1、陶瓷插芯核心供应商,拥抱光通信建设潮

陶瓷插芯、光纤连接器是光通信器件连接的关键器件。陶瓷插芯又称陶瓷插针,由二氧化锆烧制并经精密加工而成的陶瓷圆柱小管,是光纤连接器的核心部件。陶瓷插芯主要用于光纤对接时的精确定位,1个光纤连接器需2个陶瓷插芯和1个套筒,其决定了连接器的插入损耗、回波损耗、重复性、互换性。光纤陶瓷套筒主要与光纤陶瓷插芯配套使用。光纤连接器又称跳线,主要用于光纤线路的连接、光发射机输出端口/光接收机输入端口与光纤之间的连接、光纤线路与其他光器件之间的连接等,是目前使用数量最多的光无源器件。

光纤通信是利用光波作载波,以光纤作为传输媒质将信息从一处传至另一处的通信方式,光纤以其传输频带宽、抗干扰性高和信号衰减小,而远优于电缆、微波通信的传输,已成为世界通信中主要传输方式。光纤陶瓷插芯是光纤连接器在光纤通信系统中的核心部分,起到固定光纤线的一端,并通过外围散件,实现与另一光纤线高度精确的对接和紧固的作用。

2017年中国光纤连接器市场规模约78亿元,占全球32%的份额;预计到2021年中国光纤连接器市场规模达130亿元左右,占全球40%的份额。受益于光纤里程不断增长、全球范围5G网络的加速部署以及IDC市场规模的高速发展,全球光纤连接器市场需求将逐步释放。

2017-2021年中国光纤连接器市场规模预测

数据来源:公开资料整理

5G及IDC市场的旺盛需求将直接拉动对于光纤连接器的需求。光纤连接器的下游领域分为光纤到户、移动通信基站、数据中心等,其中光纤到户的应用占比约50%,通信基站占比约40%,数据中心占比约10%。随着5G时代的来临,光纤里程有望恢复增长,5G通信基站理论数量将为4G基站的1.2-1.5倍,2019-2024年全球IDC市场规模也将保持CAGR11%的高速增长。

光纤陶瓷插芯主要用于光纤活动连接器、光纤收发器、半导体激光器、快速连接器、光模块等产品。陶瓷插芯在光纤连接器的应用占比达72%,是光纤陶瓷插芯主要的下游应用产品;约25%的陶瓷插芯应用于光分路器、收发器等光无源器件;约3%用于光有源器件,如半导体激光器等。

陶瓷插芯及套筒尺寸小、单价低,当前市场规模约13亿,属于典型利基市场。2013年陶瓷插芯产量11.3亿只,产值约2.93亿美元;2018年全球光纤陶瓷插芯年销量约17.4亿只。假设套筒数量为插芯的1/2,按单价0.5元/只计算,即陶瓷插芯及套筒全球市场规模约为13亿元。虽然陶瓷插芯是光纤通信网络中最常用、数量最多的精密定位件,但凸显数量多、尺寸小、单价低特点,属于典型的利基产品,头部企业易形成高护城河。

2、陶瓷基片受电阻周期影响,去库存结束恢复备货

陶瓷基片用于厚膜电路、贴片元件封装。陶瓷基片是以电子陶瓷为基底,对厚膜电路元件及外贴元件形成一个支撑底座的片状材料。陶瓷基片具有耐高温、电绝缘性能高、介电常数和介质损耗低、热导率大、化学稳定性好、与元件的热膨胀系数相近等主要优点。陶瓷基片采用流延法制造,流延法具有生产效率高、膜带表面光洁度好、性能稳定的特点,是现代陶瓷基片先进生产方式的代表。

智研咨询发布的《2020-2026年中国电子陶瓷材料行业市场投资分析及发展趋势预测报告》数据显示:氧化铝陶瓷基片是片式电阻的核心部件。氧化铝陶瓷基片市场的主要供应商包括日本丸和、NCI、三环集团、台湾九豪等。2012年,这四家厂商占据整个氧化铝陶瓷基片市场的份额接近75%。

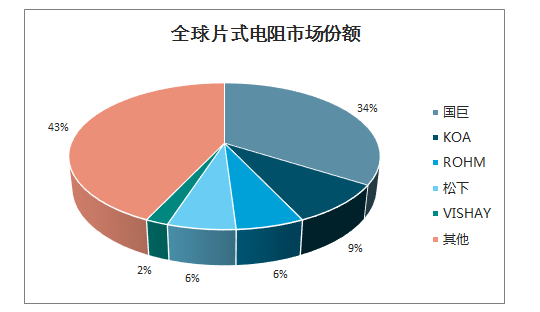

全球片式电阻市场份额

数据来源:公开资料整理

2017H2-2018H1电阻涨价潮结束,2018H2以来下游去库存告一段落,2019H2陶瓷基片恢复正常出货。自2017年下半年起,由于近年来片式电阻厂商扩产幅度不大,加之片式电阻下游车用等市场的需求激增,带动了电阻及其上游氧化铝陶瓷基片的需求。从2018年开始,以国巨、风华高科为首的各大电阻厂商纷纷开始将片式电阻抬价15-20%,部分型号的电阻涨价幅度高达50%。作为片式电阻的上游市场,氧化铝陶瓷基片的单价也水涨船高。

氮化铝基片仍处于国产替代期。目前氮化铝陶瓷基片及其粉体的绝大多数市场份额,皆掌握在京瓷、德山、东洋等日系大厂手中。我国高纯AIN产业尚未形成完成的产业链,国内企业生产规模较小,高纯AIN粉体依赖进口。

3、从晶振到滤波器,陶瓷封装基座品类拓展

陶瓷封装基座是由印刷有导电图形和冲制有电导通孔的陶瓷生片,按一定次序相互叠合并经过气氛保护烧结工艺加工后而形成的一种三维互连结构,用于为芯片提供安装平台,使之免受外来机械损伤并防止环境湿气、酸性气体对制作在芯片上的电极的腐蚀损害,同时实现封装外壳的小型化、薄型化和表面贴装化。陶瓷封装相比金属与塑料封装的主要优势在于,陶瓷封装的体积较小,且频率稳定,易于集成化操作。基于此,陶瓷封装越来越成为主流的封装技术。

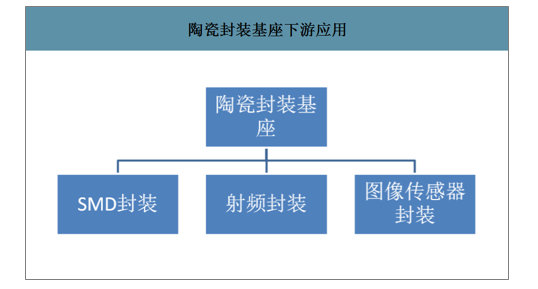

陶瓷封装基座的主要下游应用分别为SMD封装、射频封装、图像传感器封装等。其中SMD封装主要用于晶体振荡器等;射频封装主要用于SAW滤波器;图像传感器封装主要用于3Dsensing、CMOS图像传感器等高端市场。

陶瓷封装基座下游应用

数据来源:公开资料整理

石英晶体振荡器属于电子类基础元件,其下游应用广泛分布于无线通讯、消费电子、汽车等领域。其中,手机应用占比达26%,汽车占比22%,计算机设备11%,电视机占比6%。不同终端单机石英晶体使用量不同,手机、PC等3C设备中使用个位数,而汽车对于晶振的需求量达数十只。

石英晶体振荡器使用量

数据来源:公开资料整理

石英晶体振荡器应用领域分布

数据来源:公开资料整理

终端滤波器迎来5G设备单机需求量及物联网应用成长机遇。在射频电路中,每一个通信频段在发射和接收通路中需要使用2个滤波器。随着5G时代的来临,一方面,单机设备支持的射频频段显著增加,4G手机平均使用滤波器30-40个,而5G手机的平均滤波器可达60-70个;另一方面,5G将推动物联网等领域的发展,并进一步带动无线联网设备的需求。

2017-2023年,终端滤波器市场规模增加1.8倍,CAGR19%。预测2023年射频前端的市场规模将达到350亿美元,较2017年150亿美元增加130%,未来6年复合增速高达14%。其中,滤波器为核心射频器件,占射频前端市场占比60%。整体滤波器的市场规模将从2017年的80亿美元,增加到2023年的225亿美元,复合增速19%。

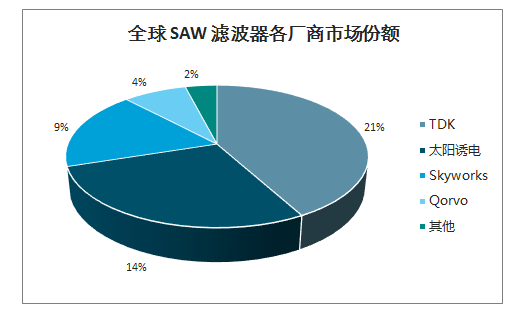

陶瓷封装基座主要应用于SAW滤波器的封装,但下游客户以美日大厂占绝对主导。村田、TDK、太阳诱电、Skyworks、Qorvo,合计占比达95%,中国厂商占据的份额不足2%,仍有很大的提升空间。2018年中国SAW滤波器产量为5.04亿只。若按每只滤波器0.6元计算,现阶段中国SAW滤波器产值仅在3亿元左右。

全球SAW滤波器各厂商市场份额

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国电子陶瓷行业竞争现状及投资决策建议报告

《2025-2031年中国电子陶瓷行业竞争现状及投资决策建议报告》共十三章,包含中国电子陶瓷生产企业竞争力及关键性数据分析,2025-2031年中国电子陶瓷产业前景展望与趋势预测分析,2025-2031年中国电子陶瓷行业投资战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![专精特新专栏:某电子陶瓷企业顺利通过2024年国家级专精特新“小巨人”企业认定[图]](http://img.chyxx.com/general_thumb/news/15.png?x-oss-process=style/w320)

![2023年中国电子陶瓷行业全景速览:高性能电子陶瓷材料需求将继续增加[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)