PX(对二甲苯)主要用作 PTA 生产原料。

PX 为无色液体,直接原料为 C8 芳烃分离得到,PX 工厂根据流程由短至长,进厂原材料可分为混合二甲苯、石脑油、燃料油、原油。97%用于生产 PTA,其余3%用于生产 DMT(对苯二甲酸二甲酯)及涂料中间体等。

典型中流程芳烃联合生产由石脑油加氢、连续重整、芳烃抽提、二甲苯分馏、异构化、甲苯歧化、吸附分离等工序组成。典型专利商包括 UOP、Axens、中石化等。

典型芳烃联合装置工艺流程(UOP 工艺)

数据来源:公开资料整理

全球 PX 将进入宽松局面。整体来看, PX 供需情况逐渐趋于宽松,预计 2019 年全球 PX 能力将提高 700 万吨,2020 年供需不平衡将进步扩大,当年预计新增 740 万吨年的新产能,而需求增长预计仅有约 200 万吨。 全球 PX 开工率在 2019 年下降至 80%左右,并在 2020 年继续下降。

全球 PX 产能与消费情况

数据来源:公开资料整理

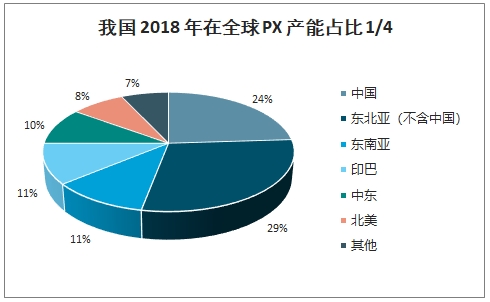

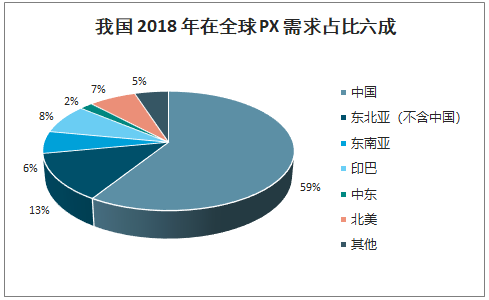

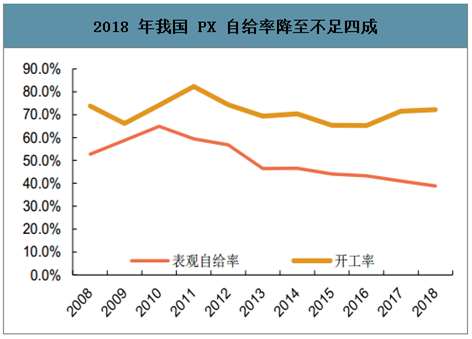

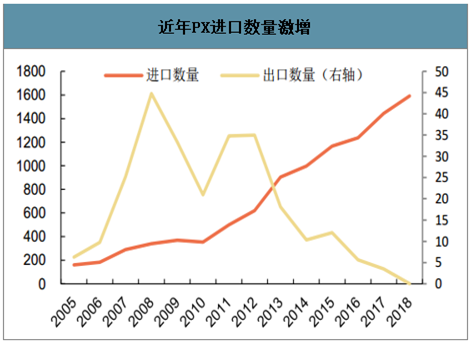

全球 2018 年 PX 产能 5130 万吨/年,消费量4410 万吨/年。我国产能占比 24%,而需求占比则高达 59%,亚洲各地区 PX 装置均以中国大陆作为主要目标市场。由于公众舆论压力,我国 PX 产能在 2015~2018年均产能增速不足 3%,2018 年对外依存度超 60%,进口量近 1600 万吨。当年 PX进口金额高达 172.2 亿美元。

我国 2018 年在全球 PX 产能占比 1/4

数据来源:公开资料整理

我国 2018 年在全球 PX 需求占比六成

数据来源:公开资料整理

2018 年我国 PX 自给率降至不足四成

数据来源:公开资料整理

近年 PX 进口数量激增

数据来源:公开资料整理

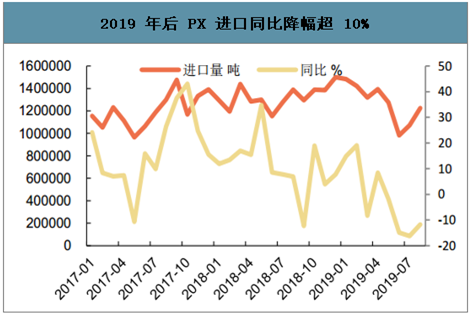

2019 年后 PX 进口同比降幅超 10%

数据来源:公开资料整理

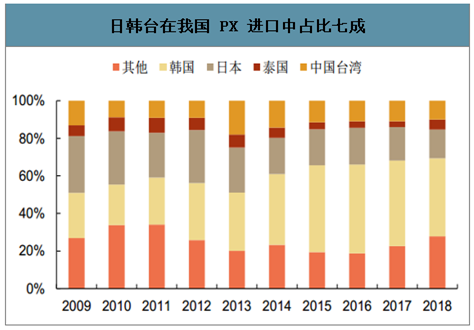

日韩台在我国 PX 进口中占比七成

数据来源:公开资料整理

PX 国际贸易在 2019 年发生转折,日韩台逐步退出 PX 舞台。 在 2020 年之前,随着恒力、浙江石化等国内大型 PX 项目投产,预计当年日韩台,印度以及中东对中国市场的出口规模都将出现 5-10%的下滑,东南亚得益于恒逸文莱项目的试车投产,当年贸易规模没有出现下降; 2020 年之后,得益于成本较低,仅中东对华出口维持增长,而东南亚和东北亚传统出口国家和地区出口规模将出现不同程度的负增长,日韩台等部分不具竞争力装置负荷降低,外销减少,逐步退出 PX 舞台,东北亚地区来自印巴地区的数量明显减少。

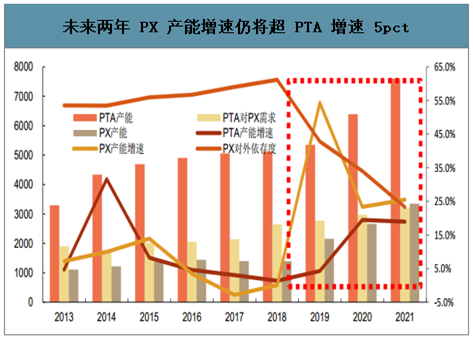

智研咨询发布的《2020-2026年中国PX产业运营现状及投资方向分析报告》数据显示:PX 产能增量主要来自中国,国内大型 PX 装置竞争优势显著。 2019-2020 年 PX 产能连续两年大幅扩张,其中 PX 产能增量 80%来自中国。从 PX 装置的建设情况来看, 2018 年中国 PX 产能 1422 万吨,表观消费量 2690万吨,进口 1590 万吨,按目前项目规划到 2022 年产能将达 4500 万吨,表观消费量 3330 万吨,未来将成为 PX净出口国。从 PX 行业竞争力来看,国内新建大型 PX 竞争力较强,具备规模效应、能耗低、上下游一体化接近消费中心区域等特点,未来在与进口产品竞争中能够占据优势, 2020 年东北大规模小成本高的芳烃装置将退出或转向调和油市场。

中国 PX 供需情况(万吨/年)

数据来源:公开资料整理

未来两年 PX 产能增速仍将超 PTA 增速 5pct

数据来源:公开资料整理

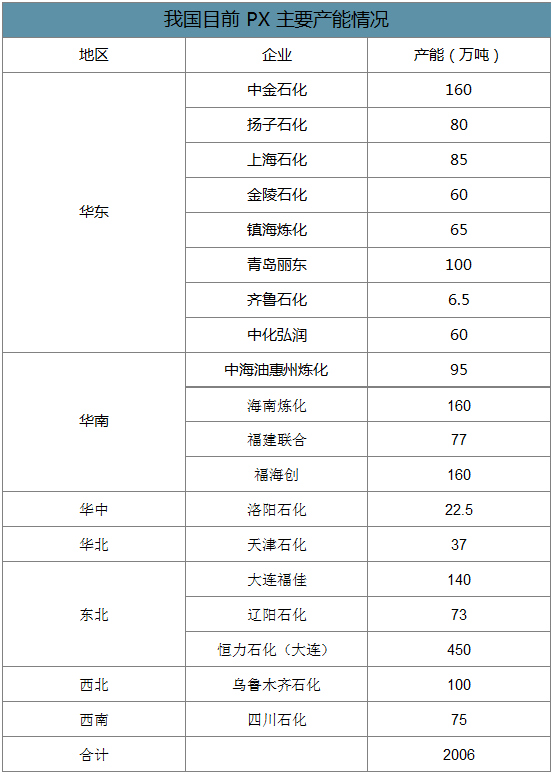

我国目前 PX 主要产能情况

数据来源:公开资料整理

我国未来 PX 确定性的新增产能较多

数据来源:公开资料整理

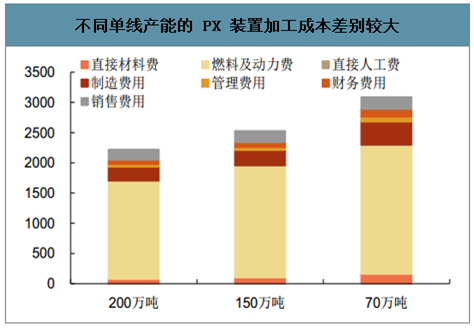

不同单线产能的 PX 装置加工成本差别较大。我们以中长流程(石脑油生产 PX)选取 70 万吨、150 万吨、200 万吨单线产能从单装置维度对其加工成本进行对比(直接材料仅考虑催化剂化学品,未考虑石脑油及副产品,成本项采用市场价),结果显示三者完全加工成本分别为 3090、2530 和 2225 元/吨。

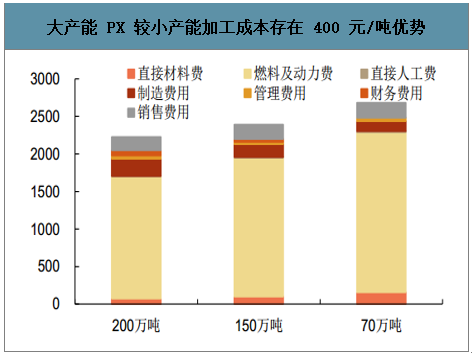

大产能较小产能存在 400 元/吨的成本优势。

考虑到市场中等产能投产年限较早,折旧、摊销计提以及财务费用存在先期结束的可能(三者折旧为 245 元、160 元和 145 元/吨,财务费用为 125/80/70 元/吨,摊销 40/20/15 元/吨),我们分别将 70 万吨产能折旧摊销财务费扣除、150 万吨产能抵扣一半,200 万吨产能不予抵扣对成本进行相应核减,即使如此,其完全加工成本分别为 2680、2390 和 2225 元/吨。

考虑到炼厂燃料气成本较我们采用的市场气价低 1600~1800 元,抵减后成本在2080、1845、1680 元/吨,三者加工成本差别依然较大。

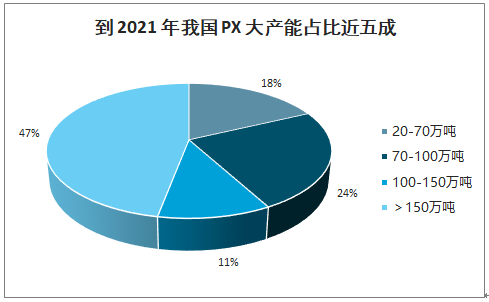

我国大产能 PX 产能占比将持续提升。

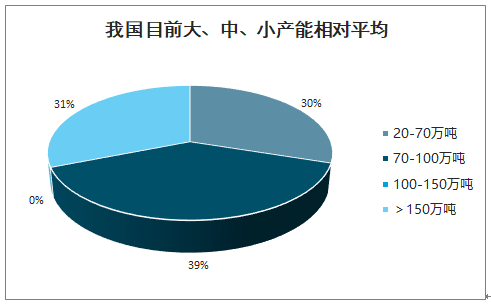

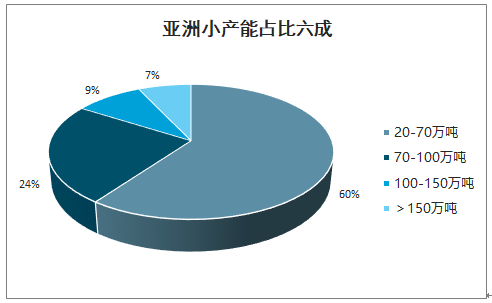

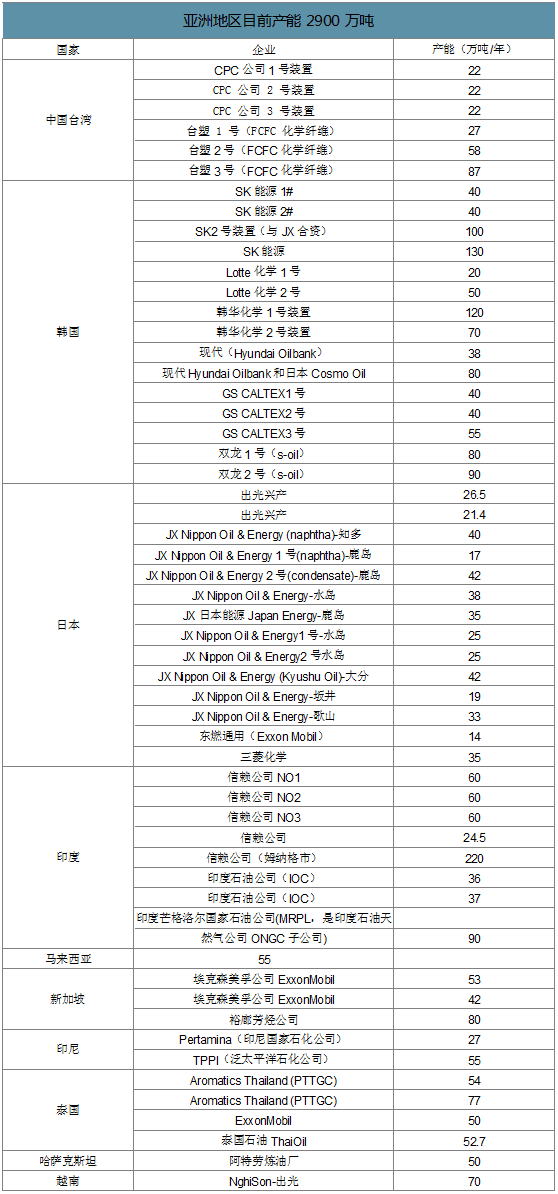

我国当前 PX 产能 2000 万吨,其中大产能(单线产能>150 万吨)占比 31%,小产能(20~70 万吨)占比 30%,相对均衡。亚洲地区(除中国大陆)产能 2900万吨,小产能占比较高 60%,而大产能仅 7%。

到 2021 年,我国产能 3345 万吨,大产能 PX 占比将升至近五成,小产能占比缩减至 18%,亚洲地区在经历了 2010~2015 的产能扩张后,新增产能较少。我国 PX 大产能将凭借 400~750 元/吨的成本优势从日韩手中夺回国内市场。

到 2021 年日韩小产能的高加工成本(-200~-400)、关税(-100~-200,2%)、运费(-100~-150)等综合劣势(-400~-750)将更加凸显。

国内 PX 大厂将挤压国内及日韩小企业生存空间,日韩炼化企业依靠 PX 产品攫取我国化纤产业链多数利润的过往将不复存在。

PX-石脑油价差年内逐步下滑

数据来源:公开资料整理

不同单线产能的 PX 装置加工成本差别较大

数据来源:公开资料整理

大产能 PX 较小产能加工成本存在 400 元/吨优势

数据来源:公开资料整理

我国目前大、中、小产能相对平均

数据来源:公开资料整理

亚洲小产能占比六成

数据来源:公开资料整理

到 2021 年我国 PX 大产能占比近五成

数据来源:公开资料整理

亚洲地区目前产能 2900 万吨

数据来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国牛角梳行业PEST分析、产业链图谱、发展现状、竞争格局及发展趋势分析:市场格局较为分散[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![趋势研判!2025年中国装饰装修材料行业产业链、市场规模、竞争格局、代表企业经营现状及发展趋势分析:发展潜力大,绿色、多功能为行业发展主要方向[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![趋势研判!2025年中国训推一体机行业全景分析:随着AI泛应用,企业对大模型的本地化部署需求不断增加,训推一体机市场规模将迎来显著增长[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![趋势研判!2025年中国高性能材料行业产业链、发展规模、重点企业及发展趋势分析:产业规模持续快速增长,国产化趋势加速,应用场景广阔[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![研判2025!中国无创呼吸机行业产需、市场规模、进出口贸易情况及重点企业分析:随着老龄化深化和技术智能化推进,行业向“设备+服务”生态模式转型[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![研判2025!中国人工关节行业产业链、市场规模及进出口分析:老龄化需求与技术革新双轮驱动,国产替代加速中国人工关节行业规模扩张[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)