一、未来展望:规模渐见顶,竞争加剧出生人口数将进一步下滑

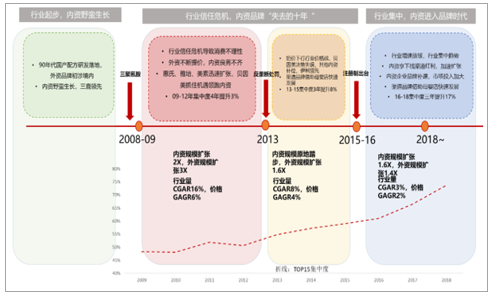

“失去十年”后,内资品牌有望重获市场份额。14年之后行业集中度提升趋势明显,但格局仍未确定,内资奶粉历经三聚氰胺后十年蛰伏期,当下再奋力反扑。18年君乐宝、伊利等均有快速增长。国内品牌企业向上高端化PK外资,向下高性价比抢份额享受注册制红利,在新增人口不乐观的情况下,通过竞争开拓空间,但也面临较大的市场投入费用。

我国奶粉行业复盘

数据来源:公开资料整理

增量空间有限,未来五年CAGR为1%。我们曾对奶粉行业未来市场增长的主要因素作出如下预测:

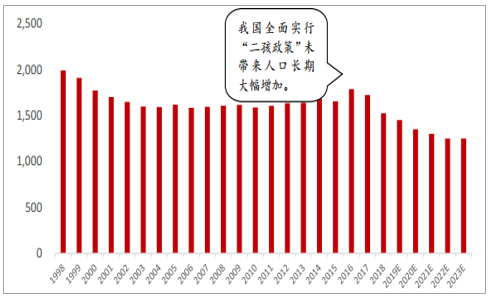

2016年“全面开放二孩”元年,带来人口生育短暂高峰。1998~2015年,我国的出生人口数一直保持温和上涨,每年增速为5%左右。2016年我国出生人口数达到1786万,2017年出生人口数达到了1723万人,同比增速为8%。短暂的人口快增带来了奶粉市场的乐观预期,但是预期中的“人口小高峰”并没有到来,2018年我国出生人口数为1523万人,在高基数下出现了12%的下滑。

90后进入婚育年龄,育龄妇女人口快速下滑。90后逐渐进入婚育年龄,受“独生子女”政策的影响,我国育龄妇女人口出现了显著的下滑,20~25岁育龄妇女的人口下滑尤其明显。预计到2024年,20~25岁育龄妇女的人口将会下滑21%,25~29岁育龄妇女人口将会下滑30%。

晚婚“丁克”盛行,一孩生育率显著下降。由于过去的独生子女政策,90后步入中年时期面临的赡养老人的压力陡增,加上房贷等生活成本的提高,90后的生育意愿下降,晚婚晚育甚至丁克成为90后的普遍现象。目前“全面二孩”政策放开后,二孩的生育率出现了小幅上升,但是一孩的生育率依然在下降,没有“一孩”也就没有“二孩”,所以未来“二孩”的上升主要源于已经有“一孩”的一部分父母打算再要一个孩子,众多的90后可能完全没有生育计划。

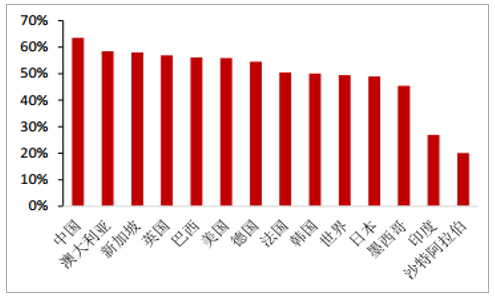

生育年龄延后,导致出生人口进一步减少。20~29岁生育率持续下降,30~34岁的生育率小幅上升。一方面是因为年轻一代的生育率下降,另一方面是因为生育年龄的推后。我国女性劳动参与率为全球最高水平,受到事业的制约,大量的女性自觉选择晚婚晚育。

我国女性劳动参与率全球最高

数据来源:公开资料整理

全面二孩政策并未带来预想中的婴儿潮,预计我国出生人口数将进一步下滑,到2023年将达到1300万人,人口基数的不断减少影响奶粉市场的规模。

新的“婴儿潮”并未到来,未来我国出生人口将进一步下滑(单位:万人)

数据来源:公开资料整理

人均奶粉消费量提升空间不大

2005年至今,奶粉的人均消费量增速为每年15%~25%,是我国奶粉消费量增加的主要原因。人均奶粉消费量的增加主要表现在两个方面,首先是食用奶粉的婴儿数量增加,其次是相对于辅食和母乳,人均奶粉消费量的提升。

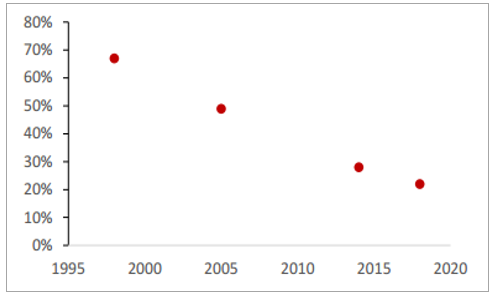

我国母乳喂养率已经远低于世界平均水平,母乳喂养优势明显,政策大力支持。母乳喂养对提升宝宝免疫力、易于吸收、帮助妈妈产后修复等方面均有益处。我国城市纯母乳喂养率在2014年已经下降到16%。目前世界卫生组织和国家卫计委正在通过对妈妈们的教育,倡导母乳喂养比奶粉更适合宝宝发育成长,并对医院接生的婴儿的进行定期回访,计划到2030年0~6月的纯母乳喂养率提高到50%。与此同时,众多品牌也会在官网上首先弹出“倡导母乳喂养”的宣传。同时,国家在严厉打击意愿内营销婴幼儿奶粉行为,因为婴幼儿使用奶嘴有较强的惯性,过早食用奶粉不利于母乳喂养。政策也提出不得对0-12个月龄婴儿食用的婴儿配方乳制品进行广告宣传。多管齐下,母乳喂养率进一步的下降的空间很小。

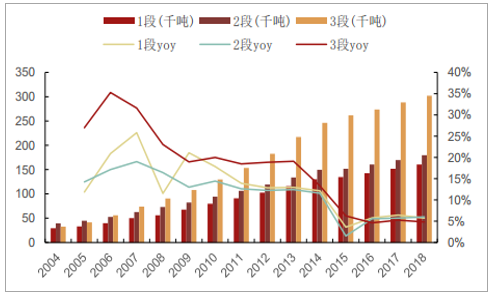

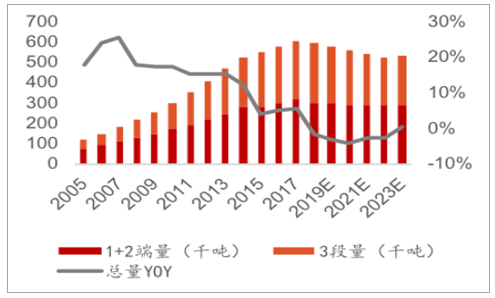

奶粉分段销售量及增速

数据来源:公开资料整理

中国0~6月婴幼儿纯母乳喂养率不断下降

数据来源:公开资料整理

人均消费量提升空间较小。以0~1岁婴儿为例,可以计算出非纯母乳喂养的婴儿每年的人均奶粉消费量为24kg。对于一个6月大的婴儿,每天需要喂五次奶粉,每次100ml。每次奶粉冲调的比例为60ml水配9g奶粉。按照一罐奶粉900g,一个6月大的婴儿需要吃12天。假设6月大婴儿的奶粉食量为0~1岁婴儿奶粉食用量的平均水平,则一个婴儿大概一年吃奶粉27kg。综上所述,目前非纯母乳喂养的婴儿的人均奶粉消费量提升空间不大。

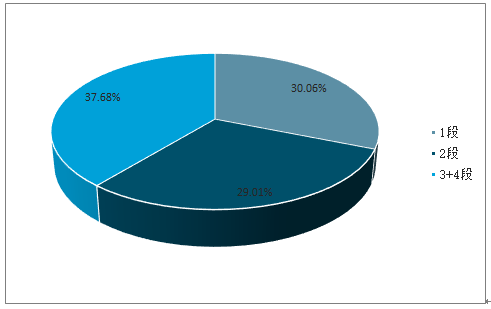

四段奶粉难以带来人均奶粉消费量的显著提升。奶粉按照适用年龄段主要分为一段(0~6月)、二段(6~12月)和三段奶粉(1~3岁)。由于消费者生命周期较短,不少高端品牌开发了专为3~6岁的儿童设计的四段奶粉来延长消费者生命周期。因为四段奶粉有鲜奶作为替代品,目前四段奶粉的市场份额占比长期稳定在10%左右,所以延长消费者周期的做法不能带来市场份额的显著增加。

各段奶粉的市场份额(%)

数据来源:公开资料整理

价格:对比国际处于高水平,但短期仍有上涨动力

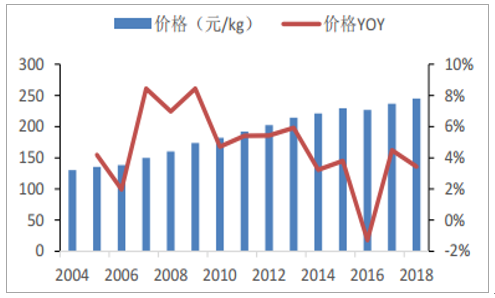

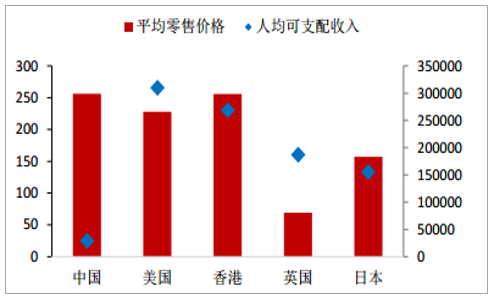

我国奶粉价格相对于本国人均可支配收入水平已经最高。自08年以来,国内奶粉价格年复合增长率为5.92%,从每罐144元上涨到每罐256元。目前我国奶粉售价相对于本国人均可支配收入已经处于世界最高水平,从绝对价格上来看,平均零售价格已经远高于美日英,略高于香港。但短期内,由于消费端(家长心态和非理性消费)、供给端(厂商诉求)、渠道端(短期内仍然较为分散和不透明),我们判断奶粉仍然有价格推升空间(包括产品结构升级),长期价格中枢暂时难下定论,我们认为与政策、消费者心态变化等均有关系。

2008年以来奶粉价格CAGR为5.92%

数据来源:公开资料整理

中国奶粉零售价格相对人均可支配收入最高

数据来源:公开资料整理

“二孩”生育率高峰已过,预计未来新增人口数将会缓慢下降。

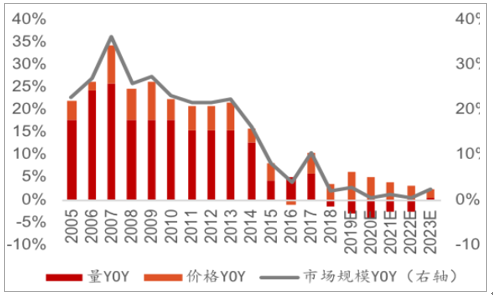

我国人均奶粉消费量尚有小幅提升空间。我国纯母乳喂养比例已经处于世界较低水平,非纯母乳喂养人群奶粉的使用量不断增加是奶粉销量增长的主要原因。估计1段和2段人均奶粉的销量增速在4%左右,三段人均奶粉销量增速在1.5%左右。我国奶粉在绝对价格上高于日本美英,但短期内消费者、厂商、渠道合力,使得奶粉价格上行仍有动力,预计奶粉价格增速在4%左右。综合以上三个方面,我们对奶粉行业的整体市场规模进行测算,预计2023年零售端市场规模达到1600亿,CAGR约为1%,市场空间增量有限。

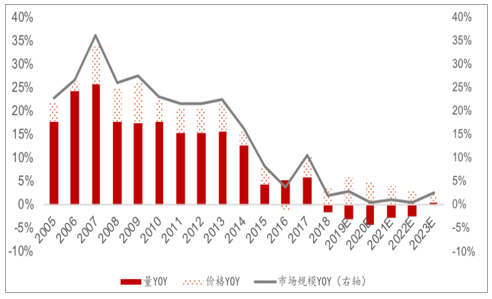

人口增长有一定压力,行业或量缓价升

数据来源:公开资料整理

1+2段市场容量增长拆分预测

数据来源:公开资料整理

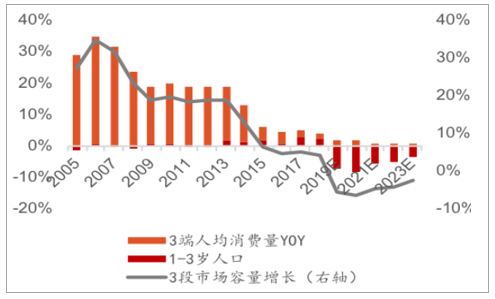

3段市场容量增长拆分预测

数据来源:公开资料整理

分段市场容量增长拆分预测

数据来源:公开资料整理

市场容量增长量价分拆预测

数据来源:公开资料整理

二、竞争格局:从分散到集中,内资份额回升

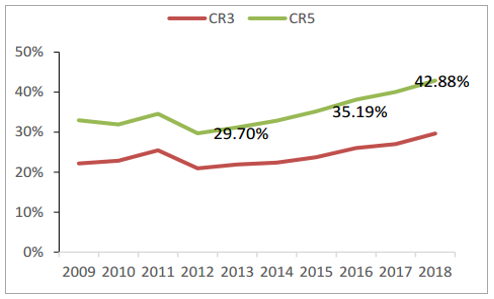

1.市场集中度逐步提升,内资份额触底回升

市场集中度逐步提升,国外品牌市场份额较高,内资份额触底回升。2012年以来,奶粉市场的集中度逐步提升,尤其是2016年后集中度提升加快。奶粉新政推动供给侧改革,有助于国产奶粉从价格战中解脱出来,加之国产龙头规模实力增强后,纷纷加大市场投入,龙头份额显著提升,其中飞鹤2018年市场份额为8.6%,仅次于惠氏和达能,伊利市场份额达到5.0%。

中国奶粉市场的集中度不断提升

数据来源:公开资料整理

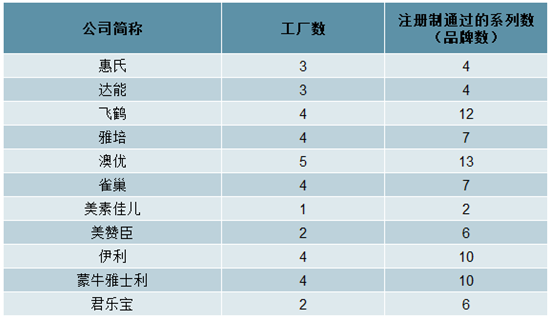

2.奶粉注册制提高行业准入门槛,行业加速洗牌

奶粉注册制提高行业准入门槛,行业加速洗牌。在奶粉注册制实施之前,我国奶粉市场上充斥着良莠不齐的奶粉品牌,不少大型厂商也采取了多配方策略冲销量和销售额的思路抢占市场份额。2016年10月婴幼儿奶粉注册制正式实行,按照政策要求,2018年1月1日前乳企必须完成婴儿奶粉的配方注册申请。新规规定,“同一企业申请注册两个以上同年龄段产品配方时,产品配方之间应当有明显差异,并经科学证实。每个企业原则上不得超过3个配方系列9种产品配方,每个配方系列包括婴儿配方乳粉(0~6月龄,1段)、较大婴儿配方乳粉(6~12月龄,2段)、幼儿配方乳粉(12~36月龄,3段)”。注册制实施之前,我国有多于2600个品牌,其中国内品牌超过2300个,国外品牌有309个。截至2018年底,共计有403个品牌通过了奶粉注册制,其中包括306个国内品牌和97个国外品牌。被清除出去的品牌主要以三四线城市销售的小品牌为主,加速了行业集中度的进一步提升。

截至2018年12月获得奶粉注册制的品牌数

数据来源:公开资料整理

注册制落地可以出清165亿左右市场空间。2018年奶粉市场杂牌市场份额达到22%,按照之前测算的2019年零售端约1500亿的市场规模,假设杂牌中的市场份额有一半会被清理出去,粗略计算奶粉注册制大概能够腾挪出165亿的市场。奶粉注册制清理出去的杂牌主要在下线城市的小型母婴店售卖,部分品牌终端毛利高达60%。该类品牌被清理出去,给同样深耕三四线的国产龙头奶粉品牌带来机会。

除了对杂牌出清,还会在以下两个维度产生影响:1)原来通过价格带来构建产品梯度,但系列本身没有高度差异,2)高度差异化的品牌系列,一个工厂供好几个品牌共用,会影响产能利用率。而这也会进一步加快部分规模很小的品牌淘汰,更有利于大单品路线的公司。

2018年中国奶粉市场前30品牌市场占有率75.3%,杂牌占比22%

数据来源:公开资料整理

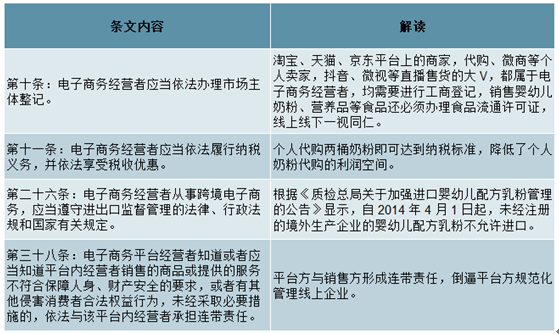

3.海淘政策加强监管

海淘占市场整体10%,当下监管趋严。跨境海淘业态主要有三种:一种是通过网上私人代购;二是国内网站从国外大批进口,然后通过国内网站进行销售;三是通过自贸区进行销售。目前市场上流通的非国行版的外资品牌奶粉,一般均是通过以上三种渠道进入市场。注册制限制了厂家正规渠道销售的奶粉品牌数量,但海淘不在监管范围内,众多海外小众品牌通过海淘渠道分得一杯羹。调研估计得到,海淘市场规模占整体市场规模的1/10。海淘相对其他渠道优劣都较为明显:以较低廉的价格为消费者提供了海外原装奶粉,性价比高,但因为缺乏监管,海淘产品质量良莠不齐,存在大量假货水货,即便是海外原装正品,也存在因国内外生产标准不同而导致不符合我国生产标准的问题。目前对海淘进行制约的主要是2018年9月出台的《中华人民共和国电子商务法》,并于2019年1月起实行,促进大的跨境平台规范化管理。

《中华人民共和国电子商务法》解读

数据来源:公开资料整理

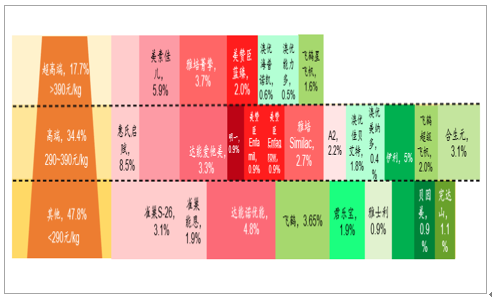

4.高端以上增速较快,国外品牌高端、1段占比高

从价格带分布来看,我国奶粉市场大致呈现出梯形结构,高端市场国外品牌占比较高。按照每千克奶粉售价分段,大致分为超高端(大于390元/kg)、高端(290元/kg~390元/kg)和其他(<290元/kg),分别占整体市场的17.7%、34.4%和47.8%。其中,超高端增速最快,为57.1%;高端增速为27.7%,售价在290元/kg以下的奶粉的市场规模在缩小,奶粉消费升级趋势明显。国内品牌市场份额不断提升。

超高端(390元/kg以上):国外高端品牌为主流。390元/kg以上是目前增速最快的价格带,代表国外品牌包括惠氏启赋、雅培菁智、美赞臣蓝臻、皇家美素佳儿等。部分国产品牌在该价格带上表现出色,如飞鹤星飞帆系列和主打羊奶粉的澳优海普诺凯。

高端(290~390元/kg):国内国产品牌竞争最为激烈。该价格带市场规模占比34.4%,增速27.7%,是国内外品牌的必争之地。国产品牌高端化产品主要集中在该价格带上,包括伊利金领冠珍护系列、飞鹤超级飞帆、澳优佳贝艾特等。国外品牌达能旗下爱他美在该价格带市场份额较高,网红奶粉A2也在该价格带上表现不俗。

其他(<290元/kg):市场份额最大,但有下降趋势。目前该价格带占接近一半的市场份额,但是小品牌和杂牌较多。惠氏和达能在该价格带上有价格亲民的品牌S-26和诺优能。众多传统国产品牌,如君乐宝、雅士利、贝因美的主力产品也集中在该价格带上。

奶粉市场分价格带格局

数据来源:公开资料整理

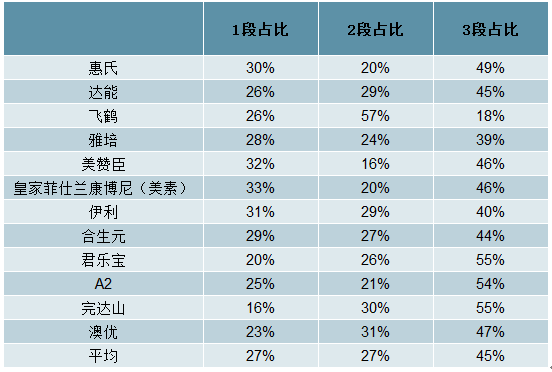

从奶粉分段来看,外资在1段奶粉的占比较高,这体现出外资仍享有较高的品牌信任感。惠氏、雅培、美赞臣、伊利等品牌一段占比高于行业平均,其中外资更多,体现了较高的品牌信任感,而由于消费口味惯性,“第一口奶”十分重要,因此也是内资奶粉需要着重攻坚的战地。

各品牌分段占比情况

数据来源:公开资料整理

国产品牌依然有望延续份额提升的态势,主要原因有以下四点:

①历史事件影响减弱:品牌信任感逐步回归,内资优秀奶粉企业带头PK外资。08年食品安全事件过去十年之后,消费者对国产奶粉的抵触心理逐渐减弱。加之国产奶粉在配方上更加丰富,“更适合中国宝宝体质”,原装原罐进口在奶源地上也与外资奶粉并无劣势,在品牌信任感逐步回归的过程中,内资在产品、渠道、营销等方面的优势也会逐步带来更多的用户。

②产品力:更新鲜、更适合中国宝宝体质。更新鲜:原装原罐进口考虑通关时间后,可能新鲜度弱于国内品牌。更适合中国宝宝体质:内资龙头企业不少设立母乳研究院,研发与母乳配方更相似、更适合中国宝宝体质的奶粉。这些配方致力于帮助宝宝更好的消化吸收。

③渠道优势:国产品牌在人口出生集中的三四线城市的渠道下沉方面具备优势。从人口出生的地域分布看,未来的主要竞争集中在三四线城市,而国产品牌在三四线城市的渠道下沉方面具备优势。国产品牌具有多年深耕地域市场的经验,会集中力量投入到渠道和终端,靠费用补贴经销商,而大外资的打法一般是投入到前端,导致在渠道下沉方面会有困难,而大外资一般很少投入大量资源和精力去广袤的三四线城市做品牌。因此,国产品牌具备渠道优势。

④政策支持:18年注册制有利于打造良好的品牌发展环境,19年6月《国产婴幼儿配方乳粉提升行动方案》出台,国产奶粉享“天时地利人和”。文件中提到“力争婴幼儿配方乳粉自给水平稳定在60%以上”,且鼓励厂商使用生鲜乳生产婴幼儿配方乳粉(外资一般采用还原乳生产或原装原罐进口,但后者存在新鲜度的滞后),我们认为政策引导将对国产奶粉发展构建非常优质的环境,成为快速发展的助推剂。

相关报告:智研咨询发布的《2020-2026年中国乳制品产业运营现状及发展前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国奶粉行业市场发展规模及投资机会分析报告

《2026-2032年中国奶粉行业市场发展规模及投资机会分析报告》共十三章,包含国外重点奶粉企业经营分析,国内重点奶粉企业经营分析,中国奶粉市场投资潜力及前景趋势分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询