一、连接器行业市场规模

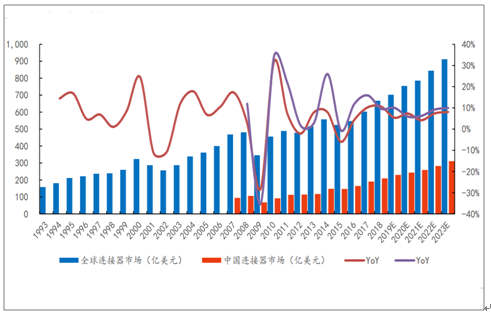

连接器在电子设备中主要用以实现电线、电缆、印刷电路板和电子元件之间的连接,进而起到传输能量和交换信息的作用,连接器可以增强电路设计和组装的灵活性,是不可或缺的关键组件,因此,多年来,全球以及我国的连接器整体市场基本均维持成长的态势。预计至2023年,全球以及我国的连接器市场将分别超过900亿和300亿美元。

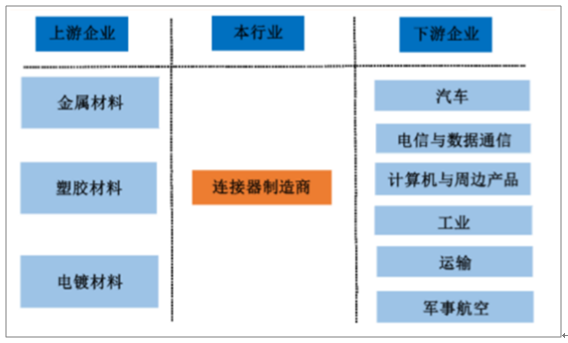

连接器产业链

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国连接器行业竞争现状及投资战略分析报告》

全球和我国连接器市场规模情况

数据来源:公共资料整理

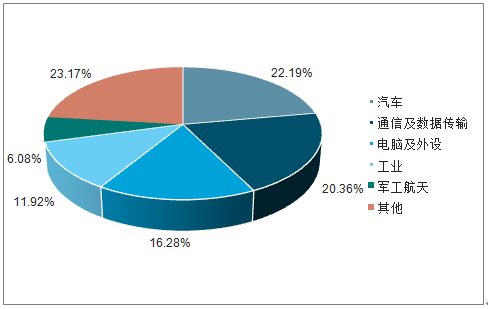

连接器的应用领域非常广泛,几乎囊括所有需要电信号、光信号传输和交互的场景,其中占比最高的前五个领域为汽车电子、通讯及数据传输(包含手机、网络设备、无线网络基础设施、电缆设备等方面)、电脑及外设、工业控制和军工航天等。

2018年全球连接器应用领域分布(%)

数据来源:公共资料整理

全球连接器的市场份额集中在少数国外企业中,全球前十的公司占据一半以上市场份额,我国虽然是全球最大的连接器销售市场,但是由于国内的企业发展较晚,当前还少有能够进入全球前十者,不过由于连接器的下游应用市场和品类较为分散,国内部分中小型连接器厂商凭借在特定应用领域、特定品类市场的客户资源和技术积累,树立了自身的进展优势,未来迎头赶上未必是全无机会。

全球连接器市场格局

数据来源:公共资料整理

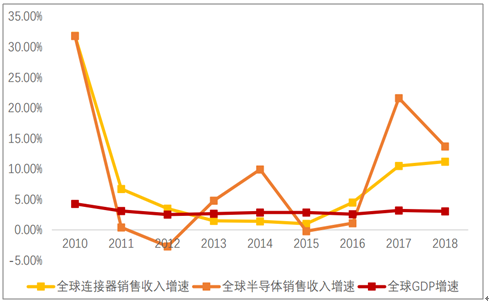

与半导体行业相比,连接器行业抗周期性强。连接器上游产业主要为黑色金属、有色金属、稀贵金属等原材料加工行业,下游产业主要为汽车、通信、消费电子等领域,应用范围极其广阔。与半导体行业相比,除2010年经济形势转好带来行业增速大幅上升以外,连接器行业2011-2018年增速都较为平稳,抗周期性强。此外,不同行业周期性不同,受益于拥有多种下游产业,连接器行业市场波动较为平稳。

2010-2018年连接器、半导体行业增速(%)

数据来源:公共资料整理

连接器行业下游应用分散,受单一行业变动影响较小。作为电子元器件之间的连接桥梁,下游产业的技术变革、需求变化都直接影响着连接器市场的生产制造标准和产销。连接器行业下游应用分布较为平均,市场规模增减受五大主要下游产业驱动。

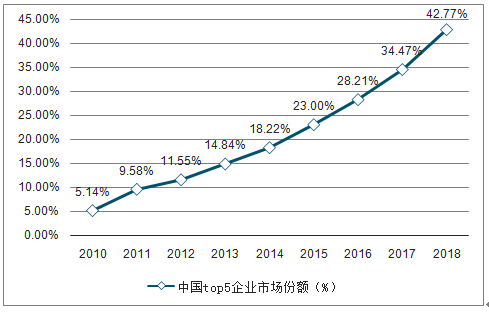

中国连接器市场规模全球第一,增速超越全球,行业集中度持续提升。随着产业链转移、外企来华设厂以及需求增速大,我国连接器市场从无发展到至今的全球第一大连接器市场,2018年我国连接器市场规模为209亿美元,占据了全球31.4%的市场份额,其次欧洲、北美分别占比为21.1%、20.8%。得益于汽车、通讯、消费电子市场的渗透加速,中国连接器市场在将近20年间年复合增长率高达23.07%,远高于3.97%的全球连接器年复合增长率。市占率方面,根据营收规模来看,我国连接器前五的企业分别为立讯精密、长盈精密、中航光电、得润电子和航天电器,CR5从2010年的5.14%提升至2018年的42.77%,行业集中度同样持续提升。

2018年全球各地区连接器市场规模

数据来源:公共资料整理

2010-2018年中国连接器CR5企业市场份额(%)

数据来源:公共资料整理

二、连接器行业竞争格局

我国连接器主要以中低端为主,高端连接器占有率较低,但需求增速较快。虽然我国是全球第一大连接器市场,但由于我国连接器行业起步相对较晚,生产的连接器主要以中低端为主,高端产品的市场占有率较低。我国连接器厂商约有1000多家,其中外商投资企业约300家,本土制造企业约700余家,集中分布在长三角和珠三角地区。将参与国内连接器市场竞争的企业可分为四大类:欧美大型跨国企业、日本和台资大型跨国企业、国内少数有自主品牌的领先企业、数量众多的国内中小型企业。具体看我国本土连接器企业在细分领域占据一定的竞争优势,从行业情况来看,航空航天、军工等领域的连接器企业盈利能力较高,其他消费电子、家电等领域连接器企业附加值较低、普遍利润率较低,新兴和高端产品可维持较高的盈利水平。

我国连接器市场竞争厂商

代表企业 | 特点 |

以泰科电子(TEConnectivity)、安费诺(Amphenol)、莫仕(Molex)为代表的跨国欧美厂商 | 技术水平较高,产品性能优越,产品种类众多且性能优越,主要从事工业、服务器、汽车等市场 |

以矢崎(Yazaki)、日本压着端子(JST)、广濑电机(Hirose)等为代表的日本企业和以鸿海精密为代表的台资企业 | 在电脑及外设等个别应用领域的市场优势较为明显 |

以立讯精密、得润电子、电连技术为代表的研发技术水平、产销规模等方面居于国内领先的少数自主品牌厂商 | 在智能手机、平板电脑、家用电器等细分下游产品的应用领域占据一定竞争优势 |

数量众多的技术落后,规模较小的生产企业 | 产品同质化现象严重,市场竞争激烈,无规模效应 |

数据来源:公共资料整理

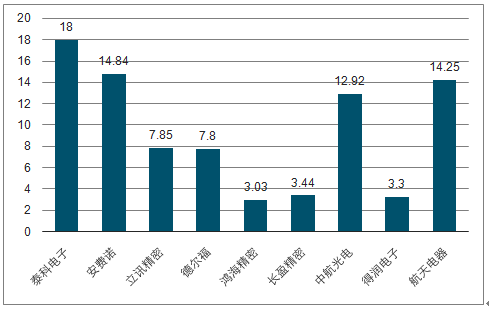

盈利能力与国内公司相比,国外连接器上市公司盈利能力总体强健。各厂商盈利能力受到下游应用领域特性以及整体主营产品业务等多因素的影响;从营收及净利润来看,国外连接器公司占据前三名,全球连接器排名第一的泰科电子在营收和净利润上都远远领先于其他连接器制造商。从行业来看,汽车、国防军工以及其他行业如消费电子高端领域的厂商净利率较高,国外:泰科、安费诺;国内国防军工:中航光电、航天电器。

国内外连接器上市公司营业收入和净利润对比

数据来源:公共资料整理

国内外连接器上市公司净利率对比(%)

数据来源:公共资料整理

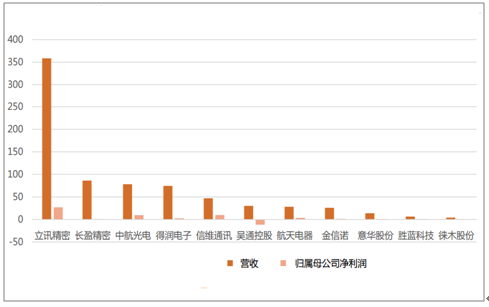

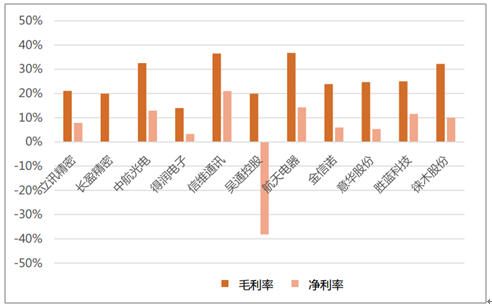

14家连接器上市企业下游领域主要集中在汽车、通讯以及消费电子领域,部分设计国防军工以及轨道交通领域,除成功外延扩展发展其他领域的公司外,主营连接器领域的公司营收利润体量较小,此外除国防军工等领域外,净利率处于中低水平。

2018年国内主板连接器厂商营收及归母净利润(亿元)

数据来源:公共资料整理

2018年国内主板连接器厂商毛利率及净利率(%)

数据来源:公共资料整理

三、连接器行业下游发展因素

BTB连接器主要用于PCB连接,符合高频/轻薄/小型化需求,是目前所有连接器产品类型中传输能力最强的连接器产品,高端市场仍有渗透空间。BTB板对板连接器在手机内主要用来连接PCB及模块、主板,也可用于PCB和FPC的连接,实现机械上和电气上的连接。

1.智能手机多功能多模块下BTB需求拉升:多摄、5G射频、马达

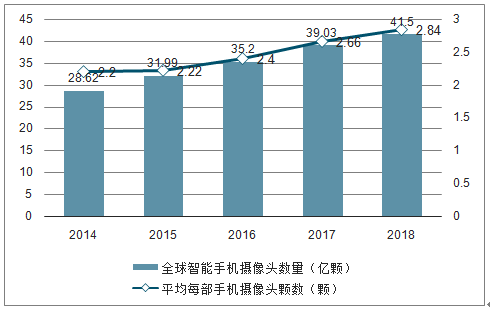

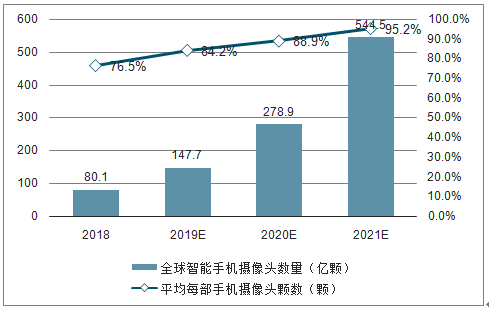

多摄技术渗透率提高。智能手机多摄技术正快速向低端机型渗透,高端手机亦有持续增加摄像头及ToF的趋势,手机搭载摄像头数量逐年提升。2018年,全球智能手机摄像头总数达到41.5亿颗,平均每部手机搭载摄像头颗数达2.84颗;2019年,手机三摄市场渗透率迅猛提升,预计全球单部手机平均摄像头将会突破3颗,同时四摄、五摄机型已逐步推出。多摄技术的普及将带动连接摄像头的BTB连接器市场需求的提升,预计三摄、四摄的设计将令单部手机增加1-3对BTB连接器。

2014-2018年全球智能手机单部搭载摄像头数量变化

数据来源:公共资料整理

2.可穿戴设备痛点解决,渗透普及下拉升BTB连接器需求

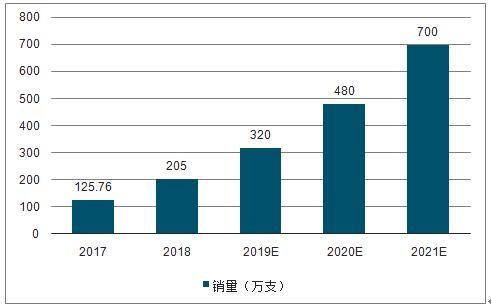

可穿戴设备市场被激发,拉动BTB连接器需求。可穿戴手表手环里面有6大连接器应用处:显示、触摸屏、扬声器/麦克风、电池连接、天线连接、交互I/O连接,其中BTB用量有望达到1-3对。2018年中国智能手表(不包括儿童智能手表)总销量达到205万支,同比增长63%,预计2019年中国智能手表市场将保持55%的增幅,未来三年复合增长率预计保持在50%以上。

2013-2018年智能可穿戴设备市场交易规模走势

数据来源:公共资料整理

中国智能手表销量及预测

数据来源:公共资料整理

3.AR/VR痛点逐步解决,有望迎来加速渗透期,继续打开BTB连接器市场空间

VR/AR等可穿戴眼镜里面有6大连接器应用处:显示/发射端/摄像头、扬声器/麦克风、模组与主板连接、交互连接、I/0连接、无线模组连接,其中BTB连接器的用量有望达到1-3对,随着VR/AR痛点解决,叠加5G建设带来大带宽高速率,VR/AR行业有望进入加速渗透期,预计2021年全球VR/AR市场规模将达到1080亿美元,BTB连接器有望进一步打开市场空间。

2018-2021年中国VR/AR市场规模及增长率

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国超高清终端多媒体信号传输LVDS连接器行业市场竞争现状及产业前景研判报告

《2025-2031年中国超高清终端多媒体信号传输LVDS连接器行业市场竞争现状及产业前景研判报告 》共八章,包含中国超高清终端多媒体信号传输LVDS连接器行业链结构及全产业链布局状况研究,中国超高清终端多媒体信号传输LVDS连接器重点企业布局案例研究,中国超高清终端多媒体信号传输LVDS连接器行业市场及投资战略规划策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2024年中国轨道交通连接器行业产业链图谱、市场规模、竞争格局及发展趋势:铁路及城轨建设持续增长,轨道交通连接器市场空间持续扩张[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2024!中国连接器行业产业链图谱、发展历程、零售额、发展现状、重点企业及发展趋势分析:随着下游应用领域市场需求的增长,连接器市场规模将持续扩大 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)