一、移动通信用户数情况分析

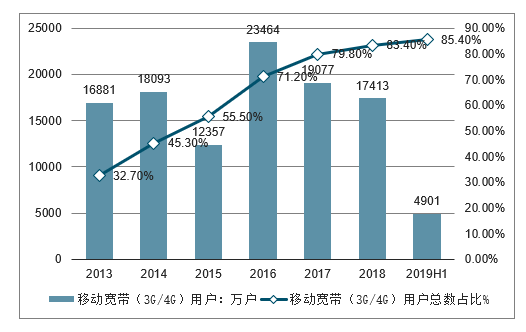

截至2018年底,移动宽带用户(即3G和4G用户)总数达13.1亿户,全年净增1.74亿户,占移动电话用户的83.4%。4G用户总数达到11.7亿户,占移动电话用户的74.4%,全年净增1.69亿户。

截至2019年6月底,三家基础电信企业的移动电话用户总数达15.9亿户,同比增长5%。其中,4G用户规模为12.3亿户,占移动电话用户的77.6%,较上年末提高3.2个百分点。

2013-2019年移动宽带(3G/4G)用户发展情况(单位:万户,%)

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国通信行业市场消费调查及投资策略建议报告》

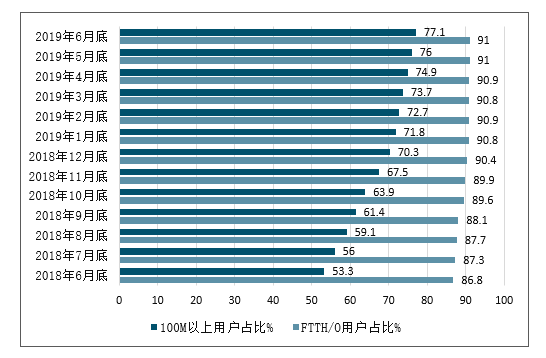

截至2018年12月底,三家基础电信企业的固定互联网宽带接入用户总数达4.07亿户,全年净增5884万户。其中,光纤接入(FTTH/O)用户3.68亿户,占固定互联网宽带接入用户总数的90.4%,较上年末提高6.1个百分点。宽带用户持续向高速率迁移,100Mbps及以上接入速率的固定互联网宽带接入用户总数达2.86亿户,占固定宽带用户总数的70.3%,占比较上年末提高31.4个百分点。

截至2019年6月底,三家基础电信企业的固定互联网宽带接入用户总数达4.35亿户,上半年净增2737万户。其中,光纤接入(FTTH/O)用户3.96亿户,占固定互联网宽带接入用户总数的91%。宽带接入用户持续向高速率迁移,100Mbps及以上接入速率的用户达3.35亿户,占总用户数的77.1%,占比较一季度和上年末分别提高3.4个和6.8个百分点。

2018-2019年固定互联网宽带接入用户占比情况

数据来源:公开资料整理

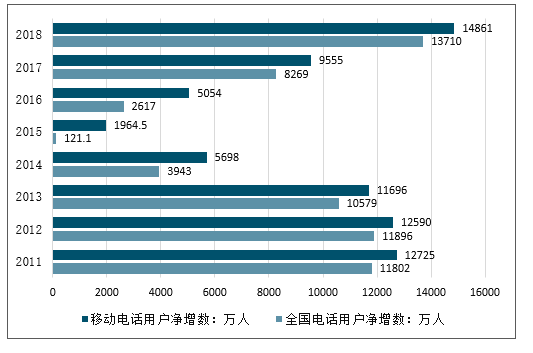

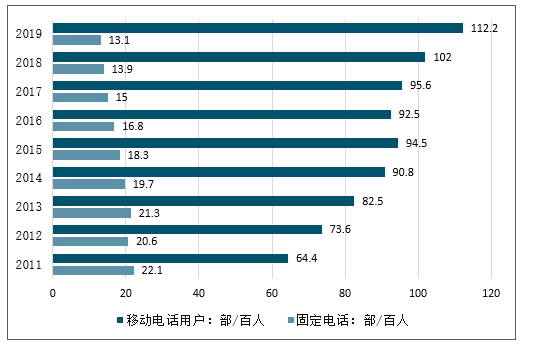

2018年,全国电话用户净增1.37亿户,总数达到17.5亿户,比上年末增长8.5%。全年净增移动电话用户达到1.49亿户,总数达到15.7亿户,移动电话用户普及率达到112.2部/百人,比上年末提高10.2部/百人。全国已有24个省市的移动电话普及率超过100部/百人。固定电话用户总数1.82亿户,比上年末减少1151万户,普及率为13.1部/百人。

2011-2018年中国电话用户和移动电话用户净增数情况

数据来源:公开资料整理

2011-2018年中国固定电话、移动电话用户发展情况

数据来源:公开资料整理

一、收入端:平衡ARPU值和用户数发展,分阶段调整战略

2C业务仍然是运营商的主要收入来源。移动和家宽业务的收入占到总体营收的80%以上。因此,运营商的核心商业模式可以概括为:收入=ARPU值*用户数。(ARPU值:每用户平均收入,AverageRevenuePerUser。)基于此,运营商经营主要可围绕ARPU值和用户数两方面发力,增加收入规模。过程中:(1)ARPU值的合理控制、主动调整有利于运营商发展新用户,运营商经常通过部分让利来吸引新用户入网。(2)移动通信网络资产偏重,具有强规模效应和低边际成本,随着用户数扩大,有效摊薄成本,运营商也更有余力来降低单用户的资费价格。

运营商的经营过程也就是ARPU值和用户数之间平衡的过程。过去10年间,因为国内移动通信业务渗透率有较强提升空间,运营商的经营策略更多选择ARPU值让利,侧重提升用户数,享受人口红利。

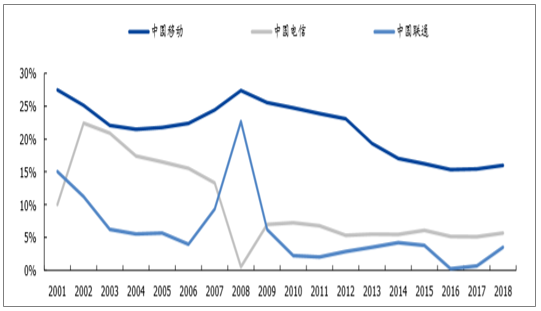

2001-2018年移动通信业务渗透率和运营商平均ARPU值

数据来源:公开资料整理

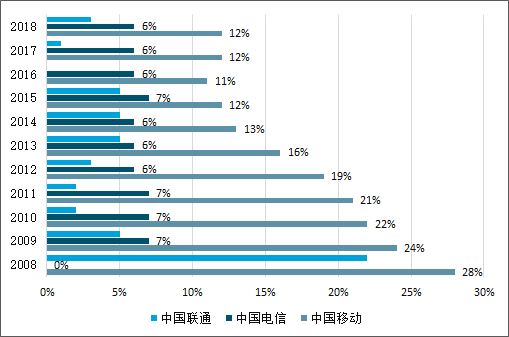

以“移动通信业务渗透率=三大运营商用户总数/中国人口”为指标,结合运营商整合变迁历史,复盘2G-4G,并展望5G时代运营商经营策略。

(1)2009年前的2G时代:2002年前,移动一家独大,ARPU值处于高位,2002年中联通入场2G,引入竞争、打破垄断,成为新的追赶者,行业平均ARPU值下降。20022008年,国内移动通信市场以中国移动、中国联通2家运营商为主,移动通信业务渗透率尚低,2008年仅为47%,运营商面对增量市场,共同开拓市场,侧重用户规模扩大。与此同时成本有效摊薄,促进ARPU值稳步下降。

(2)2009-2014年的3G时代:三大运营商进入全业务竞争态势,中国电信从固网入场3G,奠定今后的三足鼎立格局。运营商之间的竞争加剧,但是仍处于正和博弈,侧重用户规模扩大,ARPU值总体持平。5年时间,移动通信业务渗透率提升近40个点,达到91%,完成此前10年才达成的成果,移动通信业务发展迅猛,但竞争明显加剧。

(3)2014-2019年的4G时代:因为第二卡槽的推出,加上部分人士不止1部手机,所以移动通信业务渗透率的上限并非100%,海外部分国家可达140%。但随着移动通信业务渗透率超过90%,人口红利逐渐消失,运营商竞争开始趋于白热化,用户增长放缓,带来收入增速下降,部分地区陷入存量博弈之战。竞争加剧的同时,运营商也无法主动提高ARPU值,反而只能更低的资费来吸引新用户。

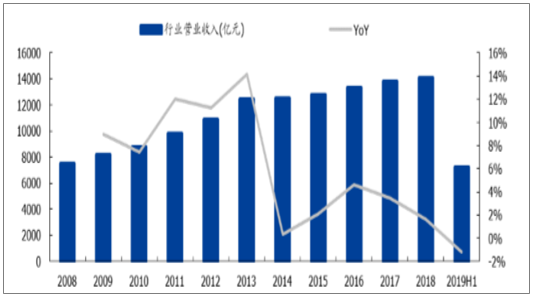

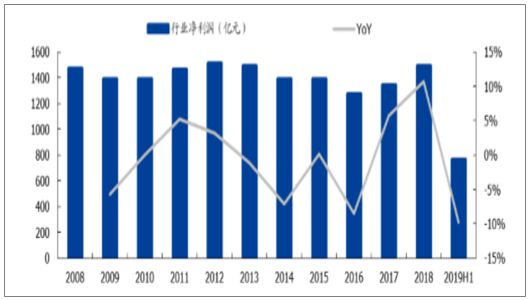

2018年以来严格执行的“提速降费”更是进一步压制ARPU值增长。运营商行业收入近10年首次出现负增长,至暗时刻已至,亟待改革。从三大运营商公布的2019中报来看,其经营压力较大:(1)中国移动(0941.HK)收入3894亿元,同比下降0.6%,净利润为561亿元,同比下降14.6%。(2)中国电信(0728.HK)收入1905亿元,同比下降1.3%,净利润139亿元,同比上升2.5%。(3)中国联通(0762.HK)实现营收1454亿元,同比下降2.5%,净利润68.8亿元,同比增长16.3%。

(4)2019年逐步开启的5G时代:随着移动通信业务渗透率超110%,行业用户增速处于低位已成定局,在这样的背景下,运营商需更多通过提升ARPU值、开发新业务来维持收入增速。随着2019年9月,提速降费压力趋缓,运营商将更多深化流量经营,通过构建生态和发掘新应用,提高用户价值实现ARPU值的止跌企稳。5G时代运营商经营的关注点将从扩大用户规模转向发掘新应用新需求、深挖用户价值、提升ARPU值。行业共识驱动良性发展,避免恶性价格战。

2008-2019H1三大运营商营业收入合计和同比增速

数据来源:公开资料整理

2008-2019H1三大运营商净利润合计和同比增速

数据来源:公开资料整理

二、成本端&利润端:重资产属性,规模效应、政策影响尤为重要

移动通信产业特点:高固定成本、较低的边际成本和可变成本,规模效应和网络效应显得尤为重要。

重资产属性导致折旧摊销对于运营商净利润侵蚀较为严重,控制资本开支是关键。对于运营商来说,折旧摊销/营业收入占比约15%-30%,是成本的重要组成部分,对于净利润侵蚀比较明显。因为资本开支和折旧摊销正相关,所以控制资本开支是提升利润的关键,当收入端增速高于成本端增速时,净利润将加速释放。

2001-2018年三大运营商的折旧摊销/收

数据来源:公开资料整理

控制资本开支主要看2点:

(1)运营商自身的规模效应、网络效应。为了满足用户的全国漫游需求,无论用户规模,运营商都得建一张全国覆盖的网络,固定成本高,边际成本和可变成本低。因此用户规模大的运营商优势较为显著,有效摊薄每个用户服务所对应的单位成本,利润率相对较高。同时,高用户保有量也形成运营商对内容提供商的强议价筹码,增值服务的丰富拉高网络价值,从而体现出网络效应。历史上,中移动强者恒强,很大程度上是因为折旧摊销/收入最低,销售净利率最高。

(2)政策支持共建共享,降低非头部运营商负担。运营商行业关乎民生基础,受政策影响比较重,这点从运营商拆分合并的历史也看出。如果2家相对弱势地位的运营商合作共赢,选择共建网络,将有效降低单个运营商负担。所以5G时代,电信、联通共建共享有助于2家的净利润率提升,尤其对于中国联通,边际影响较为显著。

2001-2018年三大运营商销售净利率

数据来源:公开资料整理

接下来,将从收入端(ARPU值、用户数)、成本端(资本开支)角度来分析5G时代,联通盈利能力提升情况。

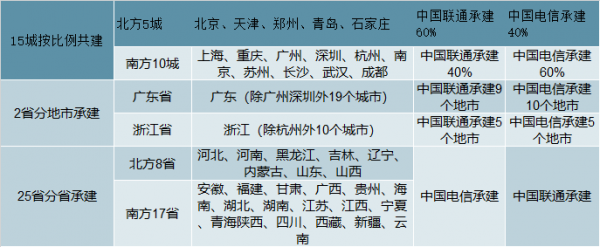

从2019年9月宣布的共建共享方案来看,联通主要承建北方城市,电信主要承建南方城市,基本为其此前的优势省份,从目前的进展来看,共建共享的决心较强。

中国联通、中国电信共建共享方案

数据来源:公开资料整理

从建设量来看,电信需承建的省份和地市相对更多,联通压力相对轻一些。如果按5G宏站数和4G宏站相持平来做一个粗略估算:4G宏站约400万个,5G宏站基本持平,约为400万个。按中移动200万个,电信和联通算上共建共享复用的部分各有200万个基站,估算基站复用率和对应节约的资本开支。

电信、联通的基站复用率对应的节省资本开支

电信、联通拥有基站数(万站) | 200 | 200 | 200 | 200 |

电信、联通基站复用率 | 25% | 50% | 75% | 100% |

减少的重复建设基站数(万站) | 50 | 100 | 150 | 200 |

每个运营商减少资本开支(亿元)(按单个基站建设成本20万元估算,包含入场费、设备费用等) | 500 | 1000 | 1500 | 2000 |

每个运营商每年减少资本开支(亿元)(按5年建设周期估算) | 100 | 200 | 300 | 400 |

节约资本开支占比 | 12.5% | 25% | 37.5% | 50% |

数据来源:公开资料整理

预计共建共享将为电信、联通节约2000亿资本开支,复用率超过75%。中国联通董事长王晓初在2019年中期业绩发布会上曾介绍,5年的5G建设周期中预计共建共享将为联通和电信各节省2000亿元资本开支。

此次共建共享决心远超此前,下沉至地市的方案有助于实现全面共享,预计2020年全面铺开。2015年,联通和电信也曾签署共建共享战略合作,但是真正到了落地环节,因为每个省份联通电信的话语权不同,较难实施。本次的方案给出了细化到地市的方案,可见双方推进共建共享的决心之强,预计2020年将全面推开。

四、盈利能力:短期ROE望6%,电联、移动共筑双寡头格局

网络的规模效应极强,头部的运营商ROE相对较高。为了承接全国业务满足用户的异地漫游需求,运营商必须先建一张覆盖全国的网络,再根据用户需求,在热点区域补点。因此,大额的固定资产投资难以避免,规模效应显得尤为重要。这点从国内三大运营商的历史ROE中可以清晰看出,中国移动ROE12%、中国电信ROE6%、中国联通ROE3%。

2008-2018年三大运营商ROE

数据来源:公开资料整理

与全球运营商相比较,我国运营商的行业格局与韩国较为相似,联通的ROE有较大提升空间。韩国主要运营商有三家SKT、KT、LGU+,格局与国内相仿,对比可见,我国运营商的ROE整体水平是低于韩国的。从全球整体情况来看,中国电信、中国联通的盈利能力有较大提升空间。

短期来看,共建共享后联通和电信的规模效应增强,联通ROE有望提升至6%。润表角度考虑,因为共建共享后,如果资本开支仍保持不变,联通有望拥有2倍于之前的网络规模,收入端增速高于成本端增速(固定资产投资对应折旧摊销),净利润加速释放、ROE提升。预计,短期来看,联通ROE将提升至电信现有水平6%。

长期来看,电联携手将和移动形成“双寡头”竞争格局,电联ROE有望提升至10%以上。随着电联合作模式成熟,其网络规模将和移动相比肩,形成“双寡头”的竞争格局。在这样的竞争格局下,任意一个寡头单拎出来都具备强大实力,不会轻易被击倒,相互制衡处于稳定状态。这样的竞争格局可以很大程度避免恶性价格战的产生。电联的ROE将会进一步提升,有望突破10%。

2008-2018年美日韩运营商ROE

- | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

美国AT&T | 12% | 13% | 19% | 4% | 7% | 20% | 7% | 13% | 11% | 22% | 12% |

Verizon | 14% | 9% | 6% | 6% | 3% | 32% | 38% | 124% | 67% | 92% | 32% |

T-Mobile | 8% | 8% | 8% | 11% | 13% | 0% | 2% | 5% | 8% | 22% | 12% |

韩国SKT | 13% | 14% | 19% | 14% | 10% | 13% | 13% | 11% | 12% | 15% | 16% |

KT | -70% | 0% | 23% | 13% | 9% | -1% | -10% | 6% | 7% | 4% | 6% |

LGU+ | 15% | 0% | 19% | 2% | 0% | 7% | 6% | 8% | 11% | 11% | 8% |

日本NTT | 11% | 11% | 10% | 9% | 9% | 8% | 7% | 10% | 12% | 13% | - |

AU/KDDI | - | 11% | 12% | 11% | 11% | 13% | 14% | 29% | 28% | 16% | 16% |

数据来源:公开资料整理

附注:对于Verizon高ROE的解释ROE=ROA*权益乘数,Verzion的高ROE来源于:1)高ROA。Verzion本身规模优势明显、增值业务丰富,看ROA,2014年之后稳定地比其最大竞争对手AT&T高出1.5pct左右;2)高资产负债率。Verizon2014年从Vodafone手中回购本公司45%的股权后注销,大幅降低总股本的同时有息负债微升,从而使公司的资产负债率从65%提升至90%以上

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国兰州市5G行业市场竞争态势及产业趋势研判报告

《2025-2031年中国兰州市5G行业市场竞争态势及产业趋势研判报告》共十二章,包含兰州市5G产业发展潜力评估及市场前景预判,兰州市5G产业投资特性及投资机会分析,兰州市5G产业投资策略与可持续发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国6G行业政策汇总、产业链、发展现状、竞争格局及发展趋势研判:未来将迎来“千万级终端连接数,万亿级GB月均流量”的发展空间 [图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![研判2024!中国5G-A行业市场现状及发展趋势展望: 5G-A正式迈向商用化,多领域应用加速落地[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)