一、2018年银行业不良贷款有所回升

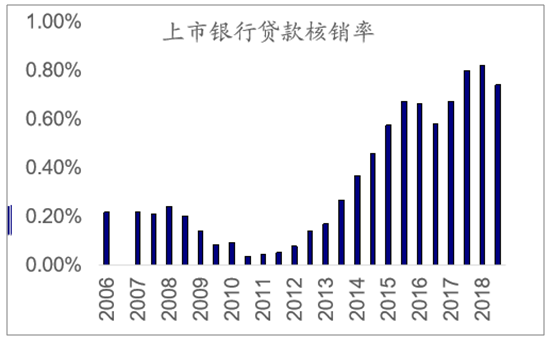

受内外部环境复杂多变等因素影响,以及不良贷款分类标准更为严格,2018年银行业不良贷款有所回升。

数据显示,2018年,商业银行(法人口径,下同)不良贷款余额20254亿元,较2017年末增加3197亿元;不良贷款率为1.83%,较2017年末上升0.09各百分点。同时,我国当前经济基本面依然稳定,“六稳”措施成效初显,银行业转型发展成果逐渐显现,风控体系、风控技术和风险意识不断增强,存量财务资源相对充裕,不良资产处置渠道拓宽,商业银行对信用风险管控和消化能力持续增强,预计银行业资产质量仍将保持稳定态势。

不过,在整体平稳的态势下,不同类型机构信用风险的走势出现分化。总体来看,不同类型银行信用风险走势出现分化,大型商业银行资产质量仍在持续改善,股份制商业银行和民营银行资产质量保持稳定,城市商业银行和农村商业银行不良率有所上升。

分机构看,大型商业银行资产质量持续改善,2018年末不良率较2017年末下降0.12各百分点。股份制商业银行和民营银行不良率与2017年末持平。城市商业银行和农村商业银行不良率分别较年初上升0.27个百分点、0.80个百分点。

虽然2018年商业银行的不良率在上升,但化解风险的能力也在上升,尤其是,资本工具的创新,解决了管理风险、处置风险能力提升的问题。

2018年末,商业银行(不含外国银行分行)加权平均核心一级资本充足率为11.03%,加权平均一级资本充足率为11.58%,加权平均资本充足率为14.20%,较上年提高0.55个百分点,资本充足水平持续向好。商业银行对信用风险计提减值准备同样较为充足,2018年末商业银行贷款损失准备余额为37734亿元,较2017年末增加6790亿元;拨备覆盖率为186.31%,较2017年末上升4.89个百分点;贷款拨备率为3.41%,较2017年末上升0.25个百分点。总体来看,商业银行风险地步相关指标均呈现提升态势,行业整体风险抵补能力进一步增强。

二、解读“信用风险企稳+经济下行”的组合

1、2019:经济下行时债务违约反而减少

2012年以来,每当经济数据恶化时,银行信用风险状况也会恶化。但这一规律到2019年失效。

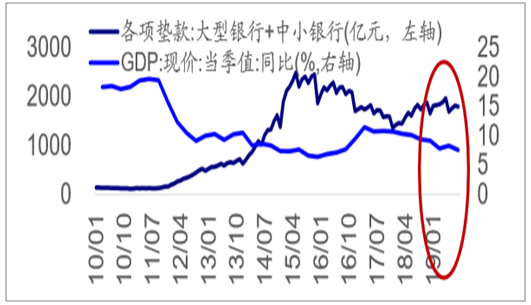

2018年以来,GDP增速下降,逾期贷款率也持续下降

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国银行行业市场评估及投资前景评估报告》

2019年来各项垫款余额高位震荡

数据来源:公开资料整理

债券市场首次违约主体数量减

数据来源:公开资料整理

2、几种常见解释的逻辑缺陷

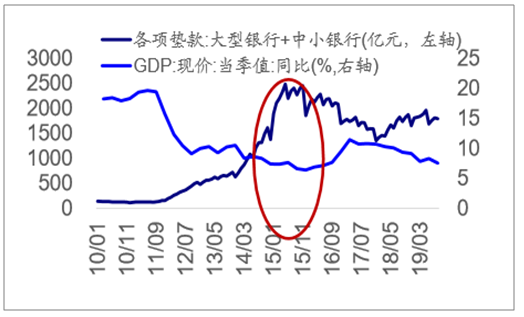

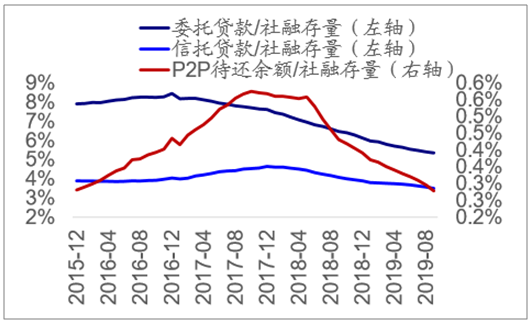

滞后性:实际上在历史上看不到信用风险滞后于经济的确证,甚至有时候还能看到领先性。例如2015年-2016年,各项垫款先于名义GDP增速到达拐点。•“续贷”论:即认为各类非银机构、网络贷款较为发达,为银行的不良贷款通过其他高风险资产形式“续贷”了。实际上,近年来随着金融强监管推进,非银行部门的借款占社融比例在下降。

2015-2016年各项垫款先于经济数据到达拐点

数据来源:公开资料整理

非银行部门借贷的占比有所下降

数据来源:公开资料整理

流动性宽松:从历史来看,流动性宽松并不能解决债务违约问题,2014-2015年底的连续降息就伴随着银行不良率的上升。•风险偏好下降论:实际上,银行从2014年就开始控制高风险行业的贷款,制造业、批零行业贷款占比持续下降。因而投向的变化不能解释2018、2019年在经济下行时的不同信用风险表现。

不良率较高的制造业、批发零售业贷款占比下降

数据来源:公开资料整理

3、信用风险的周期律

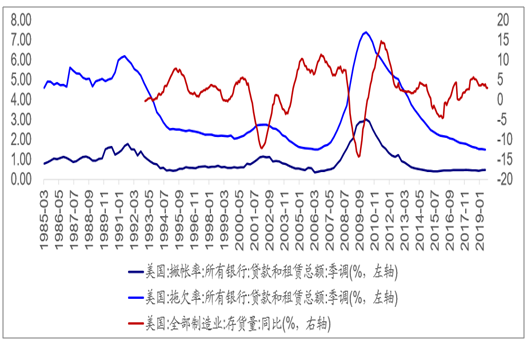

从美国历史上看,企业部门信用风险跟经济的短周期波动关系不大,而主要跟经济长周期相关。•1990、2008年伴随美国房地产市场见顶,出现了严重的信用风险暴露,中间的2001年因互联网泡沫破裂、911恐袭有一次较小的风险暴露。

美国银行业贷款拖欠率、撇账率与3-4年库存周期波动的相关性不明显

数据来源:公开资料整理

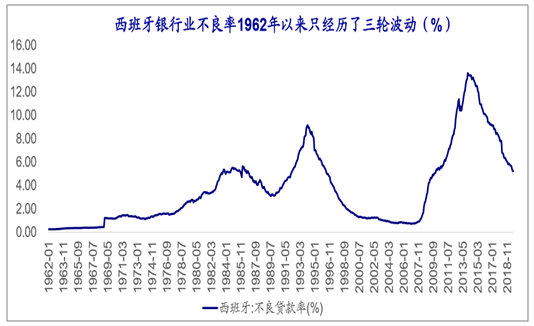

如果说美国的可得历史数据不够久,那西班牙是个很好的补充:可获得最长时间历史不良率的是西班牙。从1962年以来,西班牙总共只经历了三个不良率的高点。在这里也可以看到,银行业信用风险波动周期远长于3-4年的经济短周期。

西班牙银行业不良率1962年以来只经历了三轮波动(%)

数据来源:公开资料整理

世界银行公布从1997年以来全球主要国家的不良贷款率年度数据,选取了一些主要国家如下图。可以发现:1997年-2017年,没有任何一个样本完整经历了一次以上的信用风险大周期。

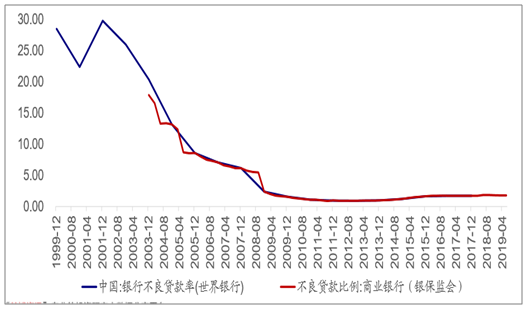

中国从2001年不良率见顶后,后面持续回落到2012年。十年间的经济短期波动并未对不良率趋势造成影响。同样可以看到银行信用风险对经济短周期波动的不敏感。•因而这也就能够理解今年在经济下行期出现信用风险的下降。

中国银行业不良率的历史变化(%)

数据来源:公开资料整理

对于三个周期,存货周期(或称基钦周期):•3-4年周期的本质,乃由企业的库存波动导致的产出波动、价格波动、就业波动。•而存货本身是优质抵押品,如果行业产能没有过剩,终归也可以卖出去,库存积压不会导致企业信用危机。•由于存货周期伴随就业波动,因而对居民信用风险有一定关联性。产能周期(或称朱格拉周期):•产能周期的末尾,企业面临产能过剩的问题,易引起一定程度的债务违约。建筑业周期(或称地产周期、库兹涅兹周期):•抵押品价格的上升,往往会伴随社会杠杆率的提高;当抵押品价格趋势逆转后,债务与资产价格间的正向循环打破,庞氏债务问题暴露,社会面临较大程度的信用违约。甚至出现辜朝明所称的“资产负债表衰退”。

美国的贷款撇账率起落较快

数据来源:公开资料整理

三、2019年银行业面临的挑战分析

1、2019年银行业净利增速可能下滑

展望2019年,在宏观经济下行压力加大、外部不确定性风险加大、经济走势不确定性的背景下,经营上的波动或成为2019年银行业面临的较大挑战。

长期来看,银行经营业绩与宏观经济走势呈正相关,但实体经济的增速下滑传导至银行业绩仍有一定滞后性,尤其是政策托底的大背景下,银行业整体经营业绩仍能维持向好的趋势,但净利润同比增速相较2018年度可能略有下滑。

2019年上市银行净利润增速有望保持在7%左右的水平。2019年货币调控将呈现稳中偏松的态势,监管力度将边际改善,且部分负面影响前期已有所释放。财政政策持续发力,基建投资逐步走向上升通道,支持民营企业的相关政策陆续出台,均有助于商业银行业绩改善。但地方政府债务风险、大型企业的信用风险及消费信贷等零售贷款的不良风险仍不容忽视。此外,降准对银行利率的影响将逐步由负债端传导至资产端,可能使贷款收益率下降。

“今年银行在资产端的表现可以,利率议价能力也不错,所以息差有扩张空间,但2019年或许会出现资产荒。”国家金融与发展实验室副主任曾刚表示,怎么选择好的资产很值得探讨。目前市场流动性比较充裕,因此银行2019年息差或比今年小幅下降,如果净息差下降,利润增速就会受到影响,随之料有小幅下降。

2019年银行行业景气度平缓下行,主要受信贷需求走弱、净息差难以继续提升、不良率有所上升等因素的影响。出于审慎,小幅下调了对2019年净息差的预期,并提高未来几年不良生成率假设。预计2019年行业整体归母净利润同比增速降至6%上下。

2、2019年银行业不良贷款率或呈稳中微升态势

2018年下半年以来,经济下行压力有所加大,2019年外部不确定性风险对实体经济的影响将不断显现,金融体系支持民营经济的力度将明显增强,这对银行风险管理能力提出更高要求。”王家强表示,预计2019年银行业不良贷款率或呈现稳中微升态势,部分城商行和农商行将面临较大不良贷款压力,但银行业整体不良贷款率将保持在2%以内。

2019年商业银行资产质量有望保持平稳,但部分领域潜在风险的防控任务依然较重,并有可能对商业银行资产质量形成负面影响,包括债务率较高的房地产企业、地方政府隐性债务、债券违约可能引起的风险传导,以及小微企业信用风险需加以关注。预计全年商业银行不良贷款率会维持在2%以内。

2019年资产质量总体平稳,但还有一定压力需要观察。从实体经济到金融传导会有一个过程,在实体先出现问题后,过一段时间才会转化成银行风险的上升。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国银行业市场深度分析及发展趋向分析报告

《2022-2028年中国银行业市场深度分析及发展趋向分析报告》共十七章,包含中国商业银行竞争力分析,2022-2028年中国银行业投资分析,2022-2028年中国银行业发展趋势及前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国银行结售汇行业发展回顾:累计结汇16.52万亿元,代客对外付款36.65亿元[图]](http://img.chyxx.com/2022/02/L91047W7K3_m.jpg?x-oss-process=style/w320)

![2021年中国存款余额持续增长,人民币、外币存款余额均创历史新高[图]](http://img.chyxx.com/2022/01/23847UBOB8_m.jpg?x-oss-process=style/w320)