一、大部分央企营收加速增长,行业毛利率小幅下降

1.营收增速继续增长,大建筑央企经营稳定性较强

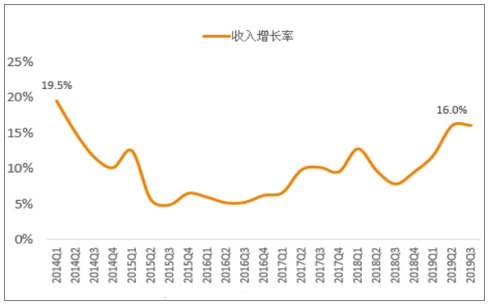

2019Q3建筑央企整体营收较去年同期增长16.03%,增速较上年同期增长8.21个百分点,收入增速达到近五年最大值。2019前三季度建筑央企收入增长率稳步提升,或因为近年固定资产投资规模增速下行,央企营收集中度的提升有利于带动上下游企业的发展,维持经济稳定发展和保障就业,进而保障社会稳定。另一方面,随着长江三角洲、粤港澳区域一体化建设,城市轨道交通发展提速,政策性的方向为央企带来了大规模的房建、基建等固定资产投资建设。

2014Q1-2019Q3大建筑央企收入增长

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国智能建筑行业市场供需态势及投资规模预测报告》

具体来看,八家央企均实现了高速增长。其中中国中冶2019Q3实现营收2280.8亿元,同比增长25.9%,增幅位列第一。中国电建、中国化学、中国建筑和中国中铁都实现了超过15%的增速,在手订单的充足支撑了营收的稳定增长。葛洲坝增速最低,仅8.2%,但是与18Q3增长率相比上升了17.5个百分点,主要系于其水泥业务的较快增长。

建筑央企2019Q3、2018Q3营业收入及增长率

公司名称 | 18Q3营业收入 | 19Q3营业收入 | 18Q3增长率 | 19Q3增长率 |

中国中冶 | 1812.0 | 2280.8 | 20.2% | 25.9% |

中国电建 | 1954.6 | 2310.0 | 5.0% | 18.2% |

中国化学 | 536.2 | 629.3 | 39.8% | 17.2% |

中国建筑 | 8405.1 | 9736.0 | 9.0% | 15.8% |

中国中铁 | 4934.3 | 5701.8 | 4.9% | 15.6% |

中国铁建 | 4898.7 | 5613.6 | 6.4% | 14.6% |

中国交建 | 3285.5 | 3746.9 | 6.9% | 14.0% |

葛洲坝 | 674.2 | 674.2 | -9.3% | 8.2% |

数据来源:公共资料整理

大建筑央企具有资金规模优势,经营稳定系数较高,营收增长较快。大建筑央企营收增长波动率均值为9.06%,而非央企企业波动率均值达28.58%。

建筑央企营收增长波动率

数据来源:公共资料整理

非央企建筑企业营收增长波动率

数据来源:公共资料整理

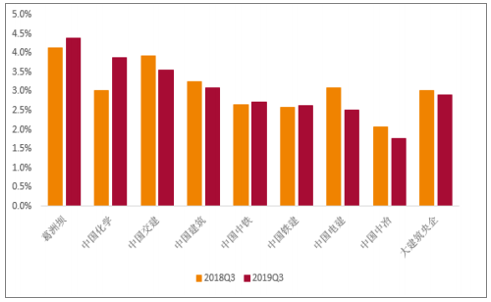

2.央企毛利率同比下降,政策利好未来有望提高

2019年上半年大建筑央企整体毛利率表现不佳,未来有望回升。2019Q3大建筑央企行业整体毛利率为10.90%,较去年同期下降0.20个百分点。除中国电建、中国中铁和中国化学实现毛利率小幅上升以外,其他各大央企毛利率均有不同程度的下降。

2016-2019Q3建筑央企毛利率

数据来源:公共资料整理

未来大建筑央企的综合毛利率有望回升

(1)上半年基建温和复苏但总体增速不及预期,或因政策传递存在一定时滞性,因此作为“基建主力军”的大建筑央企基建业务表现平淡,而毛利率水平较低的房建业务则表现相对良好,整体上略有拉低综合毛利率水平;未来随着逆周期调节力度加大,基建部短板力度将会加大,基建业务板块回暖有望推高行业综合毛利率;

(2)随着中国“一带一路”的持续推进,建筑企业“走出去”的速度和质量也在不断提升,我们预计后续建筑央企有望持续从海外订单中获益。

二、费用率管控显成效,资产减值占收入比下降显著

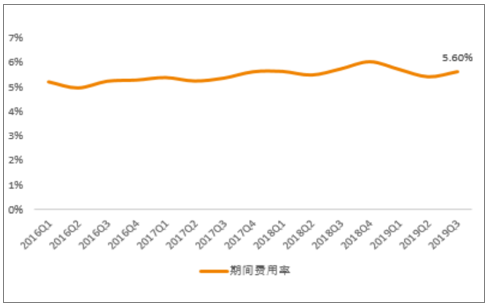

1.财务费用率下降显著,行业期间费用率小幅下降

2019Q3大建筑央企行业整体期间费用率为5.62%,较去年同期下降0.09个百分点。从个股来看,除中国建筑、中国电建和中国中冶小幅上升以外,其它5家央企均实现不同程度的下降。其中,中国电建上升最多,达0.31个百分点;葛洲坝下降0.57个百分点至9.76%,降幅最大。

2016-2019Q3建筑央企期间费用率

数据来源:公共资料整理

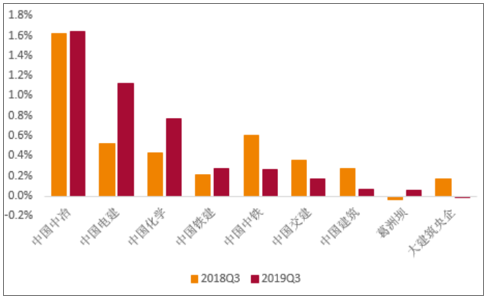

2019Q3大建筑央企行业整体销售费用率为0.43%,同期相比变化不大。从个股来看,八大建筑央企中有3家呈现小幅上升,其中中国中铁增幅最大,上升0.06个百分点。其余4家均实现不同幅度的下降(中国电建保持不变),其中中国化学下降0.09个百分点,降幅第一,或因为公司新签订单增幅较小所致。

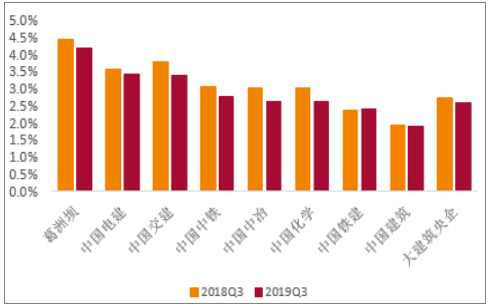

2019Q3大建筑央企板块行业整体管理费用率为2.58%,同比减少0.36个百分点。从个股来看,除中国铁建小幅上升外,其余七家央企均实现不同幅度的减少。其中中国化学下降幅度最大,达0.41个百分点,主要系于规模效应的产生所致。

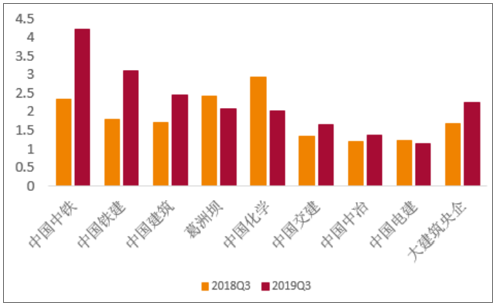

2019Q3、2018Q3建筑央企财务费用率

数据来源:公共资料整理

2018Q3、2019Q3建筑央企管理费用率

数据来源:公共资料整理

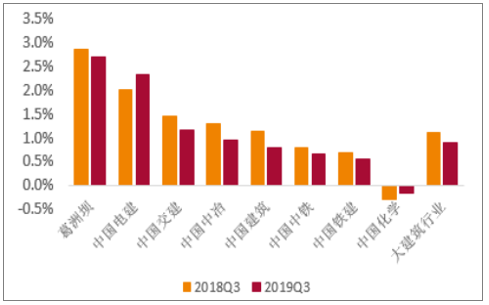

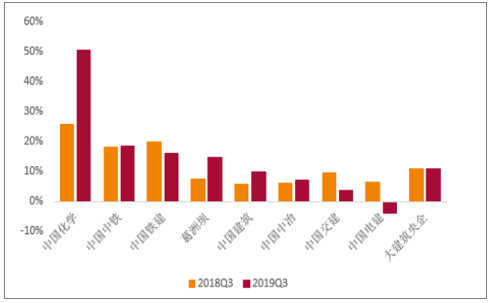

2.资产减值损失占营收比重降低,有望继续保持

2019Q3大建筑央企行业整体资产减值占比呈现下降趋势,同比下降0.19个百分点至-0.01%,主因半数企业降幅明显。其中,中国中冶降幅最大,为0.35个百分点,主因公司项目资金回款良好,信用减值损失减少所致。往年计提较多的中国交建、中国建筑和中国中国中铁分别下降0.19、0.22和0.35个百分点。其余4家央企的资产减值占比提升不一,其中中国化学的增长较为显著,上升0.31个百分点,主因其本期应收账款坏账损失计提大幅增加所致。中国铁建、葛洲坝和中国电建分别上升0.04、0.09和0.14个百分点。伴随着政策利好效应,宏观环境的回暖,建筑央企有望继续保持业绩的稳定增长,保持稳定的资产减值计提比例。

2019Q3、2018Q3建筑央企资产减值损失占营收比重

数据来源:公共资料整理

3.归母净利率同比下降,未来有望获得提高

2019Q3大建筑央企整体净利率同比下降0.13个百分点,或受到行业毛利率水平下降的影响。具体来看,有4家央企净利率呈现增长趋势,其余4家有不同幅度的下降。其中,中国化学提高最多,较去年同期增加0.85个百分点至3.89%,主要受行业景气度提升,预期未来继续保持增长。中国建筑、中国中冶、中国交建和中国电建分别下降0.17、0.31、0.35和0.58个百分点,中国电建下降明显,主要系上半年基建投资增长不及预期,行业毛利率表现不佳所致。净利润增长方面,2019Q3大建筑央企整体归母净利润增速为11.12%,同比上升0.19个百分点,环比增加2.65个百分点。从个股来看,中国化学受行业回暖影响,在手化学业务订单回款加速,增速最高,达24.65%,葛洲坝、中国建筑、中国中冶和中国中铁也实现小幅增长;剩下3家央企增速均有所下滑,中国电建受收入增长率影响降幅最大,达10.21个百分点到-3.85%。随着基建板块复苏,预计第四季度央企净利润增速或能稳步提升。

2019Q3、2018Q3建筑央企净利率

数据来源:公共资料整理

2019Q3、2018Q3建筑央企净利润增长率

数据来源:公共资料整理

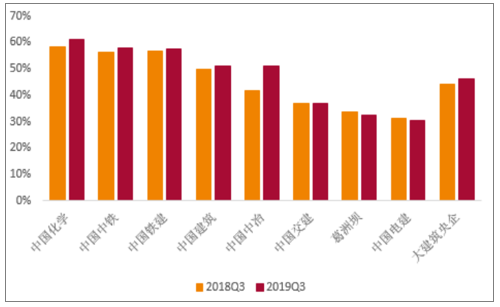

三.资产负债率小幅上升,经营现金流出同比较多

1.资产负债率小幅上升,大建筑央企降杠杆稳步推进

2019Q3大建筑央企板块行业整体资产负债率为76.70%,较2019年年初略有上升,增加0.02个百分点。中国化学上升幅度最大,较年初提高2.1个百分点,短期借款增长较多,葛洲坝与中国建筑降幅显著,其中葛洲坝2019年前三季度资产负债率下降0.48个百分点至74.28%,主要得益于9月份公司债权人农银投资债转股的影响;中国建筑下降0.92个百分点至76.02%,主要系于公司继续推进资产证券化方式,优化了资本结构。其余6家央企上半年资产负债率则有不同程度的上升,但综合来看,央企降杠杆工作显现成效,大多数央企自2016年来资产负债率稳步下降,大建筑央企降杠杆稳步推进。

建筑央企2016-2019Q3资产负债率

数据来源:公共资料整理

2.资产周转率趋于稳定,资产结构有所优化

2019Q3大建筑央企板块行业总资产周转率变化幅度较为稳定,行业总资产周转率为0.46,较2018Q3上升了1.8个百分点。其中中国中冶的总资产周转率上升8.98个百分点至0.51,主要系于存货周转天数加快所致,中国化学、中国中铁、中国建筑和中国铁建小幅上涨;葛洲坝下降1.35个百分点至0.32,中国电建下降0.89个百分点至0.30。

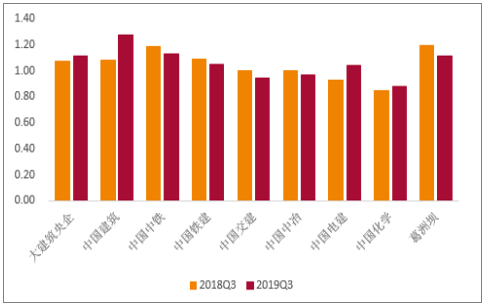

建筑央企企业2018Q3、2019Q3资产周转率

数据来源:公共资料整理

2019Q3大建筑央企板块整体应收款项周转率上升,同比增加55.69个百分点至2.23,或因为长期股权投资周转的下降。八大建筑央企中,中国中铁应收款项周转率上涨幅度最高,同比上涨187.97个百分点至4.22,中国中铁应付款项周转率提升9.88%,考虑其他非流动资产的增加较多,整体周转率变化幅度不大;中国铁建上升129.40个百分点,主要系于项目回款所致。中国建筑、中国中冶、中国交建都出现不同幅度的上涨。其他三家央企出现下降,其中下降幅度最大的是中国化学,下降89个百分点至2.03。大建筑央企应收款项周转率有所下降,主要系建筑行业受流动性新规约束,高度重视应收款项的质量管理,原有ppp项目的清理落地也加速了应收款项的运转。

建筑央企企业2018Q3、2019Q3应收款项周转率

数据来源:公共资料整理

2019Q3大建筑央企板块存货周转率上涨了15.84个百分点至1.40。除中国建筑出现小幅下降外,其余七家央企中都出现不同程度的上升。从个体来看,中国化学增幅最大,同比增加87.25个百分点至3.75,存货平均余额同比下降6.87个百分点,周转能力增强,主要系于业务行情好转,在手订单的大量落实所致。

建筑央企企业2018Q3、2019Q3存货周转率

数据来源:公共资料整理

3.收付现比小幅上升,经营活动现金流流出较多

2019Q3大建筑央企板块收现比有所上升,增加3.36个百分点至1.0411,整体上看,2019年在三季度实现回升,或因前期项目回流资金所致。个体中,中国建筑增长显著,提高12.56个百分点至1.1283,中国电建收现比同增10.35个百分点至1.0065,葛洲坝、中国铁建和中国化学实现小幅增长,主要系几家公司项目回款表现良好。其余3家央企收现比呈现下降趋势,中国中铁、中国交建和中国中冶分别下降4.76、5.25和6.62个百分点。

2016-2019Q3建筑央企收现比

数据来源:公共资料整理

2018Q3、2019Q3建筑央企收现比

数据来源:公共资料整理

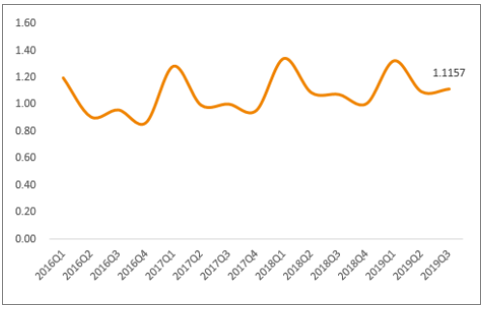

2019Q3大建筑央企板块付现比也出现上升,同比增加4.10个百分点至1.1157,其中一季度上升较为明显,主要系于第一季度响应国资委清缴民营借款,在第三季度又出现回升,或因为新签订单的垫支款较多。其中中国建筑、中国电建与中国化学的付现比增长较多,分别增加19.71、10.98和3.31个百分点,其余5家都出现不同幅度的下降。

2016-2019Q3建筑央企付现比

数据来源:公共资料整理

2018Q3、2019Q3建筑央企收现比

数据来源:公共资料整理

2019Q3大建筑央企板块经营活动现金流较去年同期有所恶化,由2018Q3的净流出1927.85亿元增加至2019Q3的净流出2247.09亿元,主要系营收规模较大的中国建筑、中国中铁和中国交建的净流出增加较多。其中,中国建筑的经营活动现金流净流出为1066.75亿元,同比增加417.18亿元,主要系于上半年各大央企响应国资委号召,向上游民营企业付款增加,新签订单垫支额较大,预期现金流状况短时期难以好转。

建筑央企经营性现金流(单位:亿元)

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国建筑行业竞争战略分析及市场需求预测报告

《2025-2031年中国建筑行业竞争战略分析及市场需求预测报告》共十五章,包括中国建筑业发展存在的问题及对策,2025-2031年中国建筑业发展前景及趋势,2025-2031年中国建筑业投资策略探讨等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询