一、发展现状

1、企业数量

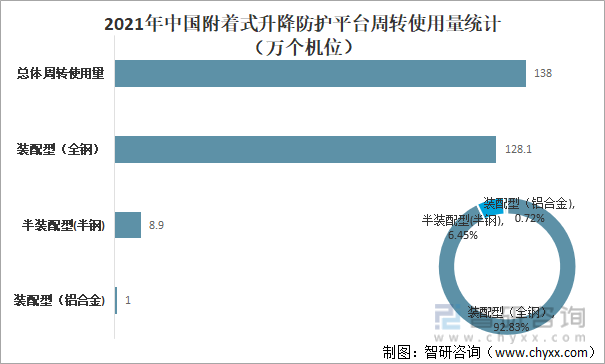

据中国基建物资租赁承包协会统计测算,截至2021年12月底,全国附着式升降防护平台(即附着式升降脚手架、爬架,以下简称防护平台)周转使用量约138万个机位(约3.5万栋楼),其中半装配型(半钢)8.9万个机位,装配型(全钢)128.1万个机位,装配型(铝合金)1万个机位。

2021年中国附着式升降防护平台周转使用量统计(万个机位)

资料来源:中国基建物资租赁承包协会、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国建筑业市场发展调研及投资前景评估报告》

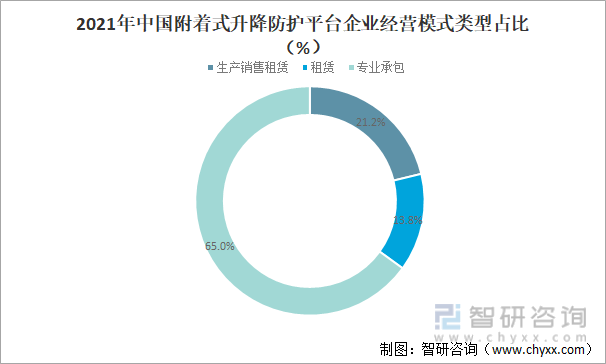

2021年全国共有规模以上防护平台研发设计、生产加工、租赁承包企业近800家,从防护平台企业经营模式来看,专业承包企业占比最多,为65.0%;其次为生产销售租赁企业,占比21.2%;租赁企业占比13.8%。

2021年中国附着式升降防护平台企业经营模式类型占比

资料来源:中国基建物资租赁承包协会、智研咨询整理

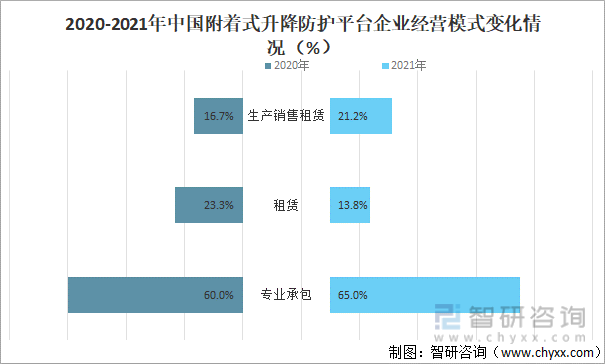

从企业经营模式变化情况来看,专业承包企业占比较2020年增长5.0个百分点,生产销售租赁企业占比较2020年增长4.5个百分点,租赁企业占比较2020年减少9.5个百分点。随着市场多样化发展,纯租赁企业因缺乏技术服务能力,发展空间受限,开始寻求经营模式的转型,专业承包经营模式是当前行业企业的主要经营模式。

2020-2021年中国附着式升降防护平台企业经营模式变化情况

资料来源:中国基建物资租赁承包协会、智研咨询整理

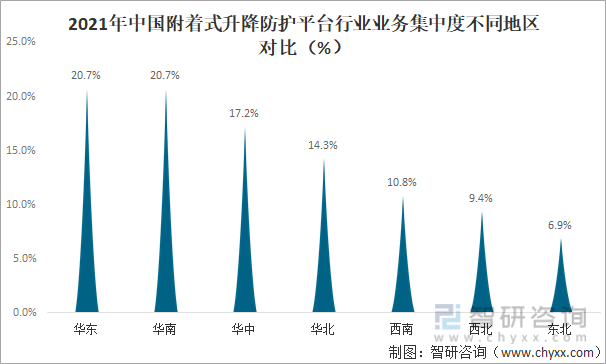

从采集到的信息来看,防护平台企业主要集中在长三角、珠三角地区,以华南、华东、华中、华北地区为主要集聚地,其中业务涉及华南地区企业占20.7%;涉及华东地区企业占20.7%;涉及华中地区企业占17.2%;涉及华北地区企业占14.3%;涉及西南地区企业占10.8%;涉及西北地区企业占9.4%;涉及东北地区企业占6.9%。

2021年中国附着式升降防护平台行业业务集中度不同地区对比

资料来源:中国基建物资租赁承包协会、智研咨询整理

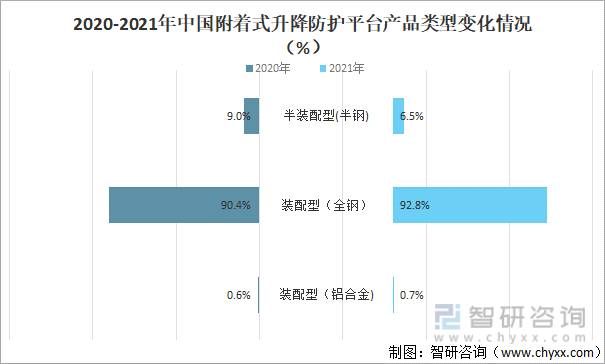

产品类型主要有三种:半装配型(半钢)、装配型(全钢)、装配型(铝合金)。2021年装配型(全钢)防护平台是市场主流,约占92.8%,较2020年增长2.4个百分点;装配型(铝合金)防护平台占比较少,约占0.7%,较2020年增长0.1个百分点;半装配型(半钢)防护平台约占6.5%,较2020年下降2.5个百分点,行业占比下降。

2020-2021年中国附着式升降防护平台产品类型变化情况

资料来源:中国基建物资租赁承包协会、智研咨询整理

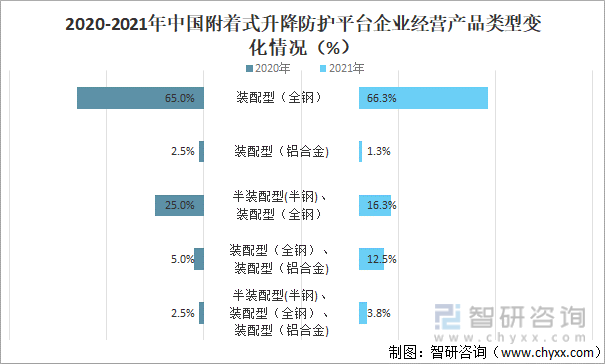

从企业经营产品类型来看,2021年只经营装配型(全钢)产品的企业占比最多,为66.3%,较2020年增长1.3个百分点;同时经营装配型(全钢)与装配型(铝合金)产品的企业占比12.5%,较2020年增长7.5个百分点,上涨趋势明显;同时经营半装配型(半钢)与装配型(全钢)产品的企业,占比16.3%,较2020年下降8.7个百分点;同时经营三种产品的企业占比较少,为3.8%;只经营装配型(铝合金)产品的企业占比仅为1.3%。装配型(全钢)仍是行业主流产品,装配型(铝合金)产品占比增加,半装配型(半钢)产品占比下降明显。

2020-2021年中国附着式升降防护平台企业经营产品类型变化情况

资料来源:中国基建物资租赁承包协会、智研咨询整理

2、员工总数

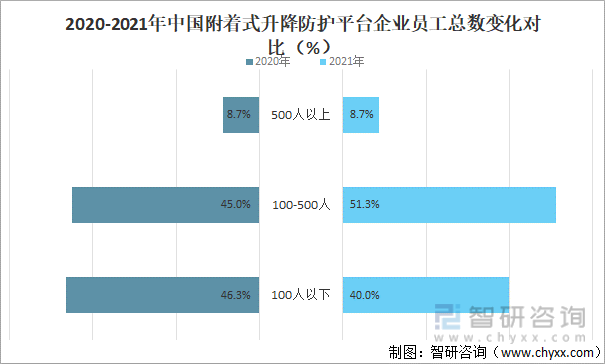

2021年中国附着式升降防护平台员工总数在100人以下的企业占比最多,为46.3%,较2020年增长6.3个百分点。员工总数100-500人的企业占比45.0%,较2020年下降6.3个百分点。员工总数500人以上的企业占比8.7%,与2020年相一致。

2020-2021年中国附着式升降防护平台企业员工总数变化对比

资料来源:中国基建物资租赁承包协会、智研咨询整理

3、经营情况

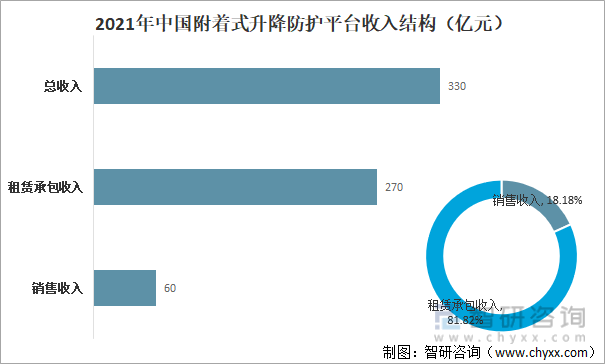

2021年中国附着式升降防护平台生产销售、租赁承包收入330亿元,较2020年增长5.7%,其中租赁承包收入270亿元,占总收入的81.82%;销售收入60亿元,占总收入的18.18%。

2021年中国附着式升降防护平台收入结构(亿元)

资料来源:中国基建物资租赁承包协会、智研咨询整理

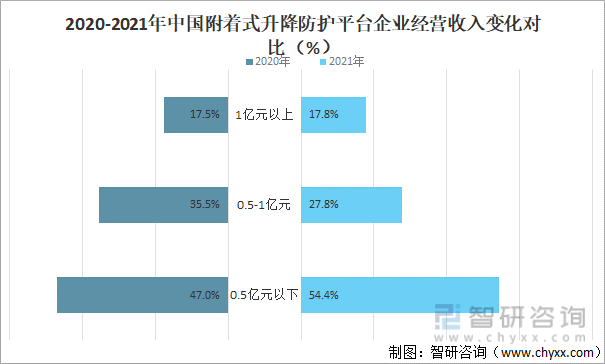

2021年经营收入在0.5亿元以下的企业占比最多,为47.0%,较2020年下降7.4个百分点。经营收入在0.5亿-1亿元的企业占比35.5%,较2020年增长7.7个百分点。经营收入在1亿元以上的企业占比17.1%,较2020年下降0.3个百分点。

2020-2021年中国附着式升降防护平台企业经营收入变化对比

资料来源:中国基建物资租赁承包协会、智研咨询整理

4、行业运行发展指数

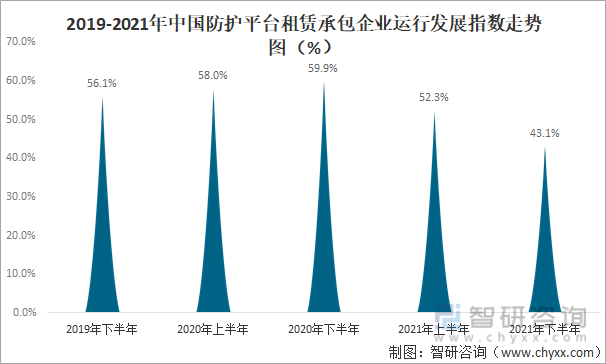

2021年中国附着式升降防护平台行业指数较2020年出现回落,2021年下半年指数为43.1%,较上半年回落9.2个百分点,较2020年同期回落16.8个百分点。2019年下半年至2021年上半年,指数一直位于景气区间,且在2020年下半年指数达到峰值。2021年上半年,受大宗商品价格持续高位运行,新冠疫情多点散发,极端灾害天气等影响,指数出现下滑,但仍位于景气区间。2021年下半年,指数两年来首次落入荣枯线以下,受大宗商品原料价格震荡,限电减产,房地产政策调控等叠加影响,市场需求进一步减弱,市场低迷情况加剧,部分企业回款情况不佳,企业经营压力凸显。

2019-2021年中国防护平台租赁承包企业运行发展指数走势图

资料来源:中国基建物资租赁承包协会、智研咨询整理

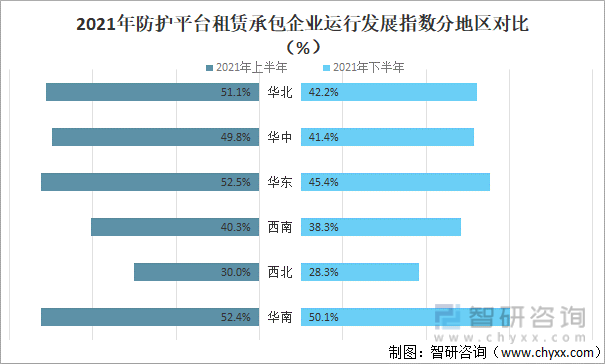

从地域来看,2021年各地区运行发展指数均有所下滑,2021年只有华南地区指数一直位于荣枯线以上,上半年指数52.4%,下半年指数50.1%,高于荣枯线0.1个百分点,为各地区最高值。华东、华北、华中地区指数紧随其后,西北地区指数较低。

2021年防护平台租赁承包企业运行发展指数分地区对比

资料来源:中国基建物资租赁承包协会、智研咨询整理

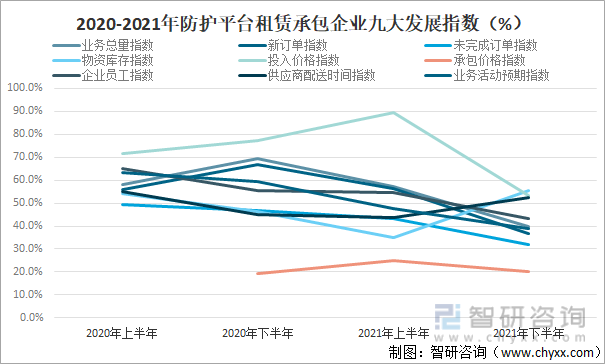

防护平台租赁承包企发展指数分别为业务总量指数、新订单指数、未完成订单指数、库存指数、投入价格指数、承包价格指数、架子工劳务价格指数、企业员工指数、配送时间指数、业务活动预期指数。2021年业务总量指数较2020年出现回落,并在2021年下半年首次落入荣枯线以下。2021年下半年,业务总量指数为40.0%,低于荣枯线10.0个百分点,较上半年回落17.8个百分点,较2020年同期回落29.4个百分点。2021年新订单指数较2020年出现回落,并在2021年下半年首次落入荣枯线以下。2021年下半年,新订单指数为36.9%,低于荣枯线13.1个百分点,较上半年回落19.6个百分点,较2020年同期回落30.0个百分点。两年内未完成订单指数一直位于荣枯线以下,2021年未完成订单指数较2020年出现回落。2021年下半年,未完成订单指数为31.9%,低于荣枯线18.1个百分点,较上半年回落11.5个百分点,较2020年同期回落15.0个百分点。新订单指数和业务总量指数大幅回落,未完成订单指数应势下降。

2021年物资库存指数较2020年增长明显,并在2021年下半年再升至荣枯线以上。2021年下半年,物资库存指数为55.6%,高于荣枯线5.6个百分点,较上半年加快20.8个百分点,较2020年同期回落加快9.3个百分点。市场供需双紧,房产政策管控带来项目施工进度减缓,企业持有产品库存大幅增加。2021年投入价格指数对比2020年回落,指数波动幅度增大.2021年下半年,投入价格指数为53.1%,高于荣枯线3.1个百分点,较上半年回落36.3个百分点,较2020年同期回落24.4个百分点。

承包价格指数两年来一直位于荣枯线以下,低位运行。2021年上半年,指数为近两年最高值24.9%。2021年下半年,承包价格指数为20.0%,低于荣枯线30.0个百分点,较上半年回落4.9个百分点,较2020年同期加快0.6个百分点。尽管材料、人工成本处于高位,承包价格始终低位运行。2021年企业员工指数较2020年出现回落,并在2021年下半年首次落入荣枯线以下。2021年下半年,企业员工指数为43.1%,低于荣枯线15.9个百分点,较上半年回落11.4个百分点,较2020年同期回落12.5个百分点。随着业务总量指数的下降,企业从事生产经营的人员数量也随之降低,投入价格指数中人工成本上升也是导致本指标回落的因素之一。

2021年供应商配送时间指数较2020年增长明显,并在2021年下半年再升至荣枯线以上。2021年下半年,供应商配送时间指数为52.5%,高于荣枯线2.5个百分点,较上半年加快8.8个百分点,较2020年同期加快7.5和百分点。2021年业务活动预期指数较2020年回落明显,并落入荣枯线以下低位运行。2021年下半年,业务活动预期指数为38.8%,低于荣枯线11.2个百分点,较上半年回落8.7个百分点,较2020年同期回落20.6个百分点。

2020-2021年防护平台租赁承包企业九大发展指数

资料来源:中国基建物资租赁承包协会、智研咨询整理

二、未来发展建议

2021年是“十四五”规划开局之年,2022年将是新发展阶段的开局起步期,是实施城市更新行动、推进新型城镇化建设的机遇期,也是加快建筑业转型发展的关键期。一方面,建筑市场作为我国超大规模市场的重要组成部分,是构建新发展格局的重要阵地,在与先进制造业、新一代信息技术深度融合发展方面有着巨大的潜力和发展空间。另一方面,我国城市发展由大规模增量建设转为存量提质改造和增量结构调整并重。防护平台作为双排落地式外脚手架的技术进步产品,无论施工楼层有多高,只需安装五个楼层高度的防护平台设施,省工省时省料,大量减少钢材用量,减少二氧化碳排放,在绿色循环、节能减排具有明显优势。以47层商住楼为例,防护平台较落地式外脚手架:用钢量减少约2/3,减少在冶炼时所产生的二氧化碳和其它废气约为200亩林木一年吸收的碳排放量,低碳、环保、节能、减排效果显著。同时防护平台在工厂制作,施工现场组装,起重设备安装就位,不需要工人登高悬空搭拆脚手架,实现了“无脚手架施工”目标,消除了高处作业的不安全因素,避免高处坠落事故,为操作人员的生命安全提供了保障,体现了以人为本、生命至上理念。随着“双碳”目标的推进,“碳达峰、碳中和”成为政府重点工作,防护平台行业发展迎来了良好发展契机。因此,加快拓展防护平台的施工应用,对构建循环经济体系、促进建筑施工领域绿色节能、推广绿色建造方式有重大意义,未来具有广阔发展空间。

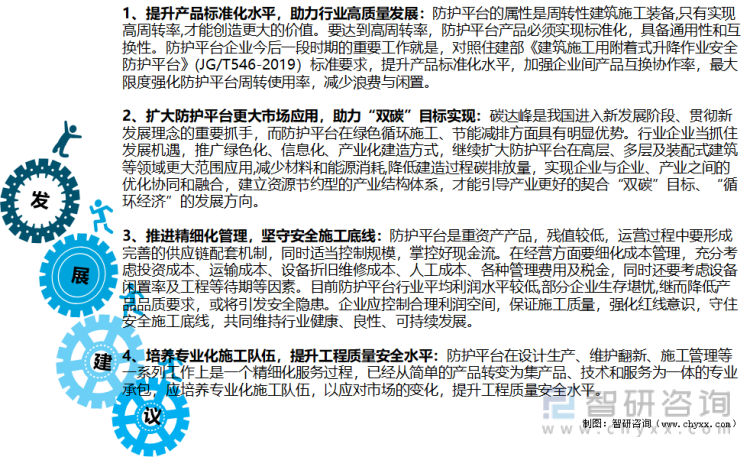

中国附着式升降防护平台未来发展建议

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国建筑行业竞争战略分析及市场需求预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国建筑行业竞争战略分析及市场需求预测报告

《2026-2032年中国建筑行业竞争战略分析及市场需求预测报告》共十五章,包括中国建筑业发展存在的问题及对策,2026-2032年中国建筑业发展前景及趋势,2026-2032年中国建筑业投资策略探讨等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询