一、概况

我国燃料电池行业已处于应用示范阶段,扶持政策加码,产业化将近,产业链发展机会巨大。燃料电池产业链可分为三个环节:上游材料,中游集成与下游应用。

1、上游

上游材料主要包括膜电极、双极板和密封层。其中,膜电极由催化剂、质子交换膜和气体扩散层三种组分构成。膜电极是燃料电池电化学反应最重要的基本单元,它的结构设计和制备工艺技术是燃料电池的关键技术,决定了电池的工作性能。当前,石墨双极板和密封层已实现国产化,但用于乘用车的金属双极板、催化剂、质子交换膜和气体扩散层仅能少量生产,几乎被国外所垄断,是上游发展的核心突破口。

我国膜电极性能与外国相比仍存在差距

体积功率比 | 额定电流 | 寿命 | 催化剂铂含量 | 质子交换膜厚度 | |

国外 | 1.2-1.5W/cm2 | 1.5-2.5A | 丰田6000小时; 巴拉德大巴车20000小时 | 0.3-0.5g/kw | 丰田12微米; 最先进水平为8微米 |

国内 | 0.8-1.1W/cm2 | 0.8-1.2A | 5000-10000小时 | 0.5-0.8g/kw | 东岳15微米 |

数据来源:公开资料整理

2、中游

中游集成的燃料电池系统由两部分构成:电堆和供气系统。其中电堆由上游材料组成,供气系统则包括储氢罐、空压机、加湿器和氢气循环泵,其中空压机技术要求较高,国内产量小。目前在国家大力推进燃料电池新能源车的形势下,我国的中游企业发展起步较快,涌现出多家系统集成厂商。

3、下游

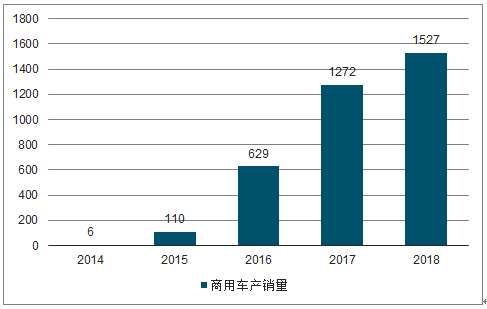

我国燃料电池下游以商用车为切入点,采用“以商带乘”的发展路径。目前,我国装车的燃料电池发动机的体积比功率密度仍低于国外先进水平。公共汽车、大客车、物流车等商用车对燃料电池堆体积的敏感性较低,且我国在燃料电池商用车技术开发上积累更多。同时客车及专用车运行线路固定,便于弥补目前加氢设施的不完善。以燃料电池商用车的应用带动氢能基础设施的建设,也将为燃料电池乘用车的普及做好准备,从而更容易扩大市场,实现产业化。

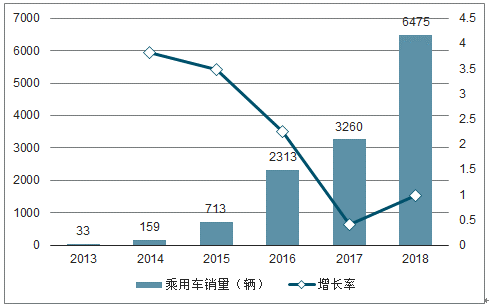

同时,我国采用以混合动力车带动全燃料电池车的产业化思路,以最终实现全功率燃料电池车的商业推广。在政策规划及补贴利好下,我国燃料电池车产销量增长加速,市场空间广阔。

2013-2018年全球燃料电池乘用车产量及增速

数据来源:公开资料整理

2014-2018年我国燃料电池商用车产销量

数据来源:公开资料整理

目前海外已经上市的燃料电池汽车包括丰田Mirai燃料电池汽车、本田Clarity燃料电池汽车、现代ix35燃料电池版。美国通用、戴姆勒、宝马、大众等车企也涉足燃料电池车。

国外主要汽车公司大都已经完成了燃料电池电动汽车的基本性能研发阶段,解决了若干关键技术问题,其整车性能、可靠性、寿命和环境适应性等各方面均已达到了和传统汽车相媲美的水平。随着这些发达国家的燃料电池汽车技术趋于成熟,其研究重点也逐渐集中到提高燃料电池功率密度、延长燃料电池寿命、提升燃料电池系统低温启动性能、降低燃料电池系统成本、大规模建设加氢基础设施、推广商业化的示范等方面。

我国电堆的关键技术指标规划

指标 | 2020 | 2025 | 2030 |

比功率(kW/kg) | 2 | 2.5 | 2.5 |

耐久性(小时) | 5000 | 6000 | 8000 |

数据来源:公开资料整理

二、现状

1、海外乘用车企

(1)丰田

目前,丰田燃料电池车Mirai绝大部分零部件供应商来自日本本土,超过75%的核心零部件由丰田集团旗下公司供应,包括丰田纺织、丰田工业公司、电装、爱信精机、捷太格特、爱三工业、科特拉等;其余供应商也大多出自丰田汽车背靠的三井财团旗下,如东丽、三井化工。外国供应商仅有美国的杜邦和戈尔(其生产线位于日本国内的冈山市),分别为其供应GORE-SELECTPEM和Nafion系列质子交换膜。

丰田汽车Mirai供应链上的参控股公司

丰田汽车控股公司 | 为丰田开发的零部件 | 控股比例 |

TOTYOTABOSHOKU 丰田纺织 | 空压机消音器、离子交换器(去离子装 置)、燃料电池堆歧管、双极板 | 丰田汽车39.66%,第一大股 东 |

TOYOTAINDUSTRIES 丰田自动织机(又译丰田 工业公司) | 六叶螺杆罗茨式空压机、氢气循环泵和氢 气循环泵逆变器 | 丰田汽车24.67%,第一大股 东 |

DENSO电装 | 冷却系统中的散热器、水泵、节温器(三通 阀)等,加氢系统中的氢罐、压力传感器、 红外线发射器等 | 丰田汽车24.23%,丰田自动 织机8.89% |

AISINGROUP爱信精机 | 空气阀门模块和电堆端板 | 丰田汽车24.81%,丰田自动 织机7.68% |

JIEKT捷太格特 | 氢罐阀门和减压阀 | 丰田汽车22.5%,第一大股东 |

AISAN爱三工业 | 氢气喷射器 | 丰田汽车28.77%,丰田自动 织机7.57% |

CATALER科特拉 | 催化剂 | - |

数据来源:公开资料整理

空压机和氢气循环泵方面,丰田工业公司(ToyotaIndustries)的产品优势主要体现在:1)其为Mirai开发的六叶螺旋罗茨式空压机通过在高低负荷间调节气体压力,实现效率提升,与丰田2008年FCHV-adv款燃料电池汽车相比,效率提高14%-20%;2)其开发的氢气循环泵提高了燃料利用率并优化了水管理,使得Mirai取消了加湿器,这在全球尚属首次。

气体扩散层方面,三井财团旗下的东丽(Toray)株式会社凭借产品的高耐久性、高气体传质性取胜。它为Mirai燃料电池系统开发气体扩散层,主要产品包括PAN系碳素纤维、PAN系碳素纤维织物和TGP-H系列。当前,日本东丽与另外两家国际生产商德国SGL、加拿大巴拉德共同垄断了燃料电池气体扩散层的世界市场。

催化剂方面,科特拉(CATALER)株式会社采用均一涂抹技术,能提高铂均一涂抹氧气的反应效率,从而与常规催化剂相比,电压提高近40%。

而丰田的四家质子交换膜外部供应商:美国杜邦、戈尔、日本旭化成和日本旭硝子均为国际领先的主流厂商,其代表产品Nafion系列、ePTFE膜、Aciplex膜和Flemion膜都最早于20世纪60-80年代便开始投产。其中,杜邦凭借其质子电导率高、化学稳定好的优势,市场份额一度接近95%;而戈尔膜被全球领先的燃料电池车企应用于量产车型,丰田MIRAI、本田CLARIFY、现代NEXO、上汽FCV系列等均包括在列。

在上中游的产能建设上,丰田为实现其在2020年燃料电池车年产3万辆、比2017年的3000辆产能翻十倍的目标,已于2018年在其总部附近的本社(Honsha)工厂和下山(Shimoyama)工厂建设新产线,分别生产燃料电池电堆和储氢罐,预计2020年前后上线。即便丰田燃料电池车销量长期内更进一步释放,不排除纳入部分非本土供应商的可能,但预计短期内丰田燃料电池车仍将维持一体化的封闭供应体系,以集团内部供应商为主要支撑。

(2)本田

同为日本车企,本田燃料电池车也以自主研发供应为主,辅以与部分供应商合作开发燃料电池系统。本田的燃料电池系统经历了“进口巴拉德→巴拉德+自主研发两款版本并行推出→纯自主研发”的历程。它从1996年开始研究和开发燃料电池车,并设立燃料电池动力开发部门。1999年,本田的首款FCX-V1型号燃料电池车使用来自巴拉德的固体聚合物燃料电池(PEFC)。2000年,FCX-V3车型推出了两个版本,其中一个版本使用巴拉德的燃料电池,另一版则采用自主研发的燃料电池。之后推出的车型中,燃料电池皆为自主研发。2017年,本田ClarityFuelCell研发团队通过减少30%的电池单体数量并增加1.5倍的单体输出功率,实现了将整个燃料电池动力系统(包括燃料电池堆栈)封装进发动机舱的首创。

另外,本田有少部分零部件来自外部供应商。其Clarity车型的铂电极催化剂由日本田中贵金属提供,据统计显示,田中贵金属在燃料电池催化剂市场上拥有全球六成的最大份额,优势源于其30余年长期培育的贵金属催化剂技术及电化学技术,以及产品出色的性能表现和稳定的批量供货。

本田燃料电池车(Clarity,FCX)供应商

- | 供应商 | 供应零部件 |

自主研发 | 本田 | 燃料电池系统、电堆 |

外部供应 商(部 分) | 巴拉德 | 1999年FCX-V1型号使用来自巴拉德的固体聚合物燃料电池 (PEFC),2000年FCX-V3型号中的一个版本使用巴拉德的燃料电 池系统 |

日本田中贵金属 | 为本田Clarity燃料电池汽车提供铂电极催化剂 | |

霍尼韦尔 (Honeywell) | 空压机,用于本田Clarity车型 |

数据来源:公开资料整理

(3)现代

韩国车企现代集团专门设立子公司,研发自产燃料电池系统的核心零部件。现代燃料电池车的膜电极由集团旗下子公司现代摩比斯(HyundaiMobis)生产。摩比斯是全球首家可在专门工厂生产氢燃料纯电动汽车所需的所有核心配件的公司,目前其工厂的动力总成燃料电池套件模块的年产能为3000台,代表产品为膜电极(MEA)。而膜电极的组分中部分应用了外部供应商的产品,如美国戈尔的质子交换膜和德国SGL西格里集团的气体扩散层。

现代燃料电池车(ix35,NEXO)供应商

- | 供应商 | 供应零部件 |

现代集团 | 现代钢铁 | 金属双极板 |

现代摩比斯HyundaiMobis | 膜电极 | |

非现代集 团(部 分) | GORE戈尔 | Select复合膜应用于现代ix35燃料电池车型 |

SGL集团 | SIGRACET气体扩散层应用于现代新型NEXO燃料电池车型 |

数据来源:公开资料整理

(4)欧美系

相比于日韩,欧美的燃料电池车企供应链更加开放。车企之间建立合作,共享厂房或专利,共同开发燃料电池系统以分摊成本,是欧美车企常用的供应模式。

奥迪与韩国现代签署多年专利交叉许可协议,共享燃料电池车相关专利(包括今后申请的专利)和核心零部件,且共同开发尖端技术,以分担高额研发成本。同时,奥迪的电堆由巴拉德合作研发,合同延期至2022年,预期该合同总价值为6200万-1亿美元。

奔驰燃料电池车的主要由集团内部或旗下子公司供应。另外,奔驰的部分质子交换膜来自我国山东的企业东岳。东岳集团是我国率先实现质子交换膜产业化的企业,在2009年和2012年分别开发出DF988和DF2801高性能全氟磺酸全氟羧酸复合离子膜,产品结构上已与主流的商品膜(杜邦、旭化成、旭硝子)基本相同。

通用汽车具备自主开发燃料电池电堆的能力。它与本田宣布了联合制造氢燃料电池系统的计划,双方分别出资4250万美元于美国设立合资公司以生产燃料电池及其周边机器。

欧美系燃料电池车供应商(部分)

车企 | 零部件 | 供应商 |

奥迪 | 燃料电池电堆 | 巴拉德 |

燃料电池系统 | 与现代合作开发 | |

奔驰 | 燃料电池电堆 | 戴姆勒集团 |

储氢组件 | 梅赛德斯-奔驰燃料电池有限公司(集团子公司) | |

燃料电池系统 | ||

动力传动系统 | ||

质子交换膜 | 东岳集团 | |

通用 | 燃料电池系统 | 与本田合作开发 |

数据来源:公开资料整理

2、国内商用车供应链

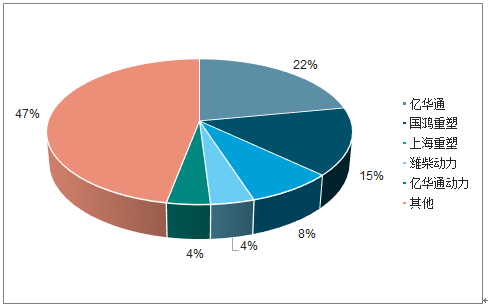

在国家政策利好下,伴随着下游整车的示范运行和产销增长,与之配套的国内中游燃料电池系统厂商呈现蓬勃发展之势。在具备补贴资格的2018年第5批至2019年第4批工信部《新能源汽车推广应用推荐车型目录》中,共有来自21家整车车企的93款燃料电池车型上榜,提供配套燃料电池系统的国内中游厂商达到32家。

系统供应商应用车型数量前五名

数据来源:公开资料整理

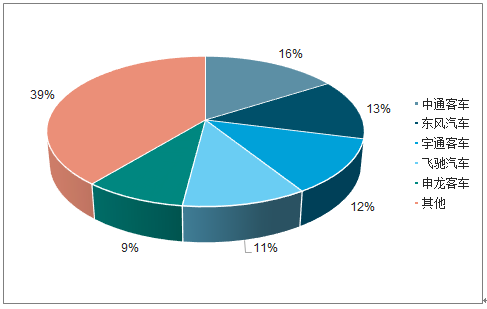

车企应用车型数量前五名

数据来源:公开资料整理

从应用车型数量看,配套下游车型数量遥遥领先的系统供应商为北京亿华通,以及广东国鸿氢能与上海重塑合资共建的子公司国鸿重塑,配套车型数分别达20款和14款,占比21.5%和15.1%。亿华通共为目录中8家车企提供系统,配套客户前三甲为北汽福田(5款)、郑州宇通(5款)和上海申龙(3款);国鸿重塑则为6家车企供应系统,配套客户前三甲为飞驰汽车(7款)、北汽福田(2款)和宇通客车(2款)。

目前应用于运行车型上的燃料电池系统,其电堆及核心零部件大部分仍依赖海外进口或海外技术授权生产,国产化程度较低。而国内取得技术突破的产品多仍停留于小范围检测示范阶段。以亿华通和国鸿重塑为例,2018年,亿华通投入整车应用的电堆主要来自巴拉德和水吉能,采购金额占比达13.50%和13.11%。2019年4月,亿华通还与丰田达成合作,将采用丰田供应的FC电堆等零部件,系统化集成后搭载至福田燃料电池客车上。而国鸿重塑供应的系统中采用的电堆和膜电极均来自巴拉德。

三、发展

1、技术来源

我国生产燃料电池电堆及上游材料的企业正在逐渐起步,目前这类企业的技术来源主要有三种:1)纯自主研发,以武汉理工新能源、新源动力、上海神力等企业为代表;2)“技术引进+自主研发”双线并行,以亿华通为代表;3)通过技术授权、中外合资、对外采购等方式引进海外技术,以国鸿氢能、潍柴动力、大洋电机等企业为代表。

我国燃料电池企业的三种技术来源

技术来源 | 代表性企业 | 具体方式 |

纯自主研发 | 武汉理工新能源、安泰科技、新 源动力、上海神力、氢璞创能、 江苏清能、明天氢能、弗尔赛能 源、南科燃料电池 | 产学研结合,与高校合作/承担国家科研课 题 |

技术引进+自主研发 | 亿华通 | 1)引进→消化→吸收→二次创新; 2)与高校合作建立研究团队 |

引进海外技术 | 国鸿氢能 | 技术授权转让+建立合资公司+采购 |

潍柴动力 | 技术授权转让+建立合资公司+股权投资 | |

大洋电机 | 技术授权转让+股权投资 | |

爱德曼氢能 | 中外合资 |

数据来源:公开资料整理

2、纯自主研发

我国走自主研发道路的企业以武汉理工新能源、新源动力、上海神力、江苏清能为代表,这类企业的一般特点有:1)进入燃料电池行业早,有较长期和成熟的技术基础积累;2)与高校或研究机构形成“产学研”合作关系,有优秀的技术人才加持,站在高校科研团队技术研发成果的肩膀上,进行开发和生产;3)大多承担国家重点科研课题,研发过程中享受政府科研经费支持。目前,我国企业的自主研发进展加速,与国外差距正收窄。

3、“技术引进+自主研发”双线并行

我国中上游企业发展核心技术的另一种方式是,先引进国外先进技术并投入生产线,以性能稳定良好的产品优先打开市场;同时利用自身研发团队,开发自主产权以逐步摆脱依赖。

从海外引进电堆及核心材料技术,是当前我国燃料电池企业的常见技术来源,主要通过获取技术授权、建立中外合资公司、对外采购、股权投资等方式。

我国燃料电池企业主要采取两类模式,一是全产业链布局,往产业链上下游拓展,实现规模扩张和联动效应;二是深耕细分领域,持续提升产品性能构建优势。

通过规模化量产以降低工艺成本是行业进一步发展的关键;不同于海外的市场化模式,国内燃料电池商用车刚起步,受政策和政府补贴影响更大,燃料电池供应商企业与政府和新能源整车厂商的关系资源显得更为重要。

相关报告:智研咨询发布的《2020-2026年中国燃料电池汽车行业市场行情监测及投资发展潜力报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国便携式燃料电池行业市场全景调研及未来前景研判报告

《2025-2031年中国便携式燃料电池行业市场全景调研及未来前景研判报告》共十三章,包含便携式燃料电池行业风险及对策,便携式燃料电池行业发展及竞争策略分析,便携式燃料电池行业发展前景及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询