农业的发展是极其脆弱的,我国又是一个农业大国,诸多风险都在威胁其生产与发展。由于受自然条件的不可控性,农业保险是减轻损失的有效方式,是承担农业损失的有力武器。因此,农业保险的健康发展是保证农产品供给、提高农产品竞争力、营造良好生态环境的有力保障,进一步推动我国农业的可持续发展。

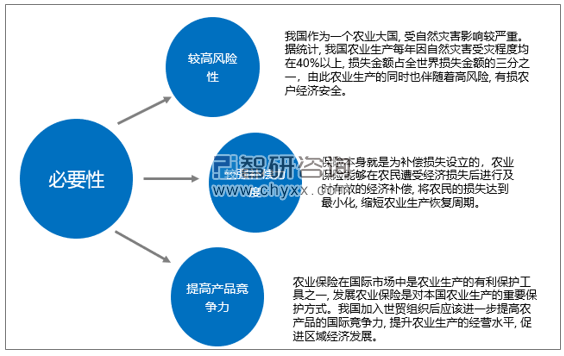

我国农业保险的必要性

资料来源:公开资料整理

我国农业保险发展存在的问题及原因分析

(一)农业保险业务不受重视

现如今,我国农业保险业务经营少之又少,加之我国农民对于农业保险的意识淡薄,相关部门宣传力度不足,造成农业保险业务萎缩,保险种类一再减少,使得农业保险业务发展十分受限。

(二)保险体制不符合发展需要

随着我国经济发展方式的转变,农业保险自设立以来其中的冲突矛盾也随之体现,具体表现为:1、缺乏政策支持。农业是国民经济发展的基础,因此农业保险需在政策支持下加以实施和保护;2、保险责任范围存在差异。我国疆域辽阔农业生产条件和自然灾害遭受程度也存在差异,对农业保险中承保面的控制有了更高要求。

(三)缺乏专业管理人员的指导

保险业务的特殊性决定了其整体历程的长效性。对于农业保险而言这一过程需要理财、投资、担保等金融专业人才指导。尤其在农村范围内,只有业务精湛的专业人员才能加深农民对农业保险的认识,以进一步推动农业保险事业的发展。近年来,我国在保险人才的培养上仍有所欠缺,导致保险人才匮乏。

综上所述问题,造成农业保险发展的原因主要有:1.经济角度,主要表现在农民低收入、高保费和农业保险赔付率高两方面;2.管理角度,我国农业保险发展随国家经济政策不断发生变化,发展历程较坎坷,农业保险经营主体有限,管理体系难成规模;3.认知角度,主要表现在农民保险意识淡薄、政府对农业保险的宣传力度不足等。

我国农业保险行业发展现状

自2007年中央农业保险保费补贴政策及农业保险条款基本框架初步制定以来,我国农业保险用12年时间实现了跨越式发展,业务规模已仅次于美国,居全球第二,亚洲第一,银保监会披露的最新数据显示,2018年我国农业保险原保险保费收入为572.65亿元,同比增长19.54%,是2007年51.8亿元的11倍多,年均增速22.17%,是增速最快的险种之一,除2014年外,近5年,我国农险保费收入增长率均达到了两位数。

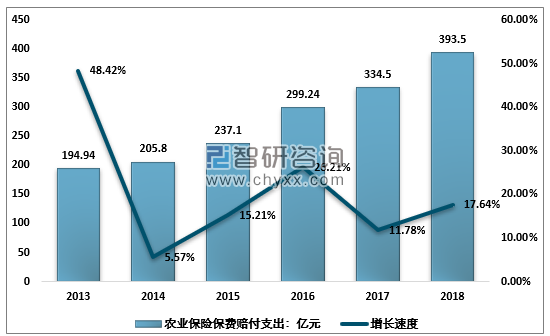

2013-2018年农业保险保费规模及增长速度走势

资料来源:国家统计局

智研咨询发布的《2019-2025年中国农业保险行业市场调查及发展趋势研究报告》数据显示:2018年我国农业保险保费赔付支出393.5亿元,同比增长17.64%,除2014年外,近5年,我国农险保费赔付支出增长率均达到了两位数。

2013-2018年农业保险保费赔付支出规模及增长速度

资料来源:国家统计局

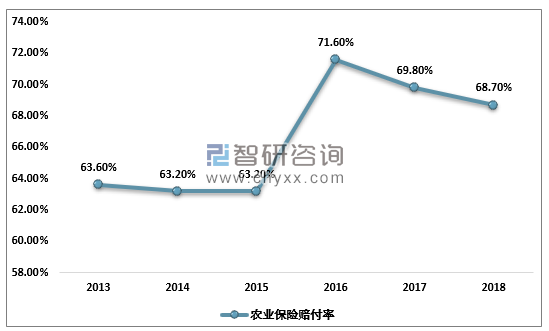

2013-2018年我国农业保险赔付率

资料来源:国家统计局

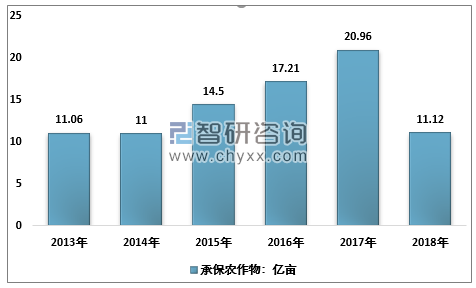

我国农作物覆盖面不断扩大,承保农作物从2007年的2.3亿亩增加到2017年的20.96亿亩,增长了9倍多,玉米、水稻、小麦三大口粮作物承保覆盖率已超过70%,基本覆盖农、林、牧、渔各个领域。农业保险已经成为农业防灾减灾的重要力量,成为农业支持保护体系中的重要组成部分。

2013-2018年我国农业保险承保农作物面积走势

资料来源:公开资料整理

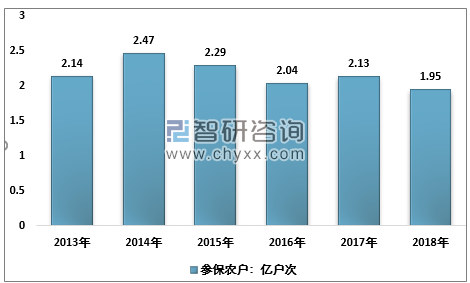

2017年农业保险参保农户数量2.13亿户次,承保农作物21亿亩,占农作物播种面积的84.1%,较2013年上升39.7个百分点;2018年我国为1.95亿户次农户提供风险保障3.46万亿元,承保粮食作物面积11.12亿亩。

2013-2018年我国农业保险参保农户

资料来源:公开资料整理

我国的农险市场先后有近30家财产保险公司参与到竞争性的农业保险经营中来,目前国内提供农业保险业务的保险公司主要有:安华农业保险股份有限公司、阳光农业相互保险公司、江泰保险经纪有限公司、国元农业保险公司、部分省市和地区的中国人民财产保险公司等。

农业保险市场参与企业

企业 | 简介 |

安华农业保险股份有限公司 | 安华农业保险股份有限公司是在国家重视“三农”发展,提出健全农业风险保障体系,探索建立政策性农业保险制度的大背景下,由中国保监会批准成立的商业化运作、综合性经营,并为政府代办政策性业务的全国性农业保险公司,总部设在吉林省长春市。公司以股份制形式发起,注册资本金为10.575亿元人民币。公司拥有完善的法人治理结构,具备专业化的研发和管理团队,建立了以竞争型用人机制、激励型分配机制、共进型福利机制、严谨型内控机制为核心的现代企业制度。公司确定了根植农村、安身农业、贴近农民、服务“三农”的企业宗旨,以创新为动力,以服务创品牌,积极探索农业保险经营发展的新思路、新模式,稳步开拓综合性保障的“三农”保险发展之路。 |

阳光农业相互保险公司 | 阳光农业相互保险公司是在黑龙江垦区14年农业风险互助基础上,经国务院同意、中国保监会批准,国家工商总局注册的我国首家相互制保险公司,是黑龙江省唯一一家国家一级法人金融机构,公司于2005年1月11日正式开业。公司已在哈尔滨、齐齐哈尔、牡丹江、佳木斯、绥化、宝泉岭、红兴隆、建三江、北安、九三等地设立10家分支机构;在友谊、铁力等地设立94家保险社。主要经营种植业、养殖业保险、财产损失保险、责任保险、法定责任保险、信用保证保险、短期健康保险、意外伤害保险、机动车辆保险、再保险、代理长期寿险、代理健康险及经保监会批准的其他业务。 |

国元农业保险股份有限公司 | 国元农业保险股份有限公司是经中国保险监督管理委员会(保监发改〔2008〕54号)批准成立的第一家总部设在安徽的财产保险公司。公司由安徽省金融资产规模最大的国有大型金融控股企业安徽国元控股(集团)有限责任公司等23家国有企业共同设立。注册资本10亿元人民币。员工人数为1200多人。注册地合肥。 |

江泰保险经纪股份有限公司 | 江泰保险经纪股份有限公司是经中国保监会批准,国内首家开业的全国性、综合性保险经纪公司,曾荣获“2007年度中国最佳保险经纪公司”,2008年被国家人力资源和社会保障部、中国保监会授予“全国保险系统先进集体”称号。江泰可从事以下业务:为投保人拟订投保方案、选择保险人、办理投保手续;协助被保险人或受益人进行索赔;再保险经纪业务;为委托人提供防灾、防损或风险评估、风险管理咨询服务;中国保监会批准的其他业务。 |

中国人民财产保险股份有限公司 | 中国人民财产保险股份有限公司(PICCP&C,简称“中国人保”,下同)是经国务院同意、中国保监会批准,于2003年7月由中国人民保险集团公司发起设立的、亚洲最大的财产保险公司,注册资本122.5598亿元。其前身是1949年10月20日经中国人民银行报政务院财经委员会批准成立的中国人民保险公司。世界500强企业。 中国人保财险是中国人民保险集团公司(PICC)旗下标志性主业,在国内外同业市场享有卓著声誉。2003年11月6日,公司在香港联交所成功挂牌上市,成为中国内地大型国有金融企业海外上市“第一股”。 |

资料来源:公开资料整理

我国发展农业保险的优化对策

(一)建立保障体系, 规范农险管理

农业生产的规模性和高风险性决定了其保险额度有限。对此,完善农业保障体系,对农业保险进行规范化管理是开展农业保险业务的重点。需要各地区对抗风险能力进行划分,并选择出适合本地区发展的农业保险经营模式,调整好各地区之间市场性保险和政策性保险的关系。

(二)成立专项资金, 增强抵御能力

作为农业大国,我们应认识到农业生产的稳定发展会使社会整体的各个阶层都受益,因此可拓宽保险金额筹资范围,减轻农民投保负担,将保险负担有所分担。从我国农业生产和经济发展现状来看,我国农业保险专项资金的筹集可根据实际情况,可分别从政府、乡镇企业、商业保险公司等领域筹集。

(三)组建再保险公司,加强政策保护

较多数保险公司因农业保险过高的保险成本选择不再经营农业保险业务,使农业保险业务发展受限。对此,政府可制定组建农业再保险公司的相关政策推动农业保险事业的发展。一方面提高了保险公司经营农业保险的积极性, 另一方面减轻了保险公司的赔付负担。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国农业保险行业市场运营模式及发展趋势分析报告

《2025-2031年中国农业保险行业市场运营模式及发展趋势分析报告》共九章,包含中国农业保险行业重点企业经营分析,中国保险行业发展趋势分析,中国农业保险行业投资机会和风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年农作受灾面积、农业保险保费收入及赔付率分析[图]](http://img.chyxx.com/2022/02/W0719YT69K_m.png?x-oss-process=style/w320)

![2021年中国农业保险行业市场发展现状分析:中国已成为全球农业保险保费规模最大国家[图]](http://img.chyxx.com/2021/09/H5651WAD5C_m.png?x-oss-process=style/w320)