一、政策持续发力基建,2019年铁路投资边际向上改善

1、2018H2政策发力基建补短板,铁路投资逐月回暖

2018H2政策密集发布支撑基建补短板,铁路是其中重要领域。2018年7月23日,国务院召开常务会议,确定围绕补短板、增后劲、惠民生推动有效投资的措施,并加快2018年1.35万亿元地方政府专项债券发行和使用进度。2018年10月31日国务院发布《关于保持基础设施领域补短板力度的指导意见》,其中铁路领域是重点任务之一:1)将加快高速铁路“八纵八横”建设和拓展区域铁路连接线等;2)加快推动一批战略性、标志性重大铁路项目开工建设;3)推进京津冀、长三角、粤港澳大湾区等地区城际铁路规划建设;4)加快国土开发性铁路建设;5)实施一批集疏港铁路、铁路专用线建设和枢纽改造工程。截止2018年11月20日,2018年发改委审批通过了35条高铁项目;其中22条是2018年首次审批通过,且计划2018-2019年开工,涉及投资总额7888亿元(不含雄商高铁)。

2018年审批高铁项目投资金额及开工时间

数据来源:公开资料整理

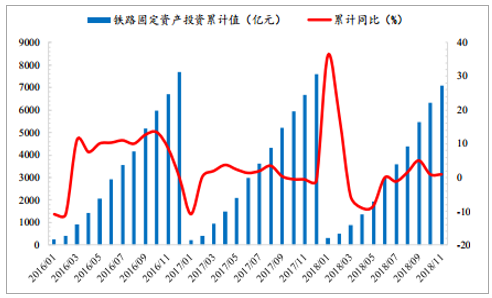

受益政策驱动,2018H2国内铁路投资增速明显回升。受政策支持,2018年1-11月国内基建投资和铁路运输业投资增速分别为3.7%、-4.5%,较1-9月的3.3%、-10.5%均有回升,其中铁路运输业投资增速连续3个月降幅收窄。我们认为,随着国家基建补短板政策的逐步落实,铁路投资对“稳增长、稳投资”的重要性将提升,原计划“十四五”开工的铁路项目可能提前至2019-2020年。

2018H2铁路运输业固定资产投资降幅明显收窄

数据来源:公开资料整理

2018H2铁路固定资产投资增速明显回升

数据来源:公开资料整理

2、预计2019年铁路投资超8000亿元、边际向上改善

基建和铁路投资历来就是国内稳增长、逆周期调控的重要抓手。回顾历史,基建和铁路投资有两个阶段对稳增长起到了较为突出的作用,时间相对滞后半年到一年:2007-2008年和2011-2012年,国内GDP增速明显下滑,政府适时出台了相应政策支持铁路建设(比如2008.10《中长期铁路网规划》,2012.5《铁道部关于鼓励和引导民间资本投资铁路的实施意见》、2013.2《国家重大科技基础设施建设中长期规划》、2013.9《国务院关于加强城市基础设施建设的意见》等),铁总也在2012-2014年期间连续三年在年内上调全年固定资产投资计划,铁路运输业投资从2008年和2012年下半年开始明显加速,对经济增长起到了非常好的支撑作用。2018年中央经济工作会议指出“强化逆周期调节”,铁路或将成为“稳增长和稳投资”的重要措施。2018年12月19日至21日召开的2018年中央经济工作会议指出,经济面临下行压力,保持经济运行在合理区间,宏观政策要强化逆周期调节,加大基础设施等领域补短板力度、较大幅度增加地方政府专项债券规模等。展望未来,中美贸易摩擦仍存在不确定性,而2019年是全面建成小康社会的关键之年,“稳投资”或将是“稳经济”的关键。中国铁路中长期规划发展规划明确,2012-2014年增加铁路投资对“稳增长”效益明显,我们预计2019年增加铁路投资或将是“稳增长和稳投资”的重要举措。

铁路投资历来是国内经济稳增长、逆周期调控的重要抓手

数据来源:公开资料整理

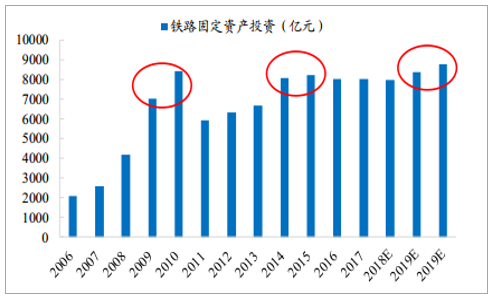

预计2018年中国铁路固定资产投资约7900亿元。2017年全国铁路固定资产投资完成8010亿元,2018年初铁总预计全国铁路固定资产投资原计划安排7320亿元,为2014年以来最低。但随着2018年上半年中铁总客货运量大幅提升,各类车辆采购不断加码,加之下半年国务院常务会议和中央政治局会议重提基建投资,铁路基建工程项目获加速推进。2018年1-11月全国铁路固定资产投资累计完成7073亿元、同比增长0.8%。我们预计,2018年全国铁路固投完成额约7900亿元、较2018年初铁总计划的7320亿元增加约580亿元。

预计2018年国内铁路固投约7900亿元

数据来源:公开资料整理

预计2019-2020年铁路固投年均超8000亿元

数据来源:公开资料整理

预计2019-2020年铁路固定年均超8000亿元/年,边际向上改善。从“十一五”、“十二五”投资规律来看,五年计划的最后两年为投资高峰:2009-2010年投资7045、8427亿元,2014-2015年投资8088、8238亿元,均高于“十一五”的年均4862亿元和“十二五”的年均7046亿元。我们认为,2019-2020年国内经济面临下行压力,政策将强化逆周期调控,增加铁路投资或将是“稳经济”的重要举措。结合国内铁路5年投资规律,预计2019-2020年中国铁路投资年均将超过8000亿元,高于2016-2018年铁路投资年均约8000亿元,未来两年铁路投资边际向上改善、且确定性较强。

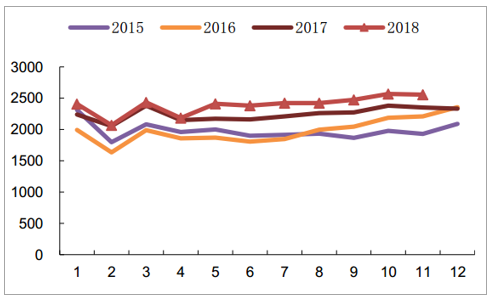

二、客货运同比大幅上升绝对值均创5年最高

从2018年7月开始铁路行业客运和货运需求持续火热,同比都呈稳定上升趋势。8-11月全国铁路旅客发送量分别为3.43、2.83、3.05、2.52亿人,同比增长11.9%、13.65%、10.51%、11.01%,客运绝对值也是近五年最高。与此同时,全国铁路货运总发送量3.37、3.42、3.55、3.51亿吨,同比增长6.7%、9.6%、10.2%、14%,发送绝对量为近五年新高。全国铁路11月旅客发送量累计31.24亿人次,同比增长10%,货运总发送量累计达36.79亿吨,同比增长9%。

客运周转量继续创4年来新高,11月铁路客运周转量同比增长4%。11月铁路客运周转量为939.01亿人公里,同比增长4%,去年同期旅客周转量为899.88亿人公里。旅客周转量自2018年2月以来一直保持稳定增长的势态。

货运增速6月开始受政策倾向影响增速较快,6个月增速分别为10%、10%、7%、9%、8%和9%。自16年6月开始,铁路货运止跌回稳,2018年以来货运好转态势持续,前11个月铁路货运累计周转量为26322亿吨公里,同比增长7%(去年前11个月铁路货运累计周转量为24629亿吨公里)。2018年以来除了4月份,其他月份日均煤炭装车辆均超过6万车/日,创2016年以来最好水平,15-17年这段时期大部分月份每天平均的装车量都低于6万车/日,货运的好转是铁总2018年机车及货车采购超预期的根源,而环保规划下的三年货运计划给这一预期增加了确定性。

铁路旅客周转量变化示意图(亿人公里)

数据来源:公开资料整理

铁路货物周转量变化示意图(亿吨公里)

数据来源:公开资料整理

一季度国有重点煤矿煤炭铁路总运量较2017年有些许回落,二季度则有所回升,三季度到11月份重点煤矿煤炭铁路总运量继续攀升。10-11月国有重点煤矿煤炭铁路日均装车量为46987车/天、49244车/天,10月和11月同比上升10%和11%;10-11月国有重点煤矿煤炭铁路总运量分别为9519万吨、9685万吨,10月和11月增速分别为5%和6%。随着国家公转铁的稳步推进,和蒙华铁路等干线投入使用,重点煤矿的煤炭铁路运量持续上升。

国有重点煤矿煤炭铁路总运量(万吨)/月

数据来源:公开资料整理

国有重点煤矿煤炭铁路日均装车量(车/天)

数据来源:公开资料整理

三、铁总经营趋好保障后续投资,2019-2020年将迎通车高峰

1、铁总经营情况愈发稳健,政策支持解决后续资金问题

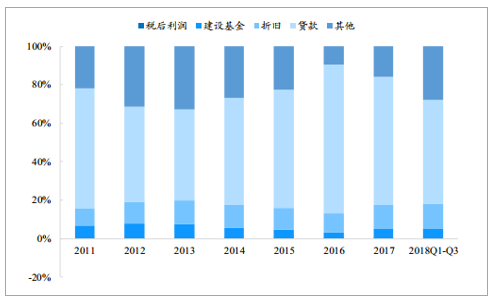

2017年铁总税后利润创历史新高,经营风险整体可控。中国铁路总公司作为铁路建设投资的主要主体,近年来经营情况良好,2017年收入净额、税后净利润分别达到1.01万亿元、18.2亿元,同比增长12%、69%,其中净利润创历史新高,资产负债率仍然维持在65%左右,流动比率和速动比率分别为0.68和0.59,整体经营情况健康,风险持续可控。2018年前三季度铁总收入净额、税后净利润为7740亿元、-2700万元,较2017年同期的7220亿元、-11.4亿元有较大幅度提升,净利润创同期最高,流动速动比率创历史新高,财务指标愈发健康。

2018前三季度铁总偿债能力创历史新高

数据来源:公开资料整理

资金来源依靠贷款比例逐步下降。铁总资金来源主要来自贷款、折旧、建设基金等,2012-2016年投资力度加大但经营收益滞后导致贷款比例明显提升,2016年后铁总开始强调高质量发展和风险把控,逐渐降低对贷款的依赖,将其占资金来源比例从2016年的78%降低到2018年前三季度的54%,有利于可持续健康发展。

2016年以来铁总资金来源对贷款比例逐步下降

数据来源:公开资料整理

2011年以来铁总用于设备投资比例逐步提升

数据来源:公开资料整理

资金投入用于设备比例逐步提升、用于基建比例整体呈下降趋势。铁总资金运用主要用于基建投资、设备采购更新、还本付息等,2011年以来,随着拥有自主知识产权的和谐号、复兴号投放市场,加上前期开工建设的线路逐步进入通车阶段,对设备的需求在稳步提升。2011年到2018年前三季度,资金用于设备采购更新的比例从3%逐年提升到8%,用于基建投资的比例从65%下降到51%。

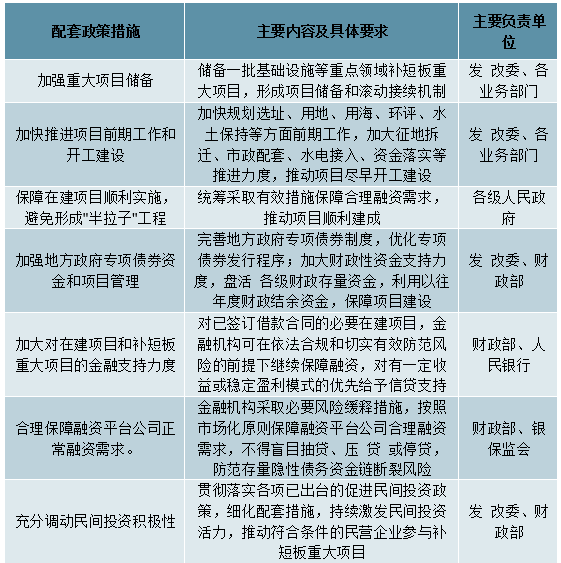

铁总账上现金充足,政策支持解决后续资金问题,着力保障重大项目按期推进。截止2018年三季度末,铁总账上现金约2711亿元(创历史新高),有力保障短期投资进度。此外,针对铁总投资占铁路投资比重较高,后续资金可能出现紧张的风险,2018年10月底国务院印发了《关于保持基础设施领域补短板力度的指导意见》,提出10大配套政策措施,其中6条均对重大项目资金问题给出了指导措施。随着政策在大型项目资金配套的支持,将有力保障2019-2020年铁路建设项目按期推进。

《关于保持基础设施领域补短板力度的指导意见》10个配套政策措施

数据来源:公开资料整理

2、2006-2017年国内铁路高歌猛进,高铁里程占比已接近20%

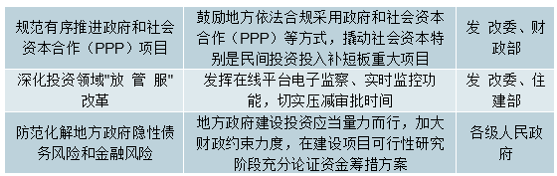

十一五”至“十二五”期间,我国路网建设快速推进。我国铁路密度在“十一五”期间从2006年的80.30公里/万平方公里提升到2010年的94.98公里/万平方公里,至2015年已达到126.01公里/万平方公里。“十二五”期间,我国“四纵四横”高速铁路基本建成,中西部路网骨架快速推进,路网规模不断扩大。

“十一五”铁路网规划图

数据来源:公开资料整理

“十二五”铁路网规划图

数据来源:公开资料整理

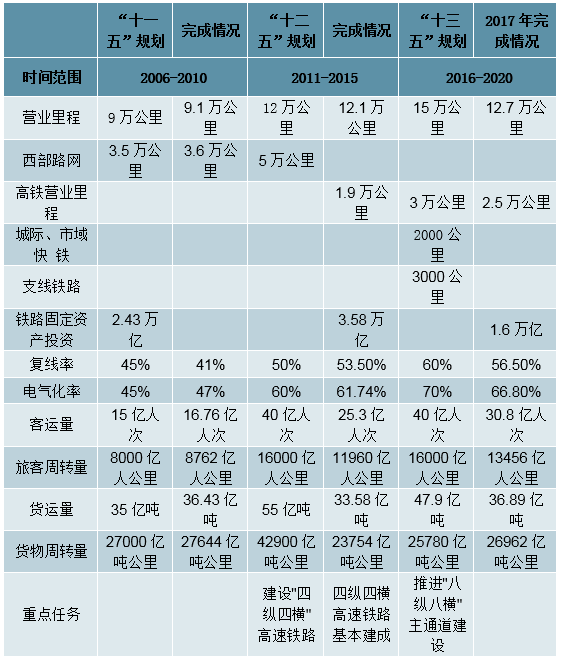

自“十一五”规划以来,我国铁路运输取得了显著的成绩,高速铁路发展迅猛。铁路营业里程从2006年的7.71万公里增长到2017年的12.7万公里,复合增速达到4.64%;复线率从2006年的32.75%增长到2017年的56.5%,达到7.18万公里;电气化率从2006年的30.4%提高到2017年的66.8%,达到8.49万公里;2008年以来,我国高速铁路迅猛发展,高铁营业里程已从2008年的672公里增长到2017年的2.4万公里,高铁里程占比达到19.17%。

客运量大幅提升,高铁出行占比越来越高。随着铁路网络的健全和居民出行习惯的养成,铁路客运量也逐年增加,2006年到2017年,铁路客运量已经从12.6亿人次提升到30.8亿人次,铁路客运周转量从6600(亿人公里)提升到13400(亿人公里)。而高铁从2008年有统计开始,客运量已从734万人次提升到2017年的17.5亿人次,占铁路总客运量比例已达到56.8%。

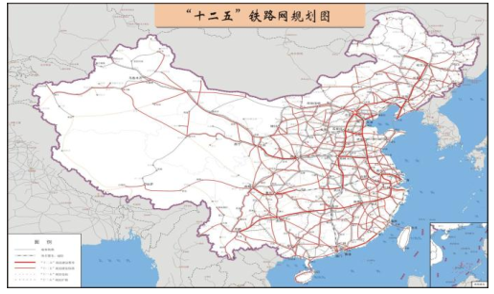

3、“十三五”规划进入收官阶段,2019-2020年将迎来通车高峰

“十三五”铁路建设高峰仍在持续,中长期规划保障后续增长。根据《铁路十三五规划》指出,至2020年铁路运营总里程达到15万公里、其中高速铁路3万公里,覆盖80%以上的大城市,复线率和电气化率分别达到60%和70%左右,其中高速铁路3万公里,在全面贯通“四纵四横”高速铁路主骨架的基础上,推进“八纵八横”主通道建设。根据《中长期铁路网规划》,到2025/2030年铁路网规模达到17.5/20万公里,高铁3.8/4.5万公里左右。截止2017年,我国铁路营业里程已达到12.7万公里,其中高速铁路2.5万公里,复线率和电气化率达到56.5%和66.8%。

“十三五”铁路规划网

数据来源:公开资料整理

2020/2025年高铁营业里程目标达到3/3.8万公里

数据来源:公开资料整理

借鉴历史情况,“十三五”规划目标大概率能完成。铁路发展规划是结合铁路行业的实际情况,对未来五年铁路发展进行指导的规范性文件,对比各项指标,我们发现“十一五”规划除了复线率之外,其余如营业里程、客运量等7项目标全部完成;“十二五”期间受2011年甬温线特大事故影响,投资力度和建设进度有所放缓,但营业里程依旧完成规划目标。“十三五”期间,截至目前并无意外情况影响行业方向,考虑2017年已经完成的情况及近期国家政策支持力度,我们认为营业里程、高铁里程等主要目标大概率能完成。

铁路建设规划及完成情况

数据来源:公开资料整理

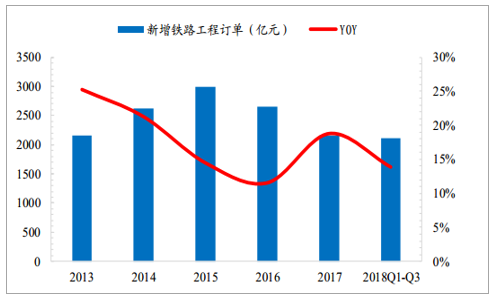

中国中铁和中国铁建2015-2016年新签订单稳定增长,保障2019-2020年通车里程。铁路项目周期一般为4-5年,作为铁路建设的先行指标,中国中铁和中国铁建2015-2016年新签铁路工程订单分别同比增长14.8%、19.1%和14.5%、11.5%,也从另外一方面验证了2019-2020年进入通车高峰的确定性。

中国中铁2015-2016年新签铁路订单维持增长

数据来源:公开资料整理

中国铁建2015-2016年新签铁路订单维持增长

数据来源:公开资料整理

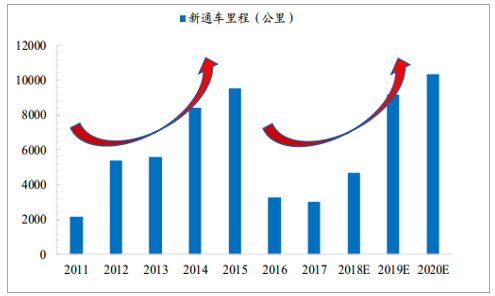

4、2018-2020年铁路新通车里程复合增速约50%,高铁占比42%

“十三五”期间新增铁路里程或高于国家规划里程,2019-2020年将迎来通车高峰。我们根据国家铁路局新开工项目、《铁路中长期发展规划》和《铁路十三五规划》等数据,梳理了约200多条已通车和在建铁路线路数据,2016-2017年新增通车里程分别为3110和3063公里,与国家铁路局公布的3281和3038比较接近。按此统计方法,我们预计2018-2020年铁路新增里程分别为4703、9163和10354公里、复合增速约50%,即十三五期间铁路新增里程3.04万公里,略高于国家规划的2.9万公里,2019-2020年将迎来通车高峰。

区际干线是2018-2020年最主要的通车类型。按线路归属划分,预计2018-2020年,区际干线通车2293、6934和6430公里,八纵八横主干道通车1525、1513和1712公里,城际铁路通车885、715、2211公里,区际干线成为最主要的驱动力。

2019-2020年铁路新通车里程9163/10354公里

数据来源:公开资料整理

2018-2020年铁路通车主要来自区际干线

数据来源:公开资料整理

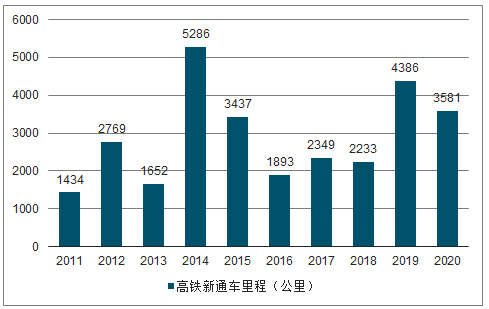

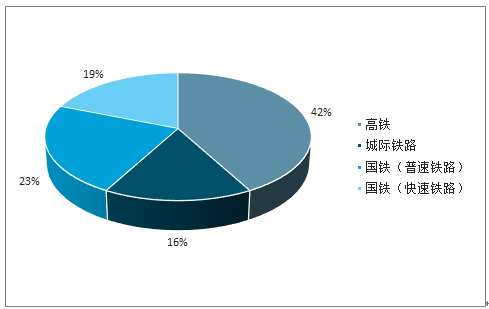

预计至2020年高铁通车总里程或达到3.5万公里。按铁路类型划分,预计2018-2020年高铁将通车2233、4386、3581公里,到2020年底或将达到3.5万公里;城际铁路将通车885、715、2211公里,国铁(普速铁路)将通车495、1722、3467公里,国铁(快速铁路)将通车1089、2340、1094公里。

2019-2020年高铁新通车里程4386/3581公里

数据来源:公开资料整理

2018-2020年高铁新通车里程占比约42%

数据来源:公开资料整理

四、各类车辆采购稳步提升,铁路装备产业链持续受益

1、2019-2020年铁路建设进入装备采购密集期,产业链持续受益

2019-2020年铁路装备产业链将持续受益。一般而言,铁路建设从规划落地到通车运营需要5年左右的时间,前3年以基建工程为主,第4年开始逐渐进入车辆及零部件采购的密集期。根据我们之前的统计和判断,2019-2020年国内铁路将进入通车高峰,按照从开工到通车平均5年时间来反推,结合每年新开工项目数量的变化,我们认为从2018H2开始,装备产业链上的车辆及零部件订单将逐步增加,2019-2020将会持续受益,业绩增长确定性也将提高。

铁路建设周期(一般情况)

数据来源:公开资料整理

2、动车组招标恢复常态,预计2019-2020年动车组招标365/400列

2017年动车组招标逐步恢复常态,2018年稳定提升。2013-2015年我国动车组招标分别为473、377、472标列,2016年受铁总换帅和中国标动体系没有确立的影响,动车组招标严重低于预期,仅有105标列;2017年招标逐步恢复正常,全年招标245标列;2018年前十个月招标325标列,已超过2017年全年。

2018年动车组已招标325列

数据来源:公开资料整理

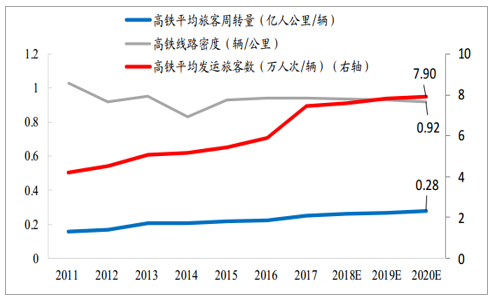

截至2017年末,全国动车保有量约2935列、23480辆,我们将参考线路密度、高铁客运量、高铁旅客周转量三种方式进行测算:

参考线路密度,预计2018-2020年总需求约1090列。2017年底,“动车组保有量(辆)/高铁营业里程”约为0.94辆/公里,近年来维持稳定。由于未来新增高铁以中西部为主,线路密度可能会略有下降,假设2020年高铁线路密度为0.92辆/公里,根据我们预计2020年底高铁里程达到3.5万公里,则保有量需要达到32200辆动车,2018-2020年总需求为8720辆、1090列。

参考高铁客运量,预计2018-2020年总需求约1178列。2017年,高铁发运旅客人数17.5亿人次(占总客运量56%),平均发运旅客数为7.45万人次/辆,近年来持续上升。根据铁路“十三五”规划2020年铁路客运量达到40亿人次,动车组承担客运量比重达到65%(即26亿人次),加上未来动车上座率将持续提升,假设2020年平均发运旅客数为7.9万人次/辆,则2020年底保有量达到32900辆动车,2018-2020年总需求为9420辆、1178列。

线路密度、高铁平均发运旅客数、高铁平均旅客周转量变化趋势

数据来源:公开资料整理

参旅客周转量,预计2018-2020年总需求约995列。2017年高铁旅客周转量为5880亿人公里(占总周转量43.7%),平均旅客周转量为0.25亿人公里/辆,近年来持续提升。根据铁路“十三五”规划2020年铁路客运量达到16000亿人公里,假设动车组承担比例提升至55%,且平均旅客周转量为0.28亿人公里/辆,则2020年底保有量达到31430辆动车,2018-2020年总需求为7950辆、995列。

综合三种测算方式,我们认为2018-2020年需要新增约1090列动车,考虑2018年已招标325列,预计2019-2020年动车组招标为365、400列,复合增速约11%,动车组车辆市场总需求超过1150亿元。

复兴号较和谐号国产化比例更高,整车及零部件厂商更加受益。国内动车组经过外方技术引进、合资生产、吸收创新、自主研发四个阶段,已经发展到第三代产品——复兴号,整体设计以及车体、转向架、牵引、制动、网络等关键技术都是我国自主研发(254项重要标准、中国标准占84%),具有完全自主知识产权。与第一代和第二代产品和谐号相比,复兴号拥有更高的国产化率(和谐号国产化率约60%),未来电气系统、牵引系统、刹车片及车轴等零部件仍具备进口替代空间。

2020年动车组核心零部件市场空间或达到400亿元。参考中国中车动车组毛利率接近30%、直接材料占成本83%,再考虑维修及更换市场,我们认为2020年动车组核心零部件市场空间有望达到400亿元/年。

动车组零部件供应商情况

数据来源:公开资料整理

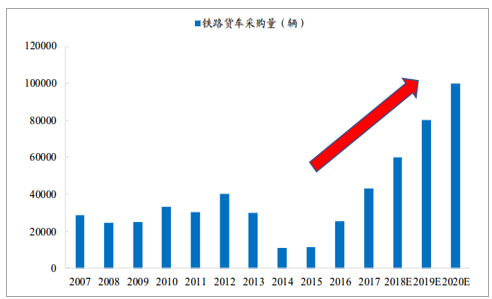

3、提升铁路货运比例,预计2019-2020年货车采购复合增速约30%

2018年7月2日,中国铁路总公司将实施《2018-2020年货运增量行动方案》,进一步提升运输能力,降低物流成本,优化产品供给,计划到2020年全国铁路货运量将达到47.9亿吨,较2017年增长30%。《行动方案》明确提出,到2020年全国铁路货运量达47.9亿吨,大宗货物运量占铁路货运总量的比例稳定保持在90%以上。其中,全国铁路煤炭运量达到28.1亿吨,较2017年增运6.5亿吨,占全国煤炭产量的75%,较2017年产运比提高15个百分点;全国铁路疏港矿石运量达到6.5亿吨,较2017年增运4亿吨,占陆路疏港矿石总量的85%,较2017年提高50个百分点;2018至2020年,集装箱多式联运年均增长30%以上。

2018年10月9日,国务院办公厅印发《推进运输结构调整三年行动计划(2018-2020年)》,以推进大宗货物运输“公转铁、公转水”为主攻方向,确保运输结构调整取得实效。《行动计划》提出通过三年集中攻坚,实现全国铁路货运量较2017年增加11亿吨,要求提升主要物流通道干线铁路运输能力、加快大型工矿企业和物流园区铁路专用线建设、优化铁路运输组织模式,到2020年大宗货物年货运量在150万吨以上的工矿企业和新建物流园区接入比例达到80%以上。

2020年国家铁路货运量计划达到47.9亿吨

数据来源:公开资料整理

预计2019-2020年货车采购量复合增速接近30%。《行动方案》要求2020年货运量达到47.9亿吨的目标,参考2017年货车保有量和货运量的比例(近年来维持稳定),2018-2020年需采购货车24万辆才可达到2020年47.9亿吨的目标货运量,加之2018年已经采购5.8万辆,我们预计2019-2020年货车采购量为8/10万辆,复合增速约30%,总体市场规模超过600亿元。

预计2019-2020年货车采购量达到8/10万辆

数据来源:公开资料整理

4、动力集中动车组已开始批产,替代传统客车空间或超过2500亿元

动力集中动车组获“准生证”,迅速开始招标采购。2018年11月28日,国家铁路局颁发了时速160公里动力集中电动车组型号合格证和制造许可证。2018年11月30日,中国铁路总公司拟对时速160公里动力集中动车组采购项目采用竞争性谈判方式进行采购,计划采购短编组10组和长编组18组。

动力集中动车组已被纳入未来规划,将逐步替代原有车辆。根据中国铁路总公司发布的《关于公布2018年底调整列车运行图的通知》,将于2019年1月5日实行的列车调整图中已加入动力集中车辆担任车次情况,其中既包含对原T、Z车次的替代(D7XX),也有在城际线路的使用(CXXXX)。时速160公里动力集中电动车组在我国10万公里既有线路上可全面开行,能满足在既有线铁路大量运用需求,也可全面替代25T型客车,有望成为我国下一代普速客车的主力产品,在实际投运后有望推动客运量增长提速,进而带来更大规模的采购和使用。

时速160公里动力集中电动车组项目时间轴

数据来源:公开资料整理

现有客车的更换市场空间或超过2500亿元。截至2017年底,国内客车保有量7.3万辆、机车保有量2.1万辆,近年来客车采购数量明显下降。从中长期来看,客车及客运机车将会逐步被动力集中动车组取代,考虑到部分客车归属地方铁路,铁总直属的客车保有量约6万辆,参考普通客车单价400-500万元/辆,我们认为客车的整体更换空间超过2500亿元,这将额外带来新的需求动力。

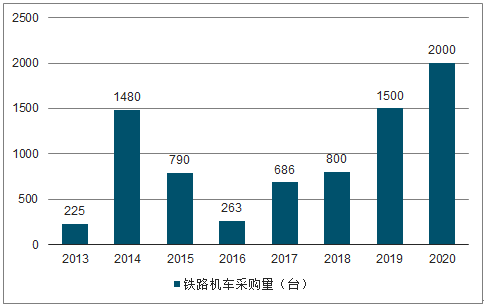

2018年铁路客车和机车采购量均已超过2017年,预计2019-2020年机车采购达到1500/2000台,客车需求则主要来自动集更换。2018年1-11月,全国机车和客车分别采购了759台和263辆,均已超过2017年全年。我们认为,随着后续货车采购量力度加大、相应的机车采购需求也将增加,以及动力集中动车组放量批产以取代传统铁路客车,2019-2020年车辆采购需求将有望稳步提升。参考现有货车&机车配比、货车未来两年8/10万辆采购假设,预计2019-2020年机车采购将达到1500/2000台,复合增速58%,总市场规模达到700亿元;此外,由于普通客车采购量近年来较少,未来客车采购需求主要来自动集更换。

2018年铁路客车&机车采购恢复增长

数据来源:公开资料整理

预计2019-2020年机车采购1500/2000台

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国铁路装备行业市场深度监测及投资机会研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国铁路装备行业市场竞争格局及发展前景研判报告

《2024-2030年中国铁路装备行业市场竞争格局及发展前景研判报告》共十五章,包含2024-2030年中国铁路装备投资前景,2024-2030年中国铁路装备企业投资战略分析,研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国户用光伏行业现状及未来趋势分析:利好政策效应稳步释放,户用光伏并网容量持续增加[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国网络直播行业全景速览:用户体验持续优化,特色直播不断涌现[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)