一、基建投资情况分析

今年以来,国家发改委共批复26项涉及交通、能源、水利等传统重大基础设施建设项目,总投资达6000亿元。其中,交通领域是重头戏,包括江苏沿江城市群城际铁路、武汉城市轨道交通、呼和浩特新机场、陕西西安咸阳机场、新建湖北鄂州民用机场等项目,共超4000亿元。

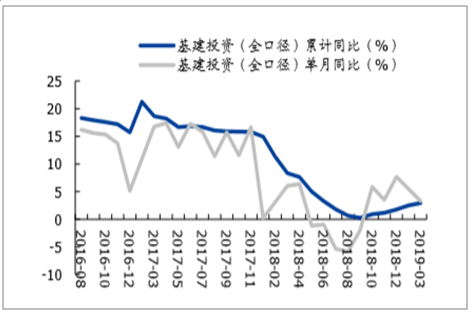

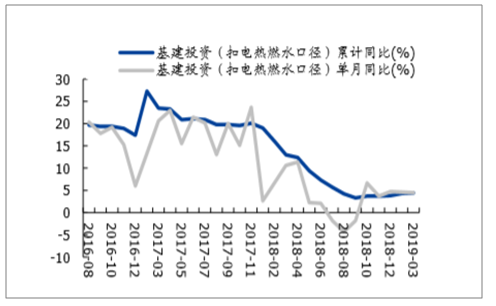

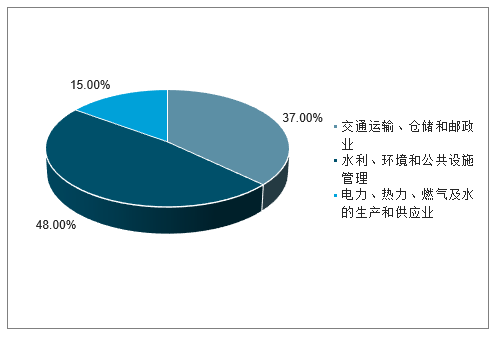

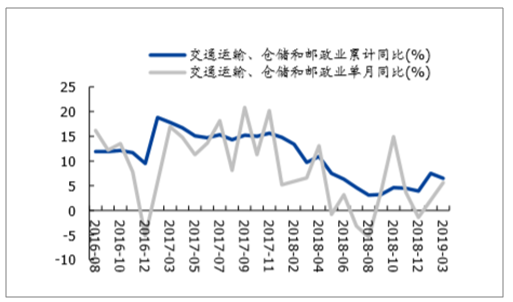

1-3月基建投资(不含电力、热力、燃气及水生产和供应业)同比增长4.4%,较1-2月份增速提升0.1个pct;而全口径基建投资(这里假设之前基数无调整)同比增长3.0%,较1-2月份增速提升0.5个pct,延续触底后的回升趋势。交通投资增速略有回落,其中铁路运输业投资增长11.0%,道路运输业投资增长10.5%;电力热力燃气和水利环境市政等则小幅回升。

4-9月基建投资迎来低基数,复苏趋势有望延续。2018年4月后基建投资增速连续快速下滑,5月出现单月基建增速为负,直至9月才出现反弹,因此4-9月整体而言基数较低。前期基建补短板政策有望逐步体现出更明显效果,地方政府专项债较去年同期加速发行,表外融资收缩趋势放缓,叠加低基数效应,后续基建投资温和复苏有望延续。

基建投资(全口径)累计及单月同比

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国基建投资产业竞争现状及未来发展趋势报告》

基建投资(扣电热燃水口径)累计及单月同比

数据来源:公开资料整理

基建三大细分领域构成(2019年1-3月数据)

数据来源:公开资料整理

交通运输、仓储和邮政业累计及单月同比

数据来源:公开资料整理

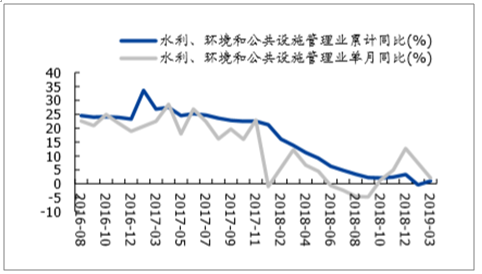

水利、环境和公共设施管理业累计及单月同比

数据来源:公开资料整理

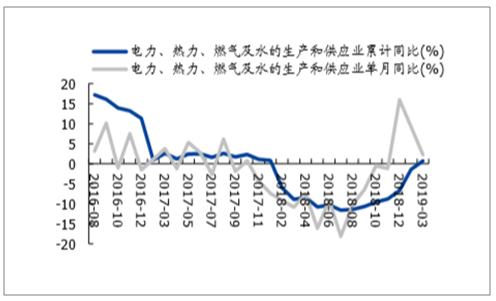

电力、热力、燃气及水的生产和供应业累计及单月同比

数据来源:公开资料整理

当前我国基础设施建设还存在很多不足,尤其是中西部基础设施仍需大力加强,中央明确“补短板”加“保在建”的基建投资方向,未来要避免重复建设。

在发展环境更加复杂艰巨的背景下,2019年基建投资将挑起大梁,合理扩大有效投资是重要且明智的选择,预计铁路投资保持高位增长。

从补短板角度来看,预计未来会将继续细化推进交通基建、水利等补短板重点领域建设。

预计2019年基建投资来自国家预算内的资金仍将保持稳定增长,或将增长至3.21万亿元。同时,考虑到1月份社融实质性回暖,用于基建固投的政府资金杠杆率料将略有回升,预计维持2019年基建投资增速保持在7%到8%左右的水平。

二、2019年基建投资反弹力度和投向分析

18年基建投资增速大幅下滑,是固定资产投资的主要拖累,而基建投资增速下滑的主要原因是城投融资受阻。18年金融监管落地导致非标融资规模大幅萎缩,对地方政府隐性债务的控制约束了城投公司其他融资渠道的扩张规模,18年城投公司整体融资相比17年不增反降。针对基建投资失速过快的问题,下半年政府出台多项托底举措。同时,18年下半年专项债发行明显提速,有效缓解资金来源不足的问题,10月以来基建投资增速开始止跌反弹。12月底中央经济工作会议释放了19年基建投资的积极信号,市场对19年基建投资反弹预期逐步升温。

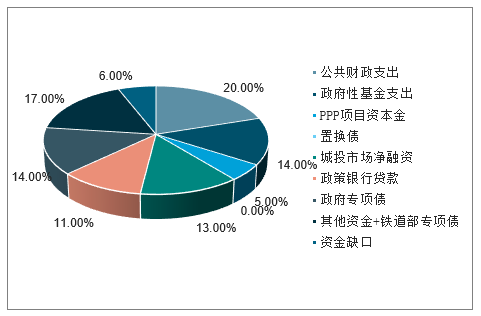

2019年基建投资资金来源分布情况

数据来源:公开资料整理

资金是否充足或仍然是基建投资反弹幅度的主要约束。首先需要明确的一点是,基建投资资金来源中狭义财政支出占比不超过20%,自筹资金的变化才是决定基建投资资金的关键。自筹资金主要来自政府专项债、其他地方政府性基金支出、政府融资平台的发债融资和非标融资,关注它们的变化是判断基建投资资金来源的重点。

专项债助力,基建小幅反弹。城投平台资金相比18年仍可能下降1.2万亿。展望19年,城投公司的非标融资仍然会保持萎缩,但是减少幅度不会进一步扩大,而城投公司其他融资渠道扩张幅度有限。值得注意的是,19年置换债规模大幅下降将制约城投举债的腾挪空间,因此,19年城投平台融资仍是基建投资的主要拖累。预算内资金涨幅有限,其他政府性基金支出回落。在19年大规模减税降费的情况下,财政支出增速也难有较大增长;地产资金紧张会拖累政府性基金收入,导致其他政府性基金支出小幅下降。政府专项债扩张,PPP项目提速。12月中央经济工作会议中提到“较大幅度增加专项债券”,预计今年整体发行规模超过2.2万亿,而PPP项目投资扩大也会带动银行贷款增速回升。如果假设其余资金来源部分主要是按照历史增速稳步增加,那么要使19年旧口径基建投资增速反弹至5%,仍然存在1万亿元左右的资金缺口,未来可能通过进一步扩大专项债或者提高政策性银行贷款来补充。

传统基建补短板,新型基建是亮点。如果19年基建投资增速出现反弹,那么哪些领域是重点的投资对象呢?新型基础设施建设最值得关注。12月的中央经济工作会议提出要加大基础设施补短板力度,并为基建投资提出了三个主要方向,分别是加快5G商用步伐,加强人工智能、工业互联网、物联网等新型基础设施建设,加大城际交通、物流、市政基础设施等投资力度,补齐农村基础设施和公共服务设施建设短板等。新型基础设施是对传统基建的扩展,它兼顾了稳增长和促创新的双重任务。历史上,新增长的产生都离不开相关基础设施的完善。1993年美国提出“国家信息基础设施(NII)计划”促进了美国信息产业发展,宽带的普及奠定了90年代美国互联网繁荣的基础。我国移动通讯设施的不断升级也为移动互联网的繁荣打下坚实基础,而移动互联网的发展创造了多样的商业模式,成为创新型经济的重要组成部分。新型基础设施带动设备需求,助力制造业转型升级。人工智能、工业互联网、物联网等新型基础设施建设将带动通讯、计算机和电子等相关行业的产品需求,而这些新型基础设施也是制造业转型升级的关键,同时还能激发更多新增需求。尽管短期内这些未必能够马上实现,但是提出加强新型基础设施建设反映我国在提前布局。我国拥有较完整的制造业产业链和庞大的内需市场,对这些设施建设的投入能够助力我国未来成为智能制造领域的领军者。

1.非标融资萎缩,制约基建投资

18年基建投资增速大幅下滑,是固定资产投资的主要拖累。18年不包含电力的基建投资累计增速从2月的16.1%下滑至12月的3.8%,旧口径下基建投资增速下滑幅度可能更大。考虑到基建投资在固定资产投资中的占比超过20%,基建投资增速的下滑对固定资产投资增速形成了明显的拖累,18年12月投资累计增速相比于2月下降了2个百分点。

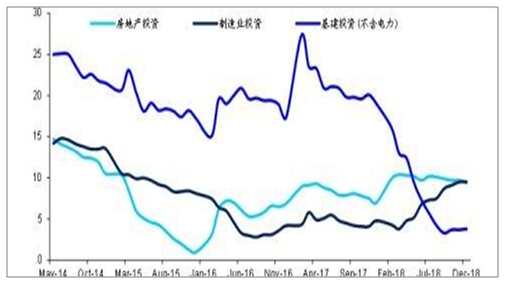

2019年1-3月份,全国固定资产投资同比增长6.3%,较1-2月份增速提升0.2个pct,自去年8月份至今已连续6个月增速提升。其中基建与地产延续回升态势,制造业投资则继续回落。展望2019年全年,与2018年全年相比,预计基建投资增长将持续温和复苏,制造业投资增速逐渐回落,房地产投资增长可能略微放缓,但仍有韧性,预计全年固定资产投资增速在5.7%左右水平。

我国房地产、制造业和基建投资累计同比增速走势

数据来源:公开资料整理

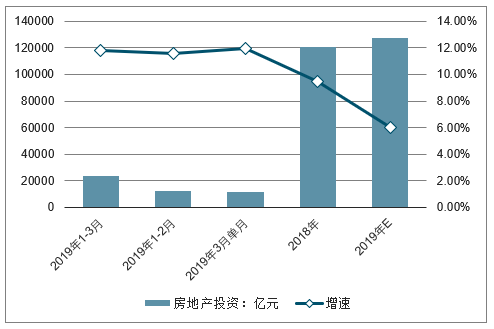

2019年房地产投资及全年增速预测

数据来源:公开资料整理

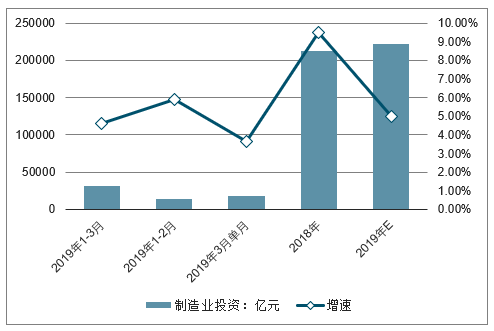

2019年制造业投资及全年增速预测

数据来源:公开资料整理

2019年基建投资(不含电力热力等)及全年增速预测

数据来源:公开资料整理

城投融资受阻是基建投资增速下滑的主要原因。18年金融监管落地导致非标融资规模大幅萎缩,同比增速从2018年初的9.9%下滑至12月的-10.9%。由于地方融资平台是非标融资重要的融资主体,非标融资的萎缩也意味着地方融资平台的融资受阻,18年前三个季度信托投向基建投资的资金规模环比分别下降了658亿、1416亿和1126亿。对地方政府隐性债务的控制约束了城投公司其他融资渠道的扩张规模,叠加非标融资渠道的萎缩,18年城投公司整体融资规模相比17年不增反降。城投公司融资困局导致基建投资面临资金短缺的问题,并使得基建投资增速大幅下降。

非标融资同比和基建投资累计同比

数据来源:公开资料整理

针对基建投资失速过快的问题,下半年政府出台多项托底举措。18年10月31日国务院出台《关于保持基础设施领域补短板力度的指导意见》,提出防止基建投资大起大落。为贯彻落实文件,多地基建投资项目审批明显增多,例如12月发改委批复了包括上海、杭州、济南、重庆等多个城市轨道交通项目,云南省出台工业互联网发展三年行动计划,四川省出台综合交通建设三年行动计划。

同时,下半年专项债发行明显提速,其中8月和9月专项债发行规模分别达到5000多亿元和6000多亿元,有效缓解了前期基建投资资金来源不足的问题,10月以来基建投资增速开始止跌反弹。而中央经济工作会议也释放了19年基建投资的积极信号,提及“加大基础设施等领域补短板力度”。

2.专项债助力,基建小幅反弹

首先需要明确的一点是,基建投资主要资金来源于自筹资金,狭义财政支出占比不超过20%。针对资金来源的不同,基建投资资金主要可以分为预算内资金、自筹资金、国内贷款、外资和其他资金渠道。近几年国家预算内资金在基础设施建设投资中的比重有所上升,占比从2010年的11.6%提高至2017年的16.1%,并从2016年开始超过国内贷款的资金规模。但是与17年占比超过50%的自筹资金相比,一般性财政支出在基建投资中的占比仍然不算高,自筹资金的变化才是决定基建投资的关键。

自筹资金主要来自政府专项债、其他地方政府性基金支出、政府融资平台的发债融资和非标融资。其中政府性基金支出是公共财政支出的重要补充部分,主要包括交通设施、水利设施、城市维护、公共事业发展、移民和社会保障等7大类支出,大部分都涉及基础设施建设,但是考虑到拆迁补偿占比较大,政府性基金支出实际流入基建投资的资金略小于一般财政支出,但是在基建投资总资金的比重也较高。而18年政府专项债规模明显扩大,也是政府性基金收入的重要来源。

而融资平台的非标融资是自筹资金波动较大的部分。由于地方政府承担的基建投资规模往往大于当年的财政收入,因此许多地方政府会利用融资平台进行融资以弥补基建投资资金不足的问题,而其中包括非标融资和发行城投债。由于城投债的发行限制更为严格,前几年非标融资是城投公司主要的融资途径,占自筹资金的比重接近一半。但是18年以来非标融资规模持续萎缩,反而成为自筹资金来源的拖累。

展望19年,城投公司的非标融资仍然会保持萎缩,但是减少幅度不会进一步扩大。前面已经提到,18年基建投资增速持续下滑的主要原因在于城投平台的非标融资规模萎缩,但是目前非标融资减少规模相比于18年初高点已经有所缓解。在金融监管整体不发生大改变的情况下,19年非标融资规模大概率仍会进一步下降,但是预计下降幅度有可能缩窄,因此非标融资萎缩对基建投资的拖累会边际改善。

而城投公司其他融资渠道扩张幅度有限。18年城投债发行规模稳中略升,但是由于到期量较大,全年净融资规模在0.6万亿元左右。由于城投公司大部分属于地方政府隐性债务,而我国针对地方举债的规范日益加强,受此约束,融资平台的城投债和商业贷款增长幅度都有限,预计19年城投债净融资规模可能小幅上升。

城投债发行规模和净融次规模

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国户用光伏行业现状及未来趋势分析:利好政策效应稳步释放,户用光伏并网容量持续增加[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国网络直播行业全景速览:用户体验持续优化,特色直播不断涌现[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国风电制氢行业发展现状:行业技术不断提高,风电制氢有望实现大规模应用 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)