一、券商股表现情况

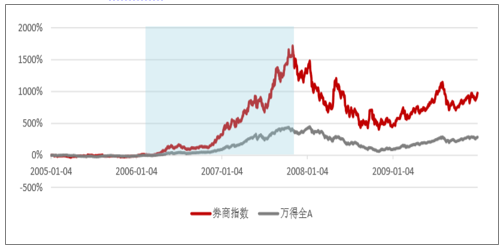

券商股具有周期股的属性,其周期主要受到股市波动、监管政策以及宏观经济的影响。对2005年以来的券商板块表现进行梳理分析,总结其产生绝对收益与相对收益(相对于万得全A指数)的时间段。整体来看将2005年以来的时间区间分为五段:

1)2006至2007年10月底,券商指数涨幅1831%,万得全A涨幅475%;能同时获得显著的绝对收益与相对收益;

2)2008年11月至2009年7月底,券商指数涨幅115%,万得全A收益率132%,绝对受益显著,相对收益不明显。

3)2012年初至2013年2月,在这一区间中,券商指数收益率58%,万得全A收益率11%,相对收益显著。其中有两个时间段的绝对收益较为显著,2012年初至当年5月底,券商指数收益率43.2%;2012年11月末至2013年2月中,券商指数收益率56%。

4)2014年7月初到2015年5月底,期间券商指数绝对收益率235%,万得全A涨幅167%,有显著绝对收益;2014年7月初到2014年末,券商指数绝对收益率200%,万得全A涨幅52%,相对收益显著。

5)2018年10月中旬至11月下旬,券商指数涨幅34%,万得全A涨幅12.8%,同时有绝对收益与相对收益。

2005年以来券商指数走势及其超额收益区间

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国券商资管行业市场深度评估及市场前景预测报告》

2005年以来“券商指数/万得全A”波动情况及相对收益区间

数据来源:公开资料整理

二、券商企业盈利能力分析

2006至2007年10月底,券商指数涨幅1831%,万得全A涨幅475%;能同时获得显著的绝对收益与相对收益。从这一时间段行情的驱动因素主要是政策驱动与经济增长,前者主要为股权分置改革;后者包括2008年之前经济基本面持续向上、GDP增速持续抬升驱动牛市;与此同时,货币政策持续收紧,利率、准备金率都有显著下滑,并未阻止牛市脚步。在这之中,券商作为高Beta标的,表现出了更强的弹性,在牛市启动前夕就表现出强劲上涨势头,且整体涨幅高于行业水平。

2005-2009年末的券商指数与万得全A指数表现

数据来源:公开资料整理

2000年以来,我国GDP保持增长,其中2005年后增速提高,2007年GDP增速高达14.2%。此后受金融危机影响,2009年一季度GDP增速下滑至6.4%,其后的四万亿政策等推动投资、刺激经济,2010年一季度GDP增速即回升至12.2%。GDP增长也伴随着产业升级,20世纪90年代以来,第一产业对GDP的贡献比例持续下滑,从1991年的24.9%下降至2010年的8.42%;2001-2010年第二、第三产业的贡献比例均持续上升,2001年二者比例分别为45.6%、40.5%,2010年这两个比例均提升至49%和42.5%。

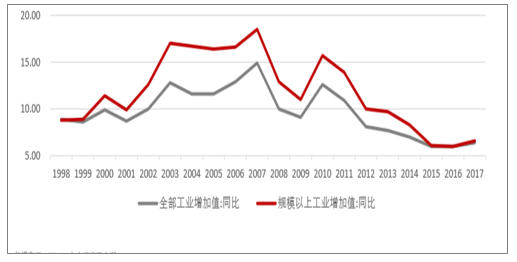

与国民经济飞速发展伴随着的,是企业盈利能力提升。2000年后工业增加值同比增速持续提升,其中2001全部工业增加值同比增速8.7%,规模以上工业增加值同比增速9.9%,2007年分别提升至14.9%、18.5%。

2001-2010年第二产业与第三产业收入贡献比例均持续上升

数据来源:公开资料整理

2005年后工业增加值同比增速持续上升

数据来源:公开资料整理

三、券商业务发展概况分析

(一)、熊市券商资产价格缩水,成为行业并购多发时点

从时间节点上来看,历史上券商并购重组主要发生在熊市。被收购方以中小券商为主,主要由于弱市环境下,市场情绪低迷,中小券商业务单一、竞争力差、经营压力大,易出现亏损,急于转移风险,寻求变现途径。对于收购方而言,熊市资产价格易被低估,是通过并购方式迅速扩张规模、补强实力的恰当时机。

熊市为券商并购多发期

数据来源:公开资料整理

国内券商收购消息普遍引起收购方股价上涨,其中申银万国证券和中信证券分别在公告并购消息的后一个交易日股价上涨9.98%和4.93%。在经济增速换挡期,行业发展动能不足,竞争加剧、优胜劣汰明显,单纯靠内生增长难以跨越增长瓶颈,大型券商此时通过高性价比的横向并购进一步扩大市场份额,实现规模效应,是对未来发展的重大利好,因此券商弱市中的并购多数情况下会带来收购方股价不同幅度的抬升。表1:收购公告发布后一交易日收购方股价涨跌幅

收购方 | 被收购方 | 收购股权比例 | 发布通告时间 | 后一交易日股价涨跌幅 |

中信证券 | 万通证券 | 67.04% | 2002/2/1 | 未上市 |

中信证券 | 金通证券 | 100% | 2005/9/13 | 2.61% |

海通证券 | 大福证券 | 52.86% | 2009/11/20 | 3.40% |

中信证券 | 万通证券 | 8.60% | 2010/3/31 | 1.30% |

方正证券 | 民族证券 | 100% | 2014/1/10 | 1.69% |

广州证券 | 天源证券 | 80.47% | 2014/1/15 | 未上市 |

国泰君安 | 上海证券 | 51% | 2014/3/11 | 未上市 |

申银万国 | 宏源证券 | 100% | 2014/7/25 | 9.98% |

中信证券 | 广州证券 | 100% | 2018/12/24 | 4.93% |

东方证券 | 东方花旗 | 33.33% | 2019/1/8 | 0.71% |

数据来源:公开资料整理

证券行业的并购整合中,被收购券商净资产较大的情况下一般采用发行股份的方式,而净资产较小的券商直接以现金收购。现金收购在并购整合中比较受青睐,主要由于现金收购不会扩大股本,摊薄上市公司股东权益,影响股东分红,未来不会存在解禁压力。另外现金收购可简化收购流程、提高收购效率和并购重组成功概率。但也有不少券商选择发行股份的方式进行收购,如民族证券、宏源证券和广州证券被收购时的净资产分别为75亿元、169亿元和109亿元,均属于净资产相对较大的券商,若以现金收购将给收购方带来较大的现金流压力。

历史上券商并购方式

收购方 | 被收购方 | 收购方净资产 | 被收购方净资产 | 收购前持股比例 | 收购股权比例 | 收购方式 |

中信证券 | 万通证券 | 54.81 | 3.14 | 0.0% | 67.0% | 现金收购及增发股份 |

中信证券 | 金通证券 | 68.43 | 5.22 | 0.0% | 100.0% | 现金收购 |

海通证券 | 大福证券 | 434.13 | 17.35 | 0.0% | 52.9% | 现金收购 |

中信证券 | 万通证券 | 708.48 | 26.10 | 91.4% | 8.6% | 现金收购 |

方正证券 | 民族证券 | 308.05 | 75.37 | 0.0% | 100.0% | 发行股份 |

广州证券 | 天源证券 | 57.60 | 2.83 | 0.0% | 80.5% | 现金收购 |

国泰君安 | 上海证券 | 472.99 | 49.83 | 0.0% | 51.0% | 现金收购 |

申银万国 | 宏源证券 | 215.26 | 169.33 | 0.0% | 100.0% | 发行股份 |

中信证券 | 广州证券 | 1563.00 | 109.00 | 0.0% | 100.0% | 发行股份 |

东方证券 | 东方花旗 | 519.87 | 12.95 | 66.7% | 33.3% | 现金收购 |

数据来源:公开资料整理

从历史上已发生案例来看,证券公司的并购主要由龙头券商主导,头部券商综合实力强,在外部竞争压力不断加大的背景下,依然维持较高的业绩增速,优于行业整体水平。虽然中信证券和东方证券在2018年的收购中业绩出现负增长,但相较于行业整体-12%的营收增速,业绩排名仍然靠前,可见收购方券商均有稳健的业绩支撑。

收购方经营情况(亿元)

收购方 | 被收购方 | 前一年营收 | 收购年营收 | 营收同比 | 前一年净利润 | 收购年净利润 | 净利润同比 |

中信证券 | 万通证券 | 8.26 | 8.44 | 2.18% | 1.10 | 3.65 | 231.82% |

中信证券 | 华夏证券 | 9.66 | 10.27 | 6.31% | 1.73 | 3.29 | 90.17% |

中信证券 | 金通证券 | 9.66 | 10.27 | 6.31% | 1.73 | 3.29 | 90.17% |

海通证券 | 大福证券 | 75.50 | 109.08 | 44.48% | 33.02 | 45.48 | 37.73% |

中信证券 | 万通证券 | 220.60 | 277.95 | 26.00% | 100.88 | 121.36 | 20.30% |

方正证券 | 民族证券 | 34.41 | 48.99 | 42.37% | 10.99 | 18.00 | 63.79% |

广州证券 | 天源证券 | 9.07 | 16.82 | 85.45% | 1.10 | 5.36 | 387.27% |

国泰君安 | 上海证券 | 90.09 | 178.80 | 98.47% | 30.28 | 71.71 | 136.82% |

申银万国 | 宏源证券 | 59.73 | 86.57 | 44.92% | 19.15 | 35.04 | 82.96% |

银河国际 | 联昌证券国际 | 3.50 | 3.46 | -1.14% | 1.27 | 1.19 | -6.30% |

中信证券* | 广州证券* | 284.99 | 272.09 | -4.53% | 83.38 | 76.82 | -7.87% |

东方证券* | 东方花旗* | 70.59 | 65.66 | -6.98% | 26.98 | 9.52 | -64.71% |

数据来源:公开资料整理

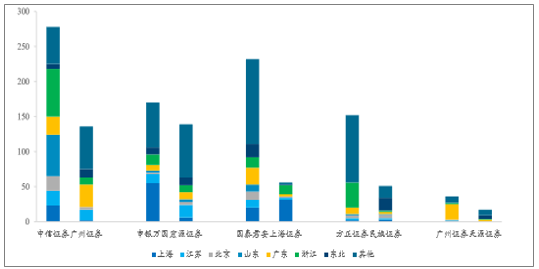

根据业务布局情况来看,并购双方区域布局存在较大差异,收购完成后可加强收购方的区域协同效应与规模效应。如广州证券位于粤港澳大湾区核心地带,深耕珠三角地区,拥有营业部154家,其中华南地区营业部有42家。而中信证券在山东、浙江等地有较强布局,但在广东省的营业只有26家,仅占营业部总数的9.35%,收购完成后中信证券在华南地区的营业部将增加至76家,这便弥补了中信证券在华南地区薄弱布局的劣势,有利于公司自身在华南地区的业务拓展。民族证券营业部主要分布于东北、西南地区,与方正证券主要分布于中部、东部地区的营业部形成区域互补。另外申银万国、国泰君安、广州证券分别在并购后加强自身在中西部、上海、西北部的布局。除了零售网络的扩张,外延并购有利于龙头券商整合客户资源,进一步抢占市场份额,产生规模效应,促进基本面的积极改善。

收购双方营业部区域分布(家)

数据来源:公开资料整理

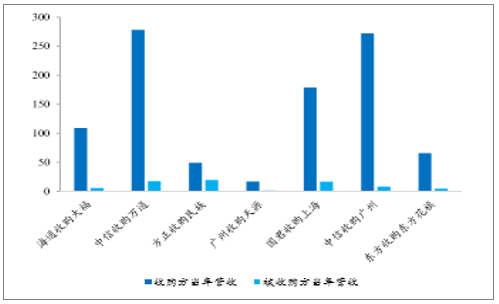

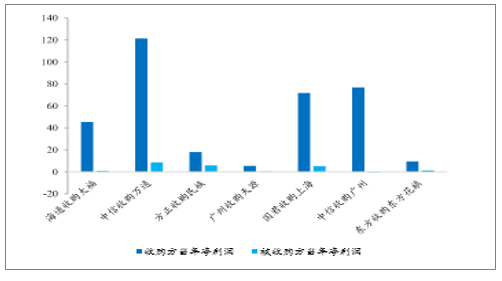

从被收购券商的经营业绩来看,发布收购公告前一年的业绩均表现欠佳,收购当年营收及净利润同比增速较大的也都是由于低基数造成,可见市场低迷,经营压力持续加大,业绩拖累是小券商出售资产的直接原因。横向对比并购双方收购当年的业绩情况,两者营收和净利润的差距悬殊,收购方具有压倒式优势,这也是证券行业并购中一般由龙头券商主导的原因之一。

被收购方经营情况(亿元)

收购方 | 被收购方 | 前一年营收 | 收购年营收 | 营收同比 | 前一年净利润 | 收购年净利润 | 净利润同比 |

海通证券 | 大福证券 | 6.73 | 5.78 | -14.12% | 0.99 | 0.75 | -24.24% |

中信证券 | 万通证券 | 12.65 | 17.37 | 37.31% | 5.24 | 8.59 | 63.93% |

方正证券 | 民族证券 | 10.45 | 19.40 | 85.70% | 1.55 | 5.82 | 275.00% |

广州证券 | 天源证券 | 1.10 | 1.37 | 24.55% | 0.01 | 0.26 | 1893.80% |

国泰君安 | 上海证券 | 11.12 | 16.67 | 49.91% | 0.85 | 5.14 | 504.71% |

申银万国 | 宏源证券 | 41.19 | 35.66 | -13.43% | 12.28 | 12.48 | 1.63% |

中信证券* | 广州证券* | 17.43 | 8.01 | -54.04% | 2.39 | (0.29) | -112.13% |

东方证券* | 东方花旗* | 10.39 | 4.53 | -56.40% | 1.88 | 1.30 | -30.85% |

数据来源:公开资料整理

收购双方营收差距悬殊(亿元)

数据来源:公开资料整理

被收购方净利润微薄(亿元)

数据来源:公开资料整理

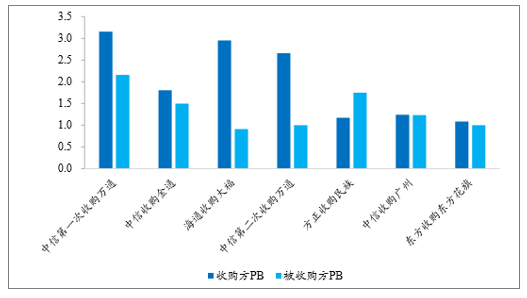

历史上被收购券商的估值在0.7-2.5xPB之间,收购期券商板块的估值范围在1.3-3.3xPB,被收购方的估值普遍低于整体板块估值。而宏源证券和天源证券分别以2.12xPB和2.34xPB被收购,高于当时行业估值。宏源证券由于债市交易问题且公司内部动荡,2013年7-9月股价逆市而下,急需强强联合度过难关。当时申万作为老牌券商因多重因素未能上市,而宏源证券领先的投行业务能力是申万所欠缺的,所以收购宏源证券是借壳上市和补强实力的综合考量,溢价收购也算合理。天源证券多年来业务范围仅限于经纪业务,广州证券收购天源证券可直接获取天源证券16家营业部带来的超过16万户的客户数量和600亿元的客户总资产,是迅速扩大网点和规模的有效途径。对于当时积极筹备上市的的广州证券来说,尽快做大做强是首要目的,所以以较高估值收购天源证券情理之中。

被收购方与板块估值情况

数据来源:公开资料整理

对于已上市券商,大部分以低于自身估值的价格收购中小券商,在弱市以最低成本扩大规模。但也有券商以高估值收购资产,如方正证券收购民族证券,民族证券在评估基准日前夕完成增资扩股45.77亿元,由于新增现金没有增值效应,导致民族证券估值虚高。

并购双方估值情况

数据来源:公开资料整理

(二)、券商行业经纪业务发展情况分析

1、经纪业务收入下滑,交易量萎缩

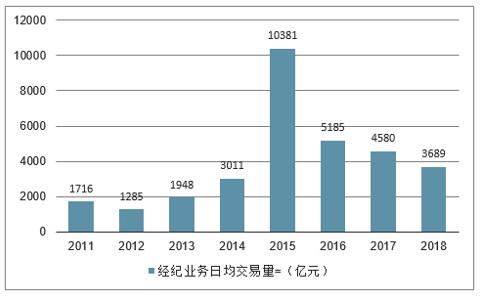

经纪业务收入下降:日均交易量自2015年持续下滑,2018年日均交易量3689亿元,同比下降19%。经纪业务向头部券商集中:大型券商在综合佣金率方面更具优势,2018年前十大上市券商经纪业务市占率在70%以上,且有进一步提升趋势。主要原因:一是高净值客户向大型券商集中;二是机构业务转型卓有成效等。

2011-2018年中国经纪业务日均交易量走势(亿元)

数据来源:公开资料整理

2011-2018年中国H1代理买卖证券业务净收入(亿元)

数据来源:公开资料整理

2、经纪业务佣金率降幅趋缓,区域性中小券商压力较大

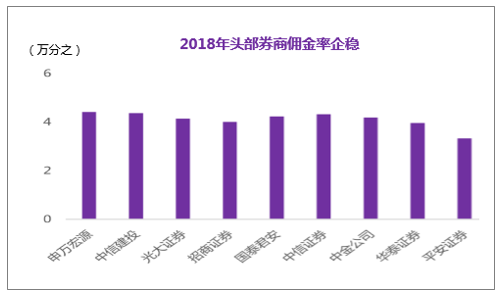

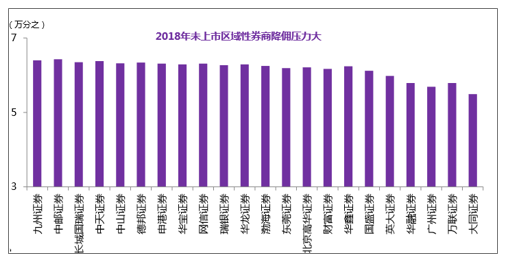

券商整体经纪佣金率企稳。2018年上市券商经纪业务综合佣金率继续下滑,但下降空间已不大。区域性中小券商仍面临降佣压力。区域性中小券商佣金率仍面临较大的下行压力。券商一直在谋求经纪业务突围。一方面布局科技金融,另一方面进行财富管理转型

2018年头部券商佣金率企业稳

数据来源:公开资料整理

2018年末上市区域性券商降佣压力大

数据来源:公开资料整理

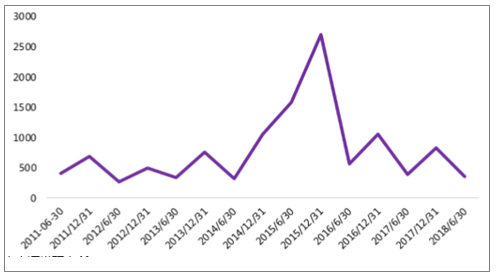

3、经纪业务行业发展展望

预测2019年上半年交易量保持低位,但长期资金入市为市场注入新鲜血液,下半年有望回暖。佣金率基本企稳:头部券商(中信、国君、中金)由于财富管理转型领先优势,佣金率或保持高位。股基交易量成关键变量:随着佣金率的企稳,交易量边际变化成为影响券商经纪业务收入的关键变量。

2019年长期资金有望继续入市:比如保险资金、养老金以及海外资金等

2018然后日匀股基金交易额变化走势

数据来源:公开资料整理

(三)、券商行业信用业务发展情况分析

1、交易规模分析

两融业务规模萎缩:截止2018年12月28日,两融余额为7558亿元,由于大盘下跌,市场情绪低迷,较2017年末下滑36%。

两融业务规模情况走势

数据来源:公开资料整理

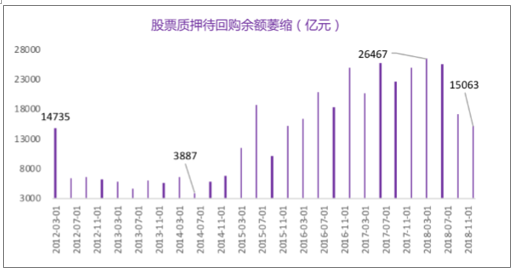

股票质押业务规模萎缩:由于各类指数大跌,信用风险加大,股票质押新规等原因,2018年券商股票质押业务接连违约,规模持续萎缩。

股票质押业务规模走势

数据来源:公开资料整理

2、股票质押风险事件情况

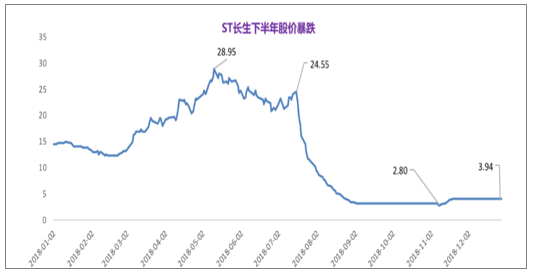

长生生物:长生生物2018年7月爆出疫苗造假丑闻,仅一个月内就ST,连续32日跌停。乐视:贾跃亭所有股票质押式回购交易已触及协议约定平仓线,且所有股票质押式回购交易均已违约。上海莱士:股权基本全部质押,曾经的“股神”五跌停,市值缩水400亿,股质押违约或遭强平。

长生生物股价走势

数据来源:公开资料整理

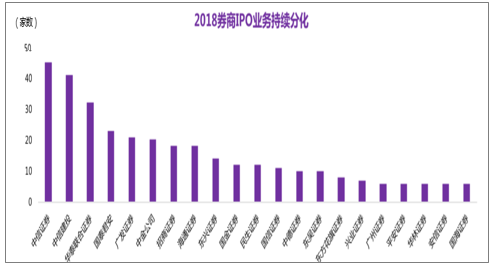

(四)、券商行业投行业务发展情况分析

1、股债融资规模分析

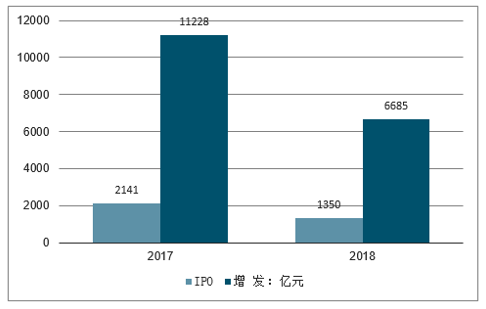

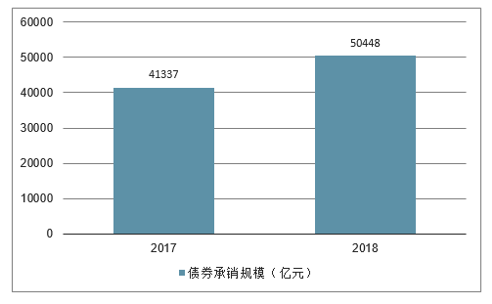

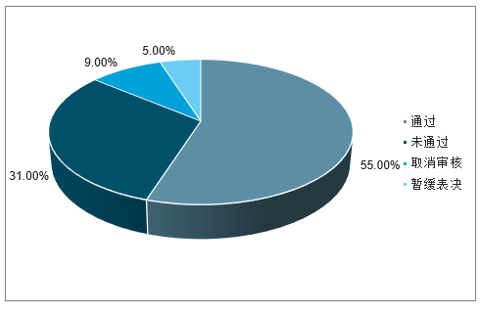

股债承销此消彼长:2018年前11个月,IPO募资规模合计1350亿元(-37%);增发募资规模合计6685亿元(-40%);债券承销规模50488亿(+22%)。IPO通过率骤降:2018年1至11月,发审委审核首发企业通过率仅为55%,显示2017年底以来IPO严审核的趋势仍在持续

2017-2018股权承销规模走势

数据来源:公开资料整理

2017-2018债券承销规模走势

数据来源:公开资料整理

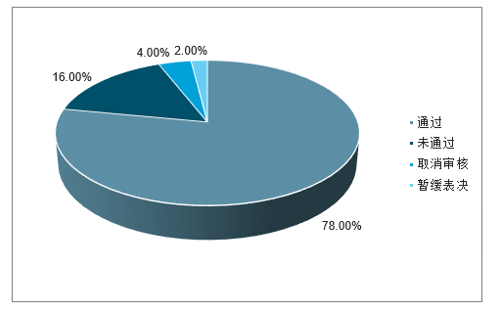

2017年IPO审核情况

数据来源:公开资料整理

2018年1至11月IPO审核情况

数据来源:公开资料整理

2、券商投行业绩分析

头部券商投行业绩市场份额不降反升。据统计:(1)中信证券:2018年上半年股权承销收入占比为12%,同比增长17%。(2)中金公司:2018年上半年股权承销收入占比为3.7%,同比增长53%。(3)股权承销收入市场份额前10券商:2018年上半年市场份额合计为50.96%,同比增长6%。

数据来源:公开资料整理

3、科创板或为券商投行业务带来新机遇

科创板是战略机遇(1)国家主席习近平2018年11月5日于首届中国国际进口博览会上表示上交所将新设科创板,并试点实行注册制,重点服务新经济中小企业。(2)2019年上半年有望带来上市热潮,从而推动IPO业务回暖,利好头部券商。(3)科创板估值可能成为市场的“锚”。债市承销:承销规模持续增长,信用违约风险可能增大。再融资与并购重组:政策红利有望带来交投活跃,相关政策有望进一步放松。

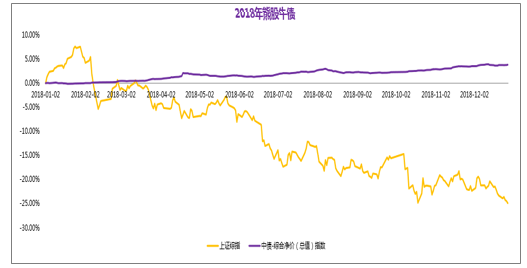

(五)、券商行业自营业务发展情况分析

1、券商自营收入分析

券商自营业务萎缩,拖累整体业绩。2018年上证综指较年初下跌25.52%,受此影响证券全行业2018年上半年实现证券投资收益295.50亿元,同比下降19.24%。

数据来源:公开资料整理

2、分化严重,马太效应显著

以中信证券、中金公司为代表的龙头券商的自营业务收入逆市实现正增长。2018年上半年,中信证券实现投资收益53.34亿元,同比增长18.33%;中金公司实现投资收益28.88亿元,同比大增84.21%,中信证券的自营规模第一,中金公司的同比增幅第一。

(六)、券商行业资管业务发展情况分析

1、资管业务竞争分化情况分析

资管新规在进一步细化资管行业“去通道、降杠杆”要求的基础上将过渡期延长至2020年底。监管窗口指导要求券商每年缩减1/3的通道业务,大集合产品面临改造。券商竞争力分化。主动管理能力强或综合实力突出的券商将获得市场集中和政策红利;资管新规落地后券商资管将面临银行理财、公募、信托等资管机构的直接竞争,机构和高净值客户黏着难度加大。

2014-2018券商交管规模情况

数据来源:公开资料整理

2、资管业务转型主动管理大势所趋

随着监管层加大力度整治通道类资管业务,券商资管规模明显下降,其中定向资管规模下降较大,大集合产品改造一般需要申请公募牌照。直投基金和ABS业务迎来发展机遇。政策对于可以支持实体经济发展的PE/VC和ABS业务持鼓励态度,或成为券商资管未来发展重点项目。资产管理展望:券商资管的大集合改造预计将在2020年完成,维持规模成为关键。

数据来源:公开资料整理

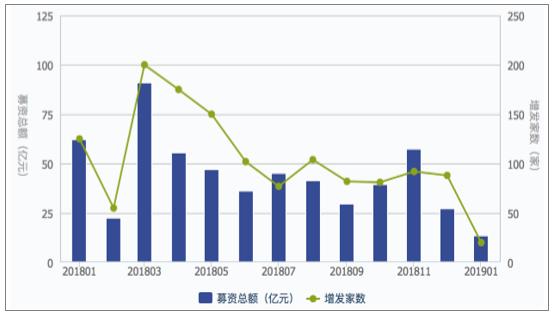

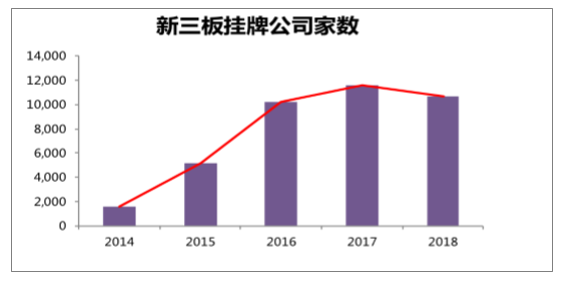

四、新三板发展遇冷

2018年1-11月合计成交金额1622亿元,同比减少20.21%;2018年9月末,新三板挂牌公司总市值3.52万亿元,较2017年年末下降28.74%。新三板新增挂牌数锐减:2018年前三季度,新三板新增挂牌企业473家,相比2017年同期的1869家,降幅达75%。至2018年九月末,挂牌企业总数10946家,较年初减少660家。新三板定向增发规模下降:2018年1-11月,新三板定增发行规模合计576亿元,相比2017年同期减少约50%。新三板展望:现状总体低迷,市场活力、交易制度仍待进一步完善。

中国募资总额及增发家数情况

数据来源:公开资料整理

新三板挂牌公司数量走势

数据来源:公开资料整理

五、2019年中国证券业展望五大关键趋势揭秘行业转型

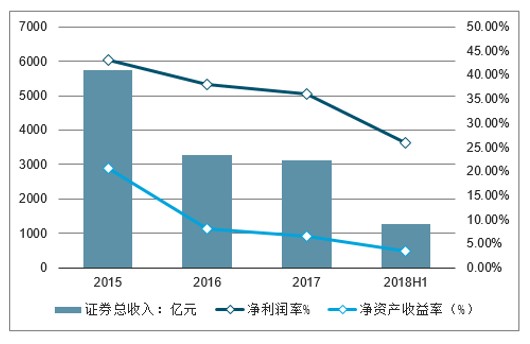

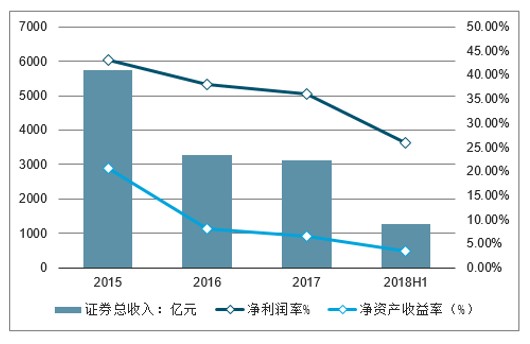

从2015年到2018年上半年,中国证券业总收入大幅下跌,净利润率显著恶化,资本回报率逐步降低。由于整体规模较小,中国证券业占全行业金融资产的比重仍然较低,且常常落后于银行、信托和保险。

一直以来,长期“靠天吃饭”令多数券商无法适应外部环境的急剧变化,行业集中程度进一步提升,马太效应明显。而同质化的竞争无以为继,促使行业不断去寻求新的增长点和发力点,而数字化和金融科技带来颠覆性变革也让131家中国券商面临转型选择的窗口。

业绩下行利润空间缩小的背后

中国证券行业总收入自2015年以来大幅下跌,2017年证券行业总收入3113亿元人民币,较2016年下滑5%,2018年上半年行业总收入仅1266亿元,同比下跌11.9%。总收入减少的同时,2018年上半年行业净利润率降至仅约26%。

受收入减少和利润空间缩小的双重影响,证券行业净资产回报率显著恶化,2018年上半年,中国证券行业年化净资产回报率仅约3.5%。不难看出,国内券商的利润率和回报率都明显低于国际市场水平。不仅如此,行业收入结构变得更多元,而通道型业务收入贡献则显著下降,资本型业务贡献有所提升,其中自营业务在2017年底已超过经纪业务成为券商第一大收入来源。

2015-2018年上半年中国证券行业总收入及净利润走势

数据来源:公开资料整理

此同时,中国证券行业的马太效应凸显,集中度提升,2018年上半年行业利润近70%集中于前10名券商,中小券商业绩明显承压,排名50以后的80家券商2018上半年的收入份额仅5%。且近两年证券从业人员首次出现下滑,随之经纪人的数量出现减少。

对此,麦肯锡全球董事合伙人黄河向《投资者网》表示,在行业的急剧变化下,部分没有下滑或下滑较少的头部券商优势凸显,其共性策略中包括重视发展与股指相关度不高的机构业务,重资本业务轻通道业务,大力推进自营与投资,同时加大数字化与科技化建设。

“在体制机制与文化上,头部券商大部分打破了中国证券行业长期的弊端,没有继续联产承包责任制或小团队制,越来越多地采用了接近西方良好实践的人才池策略,这些都导致了其中佼佼者在这一轮竞争中的位置增强。”黄河向《投资者网》表示。

五大趋势揭秘行业关键转型

麦肯锡报告指出,如果仅靠自然增长,中国出现国际航母级一流投行至少需要20年,但行业并购整合将加速这一过程,未来中国市场份额将持续向国内领先大型券商集中,形成大型全能券商与特色精品券商共存的格局。

中国证券行业有五大中长期发展趋势:一是行业分化整合,二是客户机构化,三是业务资本化,四是全面数字化,五是运营智能化。在行业变革和中长期发展趋势的背景下,券商应聚焦于明确差异化战略方向、打造有特色的业务模式、拥抱数字化和金融科技、精细化运营、管理和经营风险、重塑组织和文化等六个议题,积极转型发展。

“中国131家券商需分化定位,除少数几家大型全能券商之外,大多数券商需摒弃大而全、小而全的定位,向行业专业化转变,进行战略聚焦。从客户需求来看,受个人财富积累和机构化影响,零售财富管理业务和机构服务业务具有较高潜力。围绕机构客户的需求,机构销售交易业务和主券商业务也将成为券商的未来业绩突破点。从业务贡献来看,重资本业务,尤其是自营和投资业务是券商的核心竞争力,它也将是未来扩大规模的主要抓手和发展方向。”麦肯锡全球副董事合伙人袁伟表示。

此外,自2008年金融危机以来,成熟市场的监管机构在法制化的基础上,形成了三个关键发展方向,即具备行业及科技预测性、重风险、重合规。沿着中国资本市场市场化、法治化的改革方向,随着监管对法制建设、预期管理、行为监管和对外开放等四方面持续加以重视,资本市场的制度环境将更加完善,证券行业将得到进一步发展。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国券商行业市场分析研究及产业趋势研判报告

《2025-2031年中国券商行业市场分析研究及产业趋势研判报告》共十五章,包含2025-2031年中国券商行业投资前景,2025-2031年中国券商企业投资战略分析,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国券商行业企业对比分析:中信建投 VS广发证券VS中金公司 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)