一、保险中介行业发展现状

保险中介是指介于保险经营机构之间或保险经营机构与投保人之间,专门从事保险业务咨询与销售、风险管理与安排、价值衡量与评估、损失鉴定与理算等中介服务活动,并从中依法获取佣金或手续费的单位或个人。

保险中介三大主体分析

保险中介人的主体形式多样,主要包括保险代理人、保险经纪人和保险公估人等。此外,其他一些专业领域的单位或个人也可以从事某些特定的保险中介服务,如保险精算师事务所、事故调查机构和律师等。

——第一个发展高峰:1992年9月,经中国人民银行批准美国友邦保险公司、美亚保险公司在上海设立分公司。同年11月,友邦保险代理人开始展业。代理人营销方式和制度被中国市场迅速采用,成为我国保险市场的重要组成部分

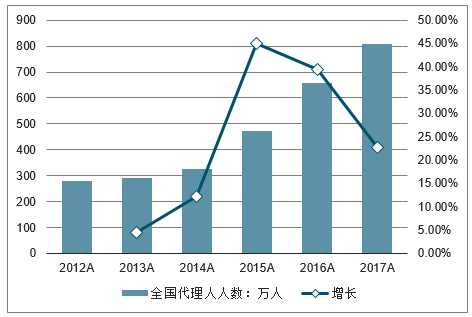

——第二个发展高峰:2010及2014年政策加强对银保渠道风险管控,且该渠道销售费用高。此后,各大型保险公司又开始着力发展个险渠道。2015年保险从业资格考试的取消降低了保险销售人员准入门槛,保险销售人员数量出现井喷。2015、2016、2017年分别增长146、186和150万人,保险代理人总规模在2017年突破800万,2018年趋于稳定.

——从我国保险中介行业自身发展来看:1992年至今,保险公司自有代理人、兼业代理人交替受益于产业结构、政策扶持、行业机遇等因素影响,获得较大市场份额。专业中介存量较低。但专业中介渠道本身具备优势,且当前政策利好、产业结构调整,提供发展契机,空间可期。

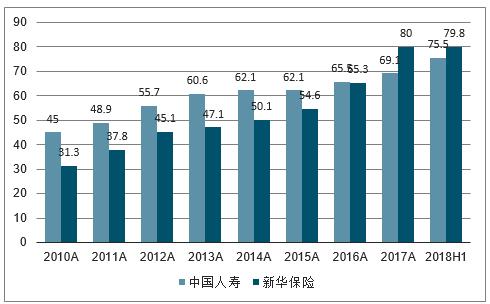

受行业政策影响,2010年起,中国平安、中国人寿、中国太保及新华保险开始逐步加强个险渠道发展。2013年起,上述四家公司代理人规模均逐步上升;保险从业资格考试的取消后,2015年,中国平安、中国人寿、中国太保及新华保险当年代理人同比增速分别达到36.9%、31.8%、40.1%、46.1%,增速骤然提升。2013-2017年间,中国平安、中国人寿、中国太保及新华保险代理人数量分别实现年复合增长率25.6%、24.7%、30.5%及14.7%。

2011-2017年中国各各险企业代理人人数情况(万人)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国保险行业市场深度评估及市场前景预测报告》

保险公司人身险银保渠道保费收入占比

数据来源:公开资料整理

人身险:保监会在1999年将保险产品的预定利率限制在2.5%后,传统产品吸引力下降(此前定价利率在7.5%以上)。2000年起,带储蓄和投资性质的分红型保险产品开始出现且受到市场的欢迎,而这类储蓄型产品正适合对银行的客户销售,银保渠道成为重要发展渠道,在人身险保费中的占比从2001年3.3%上升至2009年的47.0%。中国银监会和保监会分别于2010及2014年下发文件加强对保险行业银保销售渠道的风险管控,且该渠道费用偏高、多为趸交,当前占比下滑——财险:车险占比超过70%,车商兼业代理占比高,拉高兼业代理渠道总保费占比

营销员渠道人身险保费收入占比

数据来源:公开资料整理

中国保险公司代理人总规模

数据来源:公开资料整理

各险企代理人规模

数据来源:公开资料整理

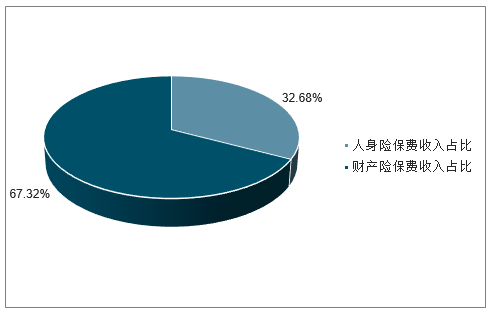

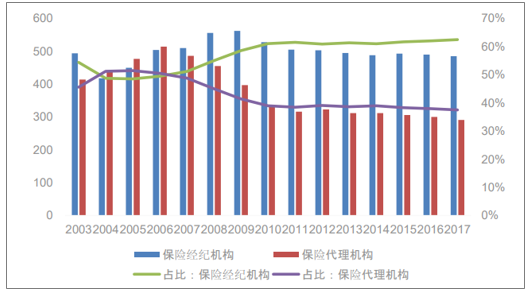

二、保险中介市场结构分析

随着保险中介机构财产险品牌化价值的显现,财产险在未来一段时间内销售形势将会趋好。加之保险投保理赔技术规范和行业规范的不断完善、发展,行业配套服务、售后服务以及监管的完善、加强等关联问题进行有效规划,保险中介行业的发展将进入一个新的飞跃阶段,保险中介财产险需求较人身险需求增速较快,增长趋势也逐渐凸显,到2022年财产险保费收入占比有所提高。

2022年保险中介市场结构预测

数据来源:公开资料整理

保险专业代理行业区域竞争格局

目前,保险专业代理行业发展非常迅速,机构数量众多。行业区域分布主要集中在华东、华南、华北、华中地区,这些地区聚集了大部分企业。

保费行业与居民收入相关性

居民收入继续增加形成的较多投资机会,将更多的收入转化为投资,进一步推动了保险行业投资的增长。居民消费支出持续增长。2015年中国居民人均可支配收入21966元(人民币,下同),比上年名义增长8.9%,扣除价格因素实际增长7.4%。2015年全国居民收入基尼系数为0.462。保险产业收入规模和居民收入之间的相关系数为0.98,表明二者之间存在正高度相关。

三、对比发达保险市场,中国专业中介空间可期

1、代理人保险公司利益高度捆绑,中介挖角难度较大。

由于大型保险公司对于代理人的激励机制较大,代理人和保险公司利益往往高度捆绑,而相对各方面处于弱势的第三方中介机构,目前代理人员主要来自同业流动。以泛华为例,其代理团队主要来源于国寿、新华、平安,并不会招募新人,面对的是近800万人的存量代理人市场。但中介机构在资金实力、产品资源、市场渠道和覆盖上,往往较难与大公司竞争,专业第三方代理人在国内的发展仍面临一个长久的过程。

2、美国保险经代理情况

2010年以来,美国非寿险销售中专业中介占比超过80%;寿险销售中专业中介占比约35%,专属代理人约50%。专业中介总保费占比超过50%

2012年以来,英国寿险销售专业中介(经纪人)占比超60%,财险超50%

3、香港、台湾保险公司代理人

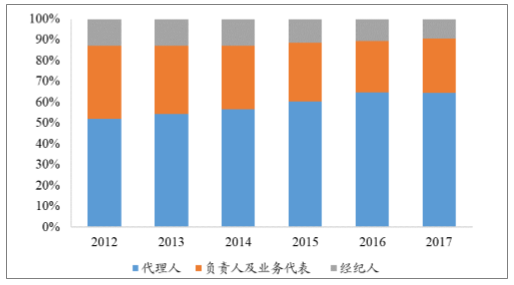

——香港保险销售中介模式和中国内地大致相同,保险公司代理人和兼业代理为主。其中,保险代理人只代理一家公司产品;保险业务代表主要是银行渠道的销售人员;而保险经纪作为专业中介可销售多家公司产品。

——2017年,香港代理人、业务代表、经纪人在保险营销员人数比例分别为65%、25%和10%,保险公司代理人为主要销售渠

香港保险行业营销人员构成按类别

数据来源:公开资料整理

台湾保险中介发展趋势

数据来源:公开资料整理

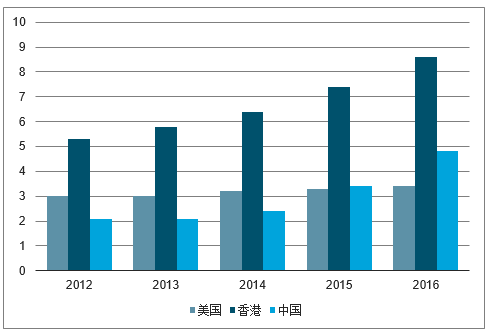

美国、香港、中国大陆保险营销人员密度

数据来源:公开资料整理

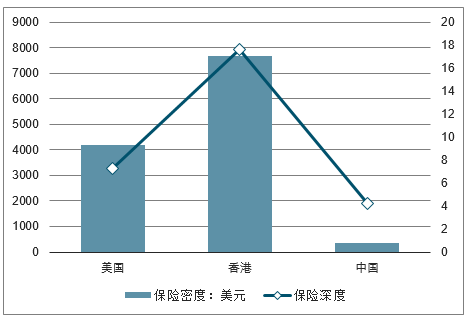

2017年美国、香港、中国大陆保险密度及深度

数据来源:公开资料整理

——保险营销人员密度=各类保险销售人员总和/总人口,2015年开始中国大陆该指标反超美国。中国保险密度、深度远低于发达保险市场,表明销售人员产能低下

——美国、英国等发达保险市场以专业中介为最主要销售渠道,由于发展历史、保险产品结构等因素,具体构成存在差异。香港以保险公司自有代理人为主,因为地狭人稠、保险公司铺设网点成本低;品牌效应、转移资产动机促使大陆居民赴港投保;市场成熟、产业链完善、信息透明度高,对专业中介需求低。

——从发达保险市场中介行业发展来看:以美国为代表的多数发达保险市场以专业中介销售为主。香港由于其特有的地狭人稠优势、承接内地保险购买力优势,保险公司自有代理人销售为主。因此,对保险销售渠道趋势的预测须结合本国或本地区实际

——中国大陆地域广阔,保险公司自行建设销售网点及团队的成本高,不具备香港模式的先天优势,较大可能偏向英美模式——专业中介占比有望提升

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国保险中介行业市场发展潜力及投资前景分析报告

《2024-2030年中国保险中介行业市场发展潜力及投资前景分析报告》共八章,包含中国保险中介重点区域投资潜力分析,中国保险专业中介行业领先企业经营分析,中国保险中介行业发展趋势与前景预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国保险中介行业全景速览:政策监管趋严,发展势头良好[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2020年中国保险中介行业现状分析:寿险及健康险占比增加[图]](http://img.chyxx.com/2021/11/M0438O46GF_m.png?x-oss-process=style/w320)