1、啤酒历经四次变革,当前增速乏力、利润低迷,亟待破局

我国啤酒行业进入第四发展阶段,面临增速乏力的瓶颈。1990年后,我国的啤酒行业大致经过四个阶段的发展:先是啤酒厂如雨后春笋般出现,到行业五霸基本形成;再到整个行业历经低价竞争到整合调整高端化,我国啤酒从发展到不断壮大成熟。到第三阶段末期,我国啤酒行业增长乏力。2012年行业首次迎来了啤酒产量-1.16%的小幅下滑,在2013年达到4982.79万千升的峰值后,2014年7月以来,啤酒产量出现长达25个月的下滑,2013-2017年的复合增速为-3.05%。进入第四阶段,行业增长仍然乏力,2018年产量小幅增长0.5%,行业面临增长乏力的瓶颈。

我国2010-2018年啤酒产量变化(万千升)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国啤酒行业市场分析预测及投资战略研究报告》

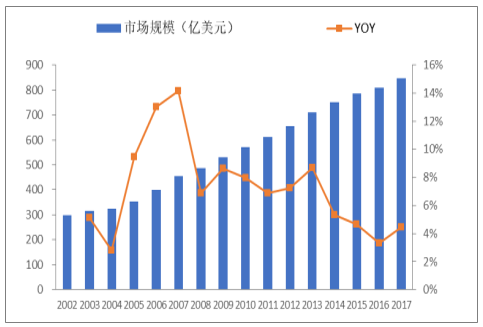

与产量相对应的是,啤酒行业的销售规模仍在持续增长,2017年达到846.5亿元,同比增长4.46%,市场呈现出量稳价增的趋势,行业吨价逐年提高。

市场规模仍在以个位数增速小幅提升

数据来源:公开资料整理

2、行业集中度较高,但CR3仍存提升空间

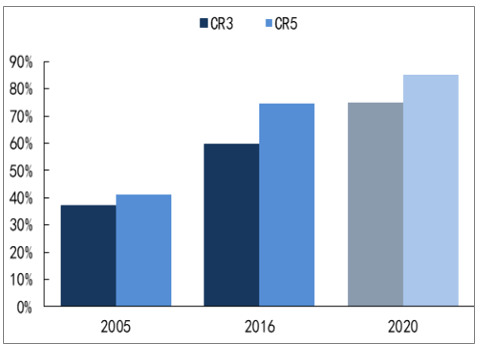

我国啤酒行业集中度逐步提升。在过去的十年中,啤酒企业通过并购重组等方式,推动行业集中度提升。以华润雪花为代表的全国性啤酒企业进行资本运作,收购地方酒企,不断扩大在各地区市占率,逐渐形成华润雪花、百威英博、青岛啤酒、燕京啤酒、嘉士伯五大CR5企业。CR5从2005年不足50%,上升到2017年80%。预计2020年CR5将达到85%。

我国CR5集中度逐年提升

数据来源:公开资料整理

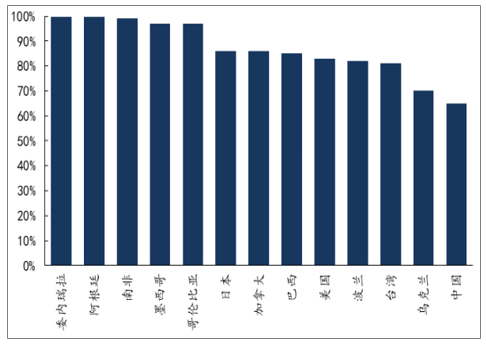

但行业CR3的份额较成熟市场低。世界各国发展经验表明,啤酒行业具有较强的规模优势,最终会使得行业集中度处于较高水平。数据显示,在啤酒销量前20的国家中,委内瑞拉、阿根廷、墨西哥、哥伦比亚出现寡头式发展,CR3高达98%;美国、日本、加拿大、巴西等国CR3也达到80%以上。我国CR3目前处于60%左右,与美国相差20%。我国市场并未出现绝对的龙头企业,行业集中度仍具备提升空间。

我国CR3程度较成熟市场国家低

数据来源:公开资料整理

3、CR5在价格带等方面各有侧重,行业竞争格局尚未稳定

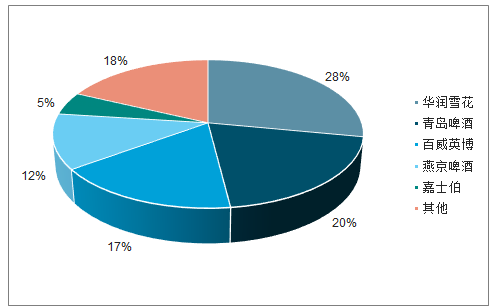

我国市场份额最大的华润啤酒市场份额未达30%,且CR5各企业市场份额差距较小,华润啤酒与第二大市场份额的青岛啤酒仅相差8%。而百威英博在美国、巴西、阿根廷形成绝对龙头,市场占有率分别达到54%、68%、75%,较第二名分别高出37%、58%、52%的份额;萨博米勒是哥伦比亚、南非地区绝对龙头,分别占据90%,98%的市场份额。对比成熟市场国家,我国并未出现具有绝对优势的龙头企业。

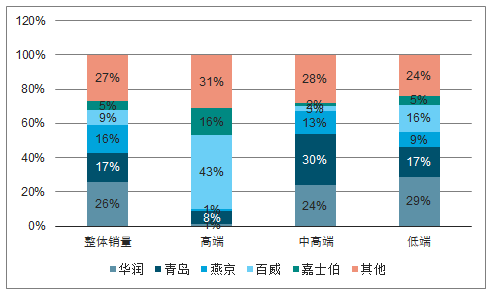

2017年各啤酒企业市占率

数据来源:公开资料整理

华润啤酒中低端产品销量较大,低端产品市占率为29%,但通过收购喜力中国区业务及推出自有高端品牌,积极布局高端啤酒,不断加大中高端产品份额;青岛啤酒逐渐增加中高端啤酒比重,在中高端啤酒中占30%的市场份额;外资品牌百威、嘉士伯以高端为主,在高端市场分别占据43%、16%的份额。由于中高端及高端啤酒的盈利能力远大于低端啤酒,所以百威、嘉士伯的盈利规模比华润、青岛啤酒更大。

中国啤酒市场产品结构

数据来源:公开资料整理

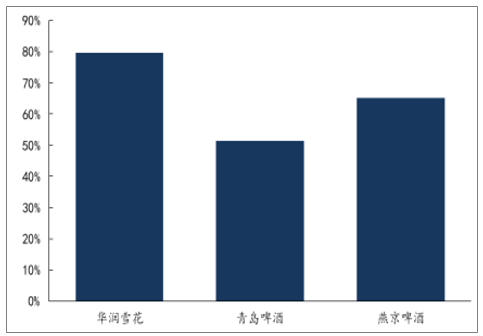

4、龙头企业尚且不具备提价能力,行业提价基础薄弱

行业低端产品占比高,下游受众对价格较为敏感。目前,行业低端产品销量的占比仍高达77%,具体到公司方面,低端产品收入仍为企业的主要收入来源。2016年华润、青啤、燕京低端啤酒收入占总营业收入的比例分别为79.65%、51.32%、65.26%。低端产品受众对价格变动较为敏感,若行业整体进行主动提价,会使市场整体需求下滑,公司业绩也会因此遭受损失。

各企业低端啤酒销售收入占比

数据来源:公开资料整理

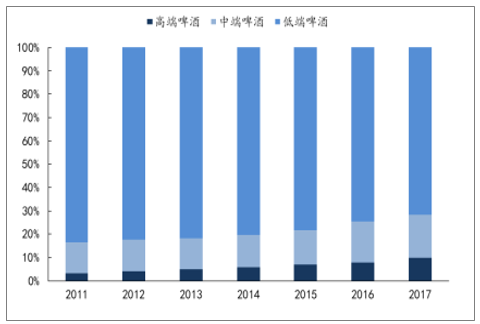

我国啤酒行业产品销量仍以低端为主

数据来源:公开资料整理

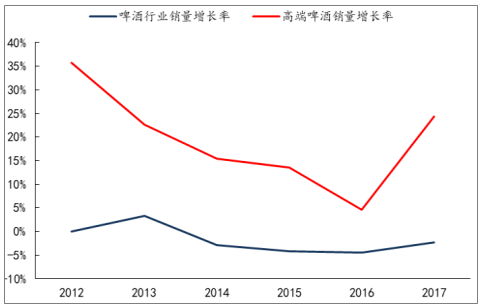

5、高端啤酒仍在培育,未到量价齐升阶段

高端啤酒与行业发展出现背离,表现强劲。自2013年啤酒产销量5065万千升出现拐点之后,我国啤酒销量一直呈现回落趋势,但高端啤酒比重却明显提高。销量方面,2011-2017年期间,高档啤酒年销量由147.8万千升跃升至431.2万千升,CAGR为20%,对应的市场占比由3.11%增至9.83%,而中档啤酒和低档啤酒CAGR分别为4.28%和-1.81%,远低于高档啤酒增速。至2020年,我国高端啤酒营收有望达到行业总收入44.2%,行业仍处在增量时期。

高端啤酒增长强劲,与行业发展背离

数据来源:公开资料整理

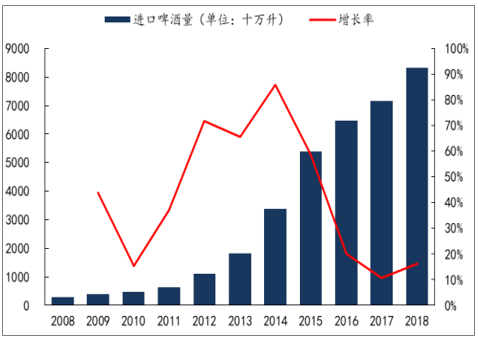

高端啤酒市场面临激烈竞争。除了CR5,进口啤酒也参与高端竞争。进口啤酒以高端为主,2008-2018年啤酒进口量高速增长,且在2013年之后陡峭上升,至2018年达到83万千升,10年间CAGR为40.2%,占高端啤酒总销量的22%。预计未来3-5年内,高端啤酒市场仍处在激烈的竞争环境当中,尚不足以支撑其达到量价齐升的阶段。

2008—2018年啤酒进口量(十万升)

数据来源:公开资料整理

以预调酒为例,2011年以后,国内鸡尾酒市场进入了一个快速增长时期,至2015年市场销售额达到40亿,2020年有望达到百亿规模。虽然与千亿市场规模的啤酒行业存在大幅差距,但低酒精度饮料主要消费人群为20—35岁的新中产阶层,且售价与高端啤酒处于同一价格带,对高端啤酒具有高替代性。同时,国内食品饮料行业进入第四次消费时代,更多消费者开始注重健康消费、安心消费,特别是酒类行业对低度化、健康化、个性化的追捧。替代品的发展,一定程度上对高端啤酒的提价形成抑制。

我国预调酒市场规模及预测

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国啤酒行业市场全景调研及投资前景研判报告

《2026-2032年中国啤酒行业市场全景调研及投资前景研判报告》共九章,包含中国啤酒行业重点区域市场分析,中国啤酒行业领先企业生产经营分析,中国啤酒行业投资与发展前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询