从世界范围来看,过剩仍然是水泥行业在2017年需要面对的问题。大多数国家在2017年上半年都报告水泥产量出现同比下跌,除了中国和越南。中国和越南是两个市场经济中仍然带有较大计划成分的经济体,相对而言政府在市场中发挥的作用比其它国家更为关键。

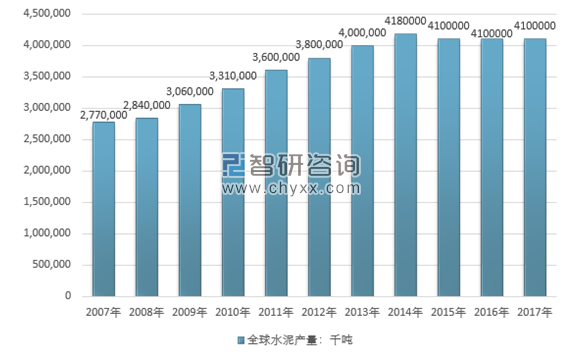

2007-2017年全球水泥产量走势图

资料来源:USGS

智研咨询发布的《2018-2024年中国水泥行业市场分析预测及发展趋势研究报告》认为:根据中国国际统计局数据显示,中国在2017年上半年水泥产量同比增长1.6%,虽然增长不高,但是仍然生产了11亿吨的水泥。越南则在2017年上半年生产了4010万吨水泥,同比增长4.7%。

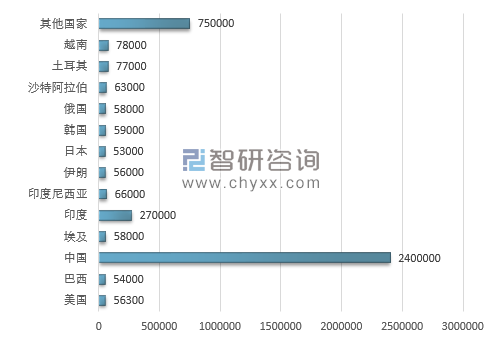

2017年全球主要国家水泥产量分析

资料来源:USGS

在经历建筑市场长期低迷后,全球水泥市场开始重新洗牌。政府在这样的大背景下和水泥行业的互动就变得尤为重要,许多国家的水泥市场都受到了国家政策的冲击,或好或坏。这一进程尚未完成,但是复苏已经来临。

与10年、20年前比较,现今世界水泥工业有两个普遍的变化趋势:第一是其产能利用率各国均有不同程度的降低,平均约从75%以上降为70%以下,表明全球水泥总体趋于供应较富余。有些国家虽然产能利用率较长期处于65%左右,例如欧洲各国,但并未发生我国这样的恶性竞争的情况。这里是否也有另一种新常态的存在,值得我们关注。第二是熟料系数都在降低之中,即水泥中的混合材掺入量上升,深加工的混合材替代部分熟料,降低水泥的单位碳排放量,少用普通波特兰水泥(OPC),多用混合水泥已成一个趋向和潮流。

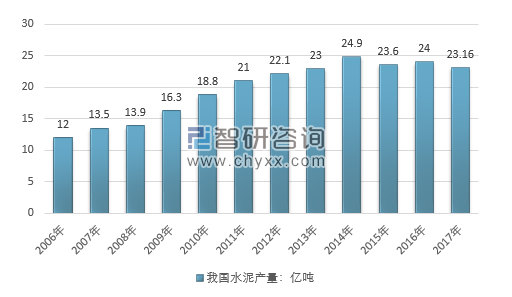

国家统计局公布2017年主要工业产品生产情况。其中,水泥产量23.16亿吨。12月份水泥产量19144万吨,下降2.2%。

2006-2017年我国水泥产量走势图(单位:亿吨)

资料来源:USGS

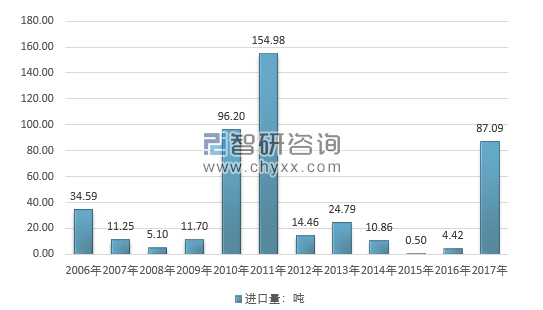

2017年全国水泥熟料产量为139966.33万吨,同比上涨1.71%。此外,2017年国内熟料进口87万吨,仅次于此前2011年顶峰时期的96万吨。2018年1-3月,国内进口熟料176.02万吨,是2017年全年进口量的2倍以上。我国水泥熟料进口主要来源地为越南,占总量的99%,其中2018年1月进口熟料120万吨。并且熟料进口有需求的城市均在沿海港口城市,其中山东和江苏占78%。

2006-2017年我国水泥熟料进口量走势图

资料来源:中国海关

一方面,水泥行业面临的最大挑战仍旧是全球性的产能过剩,但同时区域性的产能不平衡也是当前面临的矛盾之一,熟料贸易一举打破了这种局面。种种迹象表明,水泥及熟料的区域流动性正在加强。

另一方面,随着全国范围内的水泥区域联合公司的诞生,熟料控销时代这一趋势也愈加明朗。熟料企业集中度的提升、错峰生产对熟料生产的阶段性压减以及环保对行业的倒逼,大企业减少熟料外销的迹象变得越来越明显,而没有熟料生产能力的粉磨站似乎形势更加严峻。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告

《2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告》共八章,包含国内高贝利特水泥生产厂商竞争力分析,2025-2031年中国高贝利特水泥行业发展前景及投资策略,高贝利特水泥企业投资战略与客户策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询