一、贸易国产能无扩张迹象,短期原奶供给正受限

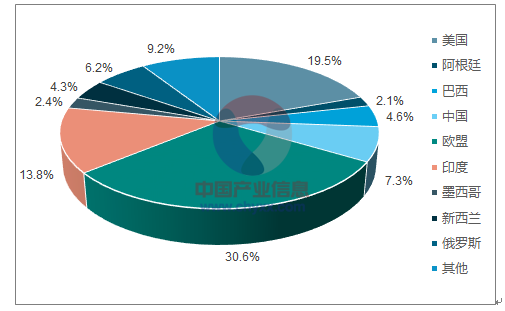

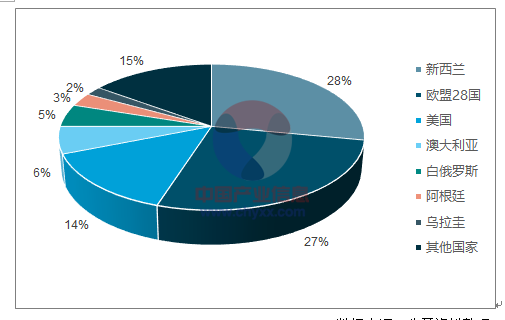

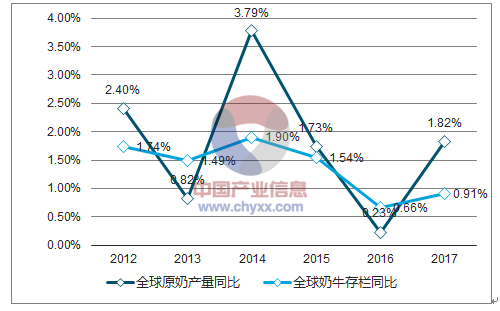

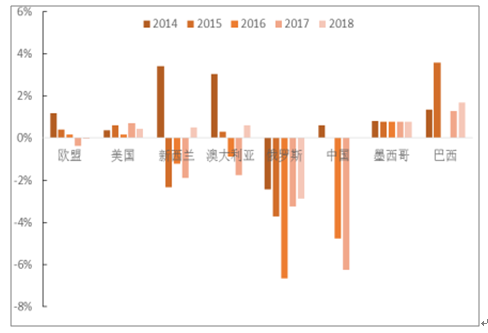

新西兰、欧盟、美国为主要出口国,全球原奶供给或增长缓慢。全球原奶的主要产地为欧盟、美国、印度、中国、俄罗斯,产量合计占全球的 77.4%,主要出口国包括新西兰、欧盟、美国,出口量分别占全球的 28%、27%、14%。在 14 年原奶价格高点后,全球原奶产能扩张大幅放缓,15-17年原奶产量同比 1.73%、0.23%、1.82%,全球奶牛存栏同比 1.54%、0.66%、0.91%。往 18 年看,原奶主要贸易国产能幵无扩张迹象,USDA 预测主要出口国新西兰、欧盟、美国、澳大利亚奶牛存栏同比-0.03%、0.43%、0.51%、0.6%,主要进口国俄罗斯、中国、墨西哥、巴西奶牛存栏同比-2.86%、0%、0.77%、1.7%。考虑奶牛形成产能需要 2 年左右时间,而短期内奶牛单产稳定,全球原奶产能或难以扩张。

2016年全球原奶产量区域分布格局

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国原奶行业市场运营态势及投资战略咨询报告》

2016年全乳制品出口国市场仹额(折原料奶)

数据来源:公开资料整理

全球奶源产能增长缓慢

数据来源:公开资料整理

主要出口国、进口国奶牛存栏仍未增长

数据来源:公开资料整理

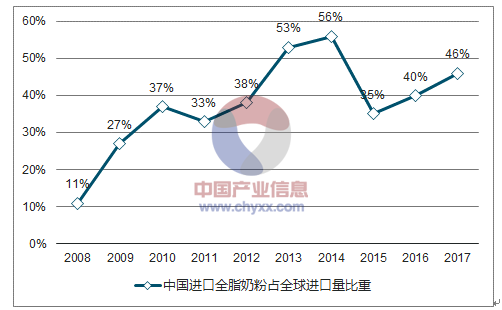

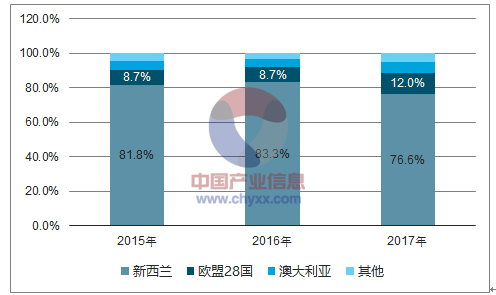

新西兰奶牛存栏仍在减少,全脂奶粉供给存在较大弹性。因中国消费习惯限制,乳制品进口主要是全脂奶粉,17年中国占全球全脂奶粉进口量比重达到46%。由于地理&价格等优势进口来源地集中于新西兰,17年进口奶粉 76.6%来自新西兰。认为在历史业务联系及新西兰独特优势影响下,即使新西兰奶价波动,中国短期内也很难寻找到新的全脂奶粉进口地,研究新西兰全脂奶粉乃至原奶供给可以为判断进口大包粉价格走势提供依据。

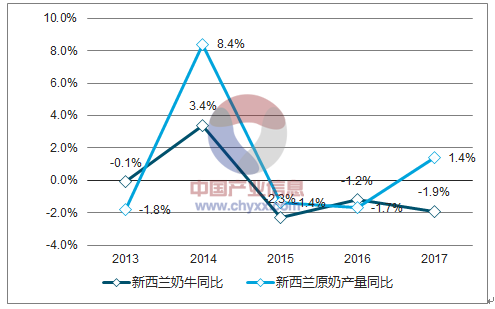

自15年原奶价格大跌后,新西兰原奶产能处于收缩状态,数据显示 15-17年新西兰奶牛存栏分别同比-2.3%、-1.2%、-1.9%,而原奶产量也增长乏力,15年、16年及17年分别同比-1.4%、-1.7%、1.4%。往后看,虽新西兰原奶产量仍增长潜力有限,但考虑全脂奶粉折合原奶仅占新西兰出口量的 45%左右,全脂奶粉和黄油、奶酪之间的替代使得全脂奶粉的供给仍具有较大弹性。

17年中国占全球迚口全脂奶粉比重的46%

数据来源:公开资料整理

17年中国迚口奶粉76.6%来自新西兰

数据来源:公开资料整理

17年新西兰奶牛存栏仍下降

数据来源:公开资料整理

全脂奶粉折合原奶占新西兰总出口比重

数据来源:公开资料整理

二、国内原奶供给小改善,但优质原奶供给仍在高位

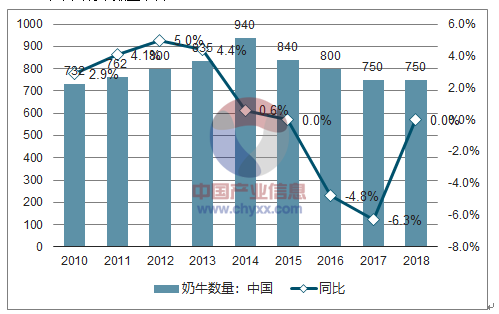

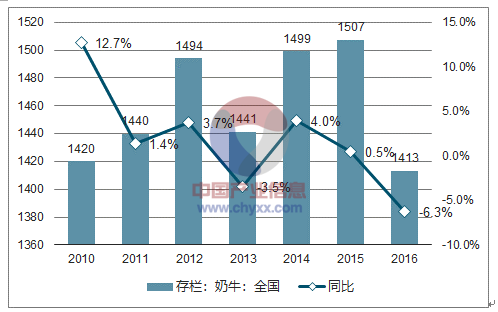

奶牛存栏收缩趋势应在延续。中国奶牛存栏均在15年达到最高峰,随后生鲜乳价格低迷导致存栏逐步收缩,数据显示16-17年奶牛数量分别为 800、750万头,同比-4.8%、-6.3%;根据数据,16年国内奶牛存栏1413万头,同比-6.3%。17 年以来,因环保风暴影响,诸多城市周边中小牧场关闭,且环保趋严下牧场扩容难度增加,全国奶牛存栏18年或难有增长,产能收缩趋势应仍在持续。

16-17年中国奶牛数量下降4.8%、6.3%

数据来源:公开资料整理

16年中国奶牛存栏下降6.3%

数据来源:公开资料整理

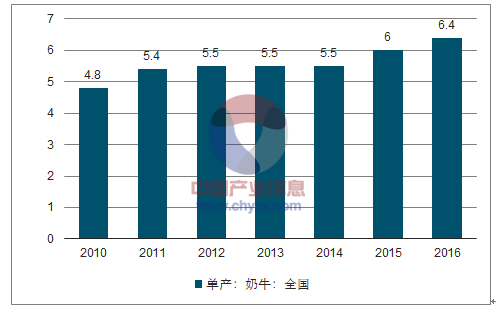

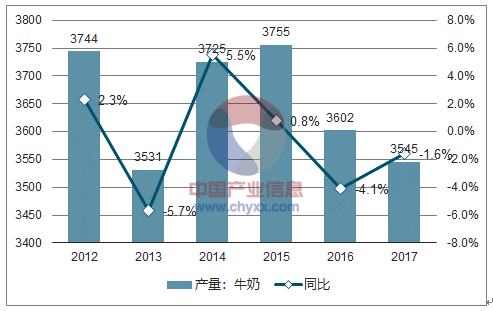

奶牛单产稳步提升&牛群结构优化,18年产量或有低个位数增长。15-17年牛奶产量增速仅为 0.8%、-4.1%、-1.6%,好于同期存栏降幅,主要原因在于国内奶牛单产水平呈上升态势,及存栏内部结构逐渐优化,成母牛占比较过往有所提升。从目前看,国内奶牛单产16年平均单产仅 6.4 吨/年,无论是对比欧美収达国家还是国内规模牧场,均仍有广阔的提升空间,预计每年单产以个位数的速度提升。国内奶牛补栏现象多集中在 13-14 年奶价高峰期,经过数年演变,小牛已成长为成母牛,牛群结构应已回到合理水平,但继续优化的空间或仍存在。综合看,虽然18年奶牛存栏或难增加,且 18 年 1-2 月奶站生鲜乳产量同比下降 0.1%,但奶牛单产提升及牛群结构优化,产量或仍有低个位数增长。

国内奶牛单产延续提升趋势

数据来源:公开资料整理

16-17年牛奶产量持续负增长

数据来源:公开资料整理

生鲜乳产量指数计算,2018年1-2月生鲜乳产量同比下降0.1%

数据来源:公开资料整理

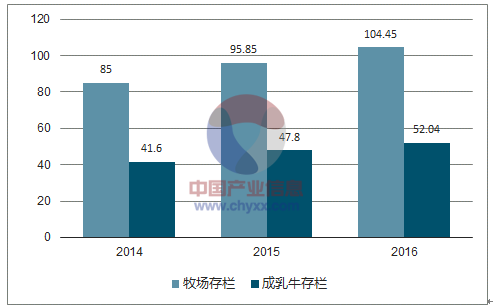

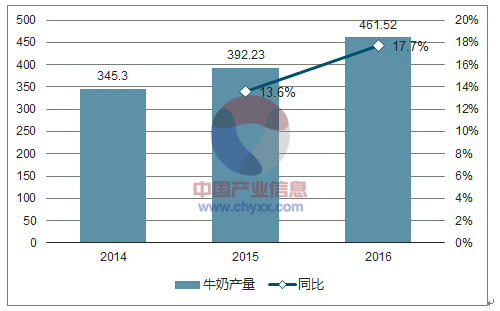

规模牧场仍在扩张,优质原奶供给增加。数据表明,16年全国奶牛存栏1413万头,规模化养殖比重 53%,认为官方数据或高估了散养农户的数量,实际奶牛存栏更可能贴近披露 800 万头左右,而规模化程度或在 90%以上。根据披露的可跟踪3年的17家规模牧场数据,14-16年牧场存栏分别为 85、96、104万头,15-16 年同比+12.8%、+9.0%,牛奶产量分别为345、392、462万吨,15-16年同比+13.6%、+17.7%。

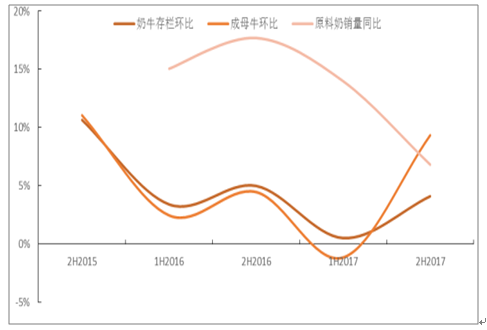

观测主要原奶企业现代牧业、中国圣牧、原生态牧业、中地乳业的经营情冴,优质原奶企业自 16年已逐步放缓存栏扩张速度,但2H17或在奶价企稳刺激下,存栏增速出现回升。得益于奶牛单产的提升及牛群结构优化,原料奶销量仍保持较快增速,1H16、2H16、1H17、2H17销量分别同比增 15%、18%、14%、7%。

可跟踪规模牧场存栏仍在逆势扩张

数据来源:公开资料整理

可跟踪规模牧场牛奶产量持续高增长

数据来源:公开资料整理

1H17优质原奶企业供给持续放量

数据来源:公开资料整理

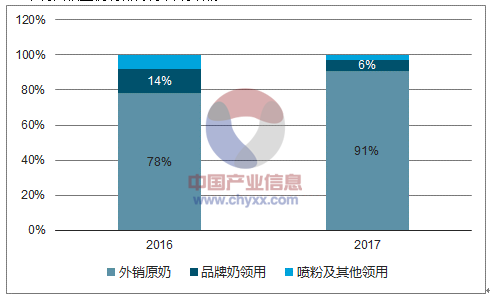

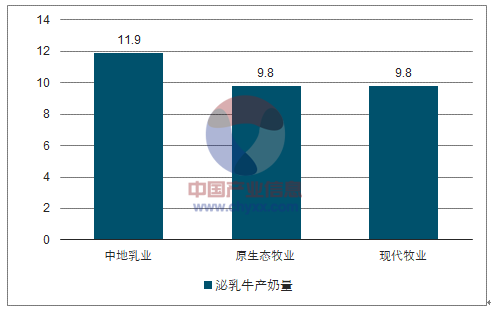

18年优质原奶供给仍然宽裕。国内大型规模牧场奶牛存栏仍保持扩张势头,成母牛占比也仍未到最优水平,优质原奶产量或在18年继续保持较快速度增长。此外,据了解行业内部分规模牧场仍存在喷粉及控制奶牛单产现象,这或说明当下优质原奶供给仍有潜力可挖。综上,认为18年优质原奶供给仍然宽裕。

17年现代牧业仍有部分原料奶喷粉

数据来源:公开资料整理

部分规模牧场单产仍有提升空间(2017)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国原奶行业发展模式分析及市场运行潜力报告

《2023-2029年中国原奶行业发展模式分析及市场运行潜力报告》共十二章,包含2018-2022年原奶行业各区域市场概况,原奶行业主要优势企业分析,2023-2029年中国原奶行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年中国原奶供需平衡现状及主要牧场原奶产量分布统计[图]](http://img.chyxx.com/2021/07/Q4271BDE48_m.jpg?x-oss-process=style/w320)

![2025年中国汤圆行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:市场竞争十分激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国数码喷墨印花设备行业整体现状分析及发展趋势研判:随着技术的进步,行业将步入更新换代的高峰期,市场需求持续旺盛[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国文化旅游综合体行业产业链、行业现状及市场规模分析:“文旅+”模式驱动产业升级,科技赋能与IP运营助力二次消费[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)