行业净息差在2018年将延续17 年下半年以来的改善趋势。从草根调研了解的情况看,银行对于息差的展望均较为乐观。一方面,企业旺盛的融资需求与有限的信贷资源间的矛盾将推动银行贷款收益率的上行,虽然存款成本也会受竞争加剧的影响而出现上行,但幅度慢于资产端,因此整体来看存贷利差将小幅走阔。另一方面,在偏紧的货币政策环境下,资金利率18年预计仍将维持高位,但大幅提升空间有限,判断17年困扰诸多中小银行的同业负债压力边际缓释,对息差的负面扰动降低。总体而言,判断全年行业息差较17年将小幅走阔 5BP左右,个体的改善幅度差异将很大程度取决于资产端收益率向上的弹性与负债端存款的稳定性。

1、存贷利差将在18年小幅走阔

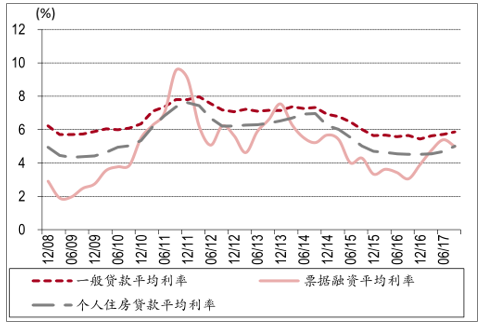

2017年以来受整体利率中枢抬升的影响,银行各类贷款收益率水平呈现持续提升趋势,17 年3季度末,一般贷款/按揭/票据收益率分别较年初抬升42/49/108BP。认为在2018年经济稳定增长背景下,企业融资需求有望进一步改善,但由于金融强监管的推进,包括信托、委贷等表外融资渠道受阻,使得资金供给端明显受限,供需之间的矛盾将推动银行贷款端收益率继续上行。

金融机构加权平均贷款利率企稳回升

数据来源:公开资料管理

相关报告:智研咨询发布的《2018-2024年中国银行市场运营态势与投资前景分析报告》

各类信贷收益率均呈上行趋势

数据来源:公开资料管理

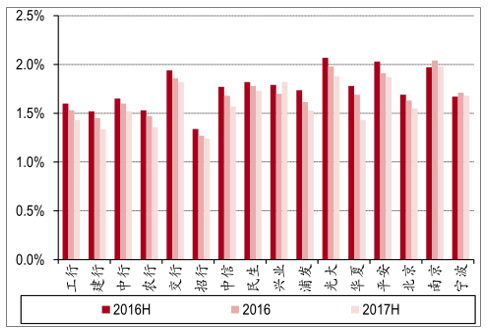

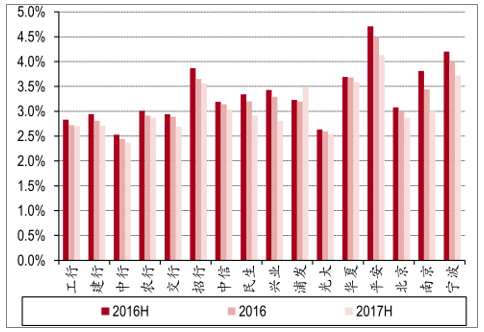

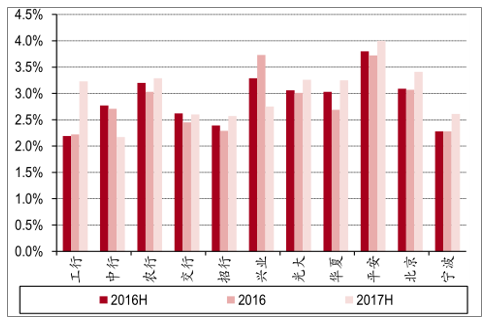

从存款端来看,金融行业去杠杆、防风险主基调延续,中小银行表内非标投资仍有压降压力,受此影响,对公存款增长将继续承压。零售端,考虑到 18年整体市场利率维持高位,因此零售存款也会受到包括货基、理财在内的资管产品分流的持续影响。在此背景下,受制于更为激烈的存款竞争,各家银行存款成本将会有明显抬升,从而部分对冲资产端收益率的上行。结合存贷两端考虑,我们判断贷款端收益率的抬升幅度会大于存款端,带动行业存贷利差小幅走阔。

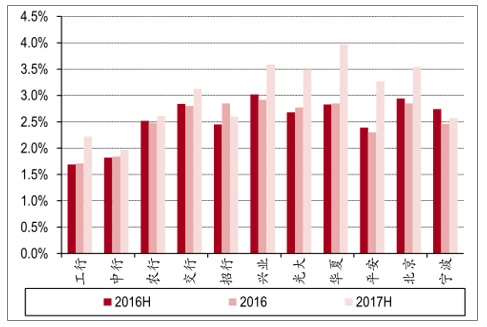

上市16家银行存款成本率变化

数据来源:公开资料管理

上市16家银行存贷利差变化

数据来源:公开资料管理

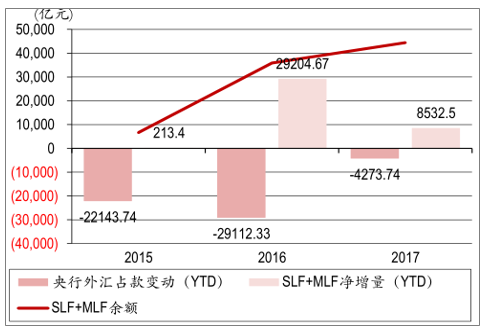

2、同业负债成本预计在18年高位企稳

随着17年宏观审慎评估体系(MPA)运行的常态化,央行通过货币政策+宏观审慎政策双支柱调控的框架趋于成熟。“防风险”和“去杠杆”依然是货币政策的重要目标。受量价两方面因素制约,预计整体流动性将延续 17年以来偏紧的环境,资金利率维持高位。

央行货币政策操作以对冲为主

数据来源:公开资料管理

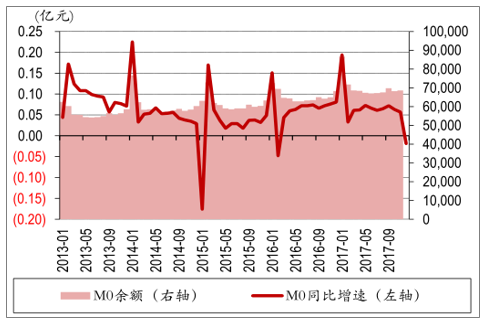

M0增速下行

数据来源:公开资料管理

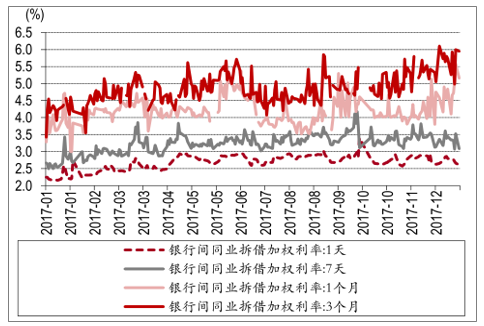

从价上来看,17央行分别上调了6个月/12个月 MLF 利率20BP/25BP,SLF 隔夜/7 天/1 个月/利率55BP/20BP/20BP以及各期限逆回购利率 25BP。受此影响,银行各期限资金利率中枢较年初全面上移,从 SHIBOR利率来看,隔夜/7天/1个月分别较年初上行 52/28/127BP。展望 18年,随着美联储进入加息周期,央行适当上调政策利率也有利于缓释人民币汇率的压力。在此背景下,预计资金面的紧平衡格局将贯穿18年全年。

SHIBOR利率今年以来不断上行

数据来源:公开资料管理

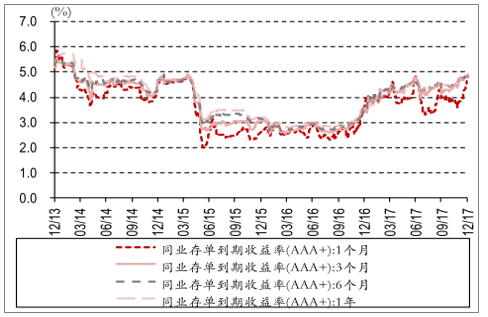

同业存贷利率维持高位

数据来源:公开资料管理

总体来看,在偏紧的货币政策环境下,资金利率 18年预计仍将维持高位,但大幅提升空间有限,判断17年困扰诸多中小银行的同业负债压力边际缓释,对息差的负面扰动降低。

上市银行同业资产收益率

数据来源:公开资料管理

上市银行同业负债成本率

数据来源:公开资料管理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国银行业大模型行业市场动态分析及发展前景研判报告

《2024-2030年中国银行业大模型行业市场动态分析及发展前景研判报告》共九章,包含全球及中国银行业大模型企业案例解析,中国银行业大模型产业政策环境洞察&发展潜力,中国银行业大模型产业投资战略规划策略及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询