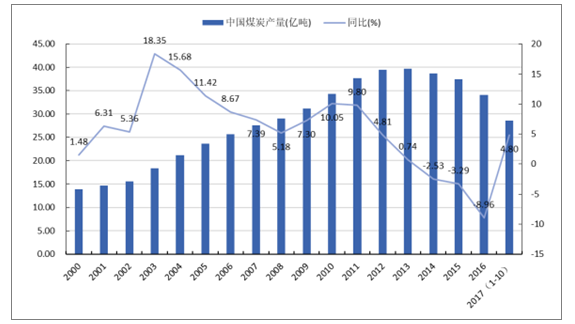

2017年1-10 月份全国累计生产原煤 28.53 亿吨,同比增长 4.8%,煤炭消费量 29.64 亿吨,同比增加 3.7%。

2000-2017年中国煤炭产量情况

数据来源:公开资料整理

2000-2017年中国煤炭消费量情况

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国煤炭行业深度调研及投资战略研究报告》

相比较于 2016 年,2017 年煤炭价格全年持续高位运行,截至 12 月 11 日,秦港山西优混(Q5500K)平仓价全年均价为 685.4 元/吨,基本持平 2009 年全年均价。

2017 年秦港煤炭价格图(元/吨)

数据来源:公开资料整理

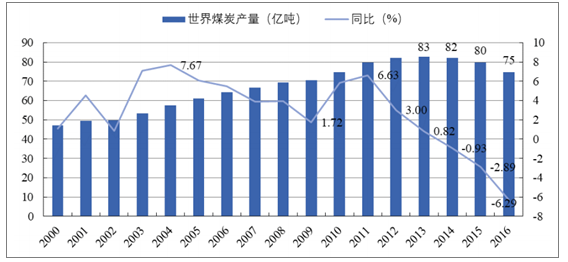

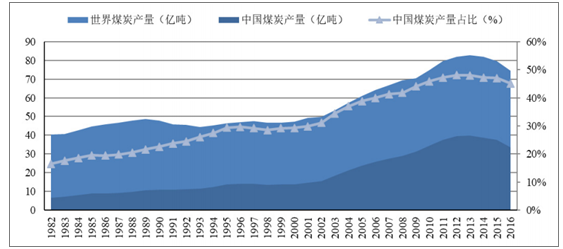

2014年开始世界煤炭产量呈加速下滑趋势。世界煤炭产量在1981年-2000年年均增长0.99%,2000-2013年期间年均复合增速 高达4.41%,近年来全球煤炭产业深度调整,世界煤炭产量自2014年开始加速下降,2014-2016年世界煤炭产量分别为81.98 亿吨、79.61亿吨、74.60亿吨,同比增速分别为-0.93%、-2.89%、-6.29%。其中,2016年中国煤炭产量33.6亿吨,占全球总产 量的45.7%。

世界煤炭产量加速下降

数据来源:公开资料整理

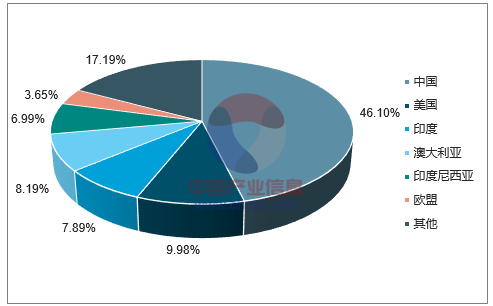

世界煤炭产量分煤种来看,2015年动力煤、炼焦煤、无烟煤产量占比分别为84.38%、14.48%、1.14%。从主要煤炭生产国来 看,中国、美国、澳大利亚、印度、欧盟、印尼是世界主要煤炭生产国(地区),2016年煤炭产量占比分别为46.10%、9.98%、 8.19%、7.89%、6.99%、3.65%。

2016 年世界主要产煤国煤炭产量占比情况

数据来源:公开资料整理

世界煤炭产量的增长主要来自中国、印度、澳大利亚的驱动。从最新统计数据来看,世界主要煤炭生产国煤炭产量增速呈下 滑趋势,2016年中国、美国、澳大利亚、印度、欧盟、印尼产量增速分别为-9%、-19%、-2%、3%、-8%、-6%,世界煤炭 供给正在逐步收缩。

世界煤炭产量增速受中国、美国、澳大利亚、印尼影响呈下滑趋势(%)

数据来源:公开资料整理

2016 年全球前十煤炭生产国产量及增速情况

序号 | 国别 | 产量(亿吨) | 同比增速(%) |

1 | 中国 | 33.6 | -9.4 |

2 | 美国 | 6.7 | -17.6 |

3 | 印度 | 6.4 | -1.8 |

4 | 澳大利亚 | 5.7 | -3.6 |

5 | 印度尼西亚 | 4.1 | -10.6 |

6 | 俄罗斯 | 3.8 | 3.3 |

7 | 南非 | 2.5 | 0.4 |

8 | 波兰 | 1.3 | -3.5 |

9 | 哈萨克斯坦 | 1 | -4.6 |

10 | 哥伦比亚 | 0.9 | 5.7 |

数据来源:公开资料整理

中国仍是全球煤价主导国,印度产能释放压制进口需求。按照BP能源统计,2016年中国煤炭消费量和产量 分别占全球的50.6%和46.1%,继续主导全球煤炭市场定价。从贸易格局来看,2016年国际煤炭主要进口国包括,中国(进 口量2.56亿吨,同比增25.2%)、印度(进口量2.02亿吨,同比降2.6%)、日本(进口量1.92亿吨,同比降0.8%)、韩国(进口 量1.37亿吨,同比增1.2%)。

2016 年全球煤炭进口国和地区情况

序号 | 国别 | 进口量(亿吨) | 同比增速(%) |

1 | 中国 | 2.56 | 25.2 |

2 | 印度 | 2.02 | -2.6 |

3 | 日本 | 1.92 | -0.8 |

4 | 韩国 | 1.37 | 1.2 |

5 | 中国台湾 | 0.66 | -2 |

6 | 德国 | 0.44 | 1.5 |

7 | 土耳其 | 0.36 | 6.8 |

8 | 泰国 | 0.22 | -0.8 |

9 | 菲律宾 | 0.21 | 47.8 |

10 | 越南 | 0.13 | 92.4 |

数据来源:公开资料整理

2016年国际煤炭主要出口国包括,澳大利亚(出口量3.90亿吨,同比增0.5%)、印尼(出口量3.69亿吨,同 比增0.5%)、俄罗斯(出口量1.64亿吨,同比增8.0%)、哥伦比亚(出口量0.85亿吨,同比增13.9%)、南非(出口量0.73亿吨,同 比降4.8%)、美国(出口量0.55亿吨,同比降18.5%)、加拿大(出口量0.30亿吨,持平)、蒙古(出口量0.26亿吨,同比增78.3%)。

2016 年全球煤炭出口国情况

序号 | 国别 | 出口量(亿吨) | 同比增速(%) |

1 | 澳大利亚 | 3.9 | 0.5 |

2 | 印度尼西亚 | 3.69 | 0.5 |

3 | 俄罗斯 | 1.64 | 8 |

4 | 哥伦比亚 | 0.85 | 13.9 |

5 | 南非 | 0.73 | -4.8 |

6 | 美国 | 0.55 | -18.5 |

7 | 加拿大 | 0.3 | 0 |

8 | 蒙古 | 0.26 | 78.3 |

数据来源:公开资料整理

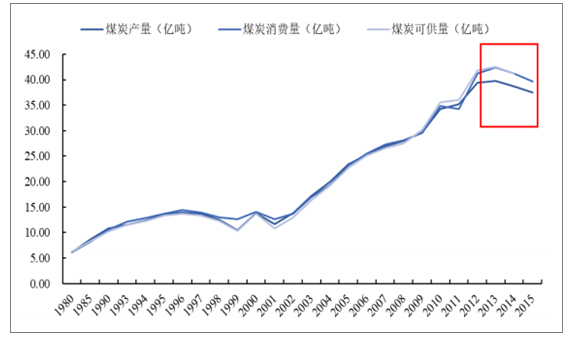

中国煤炭产量增加快速拉动世界煤炭产量攀升

数据来源:公开资料整理

从国际煤炭投资来看,澳洲、印尼等国煤企资本开支下滑显著,短期复产较难实现,世界煤炭供给受限。2011年以来,国 际煤价几乎一路走低,纽卡斯尔NEWC动力煤现货价从2011年136.3美元/吨的高位下跌到2016年初的43.08美元/吨,跌幅高达 68.39%,煤价的低迷使得国际煤企纷纷降低资本开支。必和必拓和力拓(合计产量占澳洲比重约25%)2015年资本开支分别 只有2012年的20%和7%水平,阿达罗能源(产量占印尼约15%)2015年只有2011年的15%水平。由于产能释放滞后期的存在, 国际煤矿短期较难实现复产。

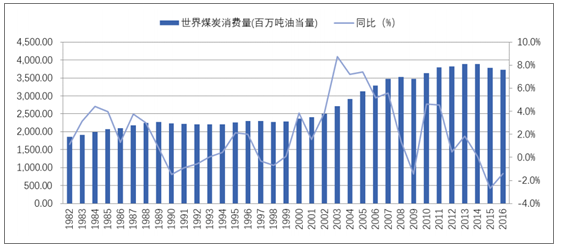

2011年开始,全球煤炭消费量增速呈逐年下滑趋势,2015年和2016年世界煤炭消费量分别为37.85亿吨油当量和37.32亿吨 油当量,同比增速分别为-2.7%和-1.4%,世界煤炭消费量降速放缓。

世界煤炭消费量下降趋势收窄

数据来源:公开资料整理

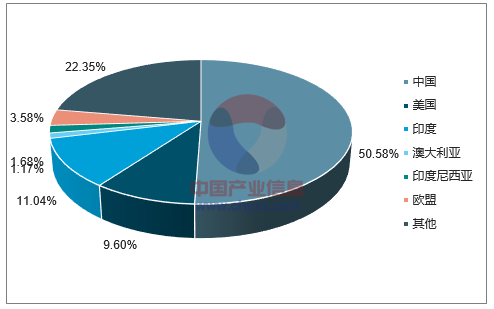

分国家来看,2016年,全球煤炭消费量为37.32亿吨油当量,同比下降1.4%;其中,中国2016年煤炭消费量18.88亿吨油当 量,占世界煤炭总消费量的50.58%;印度超越美国成为全球第二大煤炭消费国,印度和美国煤炭消费量分别为4.12亿吨油 当量、3.58亿吨油当量,占世界煤炭总消费量的11.04%和9.60%;俄罗斯、印度尼西亚消费量排名较上年有所上升。消费 量排名前十的国家是中国、印度、美国、日本、俄罗斯、南非、韩国、印度尼西亚、德国和波兰。

2016 年世界煤炭消费量占比情况(%)

数据来源:公开资料整理

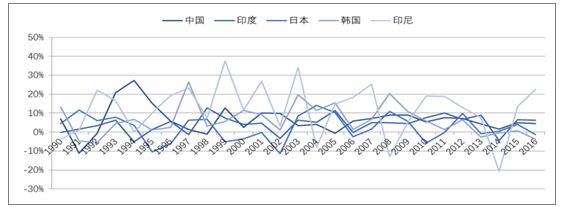

中国、印度真正影响全球煤炭市场需求。随着全球煤炭消费重心逐渐由欧洲、北美东移至亚洲,2015年亚洲煤炭消费量已 接近全球总量的3/4。在亚洲,日本、韩国作为传统的煤炭进口国需求相对稳定,越南、马来西亚等东盟国家增长虽然强劲 但是基数仍然偏小,中国和印度两大新兴经济体能够真正影响全球煤炭市场的需求。

五国煤炭消费量增速

数据来源:公开资料整理

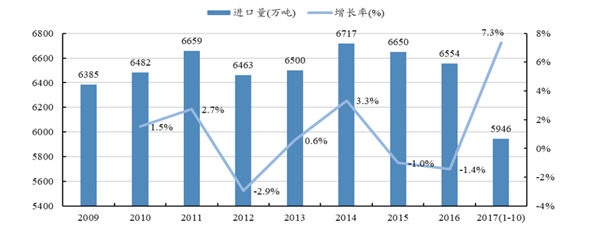

中国、韩国、日本、中国台湾等主要煤炭消费国家和地区消费量(进口国以进口量增速为代表)触底回升,增速由负转正。 自2015年开始,台湾省煤炭进口量快速上行,17年1-10月进口增速高达7.3%,2013年开始韩国煤炭进口量由负转正,17年1-10 月进口增速高达12%,日本自2012年以来进口量基本维持稳增长,2017年上半年,中国煤炭消费量增长约1%至18.3亿吨,煤 炭消费量触底回暖。

中国煤炭消费量触底回暖

数据来源:公开资料整理

韩国煤炭进口量呈快速增长趋势

数据来源:公开资料整理

日本煤炭进口量趋稳上升

数据来源:公开资料整理

台湾省煤炭进口量趋稳上升

数据来源:公开资料整理

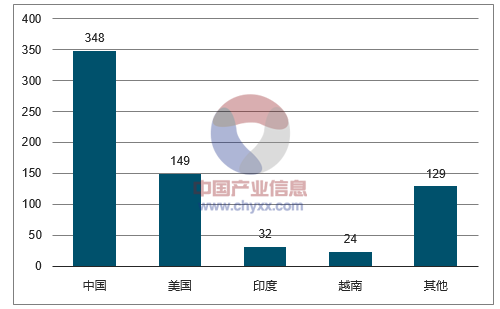

需要注意的是,目前包括日本、印度、韩国等国家正在筹备大规模的燃煤电厂项目,全球80%左右的新建燃煤电厂位于亚 洲地区。英国能源和气候情报局的数据显示,全球正在兴建中的燃煤发电厂中,有多达82%位于亚洲四大发展中经济体即中 国、印度、印度尼西亚和越南。根据英国能源和气候情报局的数据,截至2016年底,全球在建煤电厂有718座,其中有384 座位于中国,印度在建燃煤电厂149座,印尼和越南则分别正在建造32座和24座燃煤电厂,全球其他国家在建煤电厂有129 座。

截至 2016 年低世界燃煤电厂在建情况(座)

数据来源:公开资料整理

此外,中国计划建造另外795座燃煤电厂,印度准备额外建造297座,印尼有87个新燃煤电厂项目,越南则准备另建56座, 其他国家拟议中的煤电厂有504座。这意味着全球未来会出现至少2457座新的煤电厂,其中有1824座在亚洲这四个发展中 国家,占比74%左右。

2016 年全球发电量 24816万亿瓦时,同比增长 2.48%,全球粗钢产量同比增长 1.3%,2017 年上半年全球粗钢产量 8.36 亿 吨,同比增长 4.5%。从历史数据来看,全球发电量增速、粗钢产量增速与 GDP 增速具有正向相关性,叠加全球经济筑底, 美国、印度、俄罗斯等国经济复苏,且世界银行预计 2017 年、2018 年、2019 年全球 GDP 增速分别为 2.7%、2.9%、2.9%, 较 2016 年全球 GDP 增速 2.3%显著上升,我们预计全球发电量以及全球粗钢产量后期有望维持稳步增长。

发电量、粗钢产量与 GDP 增速高度正相关

数据来源:公开资料整理

在国际煤炭供需偏紧、产能释放缓慢的背景下,我们预计 2018 年国际煤炭价格将持续高位运行。2017年1-11 月纽卡斯尔港、 欧洲 ARA 港、理查德 RB 港动力煤均价分别为 87.47、83.35、84.22 美元/吨,较 2016 年全年均价 66.09、60.43、64.53 美 元/吨同比增速分别为 32.4%、37.9%、30.5%;截至 17年11 月 28 日,纽卡斯尔港、欧洲 ARA 港、理查德 RB 港动力煤价 分别为 95.98、91.51、103.88 美元/吨。从历年数据来看,2017 年纽卡斯尔港动力煤现货价基本持平 2013 年的价格水平, 我们预计在国际煤炭供需偏紧、产能释放缓慢的背景下,2018 年国际煤炭价格将持续高位运行。

2018 年国际煤炭价格将持续高位运行(美元/吨)

数据来源:公开资料整理

我们预计 2018 年火电煤耗量增加 4083万吨左右。我们假设 2018 年水电(YoY 2.2%)、核电(YoY 18.4%)、风电(YoY 25.3%) 保持 2017 年前 10 个月的增速水平,太阳能发电(YoY 72.0%)保持 2016 年的增速水平,我们测算出全社会用电量增速分 别为 6%、7%、8%情况下,火电发电量的增速水平分别为 4.30%、5.72%、7.12%, 2018 年全社会用 电量增速在 7%左右,即火电增速对应在 5.72%左右,按照度电煤耗 310 克/千瓦时,对应的耗煤量增加 7609万吨左右,2018 年火电用煤量继续上升。

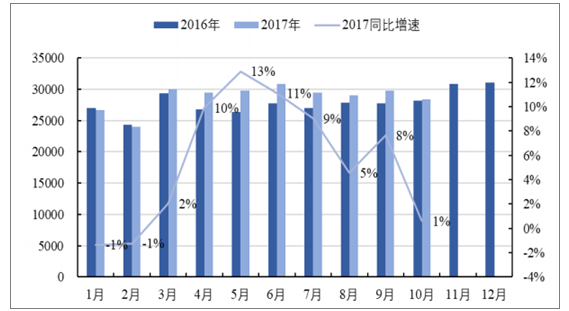

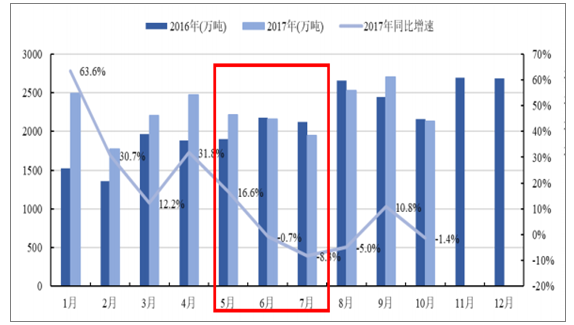

2017 年新增产能释放不及预期,供给端仍较偏紧。从单月煤炭产量来看,2017 年先进产能释放有限,其中 17年1-4 月份煤 炭产量增速分别为-1%、-1%、2%、10%,5-9 月份煤炭产量增速分别为 13%、11%、9%、5%、8%,主要原因在于 2016年5 月份开始实施“276”工作制度,煤矿限产 16%导致统计基数较低导致同比增速的大幅提升;17年10 月份开始,煤炭 产量增速恢复到 1%左右,新增产能释放有限,供给端仍较偏紧。

2017 年先进产能释放不及预期(万吨)

数据来源:公开资料整理

原煤产量、消费量及可供量增速放缓

数据来源:公开资料整理

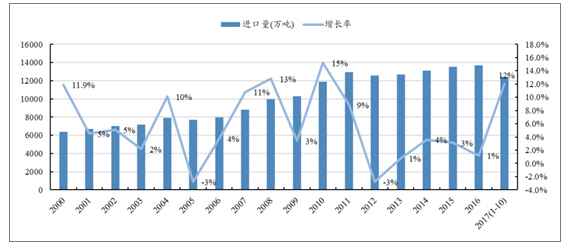

2017 年进口煤政策张弛有道,有意对冲国内煤炭供需关系,平抑国内煤价。2017年1-10 月我国煤炭进口量 22612万吨,同 比增加 12.1%;从单月进口量分析,17 年一季度国内煤价较高,煤炭进口量激增 33%;5-7 月份煤炭进口量快速下滑,主要 原因在于 5 月份李克强主持召开国务院常务会议,要求坚决控制劣质煤进口,随后发改委发布《2017 年煤炭去产能实施方案》 中要求严控劣质煤生产流通和进口使用,认真落实《商品煤质量管理暂行办法》,严格进口检验标准和程序,且 4-7 月煤炭淡 季,对应的国内煤炭价格处于全年低位,进口煤量应声下滑;8-10 月份煤炭旺季,先进产能释放不达预期,煤价上涨,高位 运行,进口煤政策有所放松,进口煤量持续高稳。整体来看,用煤旺季煤炭价格高位,政策有意放松进口煤缓解国内缺口抑 制煤价,用煤淡季煤价回落,政策收紧,减少进口煤对国内煤炭冲击影响。

在全球煤炭供需紧平衡状态下,2018 年煤炭进口难以继续维持高增速。2016 年开始全球经济复苏带动煤炭 需求上行,叠加前期煤炭行业投资不足,短期内产能难以有效释放,全球煤炭供需紧平衡下,2018 年我国煤炭进口难以继续 维持高增速。

进口煤政策张弛有道,有意对冲国内煤炭供需关系,平抑国 内煤价

数据来源:公开资料整理

我国由煤炭净出口国转变为净进口国

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国安徽煤炭行业市场发展态势及产业前景研判报告

《2025-2031年中国安徽煤炭行业市场发展态势及产业前景研判报告 》共二章,包含中国煤炭行业发展状况及趋势分析,安徽煤炭行业发展状况及展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询