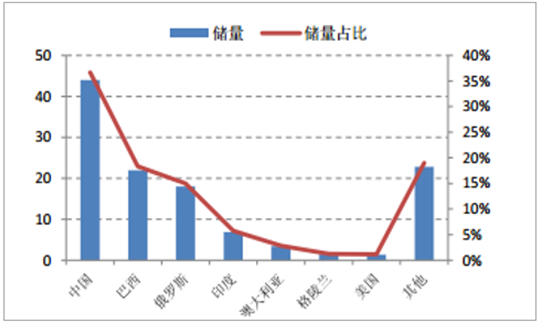

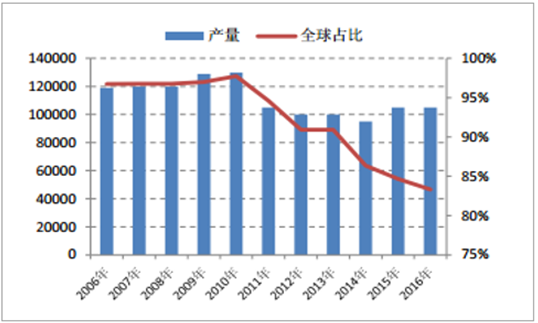

稀土战略价值再提规范化发展。凭借稀土资源储量最丰富、品种最齐全、品位较高等优势,我国把 稀土资源定位为重要的战略资源,同时也成为全球稀土市场的主导国家,供应了全球超过 80%的 稀土。而随着全球范围内新的稀土资源不断被发现,我国在全球的稀土储量占比逐渐下滑,同时受 黑色稀土产业链带来的无序竞争和价格无序运行影响,具有特殊战略价值的稀土资源并没有得到有 效保护,而未来全球稀土产品的开放性竞争可能无法避免,我国唯有加强行业的规范化才可能继续 强化对全球稀土行业的主导。

全球主要国家稀土矿储量(单位:百万吨)

数据来源:公开资料整理

我国稀土产量及全球占比(单位:吨)

数据来源:公开资料整理

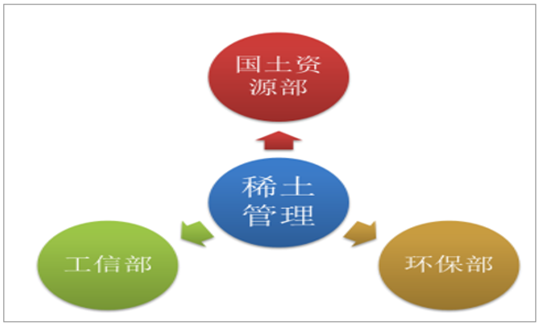

环保核查 《稀土工业污染物排放标准》之后稀土行业再迎环保规范政策。自 2011 年《稀土工业污染物排放 标准》以及《关于开展稀土企业环保核查工作的通知》出台之后,稀土行业新的环保监管相对弱化, 稀土管理主要由国土资源部和工信部负责,其中国土资源部负责稀土矿产品总量的控制,工信部则 负责稀土冶炼分离产品总量的控制。而随着2015年新一轮环保核查的展开,稀土浸取矿石用浓酸、 伴生有毒有害气液体等一系列环保问题重新进入环保部视野。2016 年 11 月,工信部、国土资源 部、环保部、公安部等十二部委联合下发《关于商请组织开展打击稀土违法违规行为专项行动的函》, 随后全国 23 个省区政府对辖区内稀土开采、冶炼分离、综合利用和贸易企业展开全面核查,此外 十二部委也将组成督察组对相关省区开展实地督查。我们认为以此为标准,稀土行业的环境问题重 新得到重视,未来环保核查更将常态化出现,有助于稀土行业供给端规范化运行。

工信部、国土资源部、环保部共同加强对稀土资源管理

数据来源:公开资料整理

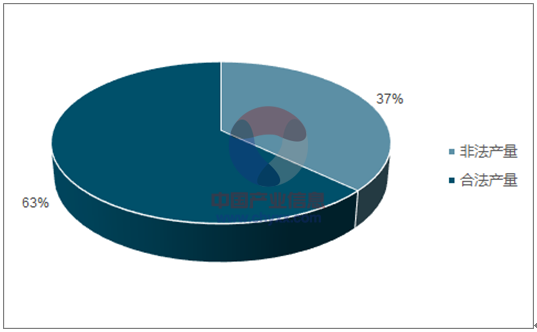

打黑常态化 2016 年我国稀土供给量约为 16.8 万吨,而国家配额仅为 10.5 万吨,因此市场上大约有 6.3 万吨 的黑稀土,占配额指标的 60%。黑稀土的存在导致非法开采严重,扰乱了市场监管和秩序,最终 引起行业产能大量过剩。而在 2017 年 2 月,商务部等七部门联合印发《关于推进重要产品信息化 追溯体系建设的指导意见》,建立产品追溯体系,同时配合稀土专用发票的使用成为稀土打黑的有 力工具。此后工信部稀土办还陆续召开相关会议,成立核查组在江苏、江西、山西、湖南等多地开 展核查工作。而今年 6 月,工信部稀土办公室成立整顿稀土行业秩序专家组,宣布稀土“打黑” 将步入常态化和制度化。在严厉的打黑制度下,我们认为稀土行业秩序得到有效规范,稀土产量控 制将得到进一步强化,未来有利于稀土价格稳步上涨。

稀土非法盗采猖獗

数据来源:公开资料整理

超计划开采零容忍 稀土开采总量控制渐趋严格。今年 7 月,工信部在下达《第二批稀土生产总量控制计划的通知》 中再次申明,稀土是国家实行生产总量控制管理的产品,任何单位和个人不得无计划和超计划生产。 此外还进一步要求各地发现的超计划开采等违法违规企业及行为向有关部门、行业协会通报,将其 违法违规记录纳入全国信用信息共享平台,按照有关规定在“信用中国”网站公开,使之成为企业 经营、贷款、上市、评级、行业规范准入、计划指标配臵等参考因素。而国土部也再次明确今后将 组织开展稀土超计划开采检查,并将进一步研究超计划开采有效运用约束机制和激励机制等措施, 强化政府主管部门的监管责任,确保开采总量控制指标执行到位。我们认为对稀土开采总量控制的 监管合力已经形成,并将对违法违规行为形成联合惩戒,稀土超计划开采将切实落地零容忍。

2017 年第二批稀土生产总量控制计划表(折稀土氧化物,单位:吨)

序 号 | 6 家稀土集团 | 矿产品 | 冶炼分离产品 |

- | 合计 | 52500 | 49925 |

一 | 中国五矿集团公司 | 1130 | 2754 |

二 | 中国铝业公司 | 6175 | 8690 |

其中:中国钢研科技集团有限公司 | 1300 | 300 | |

三 | 中国北方稀土(集团)高科技股份有限公司 | 29750 | 25042 |

四 | 厦门钨业股份有限公司 | 970 | 1331 |

五 | 中国南方稀土集团有限公司 | 13375 | 7056 |

其中:四川江铜稀土参控股企业 | 8875 | 3260 | |

六 | 广东省稀土产业集团有限公司 | 1100 | 5052 |

其中:中国有色建设股份有限公司 | 0 | 1805 |

数据来源:公开资料整理

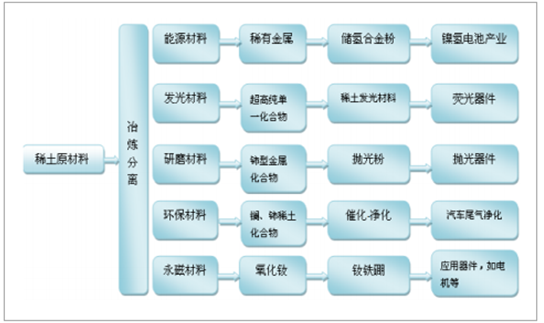

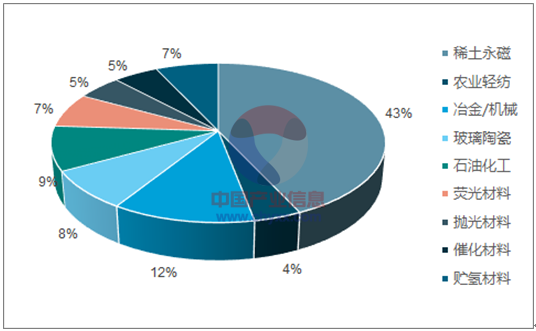

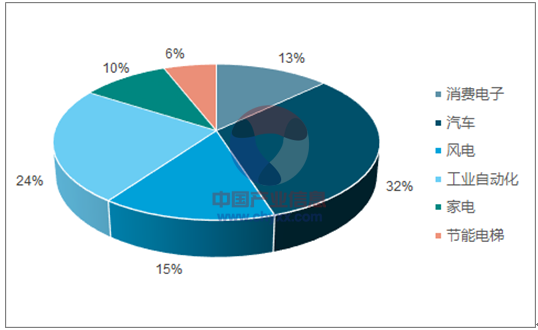

稀土应用领域广泛,永磁材料为最大下游。稀土具有无法取代的优异磁、光、电性能,对改善产品 性能、增加产品品种、提高生产效率具有巨大的促进作用,同时稀土用量少、效果好,已被广泛应 用于各个领域。在传统行业,稀土可用于冶金工业、军工、石油化工、玻璃陶瓷和农业等领域,用 途十分广泛。在新材料领域,稀土可广泛用于能源材料、发光材料、研磨材料、环保材料、永磁材 料等新兴领域。在稀土下游中,永磁材料占比最大,达到 43%,其中用量最多最广的即是被称为 “磁王”的钕铁硼,其次为冶金机械(12%)、石油化工催化(9%)和玻璃陶瓷(8%)。对钕铁 硼而言,其下游基本都为新兴领域,最大的应用领域为汽车(32%),其次为工业自动化(24%)、 风电(15%)和消费电子(13%)

稀土材料在新兴领域的应用

数据来源:公开资料整理

中国稀土下游消费结构

数据来源:公开资料整理

中国钕铁硼下游消费结构

数据来源:公开资料整理

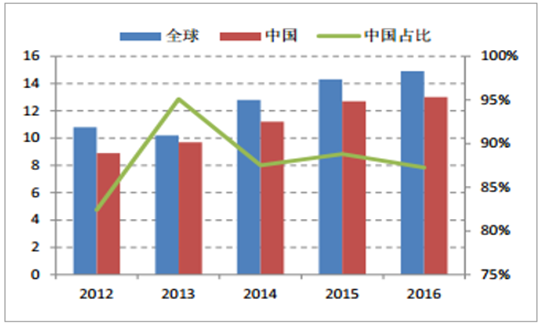

中国是全球钕铁硼主要的供应国。稀土需求的 40%主要由钕铁硼贡献,而钕铁硼作为一种新型永 磁材料,能实现光电信号转换、电能/机械能传递等重要功能,被广泛应用于能源、机械、家电、 汽车、电子等领域。同时,中国也是全球钕铁硼主要的供应国,2016 全球钕铁硼产量约 15 万吨, 中国供应了其中 87%,在高端钕铁硼领域中国贡献率也超过 50%。

钕铁硼下游主要应用领域

汽车工业 | 普通汽车电机、新能源汽车电动机 |

风力发电 | 直驱永磁风力发电机 |

节能家电 | 变频空调等 |

电子通信 | VCM、手机、音响、 DVD |

医疗器械 | 核磁共振 |

机械制造 | 磁轴承、选矿机、磁力分离器 |

数据来源:公开资料整理

全球及中国钕铁硼产量情况(单位:吨)

数据来源:公开资料整理

全球及中国高端钕铁硼产量情况(单位:吨)

数据来源:公开资料整理

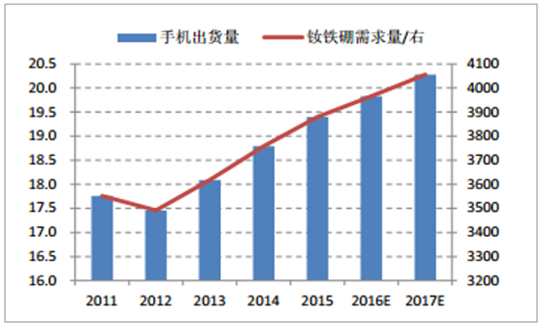

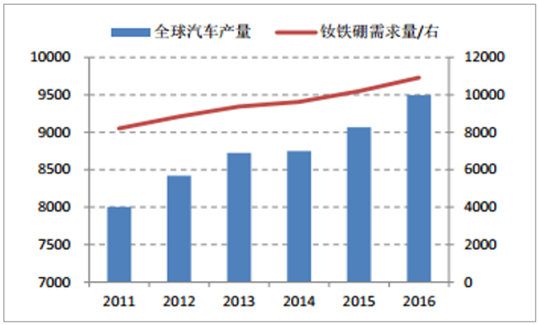

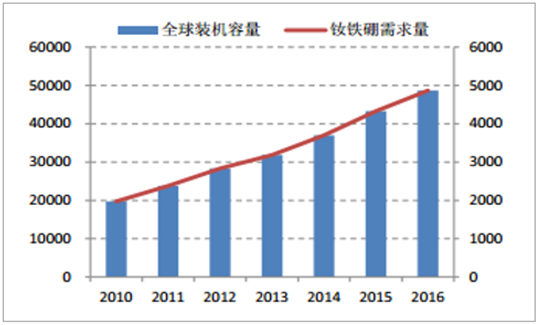

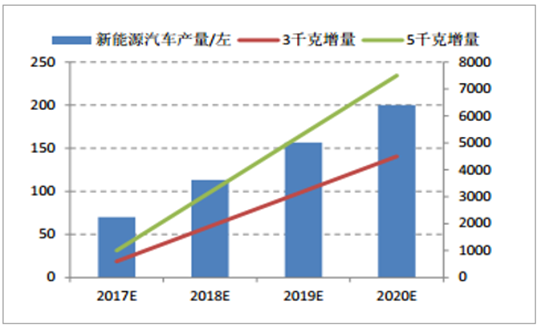

钕铁硼需求稳定增长,新能源汽车有望成为最大亮点。钕铁硼在手机领域可用于自动变焦马达, 2017 年全球手机出货量有望达到 20 亿部,对钕铁硼的需求量突破 4000 吨;在风电领域可用于直 驱式永磁风力发电机,按照 1 兆瓦机组对应 1 吨钕铁硼需求测算,风电领域对钕铁硼的需求将突 破 5000 吨;在汽车领域,钕铁硼主要用在汽车电动助力转向系统(EPS)上,2015 年国内 EPS 渗透率不足 50%,而欧洲在 80%左右,按每套 EPS 系统需要 0.25kg 钕铁硼、国内每年生产 1800 万辆传统车测算,国内 EPS 系统对钕铁硼的增量需求还有 1350 吨。而相比传统汽车,新能源汽 车由于电机、电控的存在每辆车需要多消耗钕铁硼 3-5kg,2016 年国内新能源车产量为 50 万吨, 按照新能源产业发展规划到 2020 年新能源汽产量要达到 200 万辆,若按 3kg 增量测算,2020 年 新能源汽车领域钕铁硼需求相比 2016 年将增加 4500 吨,若按 5kg 增量测算,2020 年钕铁硼的 需求增量将高达 7500 吨。

全球手机出货量及对应钕铁硼需求(单位:亿部、吨)

数据来源:公开资料整理

全球汽车产量及对应钕铁硼需求(单位:万辆、吨)

数据来源:公开资料整理

全球风电装机及对应钕铁硼需求(单位:万千瓦、吨)

数据来源:公开资料整理

新能源汽车产量及对应钕铁硼增量(单位:万辆、吨)

数据来源:公开资料整理

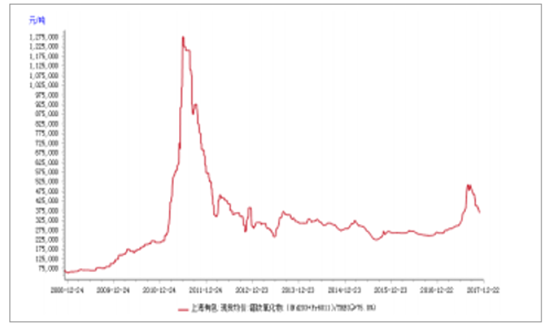

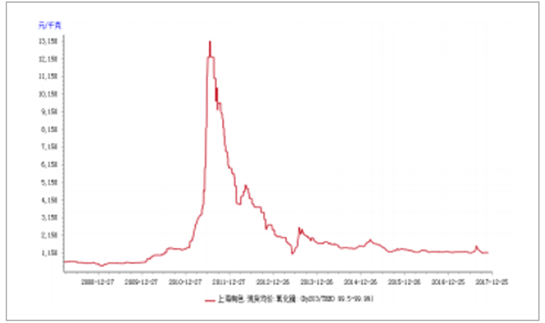

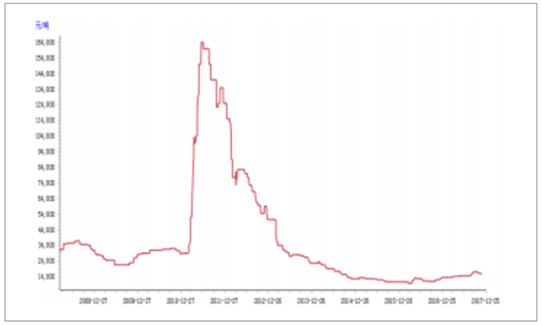

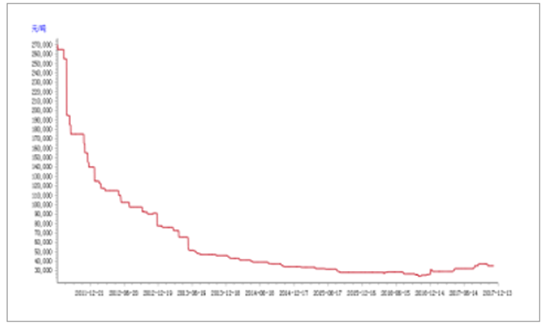

稀土价格仍处于历史底部 从长周期来看,2011 年为稀土价格历史最高点, 其中氧化镨钕达到 127 万/吨,氧化镝达到 1.3 万/千克,2017 年稀土价格虽然冲高回落,但氧化镨钕年内最高价也仅达到 50 万/吨,不到历史高 点的 50%,氧化镝最高价为 1440 元/千克,仅为历史最高价的 11%,同时价格回落后更是处于历 史底部。我们认为在“稀土集团整合+供给收缩+监管趋严+下游需求旺盛”大背景下,稀土价格仍 具有充足的向上驱动力,未来价格有望持续稳步向上。

镨钕氧化物现货均价(单位:元/吨)

数据来源:公开资料整理

氧化镝现货均价(单位:元/吨)

数据来源:公开资料整理

氧化镧现货均价(单位:元/吨)

数据来源:公开资料整理

镧铈金属现货均价(单位:元/吨)

数据来源:公开资料整理

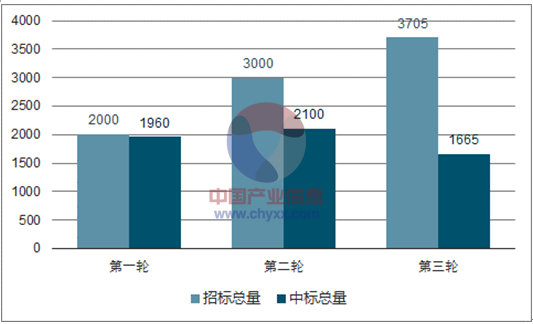

收储有望成为价格上涨的催化剂 国家收储在维持稀土价格稳定中扮演着重要角色。从历史来看 2011 年稀土大牛市便始于国家收储 启动,终于国家收储结束,2017 年稀土价格触底反弹也带有收储影响因素。我们认为稀土价格具 有一定的反身性逻辑,其中重要的催化因素就是国家收储:若稀土价格下跌严重,启动收储,稀土 价格止跌,大家形成上涨预期,最终稀土价格出现反弹。而到目前为止,我国 2017 年收储目标仍 未完成,前三轮计划收储总量为 8705 吨,实际中标量为 5725 吨,仍有近 3000 吨缺口。而在 2017 年 10 月 11 日,中国稀土行业协会秘书长、常务副秘书长等一行 3 人专程拜访了国家物资储备局 有关领导,就稀土产品国家计划收储等事项进行了深入沟通。而在 11 月中旬,中国六大稀土集团 分别向下属企业下达了国储预交单,各分离厂陆续上报收储预交数量,稀土国储意向进一步明确。

国储使得稀土价格具有一定反身性逻辑

数据来源:公开资料整理

国家收储对稀土价格影响情况

数据来源:公开资料整理

2017 年稀土国储招标情况(单位:吨)

数据来源:公开资料整理

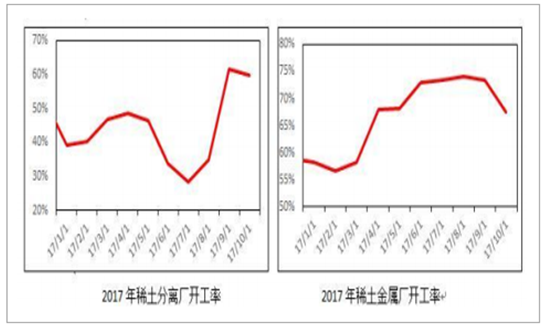

开工率下滑,关注库存变化 目前从上游来看,受稀土价格回落影响,稀土分离厂、金属厂开工率均有所下滑,整体供给量逐步 降低,而下游需求厂家库存不高,部分钕铁硼企业自 7 月开始有两三个月没有进行采购,因此下 游企业也持续处于消耗库存阶段。从历史来看,临近年底工信部打黑可能再次启动,再在国储预期 下,稀土价格有可能止跌反弹,进一步加剧下游补库存情绪。

2017 年稀土企业开工率情况

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国稀土市场分析预测及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国稀土行业竞争战略分析及市场需求预测报告

《2025-2031年中国稀土行业竞争战略分析及市场需求预测报告》共十二章,包含中国稀土行业投资分析,中国稀土行业前景展望,中国稀土行业研究结论等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询