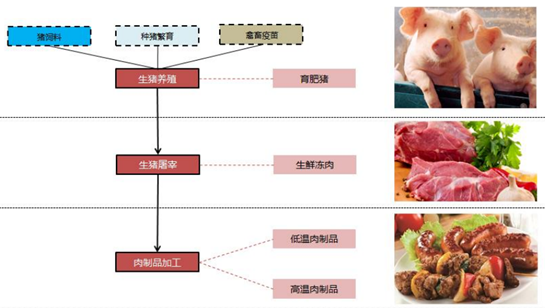

肉制品产业链可以基本划分为 3 个大的业务板块,分别是生猪养殖, 屠宰业务和肉制品业务。生猪养殖企业通过购入种猪和饲料、疫苗等产品实现母猪产仔以及小猪育肥,最终产品是育肥猪。生猪屠宰企业购入育肥猪之后进行屠宰,最终产品形态为生鲜冻肉,一部分通过农贸市场等零售渠道分销给终端消费者,另一部分供给下游的肉制品加工企业。肉制品加工企业在购入猪肉后进行产品的深加工,最终形成低温肉制品和高温肉制品,通过现代零售商等分销渠道供给终端消费者。

肉制品产业链示意图

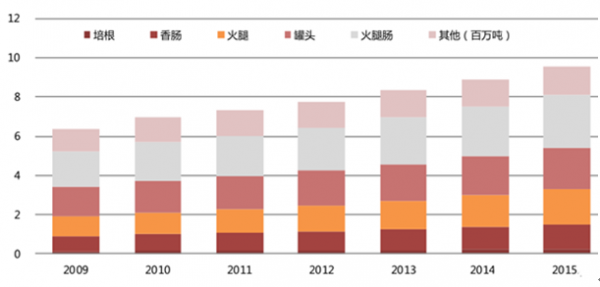

猪肉制品通常包括培根、香肠、火腿(包括低温午餐肉) 、火腿肠、罐头加工猪肉产品及其他。从 2008 年到 2013 年,中国猪肉制品的消费量从 5.95 百万吨增加至 8.32 百万吨,复合增速为 6.94%。根据 Frost & Sullivan 的预计,到 2018 年中国的猪肉制品的消费量有望增长至 11.91 百万吨。

中国猪肉制品消费量(按产品分)

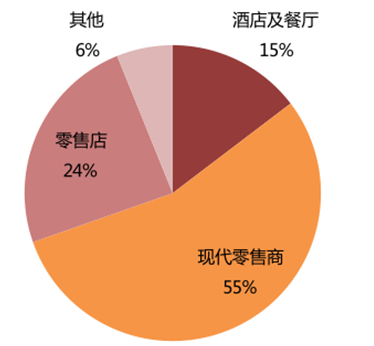

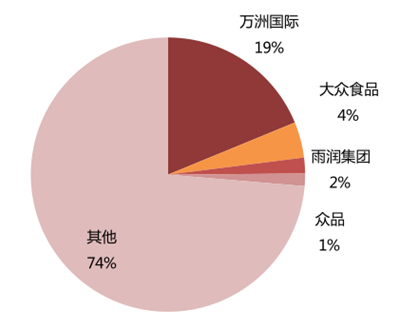

猪肉制品的销售渠道与生鲜猪肉不同,主要包括现代零售商、零售店、酒店和餐厅以及其他渠道。其中现代零售商在猪肉制品的销售中占据主导,拥有约 55%的市场份额。猪肉制品的市场集中度比生鲜猪肉高,包括万洲国际,大众食品,雨润集团和众品在内的 CR4 为26.34%,因此在猪肉制品领域里品牌的议价能力相对较强。

猪肉制品的销售渠道结构(2013 年)

猪肉制品市场份额情况

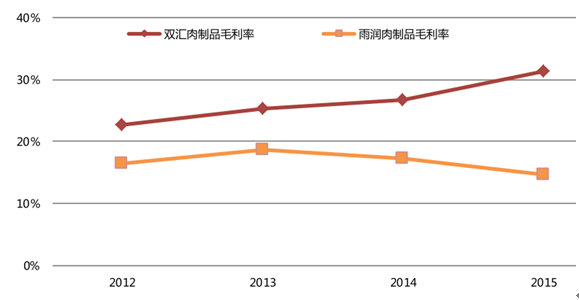

猪肉制品的行业格局优于生鲜猪肉,同时消费者对于品牌的辨识度和忠诚度也相对较高,行业龙头的毛利率水平在 15%~30%。猪肉制品属于肉类深加工的产品范畴,行业的壁垒相对较高,并且作为主要分销渠道的现代零售商并不存在农贸市场的地方保护倾向,因此行业龙头在该市场的份额相对较高,议价能力也相对比较强。

行业龙头双汇和雨润的肉制品业务毛利率水平

相关报告:智研咨询发布的《2016-2022年中国肉制品市场供需预测及投资战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国肉制品行业市场运行态势及发展战略研究报告

《2025-2031年中国肉制品行业市场运行态势及发展战略研究报告》共十六章,包含2025-2031年肉制品行业投资机会与风险防范,肉制品行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国肉制品行业产业链图谱、产业环境、市场现状及未来前景研判:居民消费升级,肉制品消费需求日益增长[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)