火力发电一般是指利用煤炭、石油和天然气等燃料燃烧时产生的热能来加热水,使水变成高温、高压水蒸气,然后再由水蒸气推动发电机来发电的方式的总称。中国的火电厂以燃煤为主。

火力发电行业政策环境分析

图表:2010-2013年中国火力发电行业相关政策

时间 | 政策 | 内容 |

2011年12月15日 | 《关于做好2012年煤炭产运需衔接工作的通知》 | 落实价格调控政策,稳定发电用煤价格,其中合同电煤控制价格涨幅在5%以内,并设定市场交易电煤最高限价。 |

2011年11月25日 | 《关于促进低热值煤发电产业健康发展的通知》 | 力争到2015年,全国低热值煤发电装机容量达到7600万千瓦,年消耗低热值煤资源3亿吨左右,形成规划科学、布局合理、利用高效、技术先进、生产稳定的低热值煤发电产业健康发展格局。 |

2011年7月29日 | 《火电厂大气污染物排放标准》 | 二氧化硫、氮氧化物标准均降到欧洲现行标准的一半,其中氮氧化物的防治门槛高达100mg/Nm3。增设了汞及其化合物控制指标。 |

2010年 | 《关于推进大气污染联防联控工作改善区域空气质量的指导意见》 | 提高火电机组脱硫效率,完善火电厂脱硫设施特许经营制度;完善二氧化硫排污收费制度,制定区域二氧化硫总量减排目标;完善重点行业清洁生产标准和评价指标,加强对重点企业的清洁生产审核和评估验收,确保电力等行业淘汰落后产能任务按期完成;建立氮氧化物排放总量控制制度,新建、扩建、改建火电厂应根据排放标准和建设项目环境影响报告书批复要求建设烟气脱硝设施,重点区域内的火电厂应在“十二五”期间全部安装脱硝设施,其他区域的火电厂应预留烟气脱硝设施空间;加大颗粒物污染防治力度,火电厂应采用袋式等高效除尘技术。 |

火力发电行业产业链分析

火力发电的主要原料是煤炭、石油、天然气等,因此火力发电行业的上游产业主要是煤炭、石油、天然气的采集和加工业,下游产业主要是以第二产业为主的用电行业,生产过程中需要发电设备,生产的产品主要销售对象是电网公司。产业链如下图所示。

图表:火力发电行业上下游产业链

煤炭行业是火力发电行业的重要上游行业,每年约有50%左右的煤炭用于发电,目前我国煤炭市场已经形成了神华集团和中煤能源集团两大央企巨头;火力设备生产企业是火力发电企业的重要配套企业,在国内市场,东方电气集团、上海电气集团、哈尔滨电站设备集团是我国三大动力,这三家企业占到火电设备技术市场的80%,市场份额互相接近。

我国煤炭及煤电一体化基地分布

火电行业的工业总产值快速增长,随着我国经济的高速发展,对于我国的电力需求也大幅增长,占国民生产总值比重也逐步上升,2013年火电行业工业总产值占国民生产总值比重达到了2.7%,火电行业及相关产业带动了国民经济的发展,提高了就业人口,增加国民税收。

内容选自产业信息网发布的《2014-2019年中国火力发电行业深度调研及投资前景研究报告》

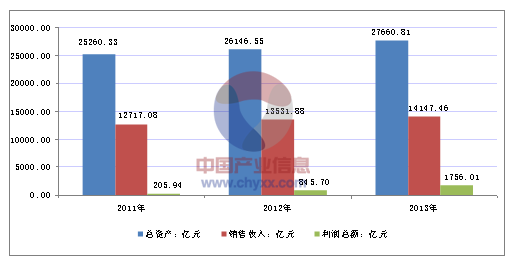

据国家统计局公布的数据,2013年1-12月份我国规模以上火力发电行业企业数量为1224家,亏损企业数为266家,亏损面为21.7%,该行业总资产27660.81亿元,较同期增长了5.79%;销售总收入合计14147.46亿元,比上年同期减少了615.58亿元,较同期增长了4.55%;完成利润总额1756.01亿元,比上年同期增加910.32亿元,同比增长了107.64%。

2011-2013年中国火力发电行业规模以上企业数量变动趋势

2011-2013年中国火力发电行业总资产及营收概况

资料来源:产业信息网整理

2013年我国规模以上火力发电行业销售收入同比下降了83.56%,同期销售费用、财务费用、管理费用均出现大幅度的下滑,这表明了火力发电行业曲折的发展势头。

2011-2013年我国规模以上火力发电行业三费概况

行业三费增速变化 | 销售收入同比 | 销售费用同比 | 管理费用同比 | 财务费用同比 |

2011年 | 18.06% | 21.52% | 4.11% | 23.28% |

2012年 | 6.41% | -9.62% | 5.80% | 19.02% |

2013年 | -83.56% | -2.16% | -63.77% | -55.09% |

行业三费占销售收入比重变化 | 三费比率 | 销售费用比率 | 管理费用比率 | 财务费用比率 |

2011年 | 7.81% | 0.10% | 1.75% | 5.96% |

2012年 | 8.49% | 0.09% | 1.74% | 6.66% |

2013年 | 22.56% | 0.52% | 3.83% | 18.20% |

资料来源:产业信息网整理

从火力发电行业三费占销售收入的比重变化情况来看,2013年行业三费占火力发电行业销售收入的22.56%,占比与2012年度较大幅度增长。当中销售费用比率以及管理费用比率均出现小幅度上升,主要是由于行业规模不断扩大,行业竞争日益激烈促使企业不断提高效率,加强对各项支出的控制,最大可能的提高企业的盈利能力。

从火力发电盈利能力来看,2013年度,火力发电行业销售毛利率为43.33%,出现一定小幅度的增长。销售利润率较同期有所增长,资产收益率则高于上年同期水平,但从近年整体走势来看,行业资产收益率也是处于曲折上升的过程。

从行业偿债水平来看,2013年行业亏损面呈缩小态势,由2012年度的31.73%下降至2013年的17.22%;行业负债率及行业利息保障系数都维持在一个合理范围之内,2013年行业负债率为70.03%,利息保障系数为2.13倍,行业偿债能力良好。

从行业营运能力来看:应收账款周转率略有上升,达到13.26次;流动资产周转率则出现小幅下滑,为1.84次。

从发展能力来看,2013年行业利润总额增长率为负46.04%,与上年度相比大幅度降低;资产增长率出现大幅度下降,达到负46.12%;销售收入增长率为负83.56%;应收帐款增长率较同期则下降至负88.35%。

2011-2013年我国火力发电行业运营能力概况

2011年 | 2012年 | 2013年 | |

盈利能力 | |||

销售毛利率 | 7.82% | 7.32% | 43.33% |

销售利润率 | 1.62% | 6.25% | 20.52% |

资产收益率 | 0.82% | 1.75% | 3.24% |

偿债能力 | |||

负债率 | 73.91% | 73.18% | 70.03% |

亏损面 | 43.16% | 31.73% | 17.22% |

利息保障倍数 | 1.28 | 1.95 | 2.13 |

营运能力 | |||

应收帐款周转率 | 9.56 | 9.39 | 13.26 |

流动资产周转率 | 2.48 | 2.59 | 1.84 |

发展能力 | |||

应收帐款增长率 | 15.69% | 8.31% | -88.35% |

利润总额增长率 | -32.92% | 310.65% | -46.04% |

资产增长率 | 6.79% | 3.51% | -46.12% |

销售收入增长率 | 18.06% | 6.41% | -83.56% |

资料来源:产业信息网整理

2013年,我国火电行业在艰难中运行,亏损普遍。2013年,预计火电行业的发展仍处于艰难阶段,但是由于煤电供求关系开始出现变化,加之2012年12月开始上网电价的提高,使得2013年火电企业经营状况开始好转,效益小幅提升概率较大。

2013年,维持火电行业“审慎维持类”的授信评级。总体信贷原则是:总量控制、结构调整、区别对待,择优进入。2013年,对火电行业的总体信贷规模进行适度控制,审慎维持原有规模;严格执行国家的产业政策,加强信贷投放的控制管理,强调准入客户的产能装备先进、手续合规、产品具备竞争优势,对存量资产加大结构调整力度,尽快退出产能落后、规模较小、经营亏损的客户;对行业内客户实行区别对待,增量资产主要投向有市场竞争力的企业;与大型优势火电企业建立良好的银企合作关系,选择具有盈利能力强、产能合规的中型火电生产企业,关注具有资源优势的企业,择优参与。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国火力发电行业市场全景调研及投资前景研判报告

《2025-2031年中国火力发电行业市场全景调研及投资前景研判报告》共十章,包含中国火力发电行业发展环境洞察,中国火力发电行业市场前景预测及发展趋势预判,中国火力发电行业投资战略规划策略及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国火力发电行业产业链图谱、发展历程、发展现状、竞争格局、重点企业以及发展趋势分析:火电在保障电力供应、调节电网稳定等方面仍发挥着重要作用[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)