摘要:

一、产业链:锂电池出货量高速增长,钴消费需求增量空间广阔

我国能源消费结构持续优化,政策也不断加大对新能源产业的支持,新能源汽车以及储能产业飞速发展,拉动锂电池需求增多。2023年,我国锂电池出货量继续保持高速增长。钴作为生产电池正极材料的重要资源,其需求还将持续上涨,市场增长空间广阔。

二、产业现状:钴产品产量增势弱,钴价波动幅度较大

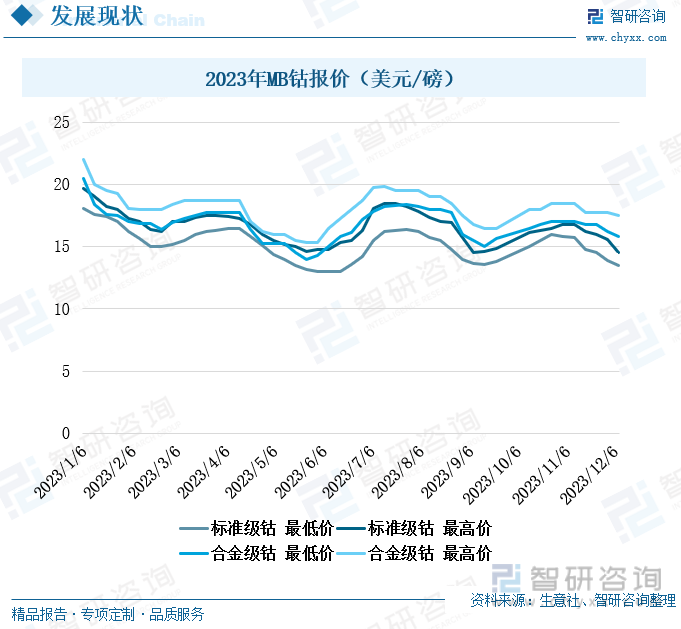

随着国家环保政策的不断趋严,有色金属矿的开采及冶炼产能扩张有限。受外部环境影响,下游消费市场增势疲软,硫酸钴产量增势明显下滑。2023年年初以来,标准级钴的最高价和最低价都在13美元/磅至20美元/磅之间波动,合金级钴的价格稍高于标准级钴并同步波动。

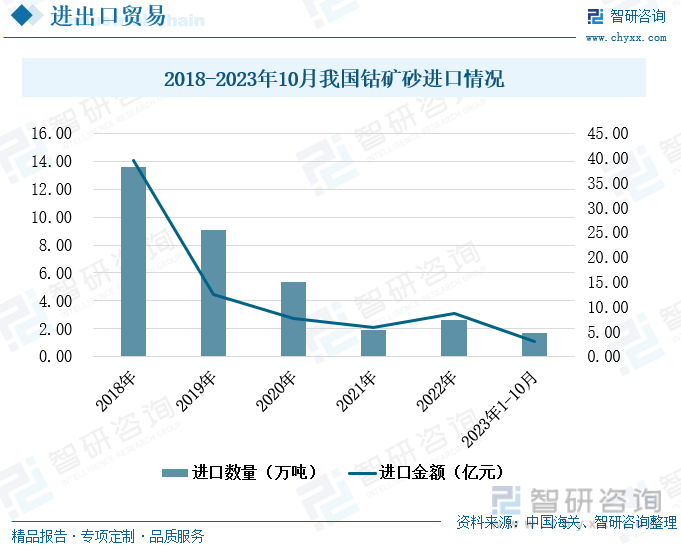

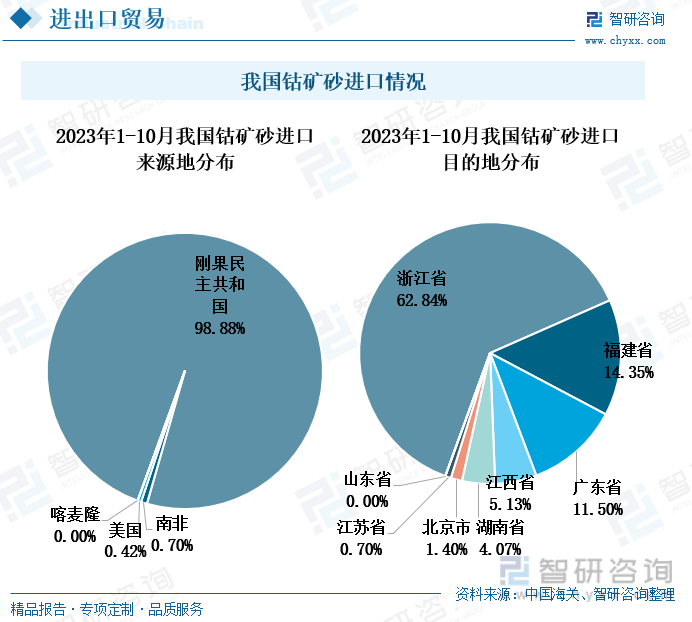

三、进出口贸易:钴矿进口依赖程度减弱,集中进口自刚果(金)

近年来我国钴矿开采及冶炼技术不断提高,生产效率和生产质量提升,以及再生技术的发展,国内钴产品供应能力增强。我国钴矿砂进口数量和金额有所下滑,进口依赖程度有所减弱。我国钴矿资源高度依赖刚果民主共和国。从我国钴矿砂进口目的地来看,浙江省是钴矿砂需求最多的省份。

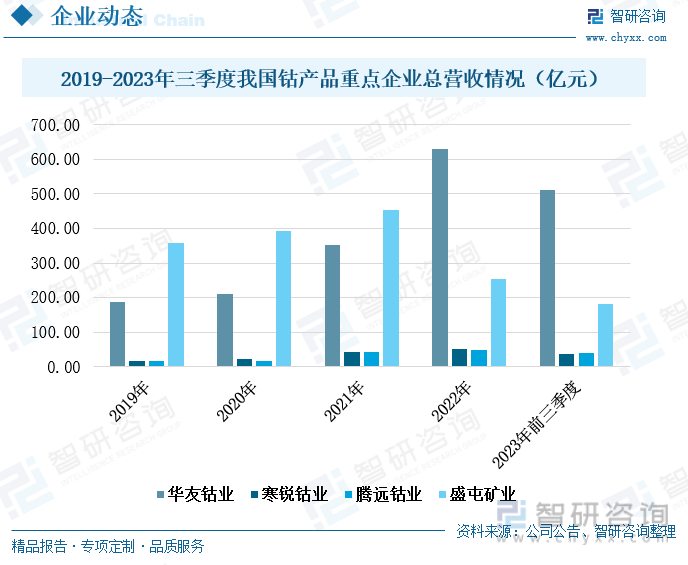

四、企业分析:华友钴业产能优势明显,企业钴产品产量均有所增长

华友钴业和盛屯矿业的营收规模较大,尤其华友钴业的营收规模快速扩张。华友钴业竞争优势明显,其产量远超其他企业。2022年,我国重点企业的钴矿产量均有所上涨。从销量看,除腾远钴业外,其他企业的钴产品销量均有所下滑。

五、发展趋势:钴产业链技术水平提高,推动产业升级

新能源产业的发展将对上游钴产品提出更高的品质要求,推动钴产品冶炼及深加工企业加大技术研发投入,提高技术水平和产品质量,满足高品质消费需求,推动钴产业升级。我国企业也将加大再生钴的回收技术研发,将再生钴发展成钴资源供给的重要部分,缓解我国钴矿进口依赖,增强钴产业链稳定性。

关键词:钴 产业链 产业现状 进出口贸易 企业分析 发展趋势

一、产业链:锂电池出货量高速增长,钴消费需求增量空间广阔

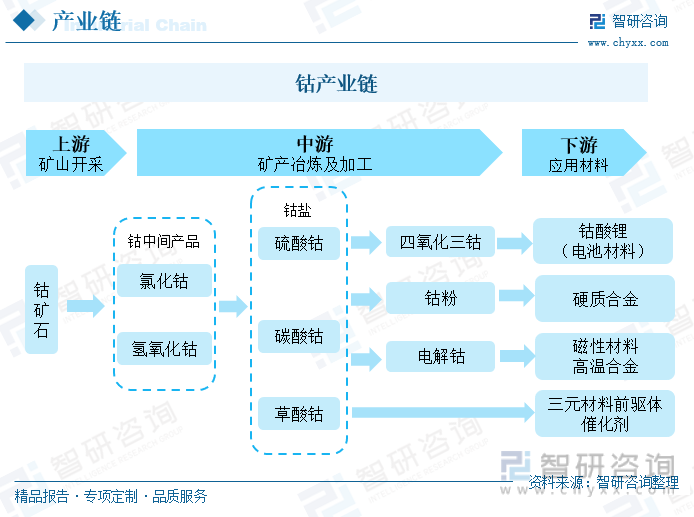

钴是一种金属元素,质地硬而脆。其熔点达到1500℃左右,沸点约3100℃。钴在高温下能够保持较高的强度,并且具有较低的导热性和导电性以及较强的铁磁性。钴产业链的上游是钴矿石,钴资源主要分布在铜钴矿、镍钴矿、砷钴矿、黄铁矿等矿藏中,其矿体中的单钴矿数量很少。钴矿石经过冶炼和粗加工后制成钴盐,主要分为硫酸钴、碳酸钴和草酸钴,而后继续进行深加工,制成四氧化三钴、钴粉和电解钴等钴产品,并制成各类应用材料。钴是生产耐热合金、硬质合金、防腐合金、磁性合金和各种钴盐的重要原料,钴消费中约70%是金属态钴,主要用于超级耐热合金、工具钢、硬质合金、磁性材料等方面,以化合物形式消费量约25%,如三元材料前驱体催化剂。

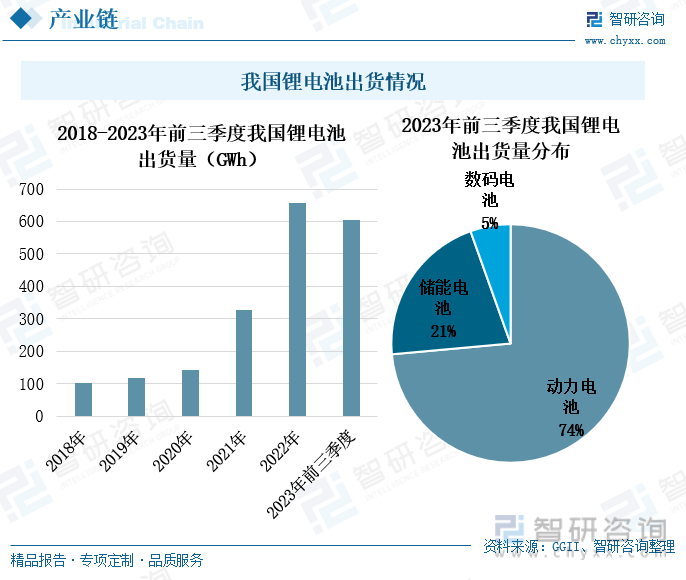

钴是生产电池正极材料的重要原材料,锂电池是钴的重要消费领域。我国能源消费结构持续优化,政策也不断加大对新能源产业的支持,新能源汽车以及储能产业飞速发展,拉动锂电池需求增多。2021年,我国锂电池出货量明显提速增长,2022年增至658GWh,同比增速达到101.22%。2023年,我国锂电池出货量继续保持高速增长,前三季度出货量为605GWh,较2022年同期增长35%。2023年,我国锂电池出货量中,动力电池占据主导地位,出货量为445GWh,占同期锂电池出货量的74%;其次是储能电池,出货量为127GWh,占同期锂电池出货量的21%。随着我国“双碳”战略的持续推进,动力电池和储能电池的出货需求还将继续上涨,也将带动产业链上游材料需求持续释放。钴作为生产电池正极材料的重要资源,其需求还将持续上涨,市场增长空间广阔。

相关报告:智研咨询发布的《中国钴矿行业市场研究分析及发展策略分析报告》

二、产业现状:钴产品产量增势弱,钴价波动幅度较大

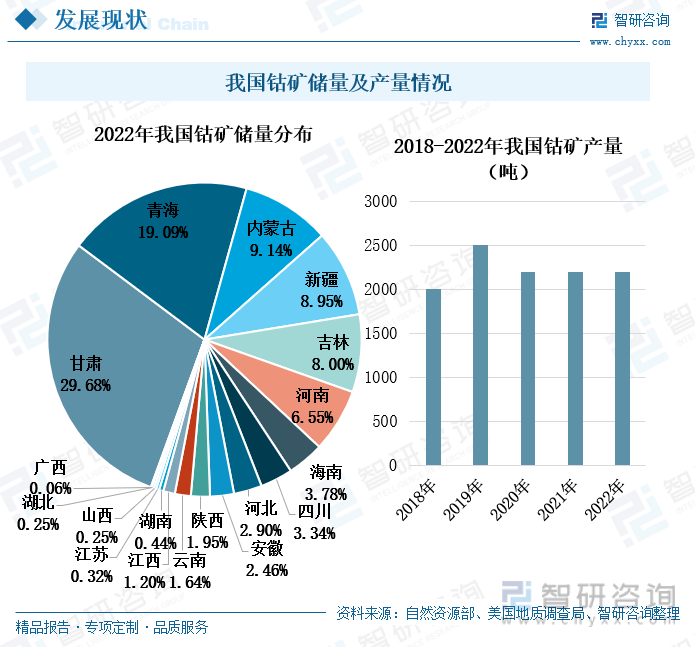

全球钴资源分布较为集中,根据美国地质调查局数据,全球超过四成的钴资源都分布在刚果(金),我国的钴资源储量仅占全球钴资源的不足2%。我国钴矿储量集中分布在甘肃省,其2022年储量为4.71万吨,其次是青海省,储量为3.03万吨,两省的钴矿储量合计占全国总储量的将近一半。钴矿属于有色金属矿产,有色金属矿的开采及冶炼都属于“双高”产业,随着国家环保政策的不断趋严,有色金属矿的开采及冶炼产能扩张有限。因此,2020年至2022年,我国钴矿产量稳定在2200吨,未出现大幅度的增长。近年来,国家出台政策,鼓励有色金属矿产资源的勘探和开发,同时,绿色冶炼技术的不断升级和成熟,也有望推动我国钴矿产能产量提升。

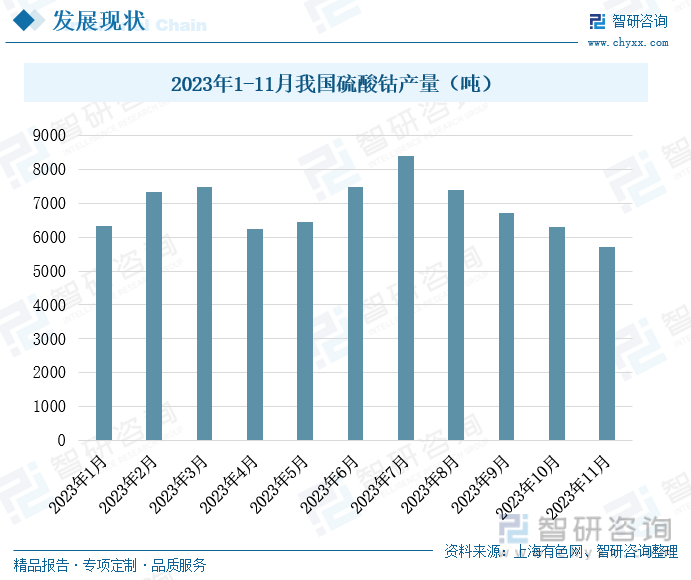

2023年1-11月,我国硫酸钴产量波动幅度较大。7月产量均达到最高值,为8391吨,同比增长33%。8至11月,硫酸钴产量增势逐步放缓,11月产量为5700吨,同比下降22%。硫酸钴是十分重要的钴加工产品,经过进一步精深加工后制成四氧化三钴,并用于制造锂电池正极材料。硫酸钴还可以用于制造镍氢电池材料、油漆干燥剂、饲料添加剂及电镀等。2023年下半年,受外部环境影响,下游消费市场增势疲软,硫酸钴产量增势也明显下滑。但硫酸钴作为生产制造电池的重要原材料,其未来需求增长空间广阔。

2023年年初以来,标准级钴的最高价和最低价都在13美元/磅至20美元/磅之间波动,合金级钴的价格稍高于标准级钴并同步波动。2023年,MB钴报价在6月和9月两次降至较低值。6月,标准级钴最低价最低降至13美元/磅,合金级钴最低价最低降至约14美元/磅。目前MB钴报价与年初相比,仍有所下滑,这主要是由于消费市场增势疲软,钴消费需求增长不及预期,导致钴价增长乏力,价格出现小幅下滑。2023年12月初,MB标准级钴报价约为14美元/磅,合金级钴报价约为16美元/磅。

三、进出口贸易:钴矿进口依赖程度减弱,集中进口自刚果(金)

全球钴资源分布较为集中,我国钴资源储量少,占全球总储量的不足2%。而钴作为生产电池正极材料的重要原材料,随着国内新能源产业的蓬勃发展,其消费需求也持续增长。因此,我国钴矿进口需求较大,进口依赖度也较高。不过,近年来我国钴矿开采及冶炼技术不断提高,生产效率和生产质量提升,以及再生技术的发展,国内钴产品供应能力增强。我国钴矿砂进口数量和金额有所下滑,进口依赖程度有所减弱。2023年1-10月,我国钴矿砂进口数量为1.69万吨,同比下降23.26%,进口金额为3.06亿元,同比下降60.1%。

我国是钴矿进口大国,主要进口自刚果民主共和国。刚果民主共和国是世界上钴矿资源最丰富的国家,其钴矿储量占全球钴矿总储量四成以上。2023年1-10月,我国从刚果民主共和国进口钴矿砂数量为16668.45吨,占同期钴矿砂进口总量98.88%,我国钴矿资源高度依赖刚果民主共和国。从我国钴矿砂进口目的地来看,浙江省是钴矿砂需求最多的省份,其2023年1-10月钴矿砂进口数量为10594.02吨,占同期进口钴矿砂的62.84%;其次是福建省和广东省,进口数量分别为2419.56吨和1938.97吨,占比均超过10%。

四、企业分析:华友钴业产能优势明显,企业钴产品产量均有所增长

华友钴业和盛屯矿业的营收规模较大,尤其华友钴业的营收规模快速扩张,2022年总营收突破600亿元,远超其他企业;而盛屯矿业的营收规模呈现出下滑趋势,2022年降至250亿元左右。2023年,华友钴业的总营收继续上涨,前三季度总营收510.91亿元,同比增长4.88%;而盛屯矿业的总营收继续下滑,前三季度总营收183.01亿元,同比下降6.73%。寒锐钴业和腾远钴业的总营收规模相对较小,2023年前三季度,寒锐钴业的总营收为37.17亿元,同比下滑6.13%;腾远钴业的总营收为39.71亿元,同比增长8.66%。

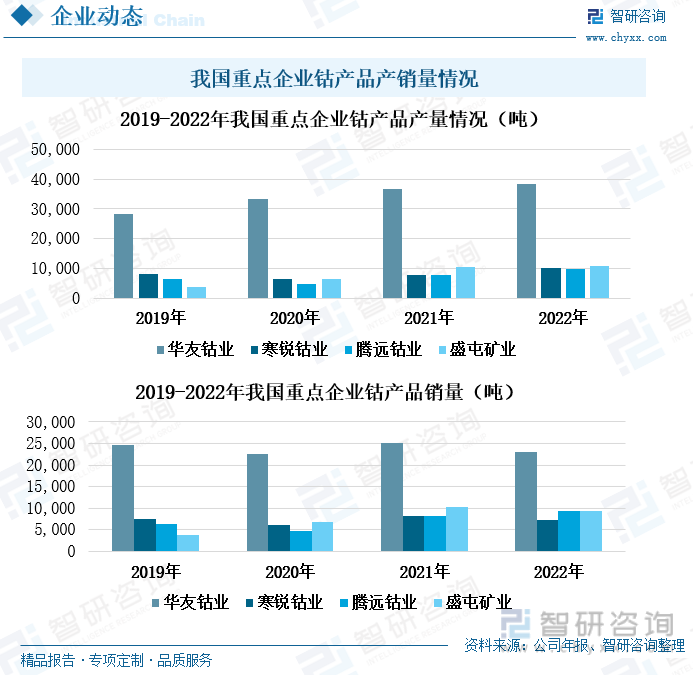

从企业的钴产品产能产量来看,华友钴业竞争优势明显,其产量远超其他企业。2019年至2022年,华友钴业的钴产品产量持续上涨,2022年增至38498吨,同比增长5.44%。2022年,我国重点企业的钴矿产量均有所上涨,寒锐钴业的钴产品产量为10147.84吨,同比增长28.48%;腾远钴业的钴产品产量为9702.19吨,同比上涨22.94%;盛屯矿业的钴产品产量为10901.6吨,同比增长3.59%。从销量看,除腾远钴业外,其他企业的钴产品销量均有所下滑。2022年,腾远钴业的钴产品销量为9259.28吨,同比增长12.81%;华友钴业的钴产品销量为23058吨,同比下降8.21%;寒锐钴业的钴产品销量为7280.25吨,同比下降11.68%;盛屯矿业的钴产品销量为9238.68吨,同比下降9.24%。

五、发展趋势:持续推进技术升级,钴产业链提质发展

1、钴产业链技术水平提高,推动产业升级

新能源产业是国家未来发展的重要战略产业,其发展前景可观。钴作为新能源产业上游的重要资源,其产业链也将加快高质量发展。新能源产业的发展将对上游钴产品提出更高的品质要求,推动钴产品冶炼及深加工企业加大技术研发投入,提高技术水平和产品质量,满足高品质消费需求,推动钴产业升级。同时,国家环保政策持续趋严,环保标准不断提升,也推动钴矿开采及冶炼企业加快推进绿色技术研发和绿色产能替换。随着钴产业链相关企业的提质发展,企业间的技术竞争也将有所加剧,创新能力不足或技术水平低下的企业面临淘汰风险。

2、发展钴资源回收经济,缓解钴矿进口依赖

随着新能源产业的持续发展,钴矿需求快速增长。在国家政策的扶持下,我国新能源产业还将继续稳步发展,钴矿需求增量可观。但我国钴矿资源的全球占比小,原生钴矿资源较少。因此,我国钴矿进口依赖度较高,进口来源国单一。近年来,国家多次在政策中表示,鼓励循环经济的发展,提高废旧资源回收利用率。同时,全球经济的绿色化发展也推动钴产业链加快转型升级,再生钴将成为钴产业链绿色化的重要路径。未来,我国企业也将加大再生钴的回收技术研发,将再生钴发展成钴资源供给的重要部分,缓解我国钴矿进口依赖,增强钴产业链稳定性。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国钴矿行业市场研究分析及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国钴矿行业市场研究分析及发展策略分析报告

《2026-2032年中国钴矿行业市场研究分析及发展策略分析报告》共十三章,包含钴矿行业投资环境分析,钴矿行业投资机会与风险,钴矿行业投资战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![智研研判!2024年中国钴矿行业市场规模、消费格局及趋势分析:随着下游3C电子产品及新能源汽车行业的发展,我国钴矿市场需求量不断增加 [图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)