内容概述:受国内需求数量以及价格的影响,国产钼精矿市场规模呈现出较大的波动性,2020年我国钼精矿市场规模为202.43亿元,2022年国内规模增长至320.92亿元。随着全球疫情得到控制,经济逐步向好,2021年钼价格再次上升,2022年国内钼精矿价格达到2668元/吨度。

关键词:钼行业政策、钼行业产业链、钼矿储量、钼精矿供需、钼行业竞争格局、钼行业发展趋势

一、钼行业概述

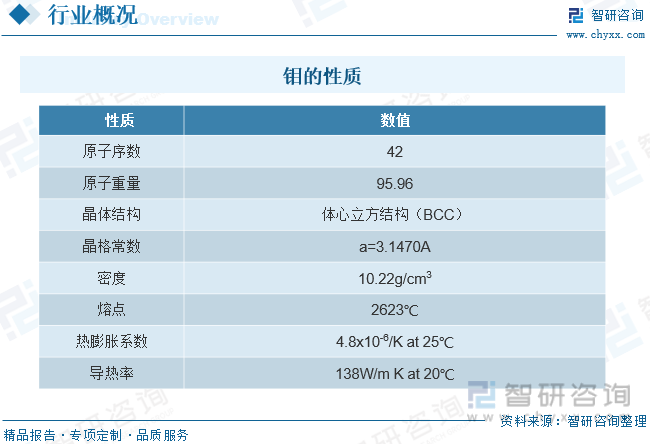

金属元素,符号Mo,原子序数42。银白色,具有高强度和高硬度。用作无线电材料,也用来制作高温电炉及炼制特种钢。钼(mù)为人体及动植物必须的微量元素。为银白色金属,硬而坚韧。人体各种组织都含钼,在人体内总量为9mg,肝、肾中含量最高。钼是一种过渡元素,极易改变其氧化状态,在体内的氧化还原反应中起着传递电子的作用。钼是黄嘌呤氧化酶/脱氢酶、醛氧化酶和亚硫酸盐氧化酶的组成成分,从而确知其为人体及动植物必需的微量元素。钼在常温下不与盐酸、氢氟酸及碱溶液反应,仅溶于硝酸、王水或浓硫酸之中,对大多数液态金属、非金属熔渣和熔融玻璃亦相当稳定。因此,钼及其合金在冶金、农业、电气、化工、环保和宇航等重要部门有着广泛的应用和良好的前景,成为国民经济中一种重要的原料和不可替代的战略物质。

二、中国钼行业相关政策

近年来,我国出台了一系列促进有色金属行业发展的产业政策,2022年11月15日,工信部、国家发改委与生态环境部联合印发《有色金属行业碳达峰实施方案》指出,引导行业高效集约发展,促进要素资源向绿色低碳优势企业集聚;发展绿色直接融资,支持符合条件的绿色低碳企业上市融资;并鼓励社会资本设立相关的股权投资基金,推动绿色低碳项目落地。

三、钼行业产业链

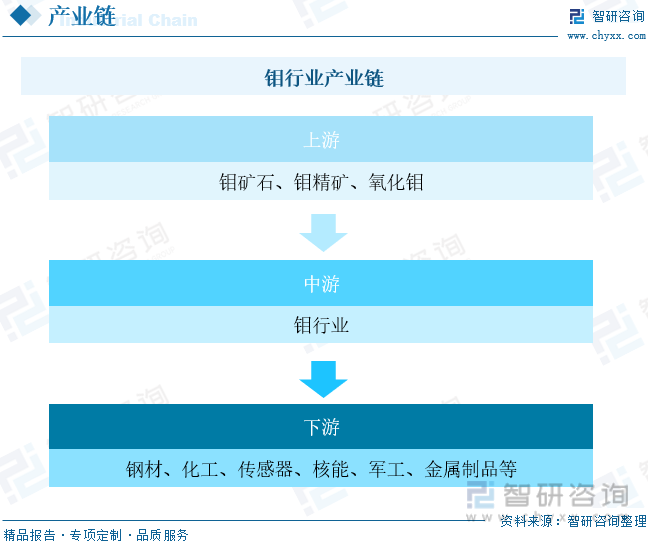

钼行业属于矿产采选加工行业,行业大型企业多采取采矿、选矿、冶炼、加工等一体化全产业链条模式。从产业链看,中国钼行业产业链上游为矿山,主要负责钼矿的采选和钼精矿的生产;钼铁是钼的常见销售形式,常用于炼钢时的添加剂。中游为钼矿的冶炼、加工环节,产品形态包括钼铁、钼酸铵、钼棒。钼丝等。下游应用涉及钢铁、军工、石化等多个领域。

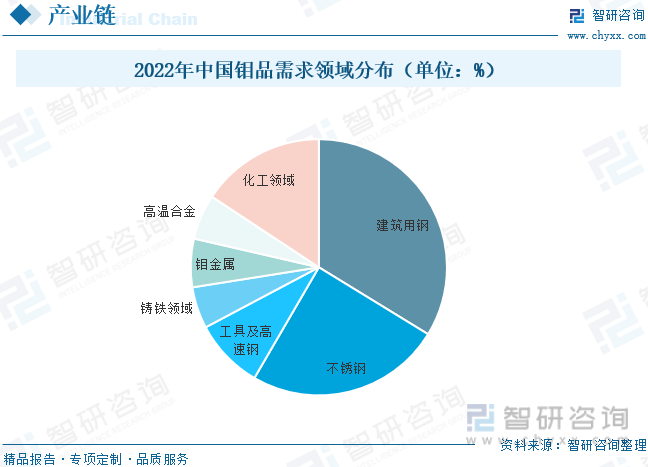

全球约80%的钼产品以氧化钼或钼铁的形式应用于钢铁行业,广泛应用于低合金钢、不锈钢等产品中。不锈钢中加入钼,能改善钢的耐腐蚀性。在铸铁中加入钼,能提高铁的强度和耐磨性能。含钼18%的镍基超合金具有熔点高、密度低和热胀系数小等特性,用于制造航空和航天的各种耐高温部件。钼矿下游涉及建筑用钢、不锈钢、工具及高速钢、铸铁、钼金属、高温合金化工等诸多领域。2022年建筑用钢领域钼矿需求占比33.75%,不锈钢领域规模占比24.64%,工具及高速钢领域规模占比8.85%,化工领域规模占比15.71%。

相关报告:智研咨询发布的《中国钼行业市场需求分析及发展趋向分析报告》

四、钼行业发展现状分析

根据国际钼协会(IMOA)最新公布的数据,2022年全球钼产量为26.21万吨,比2021年下降了1%。而全球钼消费量为28.64万吨,比前一年增长了约3%。从需求端来看,中国仍然是钼消费量最大的国家,钼消费量从2021年的11.14万吨增加到2022年的12.197万吨,增长了9%,增幅最大;欧洲的钼消费量居第二位,为56336吨,比2021年的58921吨下降了4%;其他国家和地区钼消费量为47944吨,比上一年的45631吨增长了5%;美国作为第四大钼消费国,钼用量从2021年的27170吨增加到2022年的27805吨,增加了2%;日本的钼消费量为23088吨,比2021年的23859吨减少了3%;独联体国家钼消费量从2021年的11657吨下降到9299吨,下降了20%,降幅最大。

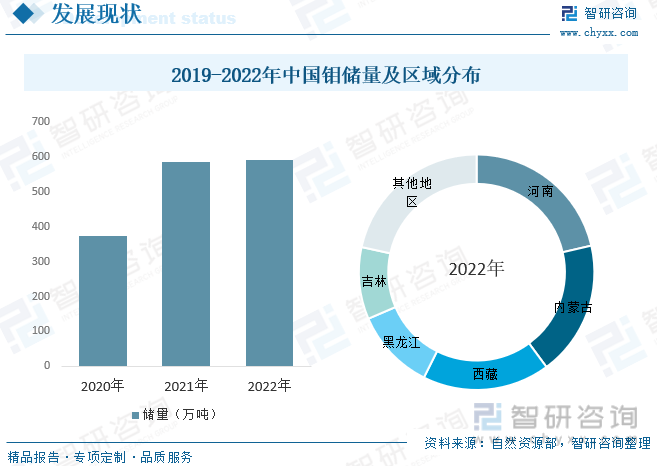

中国是全球钼资源最丰富的国家,同时由于钼消费主要集中在钢铁行业,中国也是钼的主要消费国。据统计,2022年我国钼储量为590.05万吨,同比2021年增加5.16万吨;我国钼储量主要分布在河南、内蒙古、西藏、黑龙江与吉林等地,2022年河南省钼储量为126.14万吨,占比21.38%,内蒙古钼储量为109.23万吨,占比18.51%,西藏钼储量为103.22万吨,占比17.49%,黑龙江与吉林钼储量分别为65.85万吨与58.32万吨,分别占比11.16%与9.88%,其他地区钼储量占比21.57%。

据统计,截至2022年我国钼精矿产量为23.90万吨,受区域资源禀赋的影响,我国钼精矿开采主要集中在河南、黑龙江、陕西、内蒙古等地区。2022年河南省钼精矿产量为8.40万吨,黑龙江省产量为4.33万吨,陕西产量为3.56万吨,内蒙古产量为4.29万吨。钼作为“战略稀有小金属”,其在传统钢铁领域和新能源领域需求都较为旺盛。一方面,我国正在大力推动传统基建、地产、水利的复苏,因此国内对钢铁的需求明确,钼的需求也将稳步增长;另一方面,在新能源领域,钼也发挥着重要作用,新能源行业的快速发展将进一步促进钼的需求增长。

我国对于一些技术含量特高、规格特大、形状特异的精品仍部分依赖进口,如精度特高的钼窄带、超大规模集成电路亚微元件用的高纯和超高纯钼材,冶金用大型钼板、长钼丝和大型钼坩埚等。据统计,截至2022年我国钼精矿进口量为4.42万吨,出口量为1.59万吨;我国钼矿砂及其精矿主要从智利、秘鲁、亚美尼亚等地进口。

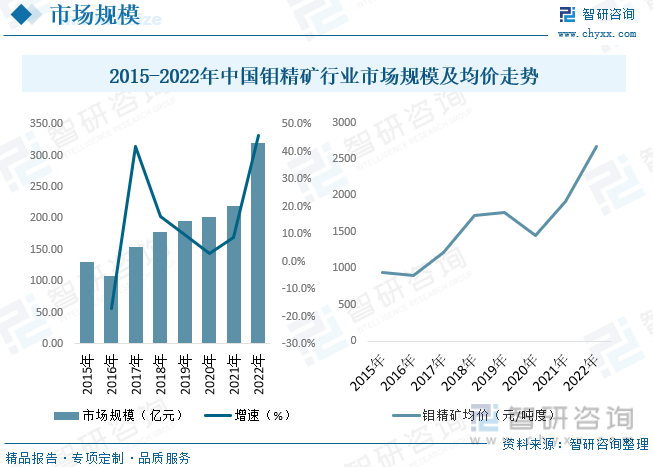

钼是一种不可再生的战略性资源,暂没有替代产品。按照目前我国国民经济建设的需要,进出口量和储量增长的预测,以及生产矿山的资源潜力和保障年限,钼是完全可以保证的矿产之一。中国是世界钼资源的主要供给国之一,一般以原生钼矿为主。钼作为稀有金属,其市场规模较铁、铜等基础金属要小很多。受国内需求数量以及价格的影响,国产钼精矿市场规模呈现出较大的波动性,2020年我国钼精矿市场规模为202.43亿元,2022年国内规模增长至320.92亿元。从钼价格来看,2016-2020年,由于钼价格长期处于低位,全球多个矿山因产能过剩而关停,中国钼厂商也达产减产协议,因此供给侧出现约束,钼价格逐渐出现少许反弹;2020年以后,新冠疫情导致海外冶炼产能停滞,大量钼精矿需求涌入国内,国内钼价格再次出现回落;随着全球疫情得到控制,经济逐步向好,2021年钼价格再次上升,2022年国内钼精矿价格达到2668元/吨度。

五、中国钼行业竞争格局分析

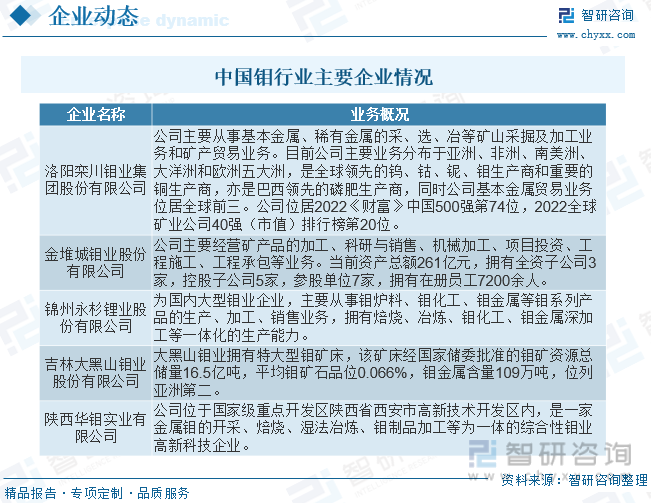

中国钼矿石行业发展较为成熟,现已形成较为稳定的竞争格局。中国钼矿石行业属于资本密集型、资源依赖型及下游驱动型行业,具有较高的准入壁垒。当前,中国钼矿企业均具有成熟的下游销售渠道,此外,受下游市场需求旺盛影响,同业企业间竞争压力小。国内钼行业企业参与者既有民营企业,也有新疆洛钼矿业有限公司等国有企业,钼矿上市公司主要有金钼股份、洛阳钼业等,上市企业具有相对完善的管理制度,规模优势显著,市场竞争力较强。中国钼矿石行业市场集中度较高,规模以上从事钼矿石开采、洗选等相关业务企业数量约30余家,中国钼矿企业市场规模两级分化较为明显。洛阳钼业、金堆城钼业等头部企业占据市场份额超过50%。

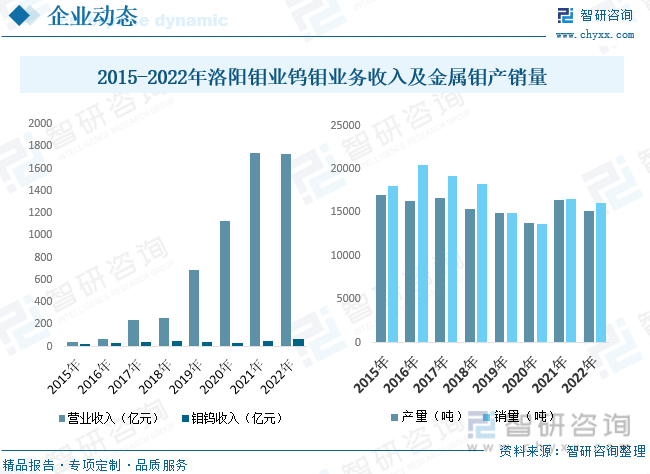

洛阳栾川钼业集团股份有限公司主要从事基本金属、稀有金属的采、选、冶等矿山采掘及加工业务和矿产贸易业务。主要产品为钼、钨、铜、金、铌、磷、铜、钴等,目前公司主要业务分布于亚洲、非洲、南美洲、大洋洲和欧洲五大洲。从公司经营业绩来看,2022年洛阳钼业营业收入为1730亿元,同比下降0.5%,其中钨钼业务收入为69.65亿元,同比增长30.18%;公司于中国境内主要运营三道庄钼钨矿区、合营企业所属的上房沟钼铁矿区和控股子公司拥有的东戈壁钼矿,三道庄钼钨矿和上房沟钼铁矿均位于中国河南省栾川县,东戈壁钼矿位于中国东戈壁。截至2022年末,三家公司权益分别为100%、47%和65.1%。2022年产钼金属15114吨,同比减少7.8%,销量为16044吨,同比减少3.13%。

六、中国钼行业前景展望

随着经济的不断发展和科技水平的改善,制造业结构调整的时代背景下,钼金属市场价格逐年攀升,钼产品类型不断丰富,钼金属资源企业的产业链也逐渐完善和延伸。伴随着产业结构调整和经济市场的不断活跃,我国市场对钼金属的需求将不断增加,中国钼金属消费量的比重也会不断提高。中国钼产能持续增加,连续五年在全球范围位于世界首位。从此我国开始进入了钼产品的产业升级阶段,行业竞争不断加剧,钼金属冶炼、钼矿产和钼化工产业等领域不断开辟新业务。与此同时,众多大型钼企业开始加大资源整合力度,不断引入新技术,探索钼资源开发的新途径能为行业健康发展奠定基础。从市场需求的角度分析,我国各个领域的钼需求量持续增加,行业发展潜力巨大。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国钼行业市场需求分析及发展趋向分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国钼行业市场需求分析及发展趋向分析报告

《2026-2032年中国钼行业市场需求分析及发展趋向分析报告》共十四章,包含2026-2032年中国钼行业前景调研,2026-2032年中国钼企业投资规划建议与客户策略分析,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2026!中国加湿器行业发展历程、市场政策、产业链图谱、零售规模、竞争格局及发展趋势分析:纯净型加湿器已成为产品创新的核心载体[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![研判2026!中国脉冲变压器行业概述、产业链、市场规模及发展趋势分析:非晶纳米晶赋能高频跃升,800V高压与储能变流器定义新赛道[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2026!中国不溶性硫磺行业发展历程、产业链、产量、市场规模、竞争格局和发展趋势:下游需求拉动,不溶性硫磺市场空间持续扩大[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判2026!中国智慧停车行业发展历程、发展环境、市场规模、重点企业及未来前景:停车位缺口驱动需求释放,智慧停车市场规模稳步扩张[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)