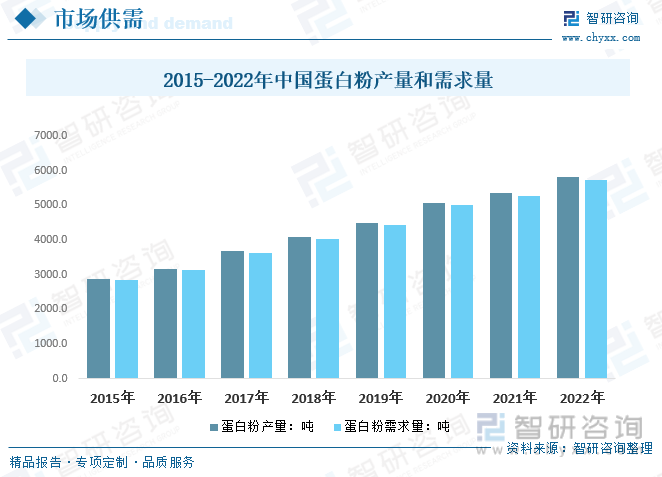

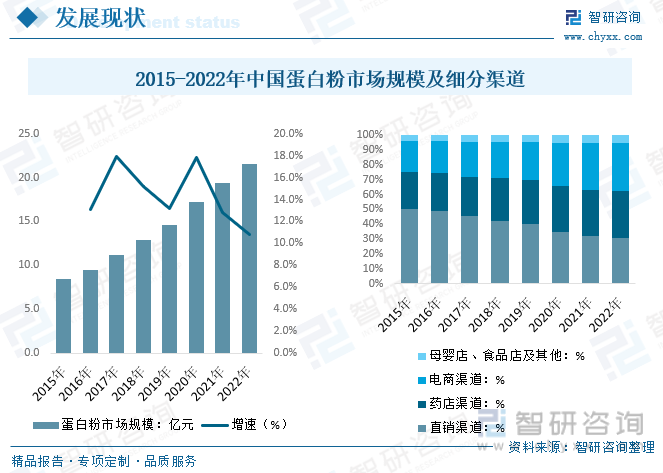

内容概况:我国蛋白粉需求量从2015年的2837.8吨增长至2021年的5271.7吨,2022年我国蛋白粉整体需求量上升至5718.1吨,产量波动来看,随着国内蛋白粉需求持续增长,行业产量也保持较为稳定的上升态势,2022年我国蛋白粉产量达5804.4你,较2021年增长近450吨。市场规模持续向好,2021年我国蛋白粉市场规模不到20亿元,2022年我国蛋白粉市场规模约为21.5亿元,细分渠道结构而言,电商和药店渠道占比持续走高,2022年分别占比32.2%和31.2%左右。

关键词:蛋白粉产量、蛋白粉需求量、蛋白粉市场规模、蛋白粉市场价格、蛋白粉产业链

一、蛋白粉产业概述

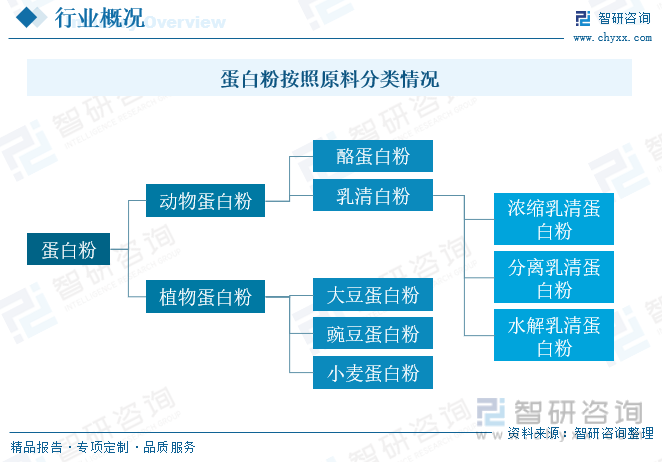

蛋白粉,即蛋白质粉剂,是采用提纯的大豆蛋白、酪蛋白、乳清蛋白、豌豆蛋白等蛋白,或上述几种蛋白的组合体复合加工制成的富含蛋白质的粉末,其用途是为人体补充蛋白质,也可作为功能添加剂用于食品工业生产中。

蛋白粉属于膳食营养补充剂,具有补充能量、增强体质、健身增肌、便于补给蛋白质等特点,适用人群广,涵盖健身人群、术后病人、素食者、上班族、青少年儿童、孕妇、骨质疏松人群等。蛋白粉按来源不同大致可以分成动物蛋白粉和植物蛋白粉。动物蛋白粉一般来源于鱼类、禽类、以及畜类的肉、蛋、奶等;植物蛋白粉一般来源于植物,如坚果类、豆类、谷类食物。

二、蛋白粉政策背景

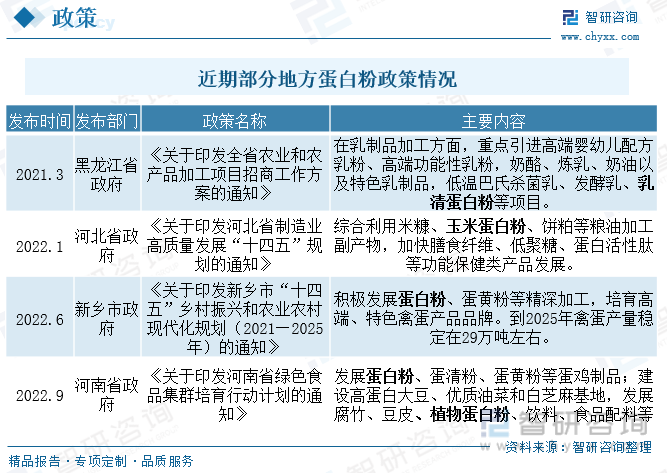

蛋白粉属于膳食补充产品的保健品品类,早期由于信息不对称,消费者对保健食品功效的认知往往来源于卖家的宣传,而保健食品行业发展初期起量快,相关法律法规不健全,行业野蛮生长,因此,国家有关部门不断出台各类政策和建立监管体系,以对行业进行规范,有效遏制行业乱象,实现促进整体保健行业长远发展。蛋白粉属于膳食营养补充产品,早期也存在虚假或者误导性宣传的问题,随着相关知识普及推进,整体行业乱象有所遏制,行业整体趋向健康发展,近年来地方蛋白粉相关政策皆趋向促进意义,如2022年9月河南省人民政府《关于印发河南省绿色食品集群培育行动计划的通知》,指出要发展蛋白粉等蛋鸡制品和植物蛋白粉等。

三、蛋白粉产业链

中国蛋白粉产业链上游蛋白质来源较多,主要来自畜牧业、水产养殖业和农业;产业链中游为蛋白质生产和销售企业,包括康比特、汤臣倍健等;产业链下游为蛋白粉销售渠道,可分为厂家直销、药店、电商和其他销售渠道。动物蛋白和植物蛋白是蛋白粉最主要的蛋白质来源,畜牧业、水产养殖业和农业行业内部竞争激烈,下游议价权较弱,对于蛋白粉行业的发展影响有限。下游目前国内主要需求仍来源是健身人群,2020-2022年疫情反复影响,居家隔离等因素导致健身意愿和健身房人群规模波动,对蛋白粉的需求有所影响。

四、蛋白粉产业现状

我国蛋白粉整体供需情况整体变现为持续向好,主要得益于新世代人群自我认同需求持续发展,带动健身人群数量整体趋向持续增长,我国整体蛋白粉需求量呈现持续增长态势,数据显示,我国蛋白粉需求量从2015年的2837.8吨增长至2021年的5271.7吨,2022年我国蛋白粉整体需求量上升至5718.1吨,产量波动来看,随着国内蛋白粉需求持续增长,行业产量也保持较为稳定的上升态势,2022年我国蛋白粉产量达5804.4你,较2021年增长近450吨。

蛋白粉产业现状来看,纵观蛋白粉产业的整个发展历程,从最初的专业运动员到热爱体育的健美健身人群,再到崇尚健康生活方式的普通人群,消费群体随着大众对蛋白粉认可度的提升而变得更加广泛。随着“全民健身”战略的推行,蛋白粉不仅仅服务于专业运动员,更将造福于广大人民群众。数据显示,我国蛋白粉市场规模持续向好,2021年我国蛋白粉市场规模不到20亿元,2022年我国蛋白粉市场规模约为21.5亿元,细分渠道结构而言,电商和药店渠道占比持续走高,2022年分别占比32.2%和31.2%左右。

相关报告:智研咨询发布的《中国蛋白粉行业竞争现状及市场需求潜力报告》

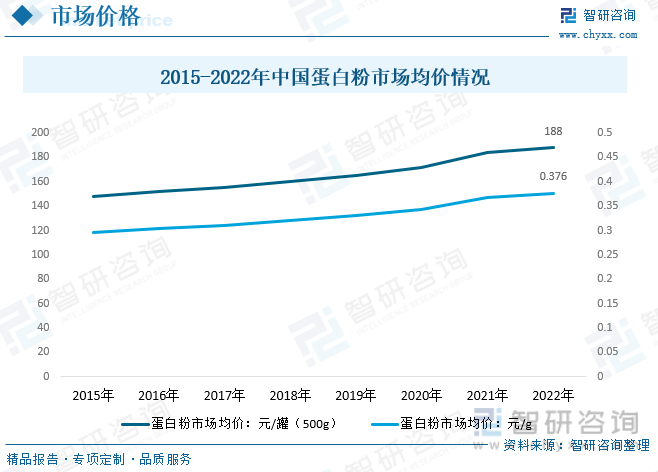

蛋白粉整体市场均价变动而言,我国蛋白粉行业产品价格整体呈现增长态势,市场均价从2015年的0.296元/g增长到了2021年的0.368元/g,2022年我国蛋白粉均价约0.376/g,以罐(500g)计算,单罐约188亿元,细分主要品牌均价来看,目前国内汤臣倍健、北京同仁堂、肌肉科技等品牌大众产品均价皆在该均价附近,差距皆较小,如肌肉科技(MUSCLETECH) 乳清蛋白粉908g约298元。

五、蛋白粉竞争格局

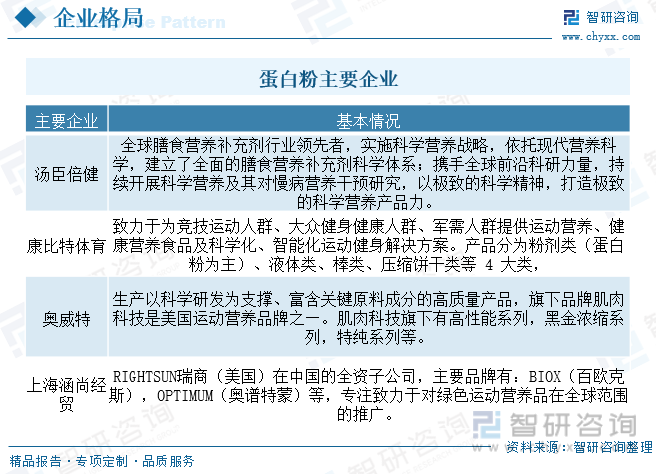

中国蛋白粉市场品牌较多,主要品牌有康比特、康比特、肌肉科技等品牌。观察蛋白粉品牌发源地可以看出中国蛋白粉品牌母公司或实际产品来源中美国品牌较多。主要受是美国健身行业发展较早,因而其蛋白粉市场发展较中国发展更快,品牌优势和产品更为成熟。目前国内整体蛋白粉市场竞争集中度较高,但国内企业较少,未来随着国内企业相关研究投入和技术推动,叠加本土优势有望提升国产品牌份额。

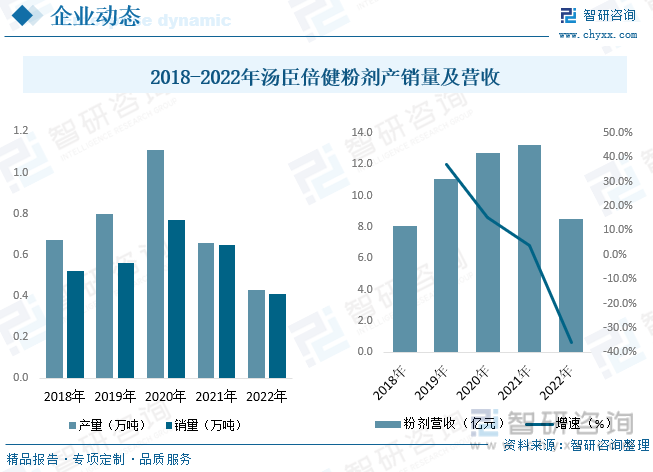

汤臣倍健是国内本土企业,20世纪初系统地将膳食营养补充剂(VDS)引入中国非直销领域,从国内逐步走出去,逐步成为全球膳食营养补充的领先企业,蛋白粉领域来看,产品细分在在粉剂领域,数据显示,2018-2022年受整体健身人群和需求带动,汤臣倍健粉剂产销持续走高,营收稳步增长,2021年以来汤臣倍健粉剂产品在整体原料成本上升时调整蛋白粉等主要零售品单价,均价来看增长2021年超23%,整体营收有所增长,但产销量下降明显,2022年来看,汤臣倍健产品重心有所转移,叠加原料上半年仍居高位,短期价格上升消费者购买意愿下降等,粉剂产销量再度下降,仅为0.43万吨和0.41万吨,营收下降至8.48亿元。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国蛋白粉行业竞争现状及市场需求潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国蛋白粉行业竞争现状及市场需求潜力报告

《2026-2032年中国蛋白粉行业竞争现状及市场需求潜力报告》共十三章,包含蛋白粉企业竞争策略分析,蛋白粉企业竞争分析,蛋白粉行业投资战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年中国蛋白粉行业深度分析(附产业链、市场规模及未来预测、企业分析图表)[图]](http://img.chyxx.com/2020/12/20201231134307.png?x-oss-process=style/w320)