摘要:

一、发展环境:国家出台相关政策,推动功能性食品行业快速发展

功能性食品是指具有特定营养保健功能的食品,即适宜于特定人群食用,具有调节肌体功能,不以治疗为目的的食品。功能性食品有时也称为保健品食品。在学术与科研上,叫“功能性食品”更科学些。2022年12月工信部、人力资源社会保障部、生态环境部、商务部、市场监管总局出台《关于推动轻工业高质量发展的指导意见》,提出培育会展、设计大赛等品牌建设交流展示平台,在家用电器、皮革、五金制品、钟表、自行车、家具、化妆品、洗涤用品、乳制品、酿酒、功能性食品等领域培育一批国际知名品牌。

二、发展现状:国民健康观念不断转变,对功能性食品的需求增加

近年来,人口老龄化进程加快,功能性食品受到消费者所关注,在消费不断升级的背景下,消费者开始选择对于自身有益的功能性食品。目前,功能性食品在全球范围内正进入到快速发展阶段,行业规模正不断扩大。数据显示,2016-2021年我国功能性食品的市场规模整体呈现不断增长的趋势,从2016年的1370亿元增长至2021年的1961亿元,年复合增长率为7.44%。中国功能性食品的市场持续扩大,种类也逐渐增加,预计2022年中国功能性食品的市场规模将达到2079亿元,2023年将达到2197亿元。而在渗透率上,相比美、日等国家,我国功能性食品渗透率仍处于较低水平。以日本为例,我国功能性食品渗透率20%,仅为日本的一半;粘性用户占比10%,仅为日本五分之一,未来市场增长空间广阔。

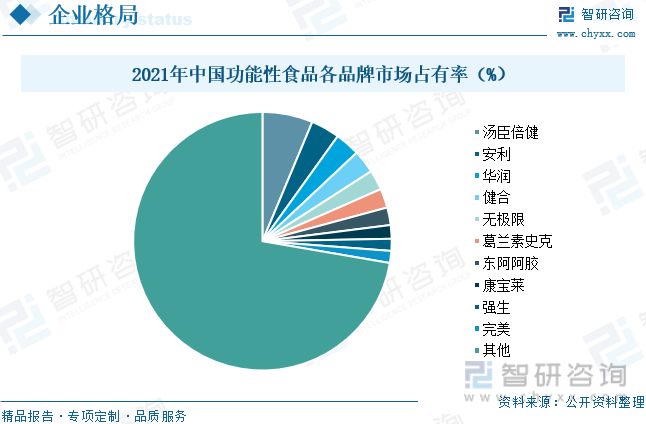

三、企业格局:市场竞争格局分散,集中度较低

从企业注册情况来看,2017-2022年我国功能性食品相关企业新注册量明显呈现上升的趋势,从2017年的2985家增长至2022年的13893家,年复合增长率为36.01%,2022年我国功能性食品企业新注册量较上年增长12.54%。截至2023年2月底,中国新增功能性食品相关企业数量为2082家。我国功能性食品的市场竞争格局较为分散,集中度较低,主要由于过去功能性食品监管政策并不健全,再加上行业的高额利润,吸引大量低质的功能性食品公司进入市场。目前,中国功能性食品的龙头企业包括汤臣倍健和东阿阿胶等,其中汤臣倍健依靠多样化的营销渠道和持续扩大的产品种类,其市场占有率正稳步提升,从2018年的4.6%上升至2021年的6.3%。

四、发展趋势:健康生活方式的大力普及,市场需求的不断推动

随着城市化进程的加快以及居民人均可支配收入的增长,对于食品行业的消费需求也在持续增加。与此同时,随着居民生活方式和生活质量的不断改善,尤其是消费者对健康生活方式以及免疫力等意识的提高,将推动人们对于功能性食品的需求。随着人们对健康生活的要求越来越高,在购买食物时也会越来越关注其功能性,这也会推动功能性食品的市场朝着更高的水平发展。从人口结构上来看,我国已经步入老龄化社会,我国功能性食品在中老年人中的渗透率最大,而人口老龄化程度的不断加深为功能性食品行业带来巨大的发展空间;从消费结构来看,健康、营养、个性等成为大众关注的重点,功能诉求不断细分化和专业化。除此之外,功能性食品越来越多元化,并朝着免疫、维生素等细分领域发展,为产业的发展带来巨大的空间,带动功能性食品的市场需求持续增加。

关键词:发展环境、发展现状、企业格局、发展趋势

一、发展环境:国家出台相关政策,推动功能性食品行业快速发展

功能性食品是指具有特定营养保健功能的食品,即适宜于特定人群食用,具有调节肌体功能,不以治疗为目的的食品。功能性食品有时也称为保健品食品。在学术与科研上,叫“功能性食品”更科学些。“功能性食品”的范围包括:增强人体体质(增强免疫能力,激活淋巴系统等)的食品;防止疾病(高血压、糖尿病、冠心病、便秘和肿瘤等)的食品;恢复健康(控制胆固醇、防止血小板凝集、调节造血功能等)的食品;调节身体节律(神经中枢、神经末稍、摄取与吸收功能等)的食品和延缓衰老的食品等。按消费对象的不同,功能食品可分内日常功能性食品和热衷功能性食品两类;按科技含量的不同,功能食品可分为第一代产品、第二代产品和第三代产品。

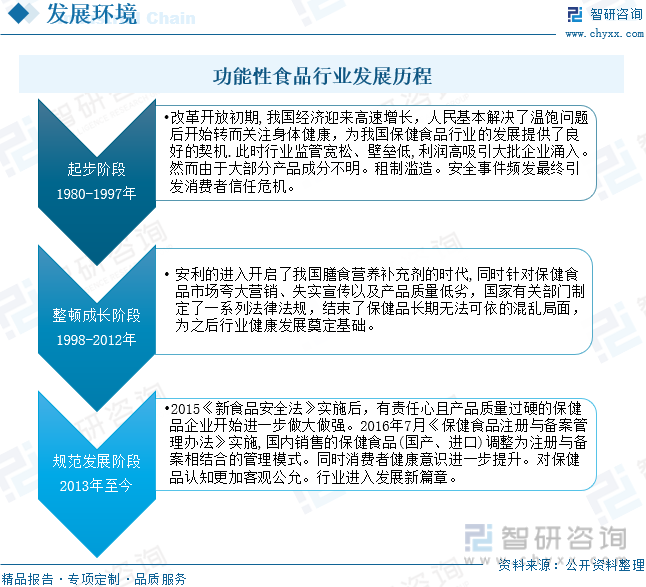

我国功能性食品行业发展历程主要分为起步阶段、整顿成长阶段和规范发展阶段。经历了从药品向食品的转变,第一阶段中,由于成分不明,安全事件引发消费者的信任危机;第二阶段,国家有关部门针对保健品长期无法可依的局面制定了一系列法律法规;第三阶段,随着相关法律法规的出台以及消费者意识的进一步提升,对于功能性食品的认知更加客观公允,行业进入发展新篇章。

功能性食品的产业链上游为原材料和原材料加工。原材料包括糖醇类、低聚糖类、中药材等,代表企业包括金禾实业、晨光生物等。原材料加工分为农产品加工、中药材加工等,代表企业包括健康元、国药药材等。原材料及原材料加工均对企业的研发能力以及资金实力要求较高。整体来看,功能性食品产业链上游属于技术、资金壁垒较高的环节,市场集中度也较高。产业链中游包括生产商和品牌商。生产商为品牌商提供代工服务,包括仙乐健康、艾兰得、百合生物等;品牌商主要面对C端消费者销售自有品牌产品,可分为初创公司和成熟企业,初创公司包括WonderLab、BuffX、Minayo等;成熟企业包括汤臣倍健、哇哈哈、东阿阿胶等。产业链下游为销售渠道和消费人群,从销售渠道来看,主要包括电商、内容平台等线上渠道和商超、母婴店等线下实体渠道;从消费人群来看,功能性食品的消费者群体范围相当广泛,不同的人有不同的需求,在产品品类上也各有青睐。儿童适合糖果、乳品等品类,年轻人关注有益睡眠、缓解压力的品类,中老年群体则倾向选择对骨关节、心血管有益处的功能性食品。

近年来,国家陆续出台了多项政策,鼓励功能性食品行业的发展,2016年11月农业农村部出台《全国农产品加工业与农村一二三产业融合发展规划(2016—2020年)》,提出开发标准配方预制食品、预包装食品、方便食品、休闲食品、功能性食品等现代水产食品,提高淡、海水产品精深加工和高效利用产品的比例。2018年12月农业农村部、国家药品监督管理局等出台《全国道地药材生产基地建设规划(2018―2025年)》,提出重点开展中药材产地加工,开发中药材功能性食品及保健品,提高产品附加值。推进加工工艺创新。2020年7月农业农村部出台《全国乡村产业发展规划(2020-2025年)》,提出开发适宜特殊人群的功能性食品。2022年12月工信部、人力资源社会保障部、生态环境部、商务部、市场监管总局出台《关于推动轻工业高质量发展的指导意见》,提出培育会展、设计大赛等品牌建设交流展示平台,在家用电器、皮革、五金制品、钟表、自行车、家具、化妆品、洗涤用品、乳制品、酿酒、功能性食品等领域培育一批国际知名品牌。具体政策如下:

二、发展现状:国民健康观念不断转变,对功能性食品的需求增加

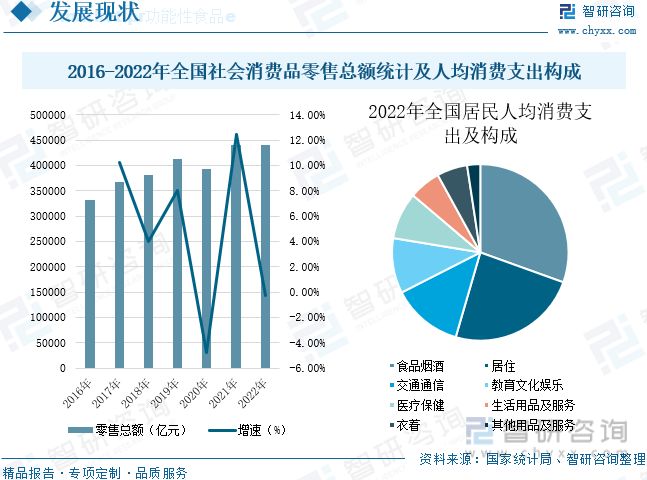

随着国民健康观念不断转变和消费需求加速升级,越来越多的消费者开始注重饮食中的功效及营养,“功能性食品”热度高涨,获得市场的极大关注。居民消费支出的不断增加,进一步推动了功能性食品的快速发展。据统计,我国居民社会消费品零售总额整体呈现上升的趋势,社会消费品零售总额从2016年的332316亿元增长至2022年的439733亿元,年复合增长率为4.78%。2022年,全国居民人均消费支出24538元,较上年增长1.8%。其中全国人均医疗保健消费支出2120元,较上年增长0.2%,占人均消费支出的比重为8.6%。全国居民人均食品烟酒消费支出7481元,增长4.2%,占人均消费支出的比重为30.5%。

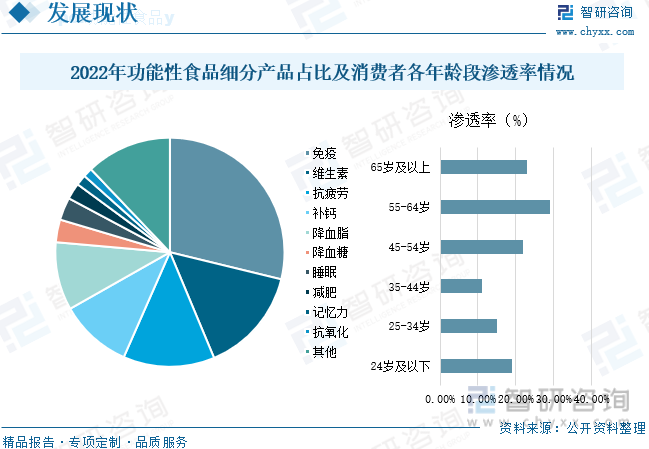

2016年7月1日起,《保健食品注册与备案管理办法》正式开始实施,保健食品行业正式步入“注册制”与“备案制”双轨并行时代。国家市场监督管理总局网站显示,截止2022年底,国产保健食品获批总数为346个。目前我国市面上比较热门的功能性食品的功能主要集中在免疫、补充维生素和抗疲劳几个方面,占功能性食品细分产品的56.6%。从功能性食品的渗透率分布年龄上来看,我国功能性食品的主要消费者为中老年群体,由于中老年人身体机能下降较快,为了延缓衰老、防未病和促进康复的角度考虑,他们对于功能性食品的需求量会较大。其中55-64岁的消费人群行业渗透率最高,达到29%;其次是65岁及以上人群,渗透率为23%;然后是45-54岁的消费人群,渗透率为22%,其他人群的功能性食品渗透率都在20%以下。

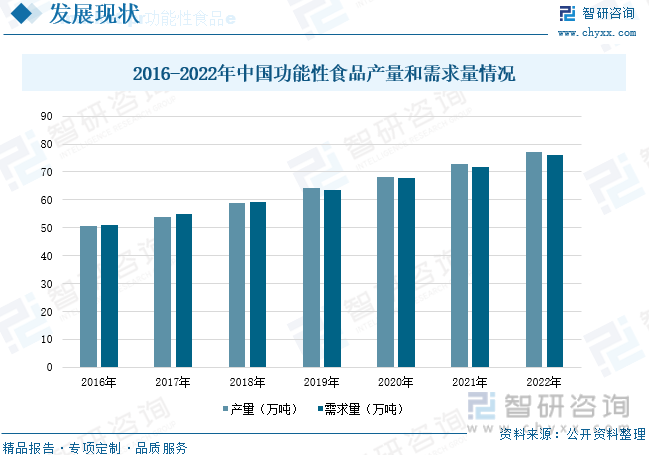

随着健康中国理念的不断推行,人们对健康的愈发重视,功能性食品市场需求不断提升。数据显示,2016-2021年,我国功能性食品的产量和需求量整体呈现不断上涨的趋势,功能性食品的产量从2016年的50.6万吨增长至2021年的72.7万吨,年复合增长率为7.52%,预计2022年我国功能性食品的产量将达到77.2万吨。我国75%以上的人群处于亚健康状态,对于功能性食品有特殊的需求。数据显示,我国功能性食品的需求量从2016年的51万吨增长至2021年的71.9万吨,年复合增长率为7.11%,随着我国人口的不断增长以及老龄化进程的加快,功能性食品未来发展前景巨大,预计2022年我国功能性食品的需求量将达到76.1万吨。

近年来,人口老龄化进程加快,功能性食品受到消费者所关注,在消费不断升级的背景下,消费者开始选择对于自身有益的功能性食品。目前,功能性食品在全球范围内正进入到快速发展阶段,行业规模正不断扩大。数据显示,2016-2021年我国功能性食品的市场规模整体呈现不断增长的趋势,从2016年的1370亿元增长至2021年的1961亿元,年复合增长率为7.44%。中国功能性食品的市场持续扩大,种类也逐渐增加,预计2022年中国功能性食品的市场规模将达到2079亿元,2023年将达到2197亿元。而在渗透率上,相比美、日等国家,我国功能性食品渗透率仍处于较低水平。以日本为例,我国功能性食品渗透率20%,仅为日本的一半;粘性用户占比10%,仅为日本五分之一,未来市场增长空间广阔。随着国民对于自身健康关注度的不断提升,消费者的养生理念普及以及多项利好政策的出台,国内功能性食品将迎来前所未有的发展机遇,市场规模有望继续提升。

相关报告:智研咨询发布的《中国功能性食品行业市场运行格局及战略咨询研究报告》

三、企业格局:市场竞争格局分散,集中度较低

企查查数据显示,我国目前现存的功能性食品相关企业有68736家。从企业注册情况来看,2017-2022年我国功能性食品相关企业新注册量明显呈现上升的趋势,从2017年的2985家增长至2022年的13893家,年复合增长率为36.01%,2022年我国功能性食品企业新注册量较上年增长12.54%。截至2023年2月底,中国新增功能性食品相关企业数量为2082家。

我国功能性食品的市场竞争格局较为分散,集中度较低,主要由于过去功能性食品监管政策并不健全,再加上行业的高额利润,吸引大量低质的功能性食品公司进入市场。目前,中国功能性食品的龙头企业包括汤臣倍健和东阿阿胶等,其中汤臣倍健凭借多样化的营销渠道和持续扩大的产品种类,其市场占有率正稳步提升,从2018年的4.6%上升至2021年的6.3%。

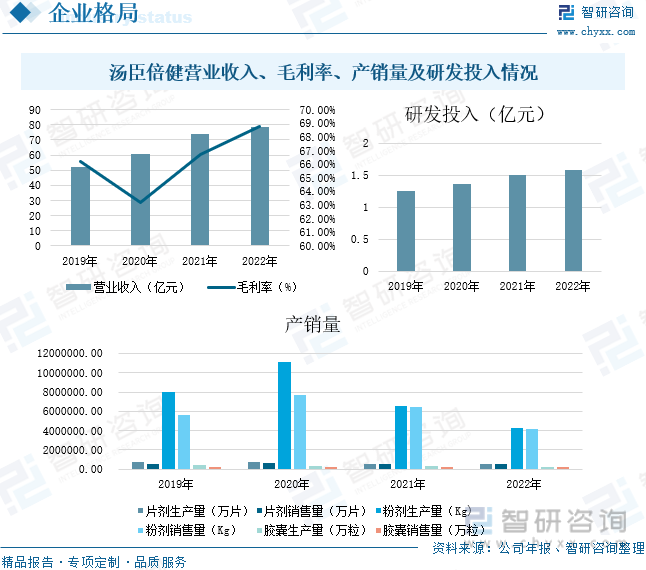

汤臣倍健创立于1995年10月,2002年系统地将膳食营养补充剂引入中国非直销领域,并迅速成长为中国膳食营养补充剂领导品牌和标杆企业。汤臣倍健属于保健品行业,主要生产的是膳食补充剂,是以维生素,矿物质及动植物提取物等为主要原料,主要作用是补充人类所需的微量元素提高人体免疫力,主要消费群体还是以老年人为主。2019-2022年公司主营业务收入和研发投入都呈现不断增长的趋势。2022年汤臣倍健主营业务收入为78.28亿元,较上年增长6.14%;毛利率为68.73%,2022年公司研发投入为1.58亿元,较上年增长5.33%;公司按照产品分为片剂产品、粉剂产品、胶囊和其他,2022年公司生产片剂产品50.87亿片,销售片剂产品50.69亿片,生产粉剂产品4252.28吨,销售粉剂产品4147.78吨,生产胶囊26.02亿粒,销售胶囊24.6亿粒。

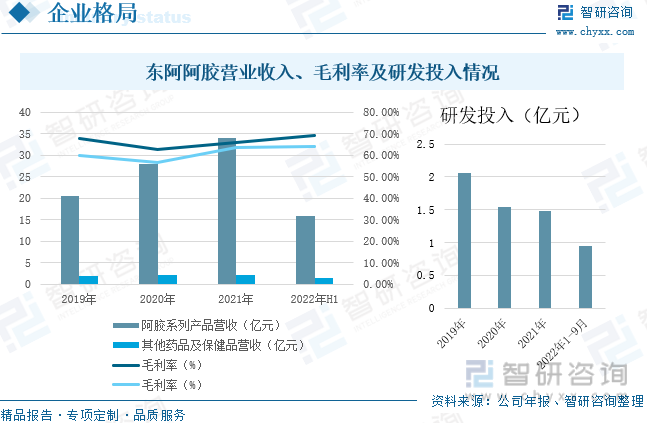

东阿阿胶主要从事阿胶及阿胶系列产品的研发、生产和销售,是阿胶行业标准的制定者,是中式滋补健康引领者和中药企业高质量发展的典范。目前,东阿阿胶已成为OTC第一大单品,滋补养生第一品牌。根据产品分类,主要分为阿胶系列产品、其他药品及保健品、毛驴养殖及销售,其中,2021年公司阿胶系列产品营业收入为33.95亿元,较上年增长21.68%,毛利率为65.95%,2022年上半年公司阿胶系列产品营业收入为15.94亿元,毛利率为69.16%;2021年其他药品及保健品营业收入为2.14亿元,较上年增长0.94%,毛利率为63.65%,2022年上半年其他药品及保健品营业收入为1.38亿元,毛利率为64.32%。2022年前三季度公司研发投入金额为0.94亿元。

四、发展趋势:健康生活方式的大力普及,市场需求的不断推动

1、利好政策支持行业发展

国家对于食品安全的问题非常关注,在十四五规划中将食品安全提到了国家的战略地位,并在此基础上逐步完善了以《食品安全法》为核心的监管体系,明确各个监督机构的职责,构建了食品生产企业的监督管理体制。出台了一系列政策支持行业的发展,2022年12月工信部、人力资源社会保障部、生态环境部、商务部、市场监管总局出台《关于推动轻工业高质量发展的指导意见》,提出培育会展、设计大赛等品牌建设交流展示平台,在家用电器、皮革、洗涤用品、乳制品、酿酒、功能性食品等领域培育一批国际知名品牌。政府的高度重视,相关法律法规的健全,监督管理体制的健全,促进了该行业的规范运行和健康发展。

2、健康生活方式的普及推动行业发展

随着城市化进程的加快以及居民人均可支配收入的增长,对于食品行业的消费需求也在持续增加。与此同时,随着居民生活方式和生活质量的不断改善,尤其是消费者对健康生活方式以及免疫力等意识的提高,将推动人们对于功能性食品的需求。随着人们对健康生活的要求越来越高,在购买食物时也会越来越关注其功能性,这也会推动功能性食品的市场朝着更高的水平发展。此外,互联网的普及为消费者提供更加方便快捷的购买渠道,一些具有互联网基因的企业也开始通过电商平台销售产品。随着国民对于自身健康关注度的不断提升,国内功能性食品将迎来前所未有的发展机遇。

3、市场需求推动行业发展

国家统计局数据显示,2022年我国60岁及以上老人数量为2.64亿人,占全国人口数量的18.7%。从人口结构上来看,我国已经步入老龄化社会,我国功能性食品在中老年人中的渗透率最大,而人口老龄化程度的不断加深为功能性食品行业带来巨大的发展空间;从消费结构来看,健康、营养、个性等成为大众关注的重点,功能诉求不断细分化和专业化。除此之外,功能性食品越来越多元化,并朝着免疫、维生素等细分领域发展,为产业的发展带来巨大的空间,带动功能性食品的市场需求持续增加。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国功能性食品行业市场运行格局及战略咨询研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国功能性食品行业市场运行格局及战略咨询研究报告

《2026-2032年中国功能性食品行业市场运行格局及战略咨询研究报告》共十三章,包含2026-2032年中国功能性食品行业运行指标预测,2026-2032年中国功能性食品行业投资前景预警,功能性食品行业研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询