内容概要:军工行业作为国家层面的一个核心战略性产业,在长期的发展过程中,一直受到美国在技术、材料、设备等方面的制约,为持续提高国防安全,国家和政府在军工电子产业投入力度较大,介入时间较早。经过多年的研发,我国核心电子器件关键技术与国外领先水平的差距大大缩短,各类军工电子产品逐步得到批量应用,极大地提升了现有装备的水平。目前我国军用电子元器件已经实现了较高水准的自主可控,在国产军用产品的技术水平、产品质量和进口产品一致的前提下,军工行业相关客户优先使用国产军用产品。

关键词:军工电子市场规模、厂商扩产项目、国防支出、投融资动态、FPGA、CPU芯片

一、行业现状:市场规模稳步提升,企业加快推进产能扩建进程

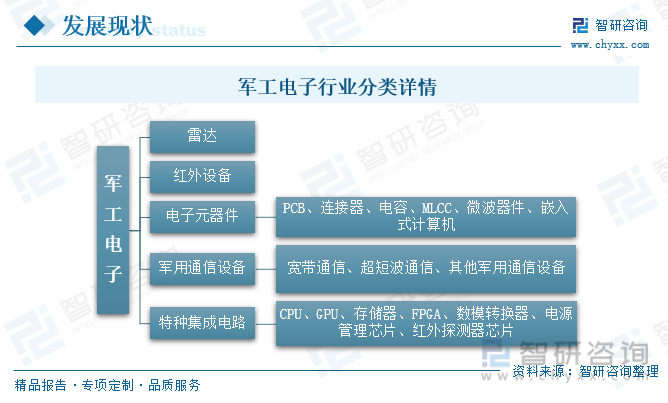

军工电子行业是指从事与军工电子有关的生产和服务的单位或个人的组织结构体系的总称。行业主要从事军事电子信息系统与装备及电子元器件的研制和生产,其产品包括各种情报侦察、通信、导航、指挥、控制、电子武器等系统和装备,以及嵌入武器平台的以武器装备配套的电子信息系统、装备和电子元器件。

军工电子产业位于军工产业链的中上游环节,对军工行业的发展发挥着重要的作用。在军工电子产业链中,上游环节分为电子元器件、特种集成电路、PCB、嵌入式计算机模块、微波器件、连接器、线缆等,以及军工电子元器件第三方检测公司和模拟仿真公司;中游环节的通信设备、雷达、红外热成像、光学制导等,是军工电子整机中的重要子系统。相比于军机、导弹、卫星等总体装备,军工电子不仅作为一个独立的产业集群,同时也服务于航空、航天、船舶、兵器等其他产业集群,为军用飞机、卫星、船舶、车辆等由机械化向信息化、智能化转型提供技术支持,推动我国军工行业稳定高效的发展。

相关报告:智研咨询发布的《中国军工电子行业发展前景分析及市场需求预测报告》

军工行业作为国家层面的一个核心战略性产业,在长期的发展过程中,一直受到美国在技术、材料、设备等方面的制约,为持续提高国防安全,国家和政府在军工电子产业投入力度较大,介入时间较早。经过多年的研发,我国核心电子器件关键技术与国外领先水平的差距大大缩短,各类军工电子产品逐步得到批量应用,极大地提升了现有装备的水平。在成功构建系列高端技术平台的基础上,核心电子器件长期以来进口的问题得到缓解,目前我国军用电子元器件已经实现了较高水准的自主可控,在国产军用产品的技术水平、产品质量和进口产品一致的前提下,军工行业相关客户优先使用国产军用产品,推动我国军工电子行业国产替代进程,使国内军工电子的市场规模得到持续增长。

“十四五”期间,我国加快推动军工产业的发展,带动军工电子行业加快发展进程,2021年我国军工电子行业的市场规模达到3508亿元,预计在“十四五”期间,我国军工电子行业的市场规模将保持较高增速的发展态势,推动市场规模不断增长,2022年我国军工电子行业的市场规模达到3842亿元左右,到2025年,行业的市场规模将得到进一步提升,达到5012亿元左右。

近年来,随着信息化、现代化、智能化的持续推进,我国国防建设也在加快推进转型升级,将信息现代技术运用到军事领域,并以此引导军事理论和军事行动,军工行业发展迎来重大变革时期,在产业链的传导下,军工电子产业的智能化、信息化需求持续提升。此外,由于军工电子其特殊性,除开军用市场应用以外,在民用市场也有着较强的适配性,且受产品质量高、性能优异等特性,在民用市场也有着较强的市场需求。

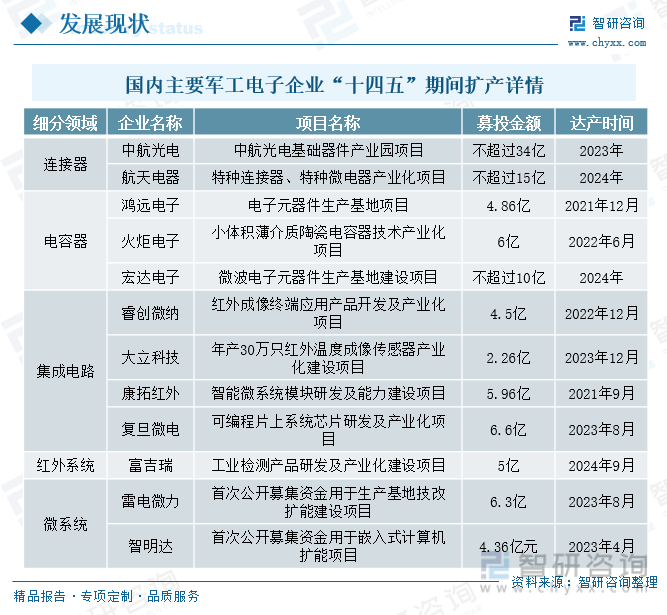

“十四五”期间,在市场高需求的拉动下,各大厂商积极扩产或IPO募投,其中包括连接器、电容器、集成电路、红外系统、微系统等领域均出现公司发布扩产计划。在连接器领域,航天电器发布特种连接器、特种微电器产业化项目,预计到2024年成功达产,投产后将新增922万只电子元器件产品,153万只光模块产品,3976万只连接器;在电容器领域,宏达电子发布微波电子元器件生产基地建设项目,预计在2024年达成后,将新增陶瓷电容器20亿只/年、环形器及隔离器150万只/年;在集成电路市场,睿创微纳提出非制冷红外平焦平面芯片技术改造及扩产项目、红外成像终端应用产品开发及产业化项目,2022年12月已建成达成,新增年产36万只探测器及7000套整机系统的生产规模。

据数据统计,2022年我国国防支出预算为1.45万亿元,较2021年同比增长了6.62%,对比2019年的1.19亿元、2020年的1.27亿元、2021年的1.36亿元,国防支出预算保持稳定增长的态势。从全球市场来看,2021年美国的国防支出高达7405亿美元,占世界各国国防支出总量的40%左右,远远高于世界排名前十位的其他9个国家的总和,我国2021年的国防支出仅为美国的28%左右,相对处于较低水平。

近年来,随着我国综合实力的持续提升,为维护国家主权、安全、发展利益,适应中国特色军事变革的需求,更好履行大国国家责任与义务,国家和政府在经济社会持续健康发展的同时,也在不断加大国防支出,促进国防实力和经济实力的同步提升。未来在国家和政府的大力推动下,国防支出将保持高增长的态势持续发展,军工行业作为国家安全的支柱,军工电子产业也将得到快速发展,推动产业变革和转型升级。

二、投融资动态:投资金额快速增长,企业融资积极布局军工领域

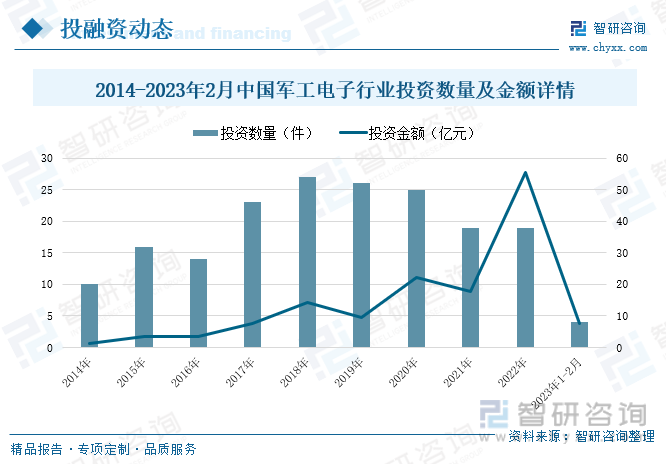

2014-2022年期间,我国军工电子行业的投资数量总体呈现出“先升后降”的发展态势,2018年以来,我国军工电子行业的投资数量逐步降低,但投资金额呈现出增长的态势。2022年我国军工电子行业的投资数量与上年持平,但投资金额出现大幅增长,同比上涨了超2倍。据IT桔子数据统计,2022年我国军工电子行业的投资数量共计19件,投资金额达到55.52亿元。2023年前2个月我国军工电子行业的投资数量为4件,投资金额共计7.7亿元。

近年来,随着我国军工电子行业的快速发展,各大厂商也在积极推动融资进程,持续扩大公司发展规模,通过企业融资的方式,募集资金用于企业的高速发展和生产建设。卓翼智能是一家无人机、无人机飞控及无人机系统解决方案提供商,2023年2月,卓翼智能完成由动平衡资本独家投资的Pre-A轮融资,本轮融资将进一步完善卓翼智能在军用无人机领域的产业布局。微纳星空是一家以卫星制造业务为核心的卫星系统研制供应商,2022年-2023年1月,微纳星空相继完成近4亿元的B轮和B+轮融资,主要投资方为国开制造业转型升级基金、越秀产业基金等。戚频科技是一家5G通信测试测量通用设备研发商,主要面向5G通信相关的微波毫米波通信测量、军工微波模块测试等领域,2023年1月戚频科技获4000万元的A+轮融资,由四川发展领投,金牛国投等机构跟投,本次融资主要用于千台规模高端微波通用仪表的工业标准产线建设,实现信号源等多条高端产品线的批量生产。

三、应用场景:应用领域高速发展,为军工电子创造良好发展空间

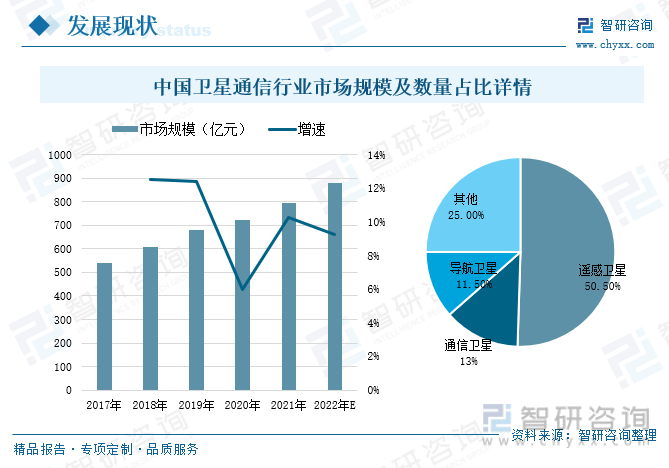

卫星通信是通信双方利用固定或移动的地球站,通过通信卫星作为中继站的通信方式,是微波中继通信的一种特殊形式,由于其覆盖范围广、信号质量好、便于实现多地通信等优点,适用于军事通信领域。卫星按照用途来划分,中国在轨卫星可以分为遥感卫星、通信卫星、导航卫星等,其中通信卫星的数量占比在13%左右,未来随着低轨通信卫星系统的应用领域不断成熟,我国通信卫星的市场份额将持续增大。

2017-2021年期间,我国卫星通信行业市场规模不断扩大,总体保持增长的态势,2021年我国卫星通信行业的市场规模达到797亿元,较2020年增长了10.24%,预计未来我国卫星通信行业将保持稳步增长的趋势发展,2022年我国卫星通信行业的市场规模预计达到878亿元。随着我国卫星通信领域的快速发展,军用通信设备也将得到持续提升,助力我国军工电子产业持续发展。

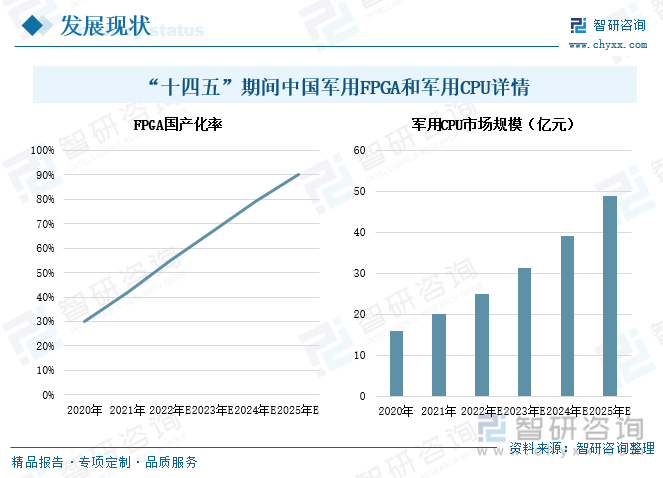

FPGA是在可编程器件的基础上进一步发展的产物,常用作高计算领域专用芯片的小批量替代品,凭借其并行性、灵活性、保密性,在军事中也应用广泛,常用于雷达收集信息、数据图像处理、引导控制、导航、军用安全信息通信等领域。近年来,我国加大对FPGA芯片的产品研发,推动其市场规模快速提升,“十四五”期间,FPGA芯片的市场规模持续高增,随着下游应用市场的持续拓宽,芯片的国产化率也在逐年提升,预计到2025年PFGA芯片的国产化率将达到90%,推动FPGA芯片在航空、导弹、雷达、安全通信等领域的快速发展。

CPU是图形处理器,拥有较强的浮点运算能力,在军用市场,被广泛应用于水声、通信、雷达、图像信号采集后端显示控制设备中,2020年以来,我国军用CPU行业的市场规模保持稳定增长的态势,2021年我国军用CPU的市场规模达到20亿元,较2020年增长了25%,随着我国军用CPU的应用场景进一步扩展,行业的市场规模也将得到持续提升,预计到2025年我国军用CPU行业的市场规模达到48.83亿元左右,推动我国军工电子产业高质量可持续稳定发展。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国军工电子行业发展前景分析及市场需求预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国军工电子行业发展前景分析及市场需求预测报告

《2026-2032年中国军工电子行业发展前景分析及市场需求预测报告》共十一章,包含军工电子重点企业经营情况分析,中国军工电子行业投资分析,2026-2032年中国军工电子行业发展趋势及前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询