内容概况: 目前,我国的轴承生产水平与世界领先水平仍存在着较大的差距,中高端产品还难以满足国内市场的需求,进口依赖度较高。由于企业规模、技术积累等原因,目前我国的轴承行业市场集中度较低,行业较为分散,且以中低端轴承产品生产为主。位于第一梯队的是人本股份和五洲新春,其产量超过了1亿套,其中人本股份产量为17.56亿套,五洲新春的产量为4.68亿套,两家企业的市场占比合计不足10%。

关键词:轴承企业格局、人本股份、瓦轴集团

一、企业格局:轴承市场集中度低,企业集中分布在中低端领域

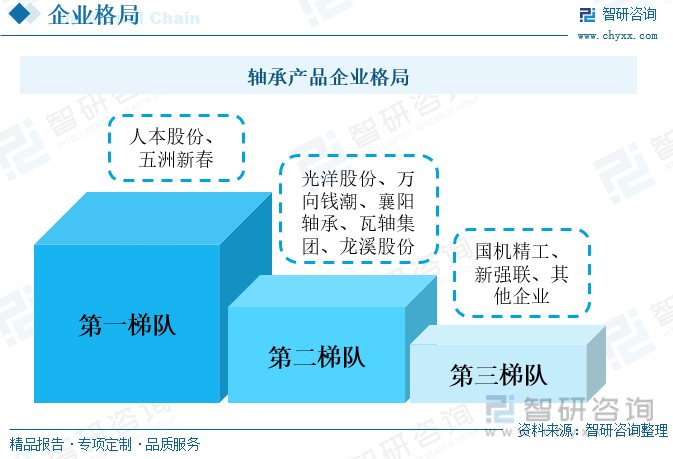

轴承被称为“机械的关节”,被广泛的应用在各类机械设备之中,其主要功能是支撑机械旋转体,降低其运动过程中的摩擦系数,并保证其回转精度。轴承属于高精密机械产品,加工工艺较为复杂,行业的技术门槛较高。目前,我国的轴承生产水平与世界领先水平仍存在着较大的差距,中高端产品还难以满足国内市场的需求,进口依赖度较高。由于企业规模、技术积累等原因,目前我国的轴承行业市场集中度较低,行业较为分散,且以中低端轴承产品生产为主。按照2021年各企业的轴承产品产量划分,位于第一梯队的是人本股份和五洲新春,其产量超过了1亿套,其中人本股份产量为17.56亿套,五洲新春的产量为4.68亿套,两家企业的市场占比合计不足10%。位于第二梯队的是光洋股份、万向钱潮、襄阳轴承、瓦轴集团、龙溪股份,产量超过1000万套。位于第三梯队的则是产量不足1000万套的企业。虽然与国外轴承行业高集中度的市场状况相反,但国内轴承行业竞争充分,随着行业的持续转型与升级,我国轴承市场的集中度也将有所上升。

轴承产品是国家工业制造的关键、基础机械部件,广泛应用在工业制造的各个细分领域及各个产业链环节。其中,汽车领域是轴承应用最为广泛的领域,汽车的动力、转向、底盘等系统中都需要用到各种不同型号的轴承。汽车轴承是人本股份、五洲新春、光洋股份、万向钱潮、襄阳轴承等众多轴承企业的主要经营产品,大部分的轴承企业都会布局汽车轴承产品。另外,机械领域也是轴承产品十分重要的应用领域,无论是轻工机械领域,还是重工机械领域都会有轴承的身影,人本股份、龙溪股份等都是机械领域的轴承供应商。目前,我国中低端的轴承产品供给能力较强,不仅能满足国内市场对轴承的需求,还能出口至国外市场。

相关报告:智研咨询发布的《中国电机轴承行业投资潜力研究及发展趋势预测报告》

二、重点企业:轴承市场稳定升温,企业产销量上涨趋势明显

(一)人本股份:龙头优势凸显,轴承产销增势稳定

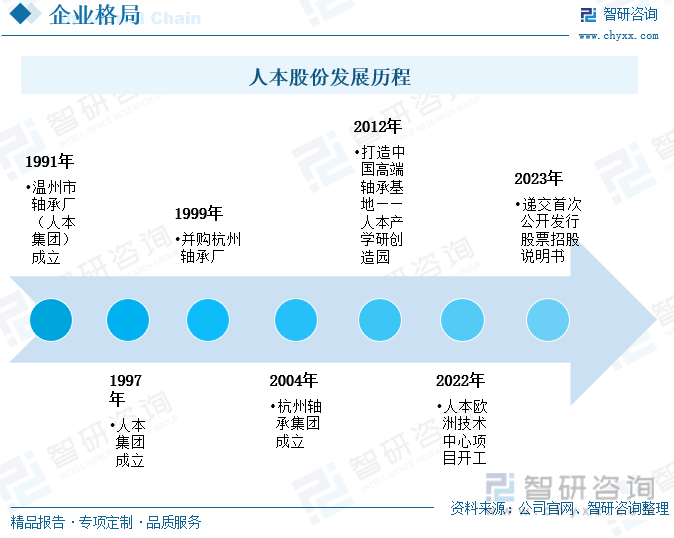

人本股份主要从事轴承领域相关产品研发、生产和销售,是国内轴承制造行业的龙头企业。人本股份的前身温州市轴承厂成立于1991年,发展到1997年成立人本集团,并在1999年并购杭州轴承厂,这是浙江省民企对国有大中型企业购并的第一例。经过三十多年的发展,人本股份目前已经拥有温州、杭州、上海、湖州、芜湖、无锡、黄石、南充等八大轴承研发生产基地以及菲律宾轴承生产基地。人本股份还在国内、美国、德国、日本等国家设立了销售子公司,已经跻身于全球轴承制造领域的前列。人本股份的轴承产品种类丰富且全面,其产品遍及汽车制造、轻工机械、重型机械、重大装备等多个领域,与大众、比亚迪、徐工集团、三一重工、中国中铁等多个领域的发行企业建立合作关系。2023年1月中旬,人本股份递交了首次公开发行股票招股说明书,计划冲刺上交所IPO上市。

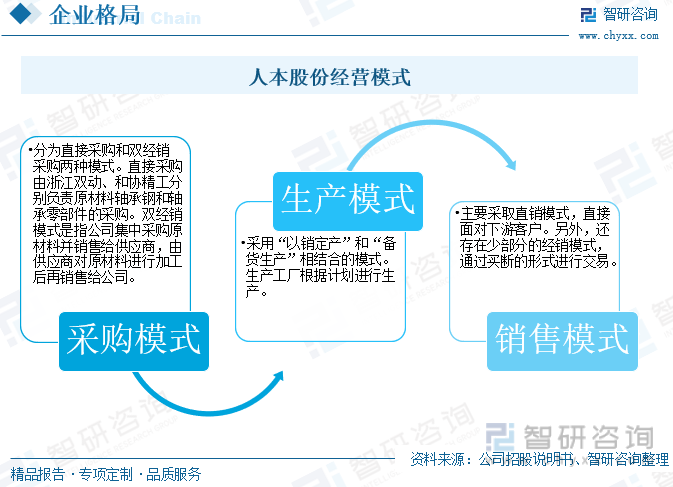

人本股份的采购主要由子公司浙江双动和和协精工负责,其中浙江双动主要负责钢材、钢管等钢材制品的采购,和协精工主要负责轴承套圈等轴承配件及其他辅助材料的采购。人本股份采购模式包括直接采购和双经销采购两种,确保公司的原材料供应稳定充足,同时保证产品质量。在生产上,人本股份采用的是“以销定产”和“备货生产”相结合的模式。生产工厂根据销售公司提供的经营计划制定生产计划,对于生产周期较长的产品,生产工厂会与销售公司进行确认在进行生产。人本股份的销售模式主要采取的是直销模式,其下游客户大部分都是各行业的大型知名企业,对供应产品的质量和供应能力、供应效率等都有着较高的要求。人本股份在美国、德国、日本等海外地区都设立了销售公司,进行本土化管理和销售网络的构建。另外,人本股份还存在少部分的经销模式,与经销商按年度签订经销协议,通过买断形式进行交易,销售流程与直销基本一致。

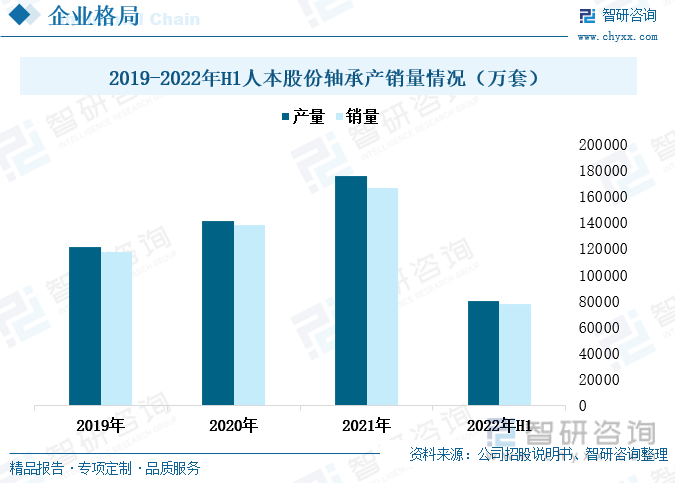

目前,人本集团生产的轴承产品规格型号已达三万余种,广泛应用在汽车、轻工机械、重型机械及重大装备等众多关系到国民经济的关键领域。2019年至2021年,人本股份的轴承产量和销量情况稳定上涨,2021年人本股份的轴承产量上涨至175631万套,销量上涨至166354万套,增速均超过了20%。近年来,汽车行业回暖,尤其是新能源汽车产需两旺,拉动上游轴承需求增多,因此人本股份积极扩建产能,不断增强轴承产品供应能力。2022年上半年,人本股份的产量为79871万套,销量为77900万套。人本是目前我国轴承供应能力最强的企业,2021年其产量占全国轴承产量的7.54%,占比最多。

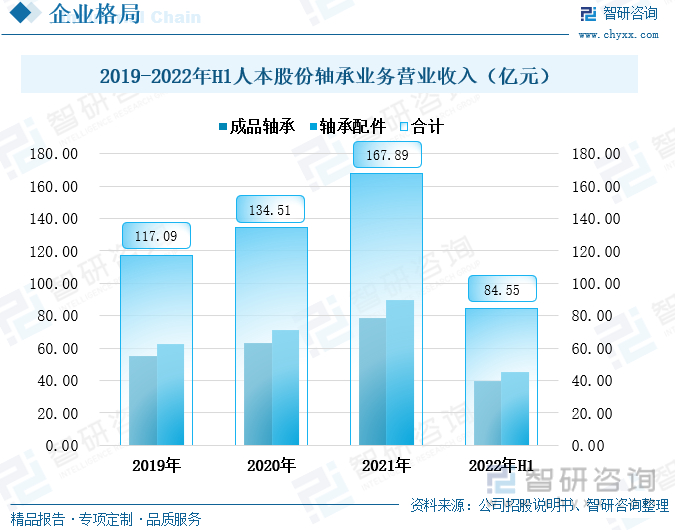

2019年至2021年,人本股份的轴承业务营业收入稳定增长,2021年人本股份的轴承业务合计收入167.89亿元,其中轴承配件的营业收入占比较多,为89.4亿元,占轴承业务营收的53.25%。人本股份的轴承业务营业收入增长和轴承业务分布均保持较为稳定的状态,2019年至2022年上半年,其轴承配件的营收占比始终保持在53%左右。人本股份的成品轴承包括球轴承、滚子轴承、专用轴承;轴承配件包括主要以轴承套圈为主,还包括保持架、密封件等其他配件。

(二)瓦轴集团:产销量大幅增加,毛利率下降趋势明显

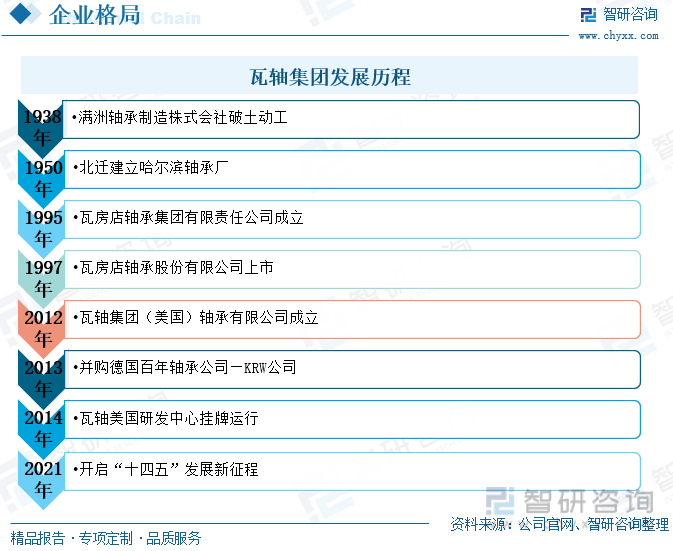

瓦轴集团的主要经营业务是轴承的生产、制造及销售,包括轧机轴承、轨道交通轴承、冶金矿山轴承、水泥机械轴承、传动轴承、工程机械轴承、精密机械轴承等。瓦轴集团的前身是满洲轴承制造株式会社,建设于1938年,是我国轴承工业的发源地。瓦轴集团发展历史久远,在轴承及相关领域精耕细作数十年,积累了丰富的实践经验。瓦房店轴承股份有限公司在1997年上市,并在2012年成立瓦轴集团(美国)轴承有限公司,扩宽自身业务覆盖范围。瓦轴集团拥有着国内最大的轴承技术与产品研发和制造基地,并且与国内的科研院所、搞笑保持着密切合作,不断提升自己的技能和水平。另外,瓦轴集团还是轴承行业若干标准的主要起草者,有着较为领先的技术水平和较高的行业地位。

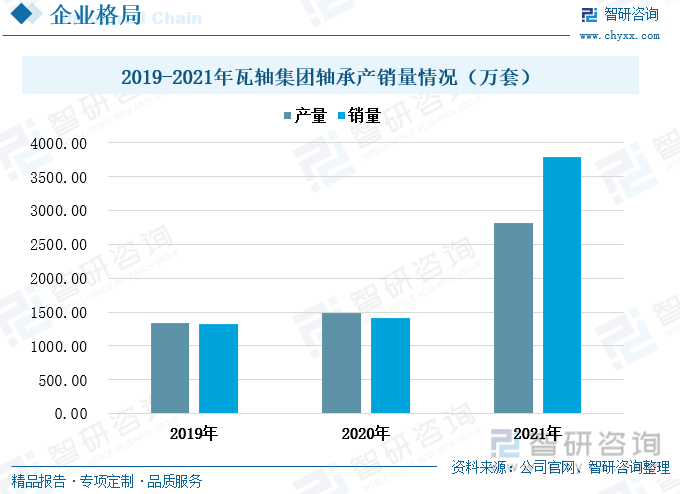

瓦轴集团发展历史悠久,经验积累丰富,具有较为强大的生产制造能力,且产品质量能得到保障。目前,瓦轴集团在全球拥有三大研发中心、九大制造基地和十大事业部,实力强劲。瓦轴集团的轴承产品以滚动轴承为主,包括向心轴承、推力轴承、转盘轴承、关节轴承以及轴承相关产品,其产品广泛应用于铁路、冶金、矿山等多个行业和领域。2019年至2021年,瓦轴集团的轴承产销量呈上涨趋势,尤其在2021年,其轴承产销量成倍增长。2021年,瓦轴集团轴承产量为2815.02万套,较上一年度增长了89.48%;销量为3792.64万套,较上一年度增长了167.83%。2021年,在政策的大力扶持和市场的驱动下,我国新能源汽车市场火热,产销量均呈现出较大幅度的增长,因此拉动了上游汽车轴承需求大幅增长。

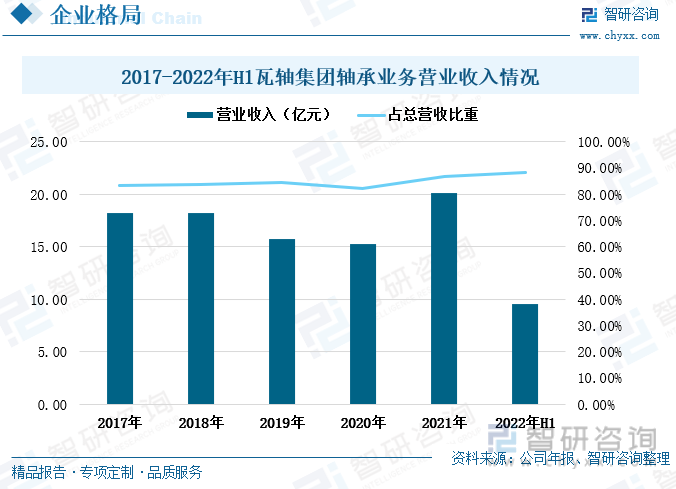

轴承业务是瓦轴集团的主要营收业务,其营业收入占总营收的比重在2017年至2022年上半年始终保持在80%以上,并且在2020年之后出现了弱势上涨的趋势。2017年至2020年,瓦轴集团的轴承业务营业收入呈现出逐年下降的趋势,不过到2021年,汽车市场回暖,瓦轴集团的轴承业务营业收入快速回升至20.14亿元,较上一年度增长了31.84%。目前,瓦轴集团拥有ZWZ和KRW两大瓦轴品牌,其产品主要应用在工业装备、轨道交通、汽车车辆、风电新能源和特种领域。其中,汽车和风电新能源行业都是国家重点扶持的行业,未来发展前景较好,这将拉动轴承需求继续增多。

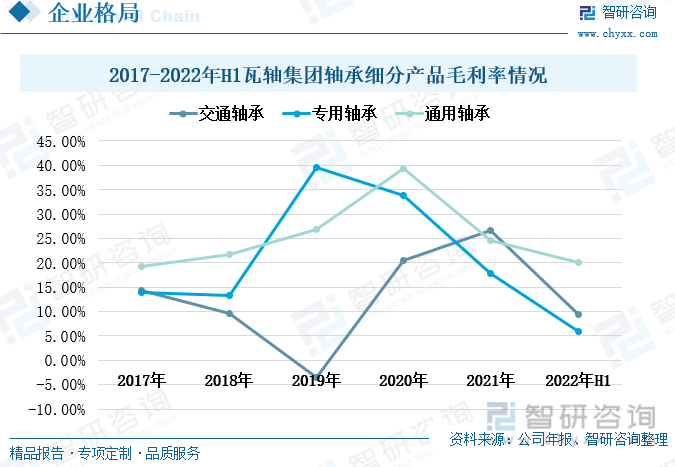

瓦轴集团的轴承产品种类丰富,可生产各种精度等级的两万多种规格轴承产品,主要可分为以下三类,交通轴承、专用轴承和通用轴承。2017年至2022年上半年,瓦轴集团的各类轴承产品毛利波动幅度较大。交通轴承的毛利率在2019年最低降至-3.6%,最高在2021年升至26.61%。专用轴承和通用轴承的毛利率分别在2019年和2020年攀升至将近40%。2022年上半年,轴承原材料及辅料价格上涨,使得轴承企业生产成本增加,同时人工成本攀升,使得轴承企业的盈利空间被压缩,瓦轴集团的三类轴承产品毛利率均呈现出较大幅度的下滑。2022年上半年,交通轴承的毛利率为9.3%,专用轴承的毛利率为5.83%,通用轴承的毛利率为20.11%。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国轴承行业市场竞争态势及投资规划分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国轴承行业市场竞争态势及投资规划分析报告

《2023-2029年中国轴承行业市场竞争态势及投资规划分析报告》共十二章,包含轴承行业重点企业财务状况分析,轴承行业存在的问题及发展策略,轴承行业发展趋势及前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询