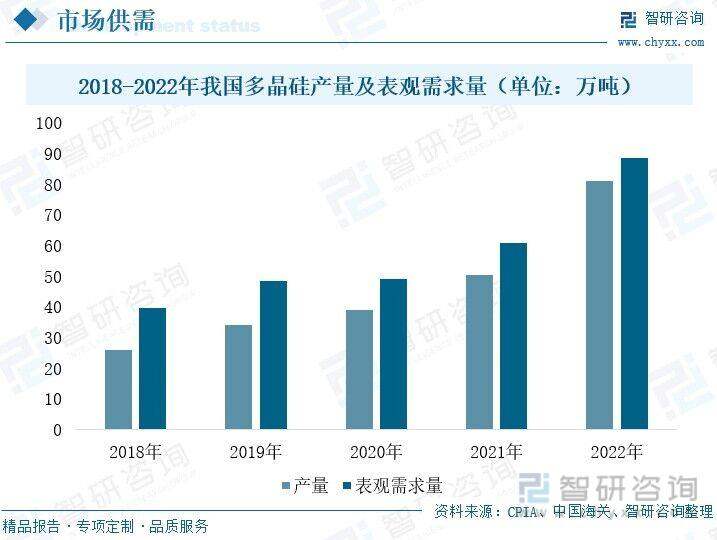

内容概要:多晶硅是光伏行业重要材料,受益于光伏行业高景气发展,产品供需整体偏紧,仍需从海外进口以弥补国内市场生产需求。从供给端看,2022年以来,在光伏行业高景气发展状态下,多晶硅生产企业不断扩大产能,产品产量也进一步提高。2022年我国累计生产多晶硅81.1万吨,同比增长60.59%。从需求端看,在光伏装机量大幅增加下,多晶硅表观需求量提升至88.79万吨,同比增长45.83%。

关键词:多晶硅市场供需、多晶硅产能分布、多晶硅进出口情况、多晶硅市场价格

一、多晶硅供给水平不断提高,产品进口量大幅缩减

(一)工业硅供给充足,行业开工率较高

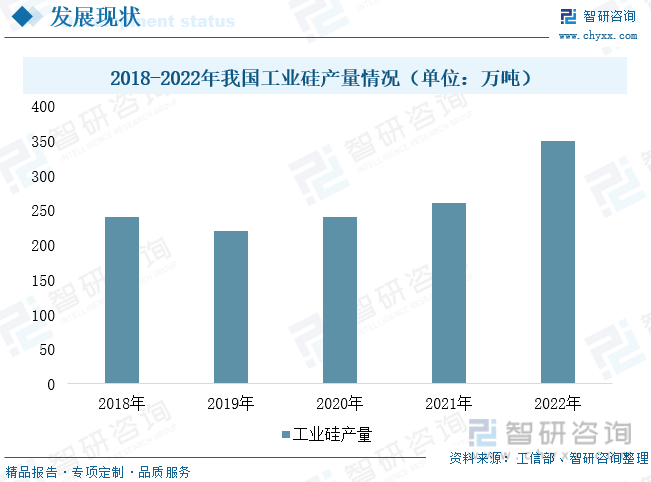

多晶硅是光伏行业重要材料,其主要是采用改良西门子法,通过将氯气与氢气结合生成氯化氢,然后与工业硅破碎研磨后的硅粉反应生成三氯氢硅,进一步通入氢气将其还原生成多晶硅。从上游原材料供给来看,受下游有机硅及光伏行业需求拉动,工业硅产量大幅上涨。2022年我国工业硅产量为349.51万吨,同比增长20%。其中,2022年上半年增速相对较快,下半年受多地限电政策影响,工业硅产量增速有所放缓。总体来说,工业硅供给充足。

行业保持高开工率。2022年以来,工业硅及多晶硅企业开工率整体维持较高水平。分阶段看,2022年1-6月,受市场供求偏紧及利润上涨影响,企业加大生产力度,工业硅及多晶硅开工率整体呈上涨态势。7-9月,受高温干旱天气影响,工业硅及多晶硅主要生产地区,如四川等地发布限电政策,企业开工率整体下行。其中,8月受云南地区限电影响及四川新疆等地复工节奏缓慢,工业硅及多晶硅企业开工率分别为55.3%和70.4%,较5月分别减少3.13个百分点和26.66个百分点。10月,新疆地区生产逐步恢复,企业生产意愿较强,工业硅企业开工率提升至66.23%,较8月环比增加10.93个百分点;多晶硅企业开工率恢复至86.85%,较8月增加16.45个百分点。进入12月,随着疫情防控政策放宽,新冠疫情加重,作业人员减少,叠加西南地区电价进一步上调,生产企业停炉增加,工业硅企业开工率继续下滑2.39个百分点,达到52.96%;多晶硅企业开工率下滑0.05个百分点,降至85.91%,行业开工率水平整体较高。

相关报告:智研咨询发布的《中国多晶硅行业市场研究分析及未来发展潜力报告》

(二)多晶硅市场供需偏紧,产品进口量大幅缩减

多晶硅行业供需偏紧。2018-2021年,光伏行业快速发展,我国多晶硅产量及表观需求量也持续增加。从供给端看,2022年以来,在光伏行业高景气发展状态下,多晶硅生产企业不断扩大产能,产品产量也进一步提高。2022年我国累计生产多晶硅81.1万吨,同比增长60.59%。分阶段看,2022年1-6月,协鑫、新特、永祥等企业多晶硅项目持续投产释放,国内多晶硅产量整体呈增长态势。2022年7-8月,多晶硅产量呈下降态势。其中,7月受新疆等多家硅料厂商突发检修影响,我国多晶硅产量出现下滑;8月虽然国内多家陆续复产,但受高温干旱天气影响,西南地区枯水期来临,四川等地发布限电政策,导致永祥、协鑫等多晶硅龙头企业生产受到限制,多晶硅产量再次下滑。后期,随着高温天气影响逐渐消散叠加新增产能逐步投产运行,多晶硅产量逐步增加。从需求端看,在光伏装机量大幅增加下,多晶硅表观需求量提升至88.78万吨,同比增长45.83%,行业整体供需偏紧,仍需从海外进口以弥补国内市场生产需求。

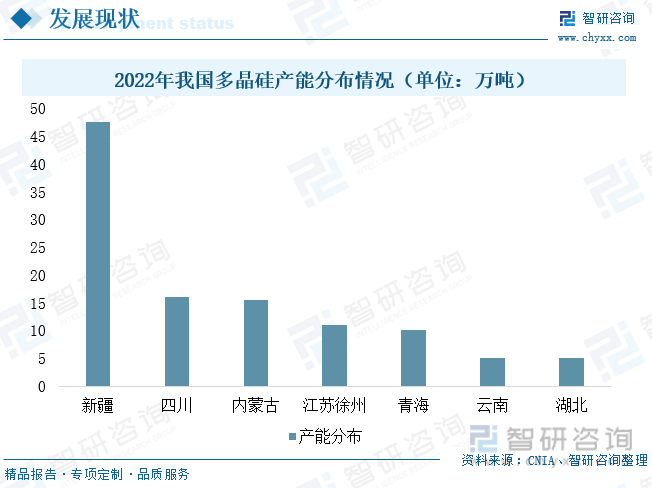

从产能分布情况看,全球多晶硅产能主要集中在中国,2022年我国多晶硅产能占比高达88.52%。从国内分布看,我国多晶硅产能主要集中在新疆、内蒙古、四川等电力资源较为丰富地区。据中国有色金属工业协会硅业分会数据统计,截止到2022年底,我国多晶硅产能将达到120.3万吨。其中,新疆地区多晶硅产能约为47.5万吨,四川地区多晶硅产能约为16万吨,内蒙古地区建成产能15.4万吨,产能分布不均衡,呈“西多东少”分布格局。

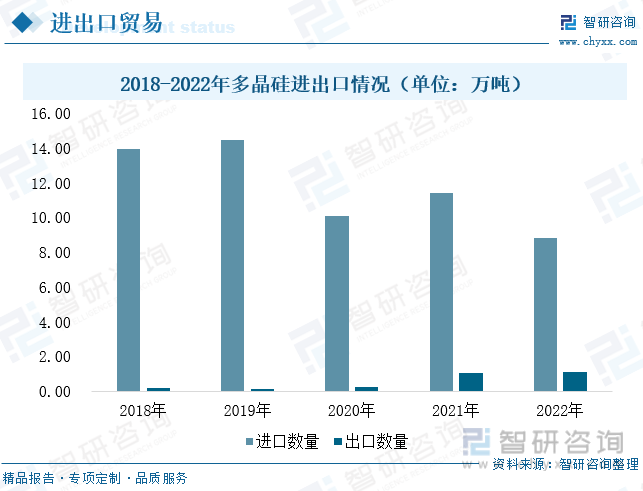

随着多晶硅生产企业产能规模不断扩大,2018-2022年我国多晶硅进口数量整体呈下降态势,多晶硅出口量呈上涨态势。2022年我国进口多晶硅8.8万吨,较2021年下降22.9%。分季度看,2022年一季度,多晶硅进口量呈先升后降态势。其中,2月受春节假期影响,行业下游复工复产,多晶硅产品需求上涨,产品进口量上涨8%,进口价格大幅提升206.6%。3月份,受多地疫情及俄乌冲突影响,行业下游需求相对减少,产品进口量随之下降30.3%,进口金额仍维持78.4%的增速上涨。2022年二季度,随着上海等地复工复产,多晶硅下游需求量逐步增加,产品进口量整体呈上涨态势。2022年6月,我国进口多晶硅7126吨,较4月份的5222吨环比增长36.46%。三季度,多晶硅进口数量较二季度上涨13.09%。其中,受高温天气等因素影响,8月多晶硅产量增长不及预期,部分下游光伏企业为保障原材料充足,转向增加多晶硅进口。8月份进口多晶硅数量达到9068吨,较4月份增长73.65%。进入四季度,随着新增产能项目相继投产,叠加国内疫情加重,下游企业放假停产情况较多,行业需求相对减少,国内多晶硅出现供大于求现象,产品进口需求减少。

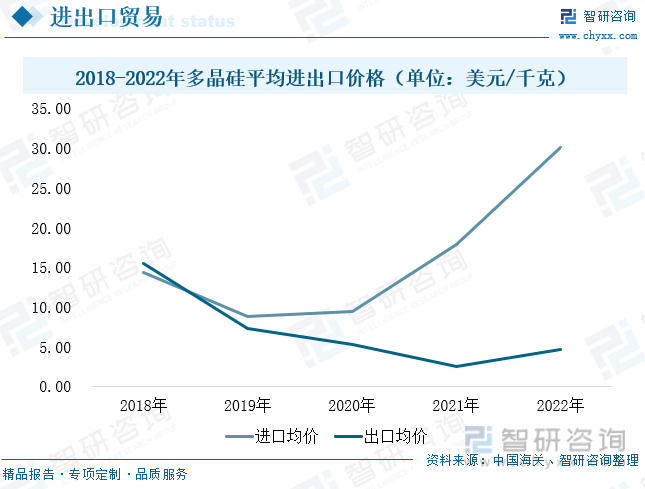

从多晶硅平均进出口价格看,多晶硅进口价格高于出口价格。其中,2018-2020年,我国多晶硅平均进口价格呈下滑态势;2021-2022年,“十四五”规划发布后,光伏等新能源产业飞速发展,多晶硅需求量大幅增加,产品平均进口价格也大幅上涨。2022年我国多晶硅平均进口均价为30.12美元/千克,较2021年上涨68.56%。进口前十地区中,从美国进口的多晶硅产品价格最高,进口价格达到36.9美元/千克,较综合平均进口均价增长22.51%;相对来说从中国台湾地区进口的多晶硅价格较低,进口价格约20.59美元/千克,较综合平均进口均价减少31.62%。同时,随着我国多晶硅产能不断扩大,2022年我国多晶硅出口均价也随之增加。2022年全国多晶硅出口均价为4.62美元/千克,较2021年同比增长89.11%,出口多晶硅品质提高。其中,出口到越南的多晶硅价格高达36.84美元/千克,远高于其他出口地区。

2022年,多晶硅市场价格大致可以分为3个阶段。第一阶段为2022年1-8月,该阶段光伏产业链整体表现强势,行业呈供不应求状态,多晶硅生产企业开工率持续提升。同时,受俄乌冲突导致国际能源价格大涨,带动进口硅料高位运行,叠加个别生产企业分线减产检修,多晶硅供应端新增产能不及预期,多晶硅市场价格持续上涨。从1月份平均价格的17.93万元/吨增加到8月份29.5万元/吨,个别生产商报价超过30万元/吨,期内涨幅达到64.56%。第二阶段为2022年9-11月,该阶段多晶硅市场价格呈现高位维稳状态,平均价格29.6万元/吨左右。进入9月以来,光伏行业维持高景气状态,多晶硅企业生产积极性继续增加,伴随检修企业陆续恢复生产,多晶硅供应量明显增加,在行业供需两旺状态下,多晶硅市场价格维持高位运行。第三阶段为2022年12月,该阶段多晶硅市场价格呈下行态势。多晶硅市场价格从月初的29.5万元/吨下降至月末的24.27万元/吨,月度跌幅达到17.73%。12月份多晶硅市场价格下调的主要原因是生产企业新增产能陆续投产,龙头企业加大生产力度,多晶硅产品供应量较11月有所提升;而需求端,进入冬季行业下游需求偏弱。在此背景下,产品供给大于需求,多晶硅市场价格下行,环比下降17.73%,但同比仍然增长37.75%,市场价格整体仍处于高位运行。

(三)光伏装机量仍维持高增长态势,有望继续拉动多晶硅需求上涨

在国家大力推广发展光伏行业下,我国光伏装机容量持续增加。2022年,我国新增光伏装机容量0.87亿千瓦。其中,随着“整县推进”项目不断加速,分布式光伏首次实现对集中式光伏赶超,新增分布式光伏占光伏新增装机量的68%,集中式光伏仅占32%。截止到2022年底,我国光伏累计装机容量达到3.93亿千瓦时,同比增长28%。未来,随着“整县推进”分布式光伏项目不断加速,叠加以沙漠、戈壁、荒漠地区为主的大型集中式光伏电站项目持续推进,光伏行业装机量将延续高速增长态势。随着光伏装机需求不断提高,有望继续拉动多晶硅产品需求上涨。

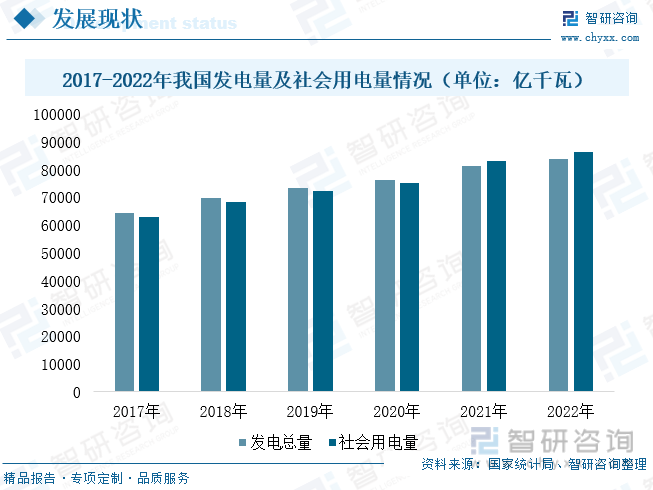

2022年以来,随着国内经济逐步恢复及夏季罕见持续性高温带来的城乡居民用电需求上涨。发电端,可再生能源发电量首次超过传统能源发电量。其中,光伏新增装机创历史新高。2022年全社会用电量86372亿千瓦时,同比增长3.6%。其中,城乡居民生活用电13366亿千瓦时,同比增长13.8%,带动全社会用电需求上涨。2022年全口径发电量累计83886.3亿千瓦时,同比增长3.41%。整体来看,我国用电需求大于发电量,电网工程建设投资力度加大。在“双碳”战略及“新型电力系统”相关政策推进下,光伏装机量将进一步增加。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国多晶硅行业市场研究分析及未来发展潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国多晶硅行业市场研究分析及未来发展潜力报告

《2023-2029年中国多晶硅行业市场研究分析及未来发展潜力报告》共十章,包含国际多晶硅重点企业分析,国内多晶硅重点企业分析,多晶硅产业的投资与前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询