一、发展背景:上下游共同驱动二极管行业不断向好发展

从二极管产业链来看,其上游行业主要是硅、硒、锗、封装材料等原材料供应商以及生产设备供应商,中游环节主要是指二极管制造厂商,下游广泛应用于手机、计算机、家电等消费电子领域,以及汽车、大型机械等众多领域。其中,其中工业硅是最重要的半导体材料,二极管行业的发展离不开硅材料的支持,据统计,在2021年,其产量快速回升,达到了261万吨,较2020年增加了51万吨。二极管因其稳定的性能,在消费电子领域受到越来越多的欢迎,其次,在汽车领域,车用照明发光二极管具环保、绿色、耐用的特点,深受行业欢迎。

二、行业现状:出口金额不断增加,国产二极管市场规模扩大

目前,通过对技术的不断研发,中国半导体二极管制作工艺水平已趋于稳定,部分产品在进口替代的基础上实现了对外出口,根据中国海关数据,中国二极管及类似半导体器件出口金额呈现逐年增长的态势,为国产二极管市场提供了良好的市场环境,其市场规模从2019年的115亿元增加到2021年的167亿元,预计2022年二极管的市场规模达到186亿元,较2021年上升11.38个百分点。以快恢复二极管为例,它是一种具有开关特性好、反向恢复时间短特点的半导体二极管,由于电源、电子信息制造等行业的高速发展,快恢复二极管的产量及需求量处于稳定增长的状态,进一步表明二极管行业不断向好发展。

三、企业格局:市场竞争日益激烈,企业加大资金投入力度

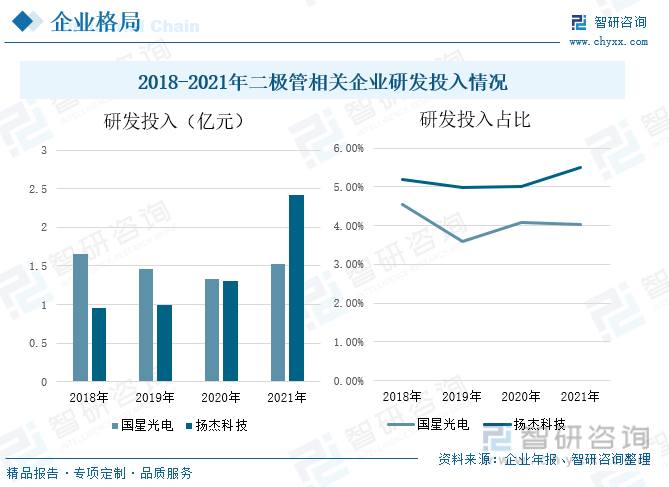

随着国际二极管产业持续转移和国内企业的不断加入,将使中国二极体市场的竞争日益激烈,特别是低端市场的竞争将呈白热化趋势。为此,企业需要提高研发投入力度,进而提高企业的市场竞争力,从企业研发投入来看,国星光电和扬杰科技两家企业的研发投入受总营业收入的影响,在2021年国星光电的研发投入为1.53亿元,较2020年同比上升了15.04%,占总营业收入的比重为4.02%;扬杰科技的研发投入从2018年的0.96亿元增长到2021年的2.42亿元,其中2021年的同比上升了84.73个百分点,占总营业收入的比重为5.50%。

四、发展趋势:半导体新材料的应用增加,二极管行业向高端产业延伸

在物联网、云计算、智能制造、智能交通和医疗电子等新兴应用领域市场的不断拓展,我国二极管行业市场规模保持向上趋势。硅材料一直都是二极管所采用的主要半导体材料。但是由于硅器件的各方面性能已随其结构设计和制造工艺的相当完善而接近其由材料特性决定的理论极限,对于依靠硅器件继续完善和提高电力电子装置与系统性能的潜力已十分有限,因此,二极管市场把越来越多的注意力投向基于宽禁带半导体材料的电力电子器件。同时,在企业资金充裕的情况下,逐步加大研发投入力度,尤其在SiC等高端领域投入,进而促进二极管行业向高端产业延伸。

关键词:二极管、出口金额、研发投入、高端产业

一、发展背景:上下游共同驱动二极管行业不断向好发展

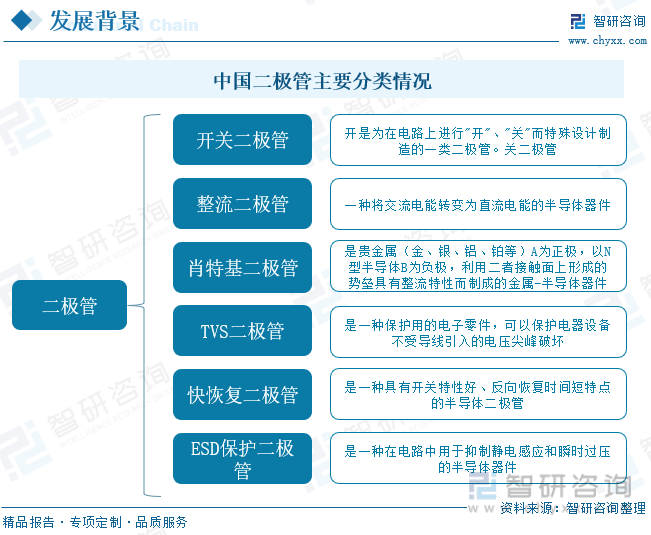

二极管是用半导体材料制成的一种电子器件。它具有单向导电性能, 即给二极管阳极加上正向电压时,二极管导通。 当给阳极和阴极加上反向电压时,二极管截止。到目前为止,二极管已经陆续发展出开关二极管、整流二极管、肖特基二极管、TVS 二极管、快恢复二极管、ESD 保护二极管等系列,具有安全可靠等特性,广泛应用于整流、稳压、保护等电路中,是电子工程上用途最广的电子元器件之一。

作为最早诞生的半导体器件之一,二极管的应用非常广泛,几乎在所有的电子电路中,都要用到半导体二极管,除此之外,也广泛应用于各种电子产品的指示灯、光纤通信用光源、各种仪表的指示器以及照明。从二极管行业产业链来看,其上游行业主要是硅、硒、锗、封装材料等原材料供应商以及生产设备供应商;中游环节主要是指二极管相关制造厂商;产业链下游行业是二极管主要应用领域,主要包括手机、计算机、家电等消费电子领域,以及汽车、大型机械等众多领域。

半导体材料与半导体二极管生产设备是直接影响二极管产品质量的重要生产资料。其中工业硅是最重要的半导体材料,二极管行业的发展离不开硅材料的支持。根据中国有色金属协会数据,在2018-2020年间受环保政策以及成本上升的影响,工业硅的产量呈现下降趋势,到2020年工业硅的产量降至210万吨,而在2021年,其产量快速回升,达到了261万吨,较2020年增加了51万吨,这主要是受光伏产业需求拉动的影响,到2022年上半年,中国工业硅的产量达到了143.6万吨。

二极管因其稳定的性能,在消费电子领域受到越来越多的欢迎,其次,车用照明发光二极管具环保、绿色、耐用的特点,深受汽车行业欢迎,近年来,受益于国家经济刺激政策的实施以及新能源、新技术的应用,下游最终产品的市场需求保持着良好的增长态势,从而为半导体二极管行业的发展提供了广阔的市场空间。据统计,在2017-2021年间,消费电子的市场规模呈现较好的发展态势,预计2022年也将保持增长趋势,市场规模达到18649亿元;新能源汽车的产量在2021年增长迅猛,较2020年上升了160个百分点,2022年1-11月新能源汽车产量达到了625.3万辆,较2021年上升了76%。

二、行业现状:出口金额不断增加,国产二极管市场规模扩大

快恢复二极管是一种具有开关特性好、反向恢复时间短特点的半导体二极管,主要应用于开关电源、PWM脉宽调制器、变频器等电子电路中,作为高频整流二极管、续流二极管或阻尼二极管使用。就目前而言,由于电源、电子信息制造等行业的高速发展,快恢复二极管的产量及需求量处于稳定增长的状态,据统计,在2017-2021年中,快恢复二极管产量从2017年的64.6亿只增加到2021年的112.76亿只,需求量从2017年的65.41亿只增加到2021年的109.51亿只。

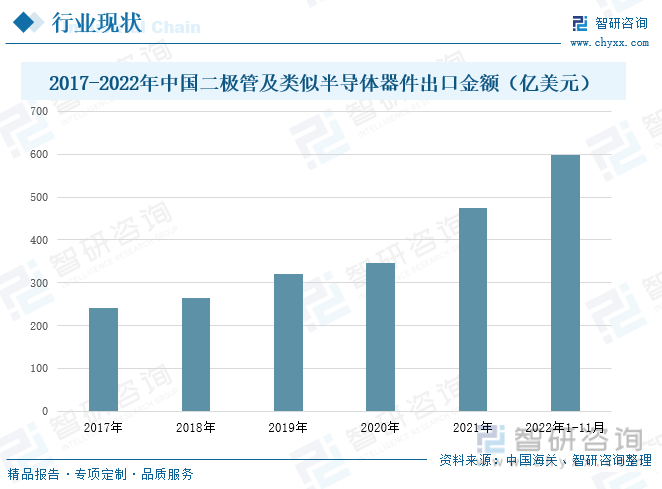

目前,通过对技术的不断研发,中国半导体二极管制作工艺水平已趋于稳定,部分产品在进口替代的基础上实现了对外出口。根据中国海关数据,中国二极管及类似半导体器件出口金额呈现逐年增长的态势,其中2021年中国二极管及类似半导体器件出口金额为475.3亿美元,较2020年增长了38%,增长幅度与往年相比较大,这主要是由于受新冠疫情的影响,海外供应受影响,电子产品需求激增,国产二极管生产厂商纷纷迎难而上,积极应对,为市场贡献了一大批优质国产二极管,缓解了市场供应压力,同时也为国产二极管市场提供了良好的市场环境。到了2022年1-11月,中国二极管及类似半导体器件出口金额仍保持较高是增长速度,较2021年同期增长了40%。

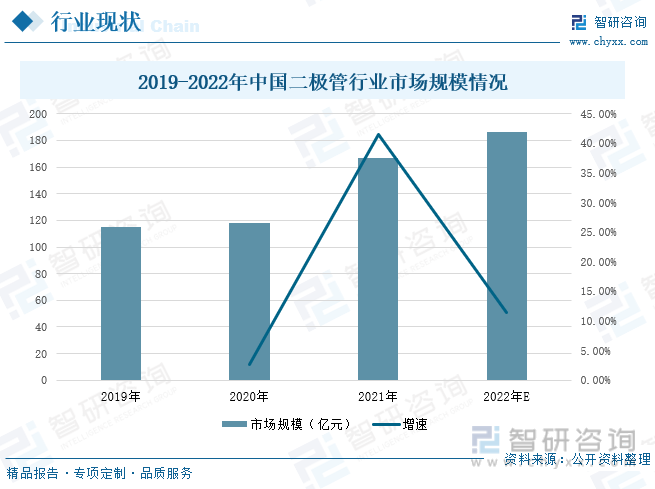

近年来,国内二极管厂商凭借成本较低、供给充足、质量稳定等优势,持续提升市场份额,在该领域率先完成国产替代和突破。据统计,中国二极管市场规模从2019年的115亿元增加到2021年的167亿元,预计2022年二极管的市场规模达到186亿元,较2021年上升11.38个百分点。随着二极管下游行业的不断发展及相关技术的突破,未来我国二极管的市场规模有望进一步提高。

三、企业格局:市场竞争日益激烈,企业加大资金投入力度

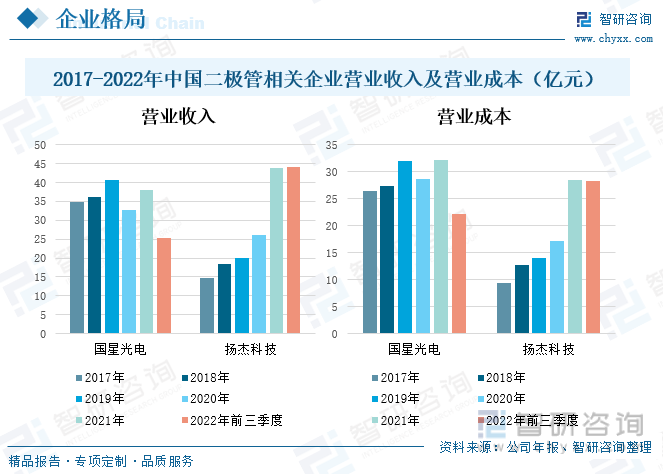

中国作为目前全球最大的二极管器件市场,市场需求逐年增加。随着国际二极管产业持续转移和国内企业的不断加入,将使中国二极体市场的竞争日益激烈,特别是低端市场的竞争将呈白热化趋势。国星光电是集研发、设计、生产和销售中高端半导体发光二极管(LED)及其应用产品于一体的国家高新技术企业,主营业务为研发、生产与销售LED器件及组件产品。该公司深耕电子及LED行业50余年,产品应用领域广泛,其技术实力领先、产品制造精益,拥有完善的生产和质量管理认证体系。从总营业收入来看,2021年,随着疫情防控常态化,LED产业消费需求持续复苏回暖,国星光电总营业收入逐渐上升,为38.06亿元,较2020年同比增长16.64%,其营业成本在2021年也处于上升状态,为32.1亿元,较2020增长了11.96%。扬杰科技是国内少数集半导体分立器件芯片设计制造、器件封装测试、终端销售与服务等产业链垂直一体化厂商,产品品类丰富,从总营业收入来看,扬杰科技的营业收入来源于半导体功率器件、分立器件芯片和半导体硅片三大板块,其中半导体功率器件为该公司的主要收入来源,在2017-2021年间,扬杰科技的总营业收入呈现逐渐上涨的趋势,其中,2021年扬杰科技的营业收入达到了43.97亿元,较2020年上升了68.02个百分点,2022年前三季度的营业收入为44.18亿元,从营业成本来看,扬杰科技的营业成本从2017年的9.47亿元增加到2021年的28.53亿元,到2022年前三季度,其营业成本达到28.23亿元。

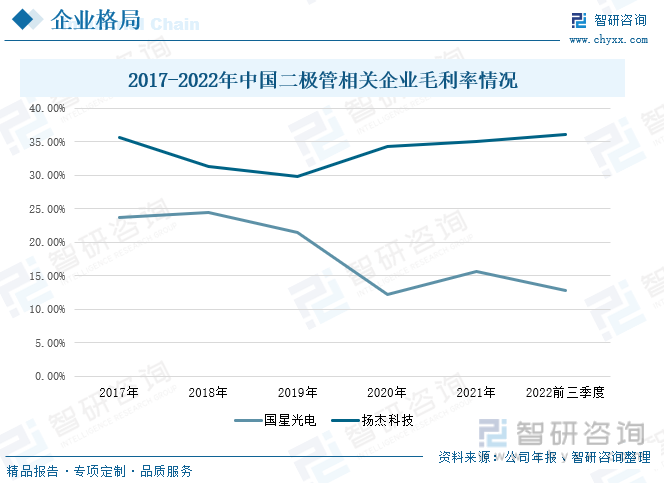

从企业毛利率来看,扬杰科技的毛利率与国星光电相比较高,这主要受营业成本的影响,扬杰科技的营业成本普遍较国星光电的营业成本低。在2019-2021年间,扬杰科技的毛利率处于增长状态,从29.8%上升至34.27%,到2022年前三季度,扬杰科技的毛利率达到了36.1%;国星光电的毛利率在2020年降至最低,这主要系疫情对LED行业尤其公司封装主业所在细分行业冲击较大,在2021年有小幅上升,从2020年的12.15%上升至2021年的15.67%,到2022年前三季度,该公司的毛利率为12.86%。

电力电子器件行业属于技术密集型产业且技术升级换代较快,对从业企业的生产技术水平及行业经验积累要求较高,要求行业内企业具备较强的研发及技术创新能力。国星光电开展国家重点研发计划,在Mini/Micro LED、第三代半导体、智能穿戴、非视觉光源等多个新兴领域突围制胜,不断攻克技术难关;扬杰科技加大新产品的研发投入,加速产品升级换代,攻坚克难持续提高产品质量。从企业研发投入来看,在2021年国星光电的研发投入为1.53亿元,较2020年同比上升了15.04%,占总营业收入的比重为4.02%;扬杰科技的研发投入从2018年的0.96亿元增长到2021年的2.42亿元,其中2021年的同比上升了84.73个百分点,占总营业收入的比重为5.50%。

相关报告:智研咨询发布的《中国半导体行业市场发展模式及竞争格局预测报告》

四、发展趋势:半导体新材料的应用增加,二极管行业向高端产业延伸

1、宽禁带材料逐步成为二极管行业的主流产品材料

硅材料一直都是二极管所采用的主要半导体材料。但是,硅器件的各方面性能已随其结构设计和制造工艺的相当完善而接近其由材料特性决定的理论极限,对于依靠硅器件继续完善和提高电力电子装置与系统性能的潜力已十分有限,因此,二极管市场把越来越多的注意力投向基于宽禁带半导体材料的电力电子器件。这主要是因为用宽禁带半导体材料制作的电力电子器件将具有比硅器件高得多的耐受高电压的能力、低得多的通态电阻、更好的导热性能和热稳定性以及更强的耐受高温和射线辐射的能力,许多方面的性能都是成数量级地提高。但是,宽紧带半导体材料由于技术的限制,目前只出现在高端应用场合。随着行业技术的成熟,半导体宽禁带材料的制造成本将进一步降低,并逐步成为半导体二极管工业中的主流产品材料。

2、加强技术研发,促进二极管行业向高端产业延伸

近年来,我国凭借成本优势、政策优势和贴近下游市场的优势,在二极管领域取得较大进步,二极管也成为功率器件中率先实现国产替代突破的领域,但是,由于二极管门槛较低,市场竞争格局较为分散,厂商数量众多,导致目前生产的二极管仍然以中低端产品为主,在技术壁垒高、产品附加值较高的二极管方面话语权较弱,为此,该行业需要加大整合力度,逐步提高市场集中度,同时,在企业资金充裕的情况下,逐步加大研发投入力度,尤其在SiC等高端领域投入,进而促进二极管行业向高端产业延伸。

3、下游新兴领域的不断发展,行业市场规模呈扩展之势

二极管是最早诞生的半导体器件之一,其应用非常广泛,无论是在常见的收音机电路还是在其他的家用电器产品或工业控制电路中,都可以找到二极管的踪迹,近年来,随着社会经济的发展,在技术革新速度加快、社会分工不断深化以及社会需求的共同作用下,物联网、云计算、智能制造、智能交通和医疗电子等新兴应用领域市场的不断拓展,进而促进我国二极管行业市场规模保持向上趋势。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国二极管行业市场行情监测及投资前景分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国高压触发二极管行业市场竞争态势及产业需求研判报告

《2025-2031年中国高压触发二极管行业市场竞争态势及产业需求研判报告》共十二章,包含高压触发二极管行业重点企业发展调研,高压触发二极管行业风险及对策,高压触发二极管行业发展及竞争策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询