摘要:

一、产业链:政策驱动下,光伏玻璃下游产业快速发展

光伏组件是光伏玻璃的下游应用产业,在我国光伏产业蓬勃发展的背景下,我国光伏组件的产量也快速增长。同时,光伏发电成本的下降以及国家对新能源产业的扶持政策的双重驱动下,光伏发电在能源消费结构中的比重将逐渐增大,也将带动光伏玻璃的需求增长。

二、产业现状:下游光伏发电行业发展,带动光伏玻璃产量稳定增长

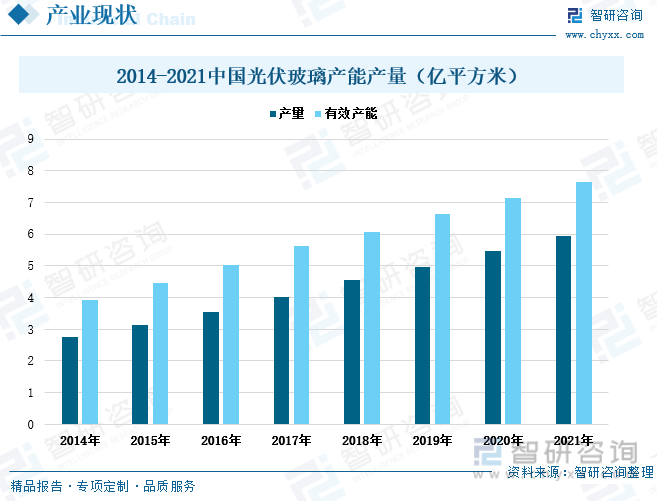

近年来,我国政策大力支持新能源产业的发展,加上我国光伏发电技术取得较大突破,发电成本下降,企业盈利状况改善,纷纷投资扩建产能,拉动整个产业链的产需量增长。2014-2021年,我国光伏玻璃的产能和产量始终保持稳定增长。

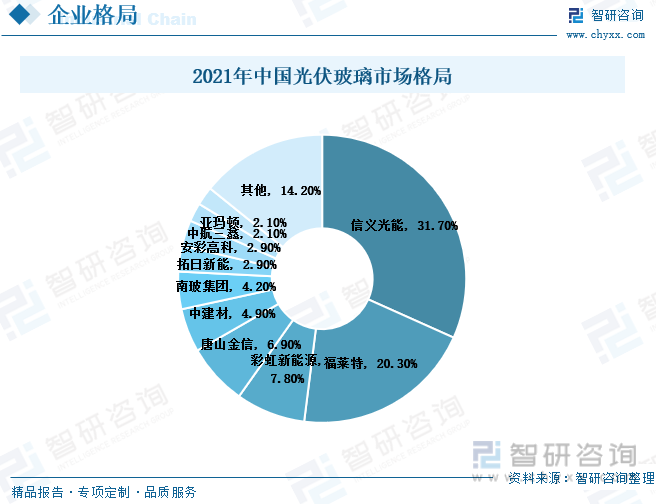

三、企业分析:光伏玻璃行业壁垒高,呈现出“两超多强”的竞争格局

光伏玻璃对光的吸收以及反射会影响光伏电池的转换效率,这要求光伏玻璃不断提高其透明度。因此光伏玻璃的技术壁垒高,入行门槛高。目前,我国光伏玻璃行业集中度较高,呈现出双寡头的局面。2021年,信义光能和福莱特的光伏玻璃营业收入均稳定上涨,但毛利率却呈下降趋势,主要是由于国际能源紧张导致上游原材料价格上涨,企业生产成本增多引起的。

四、发展趋势:光伏玻璃产需两旺,价格将有望提升

在我国“双碳政策”的推动下,我国新能源产业将持续向好发展,光伏玻璃需求增长,也必将带动光伏玻璃需求的增长。同时,促使企业纷纷扩建扩产,光伏玻璃产量将继续提升。在产业链的传导作用下,将推动光伏玻璃价格上涨。

关键词:

一、产业链:政策驱动下,光伏玻璃下游产业快速发展

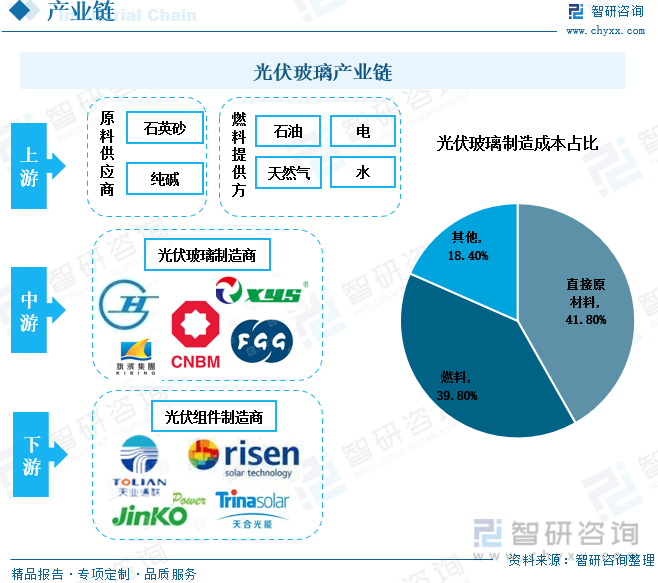

光伏玻璃也可称为“光电玻璃”,利用太阳辐射发电,并具有相关电流引出装置以及电缆的特种玻璃。光伏玻璃是光伏组件的重要装置之一,其性能对光电转换效率具有直接影响。光伏玻璃既可以保证较高的透光率使太阳能电池接受太阳光辐射从而发电,又可以起到保护太阳能电池的作用,延长太阳能电池的使用寿命。光伏玻璃产业链上游是原料功能供应商和燃料提供方,这两部分占到光伏玻璃制造成本的80%以上;中游是光伏玻璃制造商,负责光伏玻璃的研发、生产与销售;下游是光伏组件制造商,主要进行光伏电池组件的研发、制造以及销售太阳能发电系统。

1、上游原材料充足,燃料价格波动大

在光伏玻璃的生产制造成本中,原材料和燃料占比加起来超过了80%。光伏玻璃的上游原材料主要是石英砂和纯碱,这两种物质都是生产玻璃的重要原材料。2016-2021年,我国纯碱和石英砂的产量均保持稳定增长的趋势,光伏玻璃上游产量相对较为充足。目前,我国光伏玻璃的生产所使用的动力燃料以石油为主,但近年来国际上石油价格波动较大,供给不稳定,因此许多光伏玻璃生产企业为了稳定上游供给、保障生产,也开始寻找替代燃料,比如天然气。相比之下,我国天然气储量较为丰富,价格稳定,可以缓解油价上涨带来的冲击。

2、下游需求增长,且增速加快

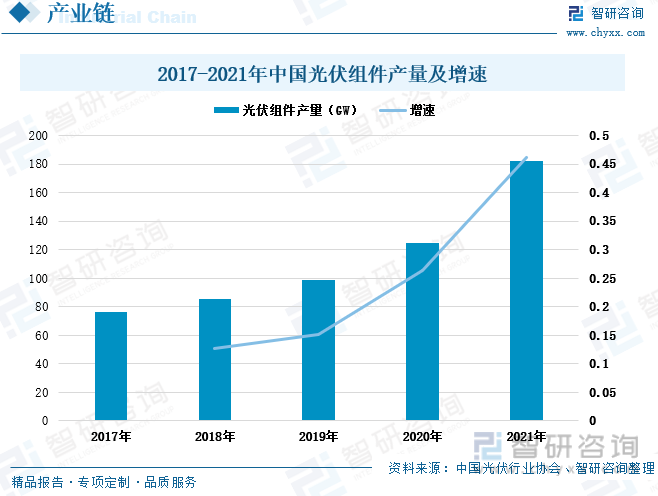

光伏组件是光伏玻璃的下游应用产业,光伏组件又叫太阳能电池板,是太阳能发电系统中的核心部分。在我国光伏产业蓬勃发展的背景下,我国光伏组件的产量也快速增长。2017-2021年我国光伏组件产量逐年增长,且增速逐渐加快。2021年我国光伏组件的产量增长至182GW,同比增长46.07%。

相关报告:智研咨询发布的《中国光伏玻璃行业市场经营管理及未来前景展望报告》

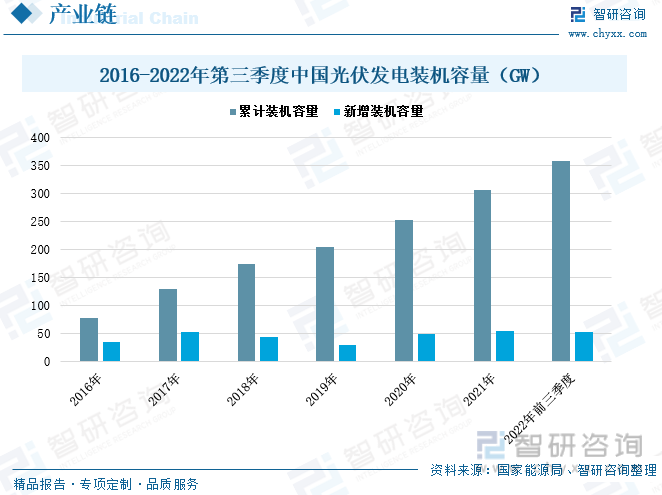

光伏发电与当下全球倡导的低碳发展需求相吻合,受到许多国家的重视并快速发展。2016-2022年我国光伏累计装机容量持续上涨。到2022年第三季度,我国累计装机容量达358GW。受政策影响,2018年和2019年我国光伏发电新增装机容量出现小幅度的减少,但2020年后我国光伏新增装机量回升并保持增长。2022年前三季度我国光伏新增装机量为52.6GW,同比增长13.86%。光伏发电成本的下降以及国家对新能源产业的扶持政策的双重驱动下,光伏发电在能源消费结构中的比重将逐渐增大,也将带动光伏玻璃的需求增长。

二、产业现状:下游光伏发电行业发展,带动光伏玻璃产量稳定增长

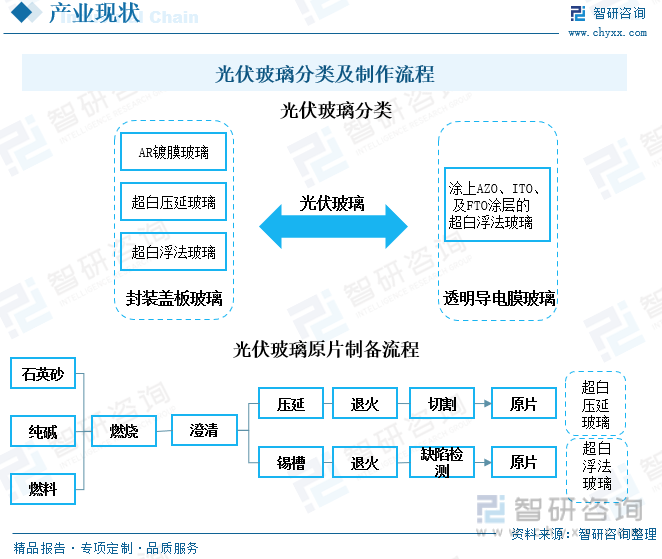

目前,我国的光伏玻璃根据应用对象的不同可以分为封装盖板玻璃和透明导电膜玻璃,封装盖板玻璃是用于晶硅电池组装中,透明导电膜玻璃则是用于薄膜太阳电池的组装。封装盖板玻璃可细分为AR镀膜玻璃、超白压延玻璃、超白浮法玻璃。薄膜太阳电池的透明导电膜玻璃则主要是涂上AZO、ITO、及FTO涂层的超白浮法玻璃。我国光伏玻璃市场上最常见的就是超白压延玻璃和超白浮法玻璃。超白压延玻璃是让玻璃液经压辊机辊压后推平制成,而超白浮法玻璃则是将玻璃液放置于锡液表面借助自重力及表面张力摊平制成。

2014-2021年,我国光伏玻璃的产能和产量始终保持稳定增长,2021年我国光伏玻璃产量为5.94亿平方米,同比增长8.79%。光伏玻璃产业的技术壁垒较高,初期投资高、回报时间长。获得较为稳定的利润回报才能吸引企业进行投资扩建。近年来,我国政策大力支持新能源产业的发展,加上我国光伏发电技术取得较大突破,发电成本下降,企业盈利状况改善,纷纷投资扩建产能,拉动整个产业链的产需量增长。

三、企业分析:光伏玻璃行业壁垒高,呈现出“两超多强”的竞争格局

因为光伏玻璃用在光伏发电设备中,使太阳光透过玻璃汇集起来,从而转换为电能。因此光伏玻璃对光的吸收以及反射会影响光伏电池的转换效率,这要求光伏玻璃不断提高其透明度。而光伏玻璃的透明度取决于玻璃中铁含量的多少,普通玻璃铁含量在0.2%以上,光伏玻璃铁含量要低于0.015%,因此光伏玻璃的技术壁垒高,入行门槛高。目前,我国光伏玻璃行业集中度较高,呈现出双寡头的局面,信义光能占比超30%,其次是福莱特占比达到20.3%。

2018年信义光能和光伏玻璃营业收入出现小幅度的下降,同年福莱特的光伏玻璃也仅仅上涨了0.69亿元,上涨幅度小,这主要是由于这一年光伏玻璃销售价格下降导致的。2018年,国家发改委、财政部和国家能源局联合发布《关于2018年光伏发电有关事项的通知》,降低光伏发电补贴,下调部分光伏发电上网电价。在此政策发布后,光伏发电产业受到影响,导致光伏玻璃销售价格下滑。同时,光伏玻璃的重要原材料纯碱和石油价格上涨,光伏玻璃企业的生产成本上涨,在产业链上下游的双重压力下,2018年光伏玻璃企业的毛利率也纷纷下滑。不过,2019年,光伏行业装机需求回暖,带动光伏玻璃的需求和价格回升,光伏玻璃企业的营业收入和毛利率均有所上涨。2021年,信义光能和福莱特的光伏玻璃营业收入均稳定上涨,但毛利率却呈下降趋势,主要是由于国际能源紧张导致上游原材料价格上涨,企业生产成本增多引起的。

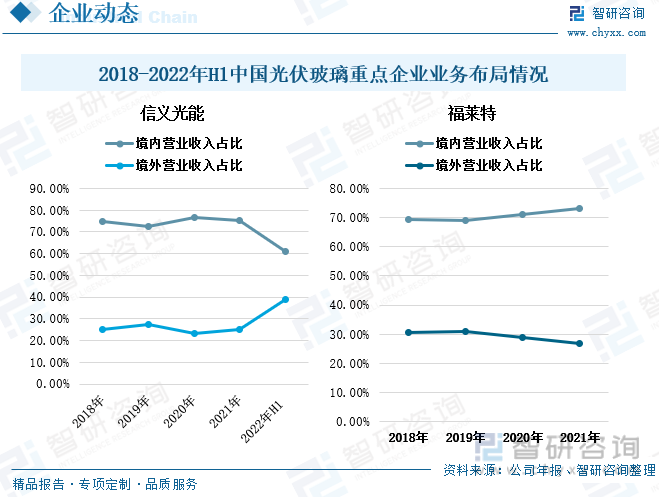

2021年,信义光能和福莱特在公司业务布局上相差不大。都是以国内市场为主,向外布局亚洲、欧洲以及北美市场等境外市场。信义光能2021年境外营业收入占比出现小幅度的上涨,并在2022年上半年大幅增长,2022年上半年,信义光能的境外营业收入占比上涨至39.07%。而福莱特与信义光能相反,2019年后,福莱特的境外营业收入占比缓慢下滑,2021年,福莱特境外营业收入占比为26.72%。

四、发展趋势:光伏玻璃产需两旺,价格将有望提升

1、光伏发电需求增多,拉动光伏玻璃需求上涨

在全球低碳经济与能源革命的大趋势下,我国环保政策趋严,国家始终重视新能源产业的发展,陆续出台大量的政策鼓励、扶持新能源产业的发展。我国提出“碳中和、碳达峰”的目标,未来光伏发电作为极佳的清洁能源,也将从当前的辅助能源逐渐成为主力能源。光伏发电需求的增长,也必然将带动光伏玻璃需求的增长。

2、多重因素影响下,光伏玻璃将实现量价齐升

在我国“双碳政策”的推动下,我国新能源产业将持续向好发展,光伏玻璃需求增长,将促使企业纷纷扩建扩产,光伏玻璃产量将继续提升。但今年国际能源局势加剧,光伏玻璃的上游石油、纯碱等原材料价格上涨,光伏玻璃企业的生产成本上涨。光伏玻璃上游价格上涨,下游需求增多,在产业链的传导作用下,将推动光伏玻璃价格上涨。

3、光伏玻璃产能产量持续提升,全球市场渗透率增强

在政策和市场的多重因素影响下,我国光伏产业发展较快,也带动了光伏玻璃产业的快速扩张。光伏玻璃作为特种玻璃的一种,技术要求高,近年来,我国光伏玻璃企业也都在技术上刻苦钻研,取得了较大的突破。目前我国光伏玻璃产业已经走在世界前列,已经成为光伏玻璃生产大国。我国光伏玻璃企业还在继续扩建扩产,未来我国光伏玻璃的全球市场渗透率还将进一步增强。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国光伏玻璃行业市场经营管理及未来前景展望报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国光伏玻璃行业市场经营管理及未来前景展望报告

《2023-2029年中国光伏玻璃行业市场经营管理及未来前景展望报告》共十章,包含光伏玻璃细分产品供需现状与前景分析,中国光伏玻璃行业领先企业经营分析, 中国光伏玻璃行业投资机会与前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询