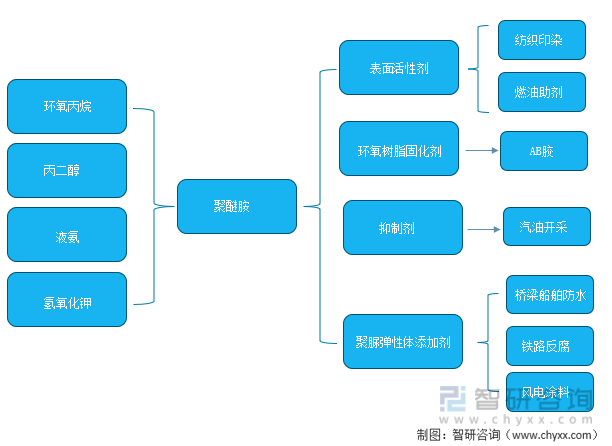

一、聚醚胺产业链

端基聚醚固化环氧树脂放热温度降低,产物无色透明、高光泽、坚韧、耐热冲击。端氨基聚醚沸点高、蒸气压低、毒性小,对皮肤有潜在刺激性。

聚醚胺产业链

资料来源:智研咨询整理

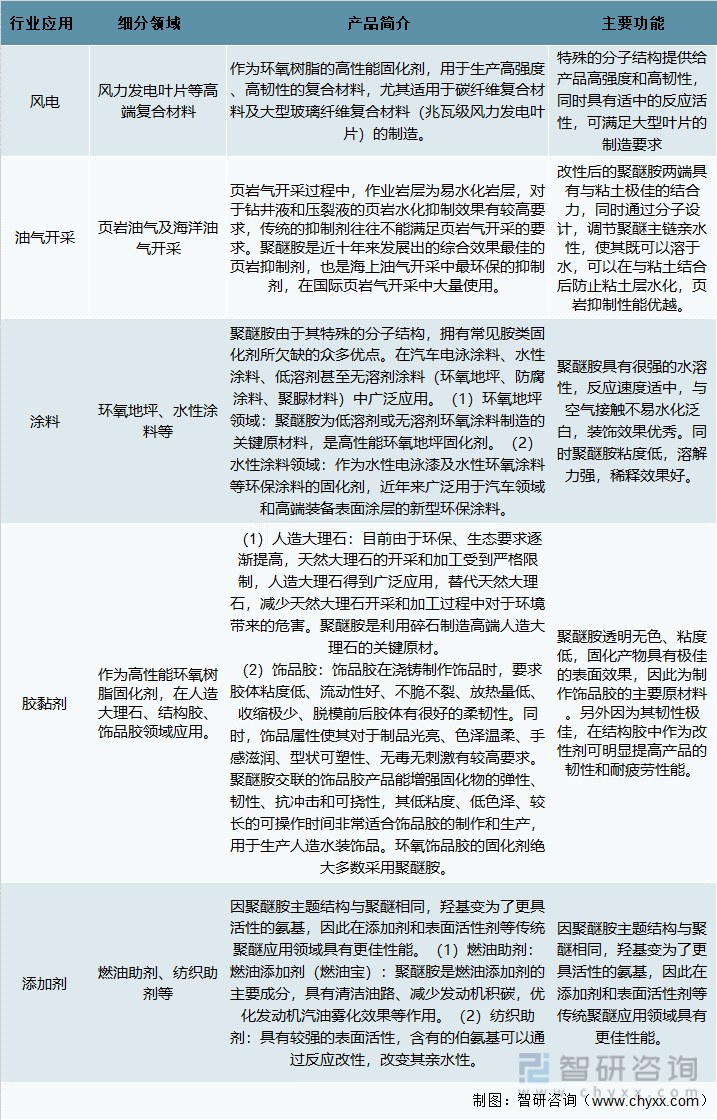

二、聚醚胺应用领域

聚醚胺(PEA)是一类具有柔软聚醚骨架,由伯胺基或仲胺基封端的聚烯烃化合物,主要用于提高终端产品的韧性、柔韧性、疏水性或亲水性,在聚氨酯反应注射成型材料、聚脲喷涂、环氧树脂固化剂以及汽油清净剂等众多领域中得到广泛的应用。

聚醚胺主要应用领域及其功能

资料来源:智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国聚醚胺行业市场全景评估及发展策略分析报告》

三、聚醚胺供需

近几年,我国聚醚胺行业供需基本保持均衡,其中2021年中国聚醚胺产量为8.55万吨;聚醚胺销量为8.26万吨,同比下降18.5%。

2017-2021年中国聚醚胺产量及销量

资料来源:公开资料整理

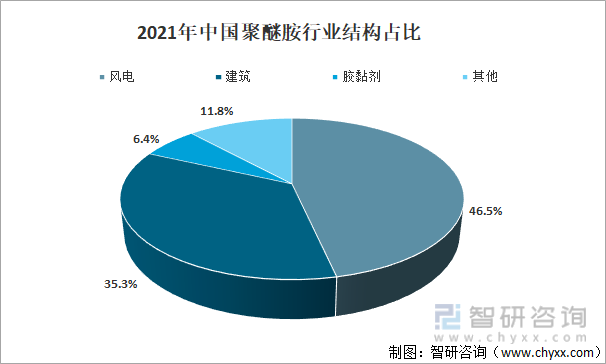

2021年中国聚醚胺市场结构主要集中在风电、建筑和胶黏剂三个部分,合计占比达到88%,其中风电占比46.53%、建筑占比35.31%,胶黏剂占比6.36%。

2021年中国聚醚胺行业结构占比

资料来源:公开资料整理

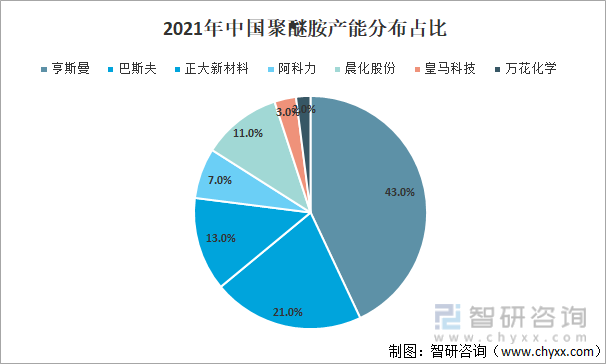

四、聚醚胺主要企业产能情况

2021年全球聚醚胺主要供应商共有7家,其中美国亨斯迈和德国巴斯夫产能占比分别为43%和21%,海外厂商积淀深厚,技术和规模上的优势依然明显;国内共有5家厂商,合共占据全球产能的36%,但产能规模均较海外厂家小,目前达到万吨级别的厂商有3家,正大新材料3.5万吨,阿科力2万吨,晨化股份3.1万吨。

由于聚醚胺行业进入壁垒较高,厂商不仅需要持续多年的技术研发和投入成本高昂的设备,而且大多数客户为大型化工制造商或贸易公司,产品的大批量供应和质量稳定性尤为关键,意味着新进入者难以打破目前的竞争格局。

2021年中国聚醚胺产能分布占比

资料来源:公开资料整理

根据相关公司公告统计,多家厂商均存在扩产规划,预计2022年仅有正大新材料一家计划扩产4万吨,预计2023年扩产规模为14万吨,其中正大新材料新增5万吨、阿科力新增1万吨、晨化股份和万华化学计划于2023年底各新增4万吨。

聚醚胺现有产能及在建产能梳理

资料来源:公开资料整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国聚醚胺行业市场全景评估及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国聚醚胺行业市场全景评估及发展策略分析报告

《2021-2027年中国聚醚胺行业市场全景评估及发展策略分析报告》共十四章,包含聚醚胺行业投资情况与发展前景分析,中国聚醚胺行业投资价值与投资策略分析,聚醚胺行业结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国聚醚胺行业市场规模及重点企业经营现状分析:聚醚胺销量达10.14万吨[图]](http://img.chyxx.com/2021/12/N11286N7BA_m.jpg?x-oss-process=style/w320)