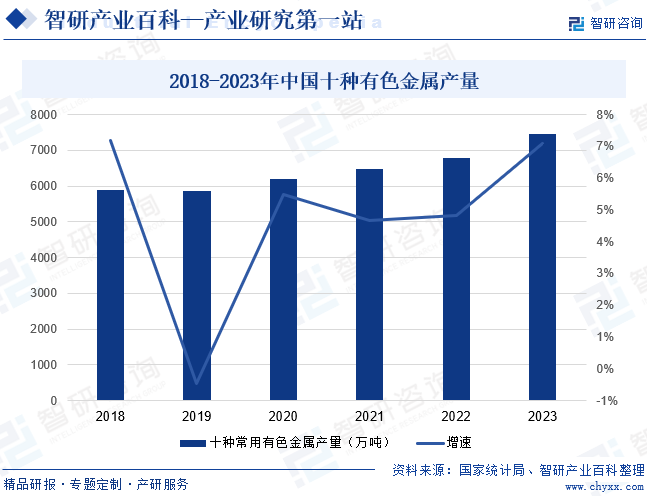

摘要:近年来,我国工业、信息产业保持高景气态势发展,叠加产业供给侧改革进程加快,常用有色金属市场规模大、综合优势明显,逐步成为我国实现高质量、高效益、可持续发展的战略性材料。根据国家统计局数据,2023年,我国十种有色金属产量为7469.80万吨,同比增长7.1%。其中原铝产量4159.4万吨,同比增长3.7%;精炼铜产量1298.8万吨,同比增长13.5%。

一、定义及分类

狭义的有色金属又称非铁金属,是除铁、锰、铬以外的所有金属的统称。广义的有色金属还包括有色合金。常用有色金属包括铝、镁、铜、铅、锌、镍、钴、锡、锑、汞等十种,其中铜是人类最早使用的金属材料之一。现代常用有色金属及其合金已成为机械制造业、建筑业、电子工业、航空航天、核能利用等领域不可缺少的结构材料和功能材料。十种常用有色金属可大致分为常用轻金属和常用重金属两大类。

二、行业政策

1、主管部门和监管体制

常用有色金属行业主管部门为国家发展和改革委员会、自然资源部、应急管理部及生态环境部;行业自律组织为中国有色金属工业协会。

国家发展和改革委员会主要负责本行业投资项目的核准和备案。自然资源部负责监督和管理全国的矿产资源勘查和开采,并依法对探矿权和采矿权的申请和转让进行管理和登记。应急管理部。负责非煤矿矿山企业安全生产许可证的颁发和管理,并对非煤矿矿山建设项目的安全设施设计进行审查。生态环境部负责矿山开采环境监察、环境质量和污染源监测、相关排放物标准制定等管理工作;负责监督核查新建、改建、扩建工程项目环境保护设施与主体同时设计、同时施工、同时投产使用等事项。

中国有色金属工业协会是我国有色金属行业的企业、事业单位、社会团体自愿组成的全国性、非营利性、行业性的经济类社会团体,主要负责为政府制定行业发展规划、产业政策和有关法律法规提出意见和建议;协助政府主管部门制定、修订本行业国家标准,负责本行业标准的制定、修订和实施监督等相关工作。

2、行业相关政策

常用有色金属相较于其他有色金属资源储量更多,开采、洗选以及回收有用成分更容易,应用广、战略价值突出,是发展战略性新兴产业和国防科技工业的重要支撑,是维护国家资源安全和产业安全的重要领域。近年来,我国出台一系列相关法律法规和行业政策,侧重于产业结构调整及绿色发展理念。铜矿等常用有色金属矿产资源作为紧缺型的战略性矿产资源,国家始终鼓励加大勘探开发力度。2023年8月,工信部、发改委等七部门联合印发《有色金属行业稳增长工作方案》,提出针对铜、铝、镍等紧缺战略性矿产,加大国内勘查开发力度,稳定铜、铝、锂等关键产品供应;引导铜、铝、铅、锌、镁、工业硅等企业开展节能降碳工艺升级改造。国家利好政策持续发力为我国常用有色金属采选及相关产业发展营造了良好的市场环境,推动产业健康稳定发展。

三、行业壁垒

1、行政许可壁垒

我国矿产资源属于国家所有,从事常用有色金属采选业务需由国务院地质矿产主管部门审批登记并取得相关开采资质。根据我国现行法律法规,国家对矿产资源的勘查、开采实行许可证制度,相关企业必须取得《勘查许可证》《采矿许可证》《安全生产许可证》等才能进行矿产资源的勘查、开采。同时,部分进行地下采矿作业的企业还需取得《爆破作业单位许可证》,并严格按照相关主管部门的要求进行矿产采选。新进入企业必须符合规定的资质条件才能从事常用有色金属采选业务,从而形成较高的行政许可壁垒。

2、资金壁垒

常用有色金属矿石采选属于重资产型产业,企业需在资源获取、矿山建设、选厂建设及相关配套工程建设、环境保护、安全生产和绿色矿山建设要求方面投入大量资金。并且行业具有初始资金投入较大、投资回报周期长等特点,企业需具备较强的资金实力以及灵活的融资渠道,以支撑日常经营投资需求。新进入企业市场影响力较小,难以在短时间内获得社会资本的关注,自有资本规模成为其稳定经营的重要门槛。

3、资源控制壁垒

常用有色金属采选依赖于企业掌握的矿产资源,由于矿床成因类型不同,各个矿山的常用有色金属品种、品位、矿体赋存条件差异较大,从而对常用有色金属企业的生产成本造成较大影响。目前,我国常用有色金属矿产资源整体呈现中小型矿床多、大型矿床少,贫矿多、富矿少的特点,且新开发矿床大多处于开采难度较大的偏远地区。同时,绝大部分易开采、储量大的优质矿床资源被行业内龙头企业控制,其在行业竞争中占据优势地位。因此,获取优质的常用有色金属矿产资源成为潜在进入者的重要壁垒。

四、产业链

1、行业产业链分析

常用有色金属产业链上游主要为矿石采选所需材料以及能源供应,包括炸药、雷管、石灰、表面活性剂、柴油、电力等。采矿用炸药、雷管、油和电等市场具有强监管、供应稳定、价格波动幅度小等特点,市场供应稳定。其他原材料供应商集中度低、竞争较为充分、市场供应充足,供需双方采用市场化方式议价,对企业经营成本影响较小。

常用有色金属下游应用领域较为广泛,既涵盖汽车、交通运输、机械、化工、新材料等制造业领域,也包括电力建设、建筑等基础设施建设领域。近年来,我国新能源、消费电子、智能制造等新兴产业发展迅猛,市场对于性能优越、成本较低的金属材料需求量持续扩大,推动常用有色金属及其合金高速发展。

四川雅化实业集团股份有限公司

四川雅化实业集团股份有限公司  广东宏大控股集团股份有限公司

广东宏大控股集团股份有限公司  安徽江南化工股份有限公司

安徽江南化工股份有限公司  江西国泰集团股份有限公司

江西国泰集团股份有限公司  保利联合化工控股集团股份有限公司

保利联合化工控股集团股份有限公司  北方特种能源集团有限公司

北方特种能源集团有限公司  中国葛洲坝集团易普力股份有限公司

中国葛洲坝集团易普力股份有限公司  云南民爆集团有限责任公司

云南民爆集团有限责任公司  江西国科军工集团股份有限公司

江西国科军工集团股份有限公司  新疆雪峰科技(集团)股份有限公司

新疆雪峰科技(集团)股份有限公司  湖南南岭民用爆破器材股份有限公司

湖南南岭民用爆破器材股份有限公司  湖南皕成科技股份有限公司

湖南皕成科技股份有限公司  安阳豫鑫活性灰石有限责任公司

安阳豫鑫活性灰石有限责任公司  山东金浩钙业股份有限公司

山东金浩钙业股份有限公司  四川金顶(集团)股份有限公司

四川金顶(集团)股份有限公司  浙江赞宇科技股份有限公司

浙江赞宇科技股份有限公司  和桐化学股份有限公司

和桐化学股份有限公司  浙江皇马科技股份有限公司

浙江皇马科技股份有限公司  山东宝莫生物化工股份有限公司

山东宝莫生物化工股份有限公司  辽宁科隆精细化工股份有限公司

辽宁科隆精细化工股份有限公司

2、行业领先企业分析

(1)西部矿业股份有限公司

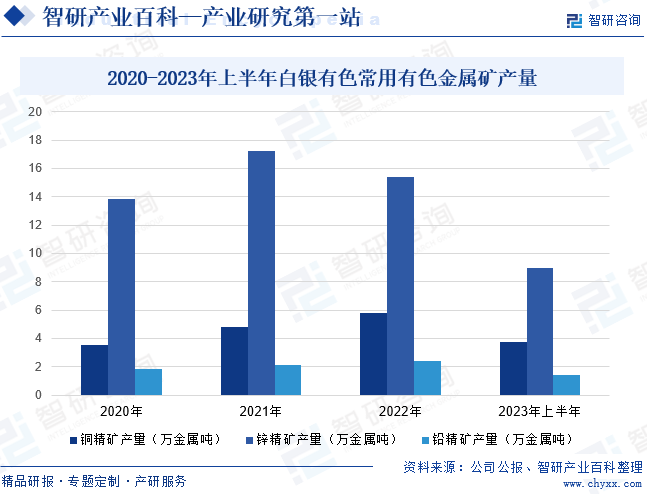

西部矿业股份有限公司成立于2000年,主要从事铜、铅、锌、铁等基本有色金属的采选、冶炼、贸易等业务,主要产品有铜精矿、锌精矿、铅精矿等,是中国第二大铅锌精矿生产商、第五大铜精矿生产商。西部矿业产业主要分布于西部地区,地区资源储量丰富,产业联动紧密,互补性强,有利于企业优先获得西部优质矿产资源。2023年上半年,西部矿业铜精矿产量为6.01万金属吨,锌精矿产量为 6.03万金属吨,铅精矿产量为3.11万金属吨。

(2)白银有色集团股份有限公司

白银有色集团股份有限公司成立于2007年,主要业务为铜、铅、锌、金、银等多种有色金属及贵金属的采选、冶炼、加工及贸易,业务覆盖有色金属及贵金属勘探、采矿、选矿、冶炼、加工于一体的全产业链,涉及国内、国外等多个地区,是具有深厚行业积淀并初步形成国际布局的大型有色金属及贵金属企业。2023年上半年,白银有色采选系统产出精矿铜铅锌钼金属量为14.12万吨,同比增长12.73%.其中精矿含铜3.72万吨;精矿含锌8.95万吨;精矿含铅1.43万吨。

五、行业现状

有色金属具有良好的导电性、导热性、耐腐蚀性和加工性能,且相较于纯金属,多种有色金属形成的有色合金性能更强,适用领域更广,而铅、锌、镍、钴等常用有色金属是重要的合金材料,被广泛应用于电子、航空航天、交通运输、建筑、机械制造和能源等领域。近年来,我国工业、信息产业保持高景气态势发展,叠加产业供给侧改革进程加快,常用有色金属市场规模大、综合优势明显,逐步成为我国实现高质量、高效益、可持续发展的战略性材料。根据国家统计局数据,2023年,我国十种有色金属产量为7469.80万吨,同比增长7.1%。其中原铝产量4159.4万吨,同比增长3.7%;精炼铜产量1298.8万吨,同比增长13.5%。

六、发展因素

1、有利因素

(1)国家利好政策发力

目前,常用有色金属对国家经济、科学技术、国防建设等发展至关重要,是提升国家综合实力和保障国家安全的关键性战略资源。作为常用有色金属生产第一大国,中国在常用有色金属研究领域,特别是在复杂低品位矿产资源的开发和利用上取得了长足进展。为保障产业持续发展,自2024年2月1日起施行的《产业结构调整指导目录(2024年本)》将有色金属现有矿山接替资源勘探开发,紧缺资源的深部、难采及低品位矿床开采,矿山尾矿充填采矿工艺、技术及装备等列为鼓励类项目。

(2)市场需求增长

常用有色金属市场应用率较高,应用场景广泛。随着世界经济复苏,交通运输、电力等基础设施建设及更新迎来高峰期,常用有色金属市场需求持续增长。同时,扩大内需、改善出口等政策推动下游消费市场逐步回暖,房地产、日用消费品、汽车制造等产业加快升级,极大地提升了常用有色金属资源利用率。

(3)技术水平逐步提升

随着矿石采选技术的不断进步,我国常用有色金属贫化率和损失率逐渐降低,金属回收率不断提高,为企业资源开发和综合利用奠定了良好的技术基础。同时生产工艺的进步和生产设备的更新改造会进一步降低生产成本,增加国内常用有色金属企业的竞争力和生产积极性,从而提高金属产品的附加值,也进一步提升了产业经济效益。

2、不利因素

(1)市场价格具有波动性

随着常用有色金属矿产资源逐渐紧缺和选矿技术的不断发展,具有经济价值的选矿品位呈下降趋势。而矿石采选产出的精矿产品的销售价格通常以金属市场价格为基数确定。目前,常用有色金属市场价格受供需关系、主要采选地的生产情况、经济事件、宏观经济的各项指标及市场投机等因素的影响,价格具有波动性。如波动性过大,将影响常用有色金属行业生产的积极性。

(2)资源禀赋较低

我国常用有色金属矿产资源主要以中小型矿床为主,且经过产业发展前期长时间的无节制开采,部分金属资源储量不断减少。同时,我国常见有色金属资源主要分布在云南、甘肃、陕西、青海和内蒙古等地,矿石品位较低,复杂共生难选矿石居多,开采环境复杂,整体资源禀赋不高。常用有色金属采选难度大,成本高,一定程度上影响精矿产量。

(3)企业经营成本上升

随着产业转型升级与供给侧改革深化,严控安全生产与环境保护是产业稳定发展的必然趋势,对我国常用有色金属行业经营产生较为显著的影响,行业内企业安全及环保支出明显增加。未来,我国将实施更为严格的环境保护及安全生产规定,常用有色金属企业安全、环保等方面费用将继续上升,经营成本也将随之增加。

七、竞争格局

有色金属是我国重要的资源之一,其中铜、铝、铅、锌等常用有色金属为我国的战略性矿产资源。常用有色金属细分市场较多,各类金属的地理分布、产业链情况以及下游需求各不相同,且各产品之间替代性相对较低,因此行业内参与者众多。目前,我国常用有色金属总体处于竞争激烈的状态。因常用有色金属行业资源属性较强,资源密集区集聚大量企业,我国储量较大的金属资源如铜、铝、铅、锌等领域培育了一大批以有色金属加工冶炼为主营业务的企业,如铜陵有色、华钰矿业、西部矿业、白银有色、紫金矿业、江西铜业等。

八、发展趋势

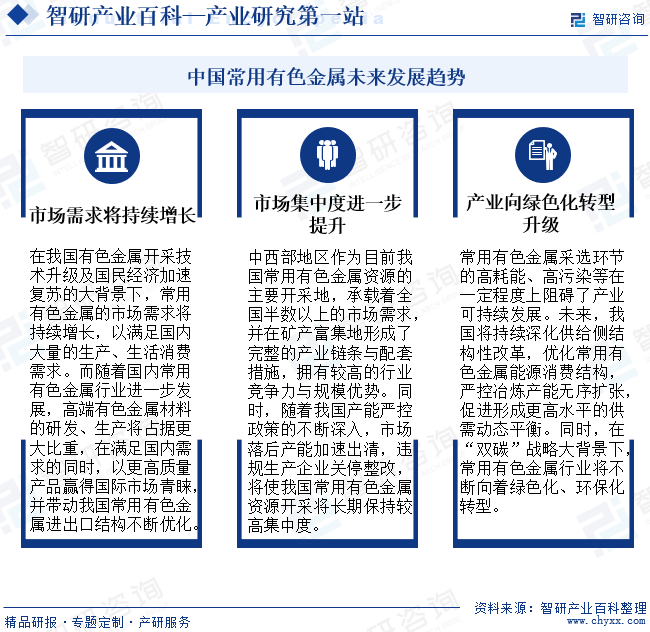

受国际市场风险降温、国内经济复苏持续推进、消费预期不断改善等因素影响,常见有色金属运行环境整体偏好,市场需求将持续增长。随着我国产能严控政策的不断深入,市场落后产能加速出清,违规生产企业关停整改,将使我国常用有色金属资源开采将长期保持较高集中度。此外,优化能源消费结构、节能降碳促环保已成为全球关注焦点。未来,我国将持续深化供给侧结构性改革,优化常用有色金属能源消费结构,推动常用有色金属行业转型升级。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。