一、OLED材料概述

OLED(Organic Light-Emitting Diode),即有机发光二极管,是继 CRT(显像管)、LCD(液晶)显示后基于电致发光的第三代显示技术。与 LCD 相比,OLED 具有对比度更高、能耗更低、更轻薄、可实现柔性显示等一系列优势,更加适应 5G时代万物互联的显示需要,或将成为中小尺寸显示领域的主流技术。

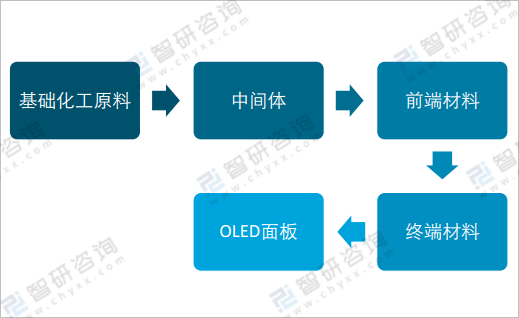

OLED材料是OLED面板的关键组分,决定OLED面板的显示性能。对于OLED终端材料制造,前端材料制造商首先将基础化学原料做成中间体,然后进一步加工成升华前材料,并将其出售给终端材料制造商。经过终端材料制造商,最终形成了用于生产OLED面板的OLED终端材料。

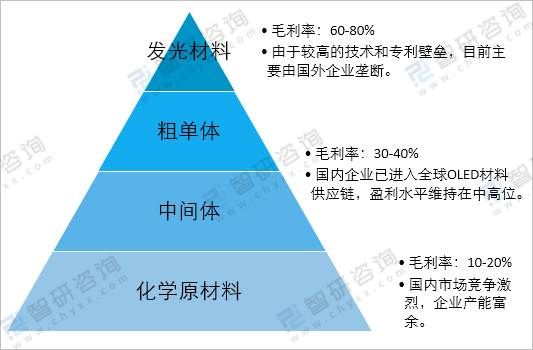

有机发光材料的主要生产环节

资料来源:智研咨询整理

二、全球OLED材料市场现状及企业分析

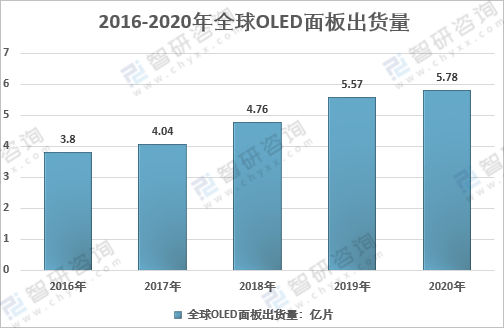

众多厂商加速进场,全球OLED显示行业呈现蓬勃发展的态势。公开数据显示,2020年全球OLED面板出货量为5.78亿块,较上年增长3.7%。由于2020年面板平均价格下降,全年OLED面板总收入仅增长0.7%至326.8亿美元。

2016-2020年全球OLED面板出货量

资料来源:智研咨询整理

在面板市场的带动下,上游OLED材料市场呈现高速发展。2015年全球OLED材料市场规模4.75亿美元,2020年市场规模增至15.76亿美元,2015-2020年均复合增速高达27.11%。

2015-2020年全球OLED材料市场规模

资料来源:智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国OLED材料行业市场专项调查及投资前景分析报告》

OLED材料合成技术壁垒最高的环节是将材料升华至电子级的过程和成品材料到基材的过程,目前,全球OLED升华后材料供应商主要为韩国、日本、德国和美国制造商,全球市场基本处于被国外制造商垄断的状态。在基板涂覆方面,小分子材料主要采用真空镀膜工艺,主要由日韩厂商垄断;虽然高分子材料采用旋转涂覆或喷涂印刷技术,相关技术主要掌握在欧美厂商手中,但喷墨打印工艺尚不成熟,尚未实现工业应用。

OLED材料分类及主要代表厂商

材料分类 | 主要材料 | 生产企业 |

发光材料 | 红光材料 | UDC、陶氏化学、住友化学、日本东丽、默克、LG化学、出光兴产、新日铁化学、斗山、日本东丽、三星SDI、Novaled |

绿光材料 | UDC、陶氏化学、住友化学、默克、Novaled | |

蓝光材料 | 出光兴产、保土谷化学、陶氏化学、JNC、Cynora、Kyulux | |

通用材料 | 电子注入材料 | 德山金属、LG化学、三星SDI、日本东丽、保土谷化学、出光兴产、陶氏化学 |

电子传输材料 | 德山金属、LG化学、三星SDI、日本东丽、保土谷化学、出光兴产、默克 | |

空穴注入材料 | LG化学、三星SDI、日本东丽、保土谷化学、JNC、默克、陶氏化学 | |

空穴传输材料 | 德山金属、LG化学、三星SDI、日本东丽、保土谷化学、默克 |

资料来源:智研咨询整理

三、中国OLED材料行业生产及市场容量分析

我国OLED材料市场的增长一方面是由于国内企业投资规模加大,产业技术升级,逐步实现材料国产化;另一方面,为降低国际贸易摩擦的潜在风险和降低运输成本等因素,国际显示材料龙头企业近年来都建有国内工厂或授权OEM。

据统计2015年我国OLED材料产量为0.14吨,OLED材料产量增长至3.60吨。

2015-2020年中国OLED材料产量

资料来源:智研咨询整理

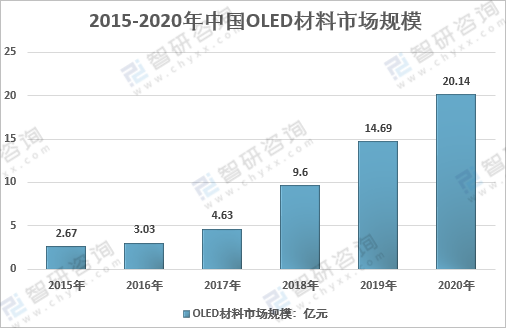

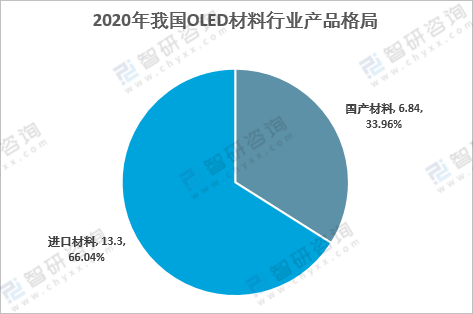

从市场容量看,2020年,我国OLED材料市场规模20.14亿元,同比增长37.10%。其中,进口材料市场规模6.84亿元,占比66.04%;国产材料6.84亿元,仅占33.96%。

2015-2020年我国OLED材料市场规模走势图

资料来源:智研咨询整理

2020年我国OLED材料行业产品格局(单位:亿元,%)

资料来源:智研咨询整理

四、中国OLED材料行业相关政策规划

为提升本土OLED材料企业竞争力,拓宽OLED的应用,国家和地方政府相继出台了一系列鼓励政策大力推动OLED材料及相关显示面板行业的发展,具体如下:

近年来中国OLED材料产业政策一览表

产业政策名称 | 颁布时间 | 主要内容 |

国务院关于印发“十二五”国家自主创新能力建设规划的通知 | 2013 年 1 月 | 新型显示技术作为战略性新兴产业创新能力建设重点 |

国家发展改革委关于修改《产业结构调整指导目录(2011 年本)》有关条款的决定 | 2013 年 2 月 | 将有机发光二极管(OLED)等新型平板显示器件及关键部件列为鼓励类 |

国家发展改革委办公厅,工业和信息化部办公厅关于组织实施新型平板显示和宽带网络设备研发及产业化专项有关事项的通知 | 2014 年 4 月 | 将新型平板显示领域列为专项支持重点,其中包含了 AMOLED 用高性能、长寿命有机蓝色电致发光、电子传输和空穴注入/传输材料研发和产业化 |

国务院关于印发“十三五”国家战略性新兴产业发展规划的通知 | 2016 年 12 月 | 实现主动矩阵有机发光二极管(AMOLED)、超高清(4K/8K)量子点液晶显示、柔性显示等技术国产化突破及规模应用。推动智能传感器、电力电子、印刷电子、半导体照明、惯性导航等领域关键技术研发和产业化,提升新型片式元件、光通信器件、专用电子材料供给保障能力 |

工信部关于产业关键共性技术发展指南(2017年) | 2017 年 10 月 | 优先发展的产业关键共性技术 174 项,其中包括:先进玻璃基材料及高附加值玻璃深加工技术及装备;OLED 喷墨打印技术与封装技术;柔性 AMOLED、光场显示等近眼显示技术 |

战略性新兴产业分类(2018 年版) | 2018 年 10 月 | 将高分子 OLED 材料(新型 OLED 显示器等)分类为高分子光、电、磁材料制造;OLED 材料生产设备、器件生产设备、照明产品生产设备分类为高效节能电气机械器材制造 |

重点新材料首批次应用示范指导目录(2019 年版) | 2019 年 11 月 | 高性能水汽阻隔膜可以应用于 OLED;I线光敏型聚酰亚胺绝缘材料性能要求为OLED 用正型绝缘材料 |

关于有源矩阵有机发光二极管显示器件项目进口设备增值税分期纳税政策的通知 | 2020年1月 | 对大量上游国内无法生产的原材料、元器件、生产设备实施了分期纳税,降低生产成本压力,帮助国内面板模组制造商提高产品竞争力。 |

资料来源:智研咨询整理

五、中国OLED材料市场竞争格局

OLED 材料包括发光材料及通用材料等,不同材料市场利润显著不同。国内OLED化学原材料供给充足,但市场竞争激烈,国内企业缺少定价能力,毛利率低至10%-20%; OLED中间体/粗单体方面,中国是全球重要生产国,市场较为有序,业内企业保持较高的利润水平,毛利率为30%-40%;而发光材料技术壁垒高,本土企业基础薄弱,市场被国外企业垄断,毛利率可达60-80%。

发光材料是 OLED 有机材料关键核心所在

资料来源:智研咨询整理

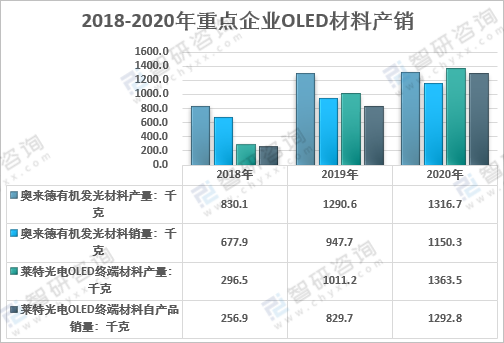

OLED终端材料的制作难度大,目前国内只有少数企业具备供应能力,如奥来德等。以吉林奥来德光电材料股份有限公司、陕西莱特光电材料有限公司等为代表的OLED材料企业逐步突破专利壁垒,不断巩固强化自身产品优势、成本优势、服务优势,逐步获得下游面板厂商的认可。随着OLED面板的更新迭代,国内OLED材料企业有望陆续通过下游面板厂商认证,开始进入其新一代材料供应商体系,实现批量供应。

2018-2020年重点企业OLED材料产销情况

资料来源:公司公告、智研咨询整理

2018-2020年重点企业OLED材料销售收入

资料来源:公司公告、智研咨询整理

未来,随着国内厂商生产技术及产品性能的持续提升,并不断完善自身量产配套、品质管控及器件应用能力,OLED 面板行业国产化将加快推动 OLED材料的国产化,进而形成较为完整的产业链,从而共同促进国内 OLED 行业的发展。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国OLED材料行业市场专项调查及投资前景分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国OLED材料产业竞争现状及发展趋势研究报告

《2026-2032年中国OLED材料产业竞争现状及发展趋势研究报告》共十章,包含我国OLED材料市场主要参与者经营分析,OLED材料行业风险分析及前景展望,OLED材料行业研究结论及投资战略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国OLED材料行业产业链全景、发展历程、市场规模、OLED材料企业布局及产业竞争分析[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)