一、产销量

食糖是关系国计民生的重要战略物资,是食品加工行业中不可替代的重要原料。同时,食糖也是人体所必须的三大养分(糖、蛋白质、脂肪)之一,人体活动所需能量的70%是来源于糖类供给,糖与人民的生活息息相关。近年来中国食糖产业飞速发展,在世界食糖消费中占据着非常重要的地位,2018/19年制糖期中国共生产食糖1076.04万吨,较上期制糖期增加了45万吨,同比增长4.36%,受新冠肺炎疫情影响,2019/20年制糖期中国食糖产量有所下滑,2019/20年制糖期中国食糖产量为1040.72万吨,较上期制糖期减少了35.32万吨,同比减少3.28%,2020/21年制糖期中国共生产食糖1066.66万吨。

2013-2021年中国食糖产量统计(按制糖期)

注:2020/21年制糖期截至2021年8月底。

资料来源:中国糖业协会、智研咨询整理

国内食糖从糖料分布地域来看,呈“南甘北甜”的格局,甘蔗制糖业主要分布在广西、广东等地,甜菜制糖业集中在内蒙古、黑龙江等地;从食糖生产结构来看,国内拥有以甘蔗为原料的蔗糖加工、以甜菜为原料的甜菜糖加工和以进口原糖为原料的精炼糖加工业态。2020/21年制糖期中国共生产甘蔗糖913.4万吨,甜菜糖153.26万吨。

2020/21年中国食糖细分品种产量统计(按制糖期):万吨

注:2020/21年制糖期截至2021年8月底。

资料来源:中国糖业协会、智研咨询整理

智研咨询发布的《2021-2027年中国食糖行业竞争战略分析及投资前景规划报告》数据显示:2020/21年制糖期中国甘蔗糖产量占食糖总产量的85.63%,占比非常大;甜菜糖产量占食糖总产量的14.37%。

2020/21年中国食糖细分品种产量占比

注:2020/21年制糖期截至2021年8月底。

资料来源:中国糖业协会、智研咨询整理

中国是全球重要的食糖生产国和消费国,随着国民收入的增长和人们生活水平的提高,加之制糖企业和食品加工企业的快速发展,中国食糖消费呈跳跃式增长,2018/19年制糖期中国食糖销量达1040.63万吨,较上期制糖期增加了55.63万吨,同比增长5.65%,受新冠肺炎疫情影响,2019/20年制糖期中国食糖销量有所下滑,2019/20年制糖期中国食糖销量为552.77万吨,较上期制糖期减少了487.86万吨,同比减少46.88%,2020/21年制糖期中国食糖销量为876.45万吨。

2013-2021年中国食糖销量统计(按制糖期)

注:2020/21年制糖期截至2021年8月底。

资料来源:中国糖业协会、智研咨询整理

从细分品种来看,2020/21年制糖期中国甘蔗糖销量为735.49万吨,甜菜糖销量为140.96万吨。

2020/21年中国食糖细分品种销量统计(按制糖期):万吨

注:2020/21年制糖期截至2021年8月底。

资料来源:中国糖业协会、智研咨询整理

2020/21年制糖期中国甘蔗糖销量占食糖总销量的83.92%,占比非常大;甜菜糖销量占食糖总销量的16.08%。

2020/21年中国食糖细分品种销量占比

注:2020/21年制糖期截至2021年8月底。

资料来源:中国糖业协会、智研咨询整理

二、龙头企业分析:中粮糖业

食糖产业是我国传统的行业之一,经过多年的发展,中国食糖产业涌现一匹如粮糖业、南宁糖业、粤桂股份等最具代表性的优秀企业,从2020年中粮糖业、南宁糖业、粤桂股份食糖生产量、销售量对比数据可以看出,2020年中粮糖业产销量明显高于南宁糖业和粤桂股份,目前中国食糖产业市场格局仍然较为分散,但中粮糖业龙头优势明显。

2020年中粮糖业、南宁糖业、粤桂股份食糖生产量、销售量及库存量对比

资料来源:企业年报、智研咨询整理

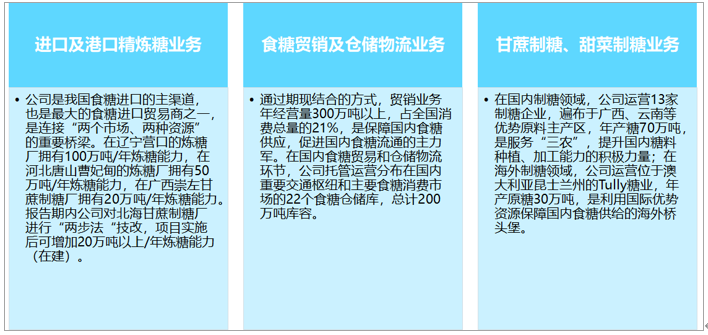

中粮糖业是中粮集团控股国内A股上市公司,是中粮集团食糖业务专业化公司,经营范围包括国内外制糖、食糖进口、港口炼糖、国内食糖销售及贸易、食糖仓储及物流、番茄加工。中粮糖业食糖业务在国内外建立了完善的产业布局,全产业链增值能力位于行业前列。公司致力于为消费者提供安全、健康、高品质的食糖产品,可以根据客户的需求定制不同包装规格产品,主要包括原糖、白砂糖、绵白糖、赤砂糖、精幼砂糖、红糖及糖加工副产品颗粒粕、糖蜜等。公司根据市场多样化的需求,推出400g优级白砂糖、355g精制白砂糖、纯正红糖、玫瑰红糖、单晶冰糖、350g多晶体黄冰糖及罗汉果风味液体糖等小包装产品。公司根据市场多样化的需求,推出400g优级白砂糖、355g精制白砂糖、纯正红糖、玫瑰红糖、单晶冰糖、350g多晶体黄冰糖及罗汉果风味液体糖等小包装产品。

中粮糖业食糖业务介绍

资料来源:企业年报、智研咨询整理

自2019年起中粮糖业总资产逐年攀升,2020年中粮糖业总资产达175.3亿元,较2019年增加了14.10亿元,同比增长8.75%,2021年上半年中粮糖业总资产已达197.5亿元,其中流动资产为135.2亿元。

2014-2021年上半年中粮糖业总资产统计

资料来源:企业年报、智研咨询整理

从营收情况来看,2020年中粮糖业营业总收入稳中有升,2020年中粮糖业营业总收入达211.3亿元,较2019年增加了27.10亿元,同比增长14.71%,2021年上半年中粮糖业营业总收入已完成111.8亿元。

2014-2021年上半年中粮糖业营业总收入统计(亿元)

资料来源:企业年报、智研咨询整理

虽然中粮糖业营业总收入保持增长,但归属净利润却有所下滑,2020年中粮糖业归属净利润为5.29亿元,较2019年减少了0.51亿元,同比减少8.71%,2021年上半年中粮糖业归属净利润已逐步复苏,2021年上半年中粮糖业归属净利润已完成4.51亿元。

2014-2021年上半年中粮糖业归属净利润统计

资料来源:企业年报、智研咨询整理

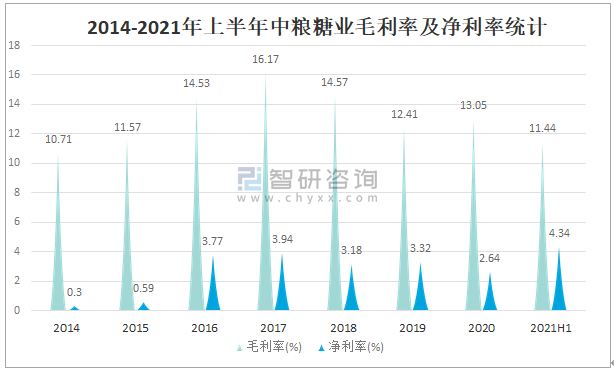

2020年中粮糖业毛利率保持增长,但净利率有所下滑,2020年中粮糖业毛利率为13.05%,较2019年增加了0.64%,2021年上半年中粮糖业毛利率为11.44%;2020年中粮糖业净利率为2.64%,较2019年减少了0.68%%,2021年上半年中粮糖业净利率为4.34%。

2014-2021年上半年中粮糖业毛利率及净利率统计

资料来源:企业年报、智研咨询整理

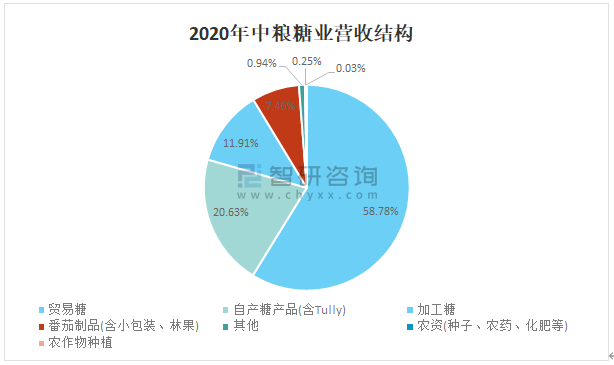

从营收结构来看,2020年中粮糖业贸易糖业务收入为124.2亿元,占营业总收入的58.78%,占比最大;自产糖产品(含Tully)业务收入为43.6亿元,占营业总收入的20.63%;加工糖业务收入为25.2亿元,占营业总收入的11.91%;番茄制品(含小包装、林果)业务收入为15.8亿元,占营业总收入的7.46%;其他业务收入为2.0亿元,占营业总收入的0.94%;农资(种子、农药、化肥等)业务收入为0.5亿元,占营业总收入的0.25%;农作物种植业务收入为0.1亿元,占营业总收入的0.03%。

2020年中粮糖业营收结构

资料来源:企业年报、智研咨询整理

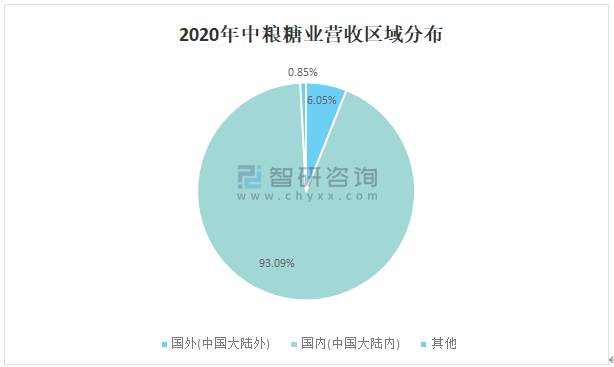

从营收区域分布来看,2020年中粮糖业营业收入主要来源于国内,2020年中粮糖业国内(中国大陆内)营业收入为196.7亿元,占营业总收入的93.09%,占比最大;国外(中国大陆外)营业收入为12.78亿元,占营业总收入的6.05%;其他营业收入为1.799亿元,占营业总收入的0.85%。

2020年中粮糖业营收区域分布

资料来源:企业年报、智研咨询整理

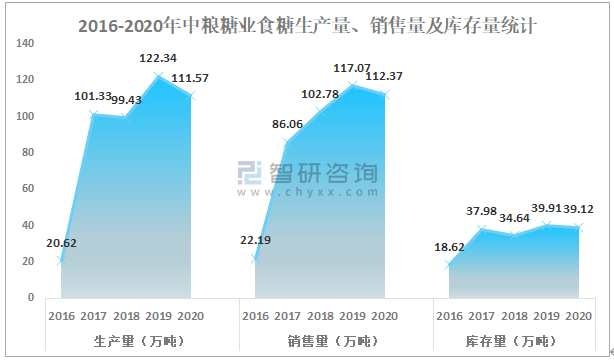

受新冠肺炎疫情影响,2020年中粮糖业食糖生产量、销售量及库存量均出现不同程度的下滑,2020年中粮糖业生产量为111.57万吨,较2019年减少了10.77万吨;销售量为112.37万吨,较2019年减少了4.7万吨;库存量为39.12万吨,较2019年减少了0.79万吨。

2016-2020年中粮糖业食糖生产量、销售量及库存量统计

资料来源:企业年报、智研咨询整理

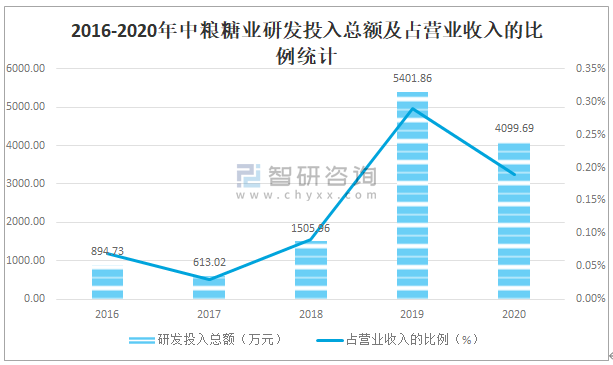

从研发投入来看,近年来中粮糖业研发投入总额逐年攀升,2019年中粮糖业研发投入总额达5401.86万元,较2018年增加了3895.91万元,同比增长258.70%,2020年较2019年有所下滑,2020年中粮糖业研发投入总额为4099.69万元,较2019年减少了1302.17万元,同比减少24.11%,占营业收入的0.19%。

2016-2020年中粮糖业研发投入总额及占营业收入的比例统计

资料来源:企业年报、智研咨询整理

2021年是“十四五”开局之年,也是完成第一个三年高质量发展目标的关键阶段。公司继续秉承“高质量、国际化、防风险”主题主线,总结2020年和“十三五”改革发展成果,分析目前面临形势任务,激发新活力,谋划新发展,开创新格局,确保完成2021年经营目标。综合考虑,公司预算2021年度营业收入215亿元,利润总额8.50亿元。

2021年中粮糖业经营计划

资料来源:企业年报、智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国食糖行业市场全景评估及投资前景规划报告

《2026-2032年中国食糖行业市场全景评估及投资前景规划报告》共十二章,包含2026-2032年食糖行业投资机会与风险防范,食糖行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询