一、高空作业平台市场概况

高空作业平台的原型最早诞生于上世纪60年代的美国,后来经过演化后在造船业快速发展的80年代日本韩国开始铺开使用。随着欧美城市化进程加速,高空平台的各种变种产品被广泛应用于城市建筑建设和各类施工场所。

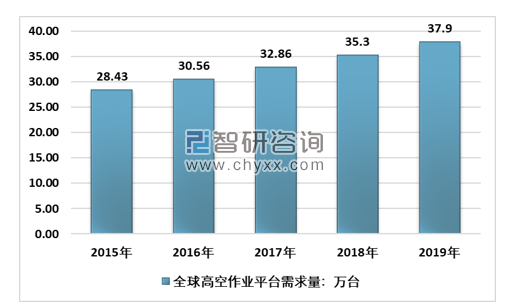

全球高空作业平台需求结构近几年由欧美向亚洲地区转移,截至2019年全球高空作业平台需求量约为37.9万台,相比2018年提升了7.37%。

2015-2019年全球高空作业平台需求量

资料来源:IPAF、智研咨询整理

从国内市场来看,在宏观经济发展、国家产业政策、安全效益和经济效益的多重驱动下,我国高空作业平台行业受到了市场的追捧并呈现快速发展的趋势。高空作业平台需求量迅速上升,行业市场规模不断扩大,行业基本保持着稳定快速的增长,增长速度受下游行业以及宏观政策影响有所波动。

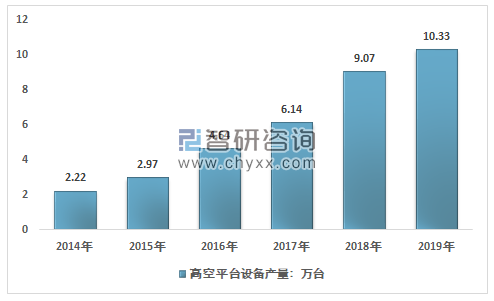

同时国内高空作业平台行业产量快速增长,部分产品还大量出口到国外市场。2014年高空作业平台行业产量约2.22万台,到2019年增长到了10.33万台。

2015-2019年中国高空作业平台行业供给

资料来源:智研咨询整理

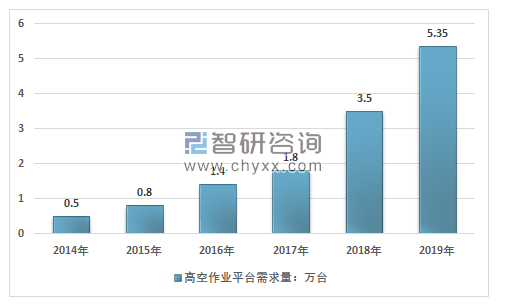

2014年我国高空作业平台需求量仅为0.5万台,2019年已经达到了5.35万台,近几年我国高空作业平台需求量走势如下图所示:

2014-2019年中国高空作业平台需求量走势

资料来源:IPAF、智研咨询整理

目前,行业应用地区已从北上广深等沿海发达地区推广至内陆地区,应用场景也从最初的电子厂房建设扩张至各类厂房、公共场馆、机场、市政工程、道路桥梁建设及维护,另外,飞机、船舶等大型设备的生产制造以及大型超市、物流、工业企业的日常使用都逐步开始选用高空作业平台装备。同时越来越多的工程机械租赁公司进入高空作业平台 租赁行业,为终端用户提供快速便捷的设备租赁服务,加速了我国高空作业平台行业的发展。

总体而言,与国际市场相比,国内高空作业平台行业发展相对较晚,市场前景广阔,而国际市场发展已经相对成熟,增速显著放缓,全球新增的需求主要集中在中国等新兴经济体。IPAF预计未来3年中国高空作业平台保有量将会以40%左右的年均增速快速增长,而欧美发达国家的年均增速仅为5%左右。

二、中国高空作业平台市场竞争格局

1、全球高空作业平台竞争格局概况

由于高速增长的市场需求与良好的市场前景,众多国内机械制造企业纷纷高调布局高空作业平台这一细分市场。目前占据国内主导地位的高空作业平台生产厂商主要有浙江鼎力、星邦智能、临工重机、中联重科和徐工机械等。

根据 ACCESS INTERNATIONAL 发布的全球高空作业平台制造商排名,2019 年国际前 20 强高空作业平台制造商的排名情况如下:

2019年国际前 20 强高空作业平台制造商排名

排名 | 制造商 | 所属国家 |

1 | JLG Industries | 美国 |

2 | Terex AWP | 美国 |

3 | Skyjack | 加拿大 |

4 | Haulotte | 法国 |

5 | Aichi Corporation | 日木 |

6 | Dingli(浙江鼎力) | 中国 |

7 | Alimak Hek | 瑞典 |

8 | Manitou | 法国 |

9 | Time | 美国 |

10 | Ruthmann | 德国 |

11 | Altec | 美国 |

12 | Snorkel | 美国 |

13 | Niftylift | 英国 |

14 | Palfinger Platforms | 德国 |

15 | Tadano | 日木 |

16 | Bronto Skylift | 芬兰 |

17 | LGMG(临工重机) | 中国 |

18 | XCMG(徐工机械) | 中国 |

19 | Sinoboom(星邦智能) | 中国 |

20 | Klubb | 法国 |

注:全球知名的高空作业平台制造商一般均同时生产多种高空作业设备

根据这一排名,国内的同行业企业中浙江鼎力国内排名第一、临工重机国内排名第二、星邦智能国内排名第四。2018年及2019年上述三家企业的平均增长率分别为70.24%和48.37%。

总体而言,随着国内企业的市场需求高速增长,领先企业技术进步叠加生产规模扩大,在国内市场上的份额持续提升,进口替代加速。同时部分企业开始加强出口,与国外领先的高空作业平台生产企业达成合作,为其代工生产,并加强了对海外终端客户的销售布局。总体而言,近几年来,我国的高空作业平台企业在全球市场上的竞争力显著增强,但与国外领先企业相比,仍存在规模与技术上的劣势。

2、进口替代加速

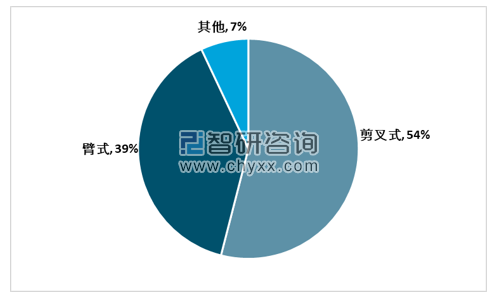

目前,全球高空作业平台产品结构主要以剪叉式为主,占全球高空作业平台产品结构的54%,其次是臂式高空作业平台,占比为39%。

全球高空作业平台产品结构

资料来源:IPAF、智研咨询整理

近年来国内设备的技术水平和产品质量不断提高。传统的剪叉式平台国产品牌技术水平与海外的差距不大,竞争力显著增强,基本实现了全部的进口替代。

而在在臂式平台这一中高端领域,以星邦智能为代表的的国产品牌最早进入市场,之后徐工消防、中联中科等大型企业也已经攻克了伸缩臂的核心制造技术。

同时由于完备的产业链与较低的成本,国产设备具备价格优势,鼎力同类产品价格比海外产品低20%以上。同时本土化、优质的售后服务也帮助国有品牌迅速占领市场。

从2018-2019年两年的市场份额变化来看,国产品牌在国内市场的表现更为抢眼,以浙江鼎力、星邦智能、临工重机、中联重科为代表的国产品牌,市场占有率不断提高,压缩了Genie、JLG等国际品牌的市场份额,国内市场对国产品牌的认可度不断提升。

3、市场集中度分析

剪叉式高空作业平台市场:剪叉式高空作业平台产品进入门槛较低,大部分国产品牌均以此产品切入市场,以浙江鼎力、星邦智能、临工重机、中联重科为代表的国产品牌受到国内市场的主流客户需求和认可。

臂式高空作业平台市场:国际知名高空作业平台品牌较国产品牌仍有一定优势,但整体市场占有率在下降,国内臂式高空作业平台产品仍以Genie和JLG两个品牌为主,但以星邦智能、徐工消防为代表的国产品牌,其在臂式高空作业平台上的研发和制造时间较早,产品在安全、稳定性和可靠性上已经接近国外知名高空作业品牌,在国内市场上已形成了较高的品牌形象及口碑,在2019年市场需求增长的情况下,星邦智能和徐工消防的市场份额均有大幅增长和提升。未来随着国产品牌的产品竞争力提升,其市场份额将不断增长。

2018-2019年高空作业平台整体销售台量市场份额情况

排名 | 品牌 | 2018年份额 | 2019年份额 |

1 | 临工 | 17.1% | 20.6% |

2 | 鼎力 | 22.9% | 18.7% |

3 | 星邦 | 10.6% | 14.0% |

4 | 中联 | 1.4% | 13.1% |

5 | 徐工 | 8.6% | 7.5% |

6 | Genie | 10.0% | 6.5% |

7 | JLG | 8.6% | 5.6% |

8 | 欧历胜 | 2.9% | 3.7% |

其他 | 17.9% | 10.3% | |

总计 | 100.0% | 100.0% | |

2018-2019年剪叉式高空作业平台销售台量市场份额情况

排名 | 品牌 | 2018年份额 | 2019年份额 |

1 | 临工 | 20.8% | 24.0% |

2 | 鼎力 | 27.4% | 21.3% |

3 | 中联 | 1.7% | 14.9% |

4 | 星邦 | 11.2% | 12.5% |

5 | 徐工 | 8.7% | 6.6% |

6 | 欧历胜 | 2.8% | 3.7% |

7 | JLG | 3.5% | 3.3% |

8 | Genie | 3.5% | 3.3% |

其他 | 20.3% | 10.3% | |

总计 | 100.0% | 100.0% | |

2018-2019年臂式高空作业平台销售台量市场份额情况

排名 | 品牌 | 2018年份额 | 2019年份额 |

1 | Genie | 39.1% | 25.0% |

2 | 星邦 | 7.8% | 22.5% |

3 | JLG | 31.3% | 18.8% |

4 | 徐工 | 7.8% | 12.5% |

5 | 欧历胜 | 3.9% | 3.8% |

6 | 鼎力 | 3.1% | 3.8% |

7 | 临工 | 0.8% | 1.3% |

8 | 中联 | 0.0% | 2.5% |

其他 | 6.3% | 10.0% | |

总计 | 100.0% | ||

备注:仅对各品牌在中国境内的销量进行统计分析,均采用企业或品牌简称;因数据计算与四舍五入差异,部分市场份额数据加总不为100%。

三、行业市场价格分析

一、全球市场价格

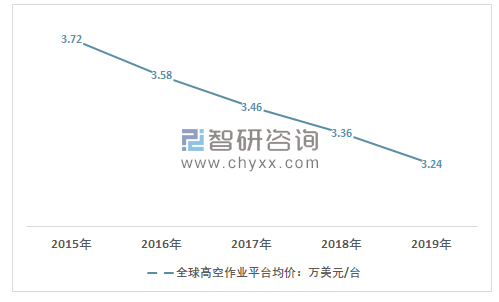

在国外,高空作业平台产品进步率高,触及高空作业的场所均有不同品种的高空作业平台产品投入运用。市场需求的变化主要不是由于产品应用范围扩展和进步率进步而是受整个宏观经济影响较大。行业市场价格受需求变动影响,略有波动,但总体呈现出下降态势。

全球高空作业平台价格各地区存在一定差异,欧美地区高空作业平台市场结构相似,产品需求以及品牌供应商重合度较高,同时产品性能优越促使欧美地区高空作业平台价格在3.76-4万美元/台。而中国及其他地区,本土产品市场发展迅速,一定程度上替代了高价的进口产品从而有效降低了当地的高空作业平台市场均价。近几年来,以中国、印度为主的发展中国家高空作业平台需求增速突出,进一步拉低了全球高空作业平台的产品平均价格,中国企业以低成本价格优势进入全球领先企业的高空作业平台企业供应链,在一定程度上也促进了产品价格的下降。总体而言,近几年全球高空作业平台市场价格以年均3%~4%左右的降幅下降。

2015-2019年全球高空作业平台市场价格趋势

资料来源:智研咨询整理

二、国内市场价格分析

1、国内市场价格总体概况

总体而言,目前国内的高空作业平台各类型产品定价较为接近,差异较小,主要是由于目前的国内的高空作业平台产业仍处于较为初级的阶段,产品同质化高,仅有部分领先厂商在特定产品实现了一定的差异化。同时行业内跟随者采取跟随定价的策略,行业市场价格总体呈现出“竞争定价、价定成本”的特点。

国内主要厂商各类型产品均价统计(万元/台)

产品类型 | 星邦智能 | 浙江鼎力 | 徐工机械 | 中联重科 | 临工重机 | Genie | JLG |

电动剪叉(10米) | 8.3 | 8.6 | 8.3 | 7.9 | 8.6 | 10.1 | - |

电动剪叉(12米) | 9.3 | 10.1 | 9.3 | 9.1 | 9.8-10.3 | 11.6 | - |

直臂式(20-22米) | 44.5/46 | 53 | 45/50 | 49 | 43-48 | 46-49 | 51-53 |

曲臂式(15米) | 33.5 | 36 | 33 | 35 | 27(电) | 33-36 | - |

从企业的总体价格来看,全球领先的Genie凭借其领先的技术优势,丰富的产品矩阵,在中高端高空作业平台市场上占据领先地位,产品的价格也相对更高。其次是国内领先的浙江鼎力、临工重机,凭借领先的技术优势较好的品牌形象,以及优良的服务,获得了一定的溢价能力,价格也相对更高。其他企业如星邦智能、徐工机械、中联重科等基本采取跟随定价的方式,价格基本接近。

2、分类型产品价格分析

(1)电动剪叉式高空作业平台

目前,电动剪叉式是高空作业平台行业最为主要的产品,技术也更为成熟。行业内企业产品同质化较高,价格极为接近。领先的Genie由于其产品的差异化、领先的技术优势以及更为优异的品牌形象,能够获得更高的溢价,且主要面向高端市场,可以制定更高的价格,总体处于较高的水平,国产厂商与其有一定的差距。

而国内企业产品价格定价基本接近,尤其是10米的电动剪叉,跟随浙江鼎力、临工重机的产品定价的特点明显。浙江鼎力与临工重机两家企业市场份额接近,产品性能差异也相对较小,竞争较为激烈,定价基本一致,处于正面对垒的状态。

徐工机械与星邦智能定价略低,两者定价一致,处于第二梯队,从市场份额来看,星邦智能处于明显的优势地位。中联重科的电动剪叉高空作业平台价格处于最低水平,主要是由于其市场份额较低,主要采取低价策略、抢占市场份额,尤其是在需求量相对较大的10米电动剪叉领域,在相对高端的12米电动剪叉方面,则采取明显的跟随定价策略。从市场份额的变动来看,中联在剪叉式高空作业平台市场中的份额提升明显,定价较为成功。

国内主要厂商电动剪叉式高空作业平台产品均价

序号 | 企业名称 | 电动剪叉(10米) | 电动剪叉(12米) |

1 | Genie | 10.1 | 11.6 |

2 | 浙江鼎力 | 8.6 | 10.1 |

3 | 临工重机 | 8.6 | 10.05 |

4 | 徐工机械 | 8.3 | 9.3 |

5 | 星邦智能 | 8.3 | 9.3 |

6 | 中联重科 | 7.9 | 9.1 |

(2)臂式高空作业平台

相对于剪叉式高空作业平台,臂式高空作业平台具有更高的技术难度,同时存在一定的定制化特点,对企业技术水平与综合能力要求更高。在这一系列产品领域,行业内领先企业产品差异化特点相对更为明显。各梯队企业根据自身的产品性能、在行业的中的地位不同,采取的产品、价格策略有所差异,造成臂式产品价格差异较为显著。

国内主要厂商臂式高空作业平台价格统计

序号 | 产品类型 | 直臂式(20-22米) | 曲臂式(15米) |

1 | 浙江鼎力 | 53 | 36 |

2 | JLG | 51-53 | - |

3 | Genie | 46-49 | 33-36 |

4 | 徐工机械 | 45/50 | 33 |

5 | 星邦智能 | 44.5/46 | 33.5 |

6 | 中联重科 | 49 | 35 |

7 | 临工重机 | 43-48 | 27(电) |

在高端的大型臂式高空作业平台方面,目前仅国外知名制造商和少数国内龙头制造商掌握其生产核心技术并实现规模化生产能力,占据着该系列产品主要的市场利润。

Genie是中国臂式高空作业平台市场份额最大的企业,虽然近两年市场份额有所减少,但仍占据最大的市场份额,其产品定价相对于JLG与浙江鼎力较低,但明显高于市场份额接近的星邦智能,同类型产品价格相差2-3万元,差异较为明显。

浙江鼎力是目前国内高空作业平台的龙头企业,市场占有率排名第一(按销售收入计),近几年浙江鼎力通过提供差异化产品和服务提升公司产品竞争力和品牌价值,差异化战略推进较好,虽然其臂式高空作业平台市场份额与JLG等全球巨头差异较大,但定价较为接近,主要通过产品的差异化,覆盖特定高端市场,同时也与其臂式高空作业平台业务为代工为主,出口海外有较大的关联。

星邦智能与徐工机械近两年市场份额提升明显,对JLG与Genie的市场份额挤压明显,两家企业近几年技术进步显著,同时采取较低定价,主要以成系列的产品覆盖臂式高空作业平台的主流市场,在国内国际市场上份额显著提升。两家企业的价格也较为接近,但在国内市场两家份额有较大的差距。

中端产品的价格如曲臂式(15米)和直臂式(20米)价格基本一致,两者互有胜负。但直臂式(22米)价格差异相对较大,徐工机械最高价格可达50万元/台,与Genie定价相当,明显高于星邦智能的46万元/台。这主要是由于徐工机械在大型工程机械领域的基础技术积累更加突出,产品矩阵更为丰富,且在一定程度上能够满足下游的定制需求。

中联重科与临工重机在臂式高空作业平台产品市场份额较低,其产品策略与浙江鼎力类似,主要通过差异化战略覆盖部分细分领域的需求,但由于技术水平限制,应用的行业差异,价格差异较为明显。

四、产品发展趋势与价格趋势

随着我国高空作业平台行业的快速发展,其应用已经逐步渗透至各大行业 中。目前,高空作业产品主要应用于建筑工程、仓储物流、石油化工、港口船舶、市政园林和媒体广告等行业中,而在建筑工程中,高空作业平台更多地应用于厂房建筑、展览及会议场馆、城市高架桥、铁路建设等工程建筑的建设中。预计未来行业的市场需求将增长,产销规模不断扩大。

国内企业具有本土化服务优势,价格优势,预计未来行业的进口替代将持续进行,产品供给更为充分,市场竞争也会更为激烈,预计行业产品价格在未来几年呈现出较为稳定下降态势,而后逐步回升。

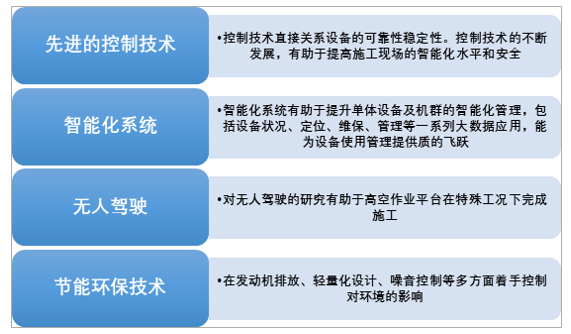

价格的回升主要是由于技术进步与市场集中度的提升。未来随着下游行业对高空作业要求的提高,以及各种特殊应用场合下高空作业平台的普及,高空作业平台产品的差异化需求正变得越来越突出。预计未来我国的高空作业平台行业的发展将呈现出需求量不断扩大,差异化需求逐渐突出的特点。个性化的定制产品、信息化智能产品正逐步成为未来的高端发展趋势。

未来我国高空作业平台技术发展趋势

资料来源:公开资料整理

同时高空作业平台制造业是汇集机械设计、机械自动化、液压控制、传感技术、计算机软件和通讯等多项技术于一体的技术密集型行业,尤其是随着产品的进一步智能化的发展趋势,将涉及新材料技术、微电子技术、模块化技术和故障诊断技术的应用。上述多学科技术的交叉和集成保证了高空作业平台产品的安全性、可靠性和智能化特点,同时也对生产企业的技术研发水平、生产工艺水平提出了更高要求。由此形成的技术壁垒、人才壁垒、品牌壁垒,将形成一个由国际巨头和当前行业龙头共同主导并相对规范和稳定的市场竞争格局,市场集中度也将逐步提升,领先企业的议价能力提升。产品技术含量带来质量与残值率提升,全生命周期成本逐步下降,将推动行业产品价格逐步回升。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国高空作业平台行业竞争策略研究及未来前景展望报告

《2026-2032年中国高空作业平台行业竞争策略研究及未来前景展望报告》共十四章,包含2026-2032年中国高空作业平台行业投资风险预警,2026-2032年中国高空作业平台行业投资发展策略,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国高空作业平台行业市场现状及竞争格局分析:浙江鼎力优势明显[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022年中国高空作业平台发展环境(PEST)分析:2021年我国高空作业同比增长54.60%[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![研判2026!中国琥珀酸美托洛尔缓释片行业相关政策汇总、产业链图谱、销售额、竞争格局及发展趋势分析:国产化替代市场空间巨大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)