企业年金是一种补充性养老金制度,是指企业及其职工在依法参加基本养老保险的基础上,自主建立的补充养老保险制度。

企业年金是对国家基本养老保险的重要补充,是我国正在完善的城镇职工养老保险体系(由基本养老保险、企业年金和个人储蓄性养老保险三个部分组成)的“第二支柱”。在实行现代社会保险制度的国家中,企业年金已经成为一种较为普遍实行的企业补充养老金计划,又称为"企业退休金计划"或"职业养老金计划",并且成为所在国养老保险制度的重要组成部分。

2000年国务院印发《关于完善城镇社会保障体系的试点方案》,该文件首次提出了“企业年金”的说法,并规定了市场化运作、员工缴费比例、账户积累形式等方面内容,2004年,在经过了一些列的试点开展之后,国家相继颁布了《企业年金试行办法》与《企业年金基金管理办法》,首次制定了专门针对企业年金的法律文件,该文件在相当一段时间内发挥着企业年金“根本大法”的作用,企业年金在全国范围逐步推广施行。2017年新的《企业年金办法》正式公布,作为企业年金制度的“根本大法”,此次修改表明了我国发展企业年金制度的决心,对今后更好的推动企业年金的发展起到十分关键的作用。

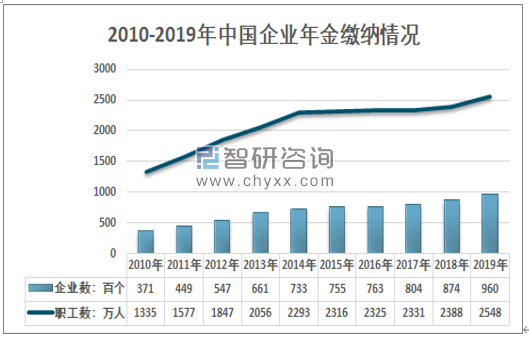

从建立年金的企业数量来看,我国企业年金市场主体参与程度逐步上升,我国企业年金缴纳企业数自2010年的3.7万个增长至2019年的9.6万个,缴纳职工数量自2010年的1335万人增长至2019年的2548万人。

2010-2019年中国企业年金缴纳情况

资料来源:人力资源和社会保障部、智研咨询整理

相关报告:《2021-2027年中国养老保险行业市场研究分析及投资战略规划报告》

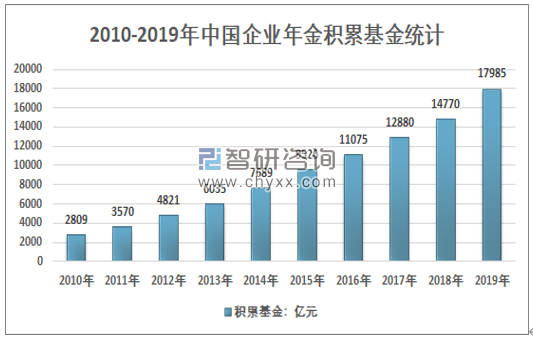

企业年金市场管理运营的资金已经开始在资本市场发挥重要作用,我国企业年金积累基金自2010年起始终保持15%以上的增速,2019年企业年金积累基金为17985亿元,同比增长21.77%。

2010-2019年中国企业年金积累基金统计

资料来源:人力资源和社会保障部、智研咨询整理

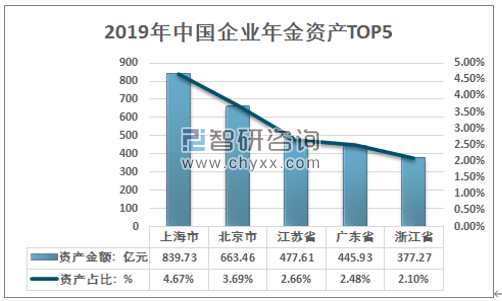

从地区分布来看,我国企业年金资产金额最高的TOP5分别为上海市、北京市、江苏省、广东省、浙江省,年金资产额占比总计为15.6%,其中,上海市企业账户数共9789个,职工账户数共141.66万人;北京市企业账户数共4533个,职工账户数共88.26万人。

2019年中国企业年金资产TOP5

资料来源:人力资源和社会保障部、智研咨询整理

我国能够参与设立企业年金计划的公司,往往具有资金、经营稳定、占有一定市场份额的特点,对企业年金计划在发挥激励员工、降低员工流失率、提高公司凝聚力等方面的作用,有比较深入、全面的认识。我国企业年金市场主体的这个特征,对企业年金计划的管理和运营模式产生了重要影响。长期以来,国内企业年金计划设立模式主要以单一计划为主,2019年我国企业年金市场中单一计划型共有3408个,占国内企业年金市场总量的94.67%。

2019年全国企业年金基金投资收益率情况表

计划类型 | 组合类型 | 样本组合数 (个) | 样本期末资产 金额(亿元) | 当年加权平均 收益率(%) |

单一计划 | 固定收益类 | 950 | 2290.73 | 5.65 |

含权益类 | 2458 | 13006.87 | 8.92 | |

合计 | 3408 | 15297.60 | 8.42 | |

集合计划 | 固定收益类 | 67 | 798.16 | 5.73 |

含权益类 | 106 | 753.31 | 8.49 | |

合计 | 173 | 1551.47 | 7.06 | |

其他计划 | 固定收益类 | 9 | 2.12 | 5.68 |

含权益类 | 10 | 17.38 | 8.56 | |

合计 | 19 | 19.50 | 8.25 | |

全部 | 固定收益类 | 1026 | 3091.01 | 5.67 |

含权益类 | 2574 | 13777.56 | 8.89 | |

合计 | 3600 | 16868.57 | 8.29 |

资料来源:人力资源和社会保障部、智研咨询整理

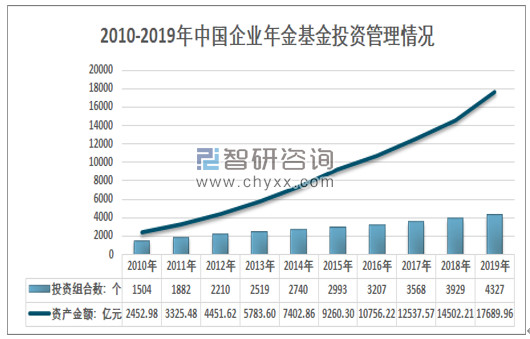

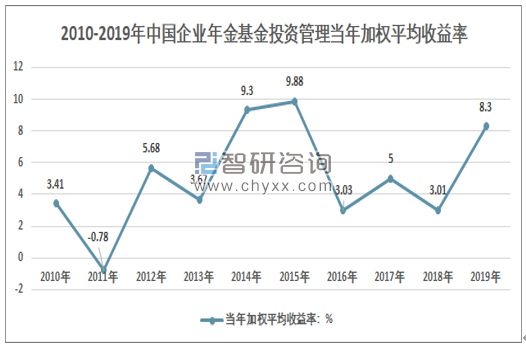

我国企业年金投资组合数自2010年的1504增长到2019年4327个,资产金额由2452.98亿元增加到17689.96亿元,增长较为迅速,说明我国企业年金市场化进展较为顺利,但是从加权平均收益率来看,则呈现出不稳定态势。

2010-2019年中国企业年金基金投资管理情况

资料来源:人力资源和社会保障部、智研咨询整理

要发挥企业年金相较于基本养老保险的优势作用,则需要发挥市场化运作的关键作用。而其中,如何实现低风险、高收益的企业年金投资运行,并与此同时保持基金投资收益的稳定性,则十分的重要。我国企业年金基金当年加权平均收益率2011年呈现负增长,企业年金收益率较不稳定,对于增强制度信心以及保持稳定增值方面会产生负面影响。

2010-2019年中国企业年金基金当年加权平均收益率

资料来源:人力资源和社会保障部、智研咨询整理

从基金的投资运行管理来看,我国企业年金的投资限制较多,降低了市场运营企业年金的积极性,也是投资收益不稳定的主要因素之一。我国具有企业年金管理资格的企业少,管理资格分散是影响市场活跃度的一方面原因,而另一方面在于我国对于企业年金的投资组合等方面规制较多,束缚了市场活力。从当前来看,我国通过《企业年金基金管理办法》等相关法律,确定了我国采取的是“严格数量限制”的监管模式,即通过对投资比例、投资工具、投资类别等进行直接的数量控制,目的仍然是保障企业年金的安全性,降低企业年金运营风险,因此对于企业年金的收益性和流动性仍然缺乏考量。

2019年企业年金基金法人受托管理情况

企业年金基金管理机构 | 企业数 (个) | 职工数 (人) | 受托管理资产 金额(万元) | #计划直投养老金 产品资产净值(万 元) |

华宝信托有限责任公司 | 290 | 139,589 | 1,045,538.30 | 86,809.03 |

中信信托有限责任公司 | 16 | 3,352 | 30,948.25 | —— |

平安养老保险股份有限公司 | 26,778 | 4,782,885 | 27,460,295.24 | 410,983.16 |

太平养老保险股份有限公司 | 9,090 | 1,469,188 | 9,508,572.33 | 95,401.44 |

中国工商银行股份有限公司 | 1,698 | 1,733,007 | 13,536,130.76 | 375,208.74 |

招商银行股份有限公司 | 591 | 202,231 | 1,140,513.54 | —— |

长江养老保险股份有限公司 | 7,997 | 1,394,066 | 9,011,963.43 | 63,494.85 |

中国人寿养老保险股份有限公司 | 20,169 | 5,739,789 | 37,253,625.27 | 2,296,230.30 |

泰康养老保险股份有限公司 | 6,097 | 1,181,567 | 7,745,717.66 | 249,773.83 |

建信养老金管理有限责任公司 | 3,035 | 1,381,635 | 9,337,362.08 | 11,332.94 |

中国银行股份有限公司 | 192 | 371,440 | 3,412,886.50 | —— |

中国农业银行股份有限公司 | 1 | 642,443 | 5,079,552.30 | —— |

中国人民养老保险有限责任公司 | 58 | 8,065 | 46,461.19 | —— |

合计 | 76,012 | 19,049,257 | 124,609,566.85 | 3,589,234.29 |

资料来源:人力资源和社会保障部、智研咨询整理

2019年企业年金基金托管情况

企业年金基金管理机构 | 托管资产金额(万元) |

中国工商银行股份有限公司 | 62192135.00 |

中国建设银行股份有限公司 | 32265178.41 |

中国银行股份有限公司 | 24664990.33 |

交通银行股份有限公司 | 9543318.96 |

招商银行股份有限公司 | 13335723.90 |

中国光大银行股份有限公司 | 6931969.63 |

中信银行股份有限公司 | 8921025.62 |

上海浦东发展银行股份有限公司 | 7014448.89 |

中国农业银行股份有限公司 | 11967470.98 |

中国民生银行股份有限公司 | 3017049.59 |

合计 | 179853311.31 |

资料来源:人力资源和社会保障部、智研咨询整理

我国企业年金总体发展趋势良好,参与人数和基金总量在不断攀升,制度建设也不断完善,在一定程度上发挥了相应的养老保障作用,但与发达国家还存在较大的差距,企业年金与参与基本养老保险的人数占比仍然较低、发展结构不均衡、养老保险替代率低、基金规模比较小、基金投资收益不稳定,由于企业年金制度是由政府、企业、市场、个人等多方主体共同参与的,因此导致企业年金现实问题的原因也是多个层面、综合性的,企业年金的发展需要政府发挥服务与监管责任、企业承担建立与主体责任、市场担当运营与保障责任。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国养老保险行业竞争战略分析及市场需求预测报告

《2026-2032年中国养老保险行业竞争战略分析及市场需求预测报告》共十一章,包含中国养老保险所属行业区域市场潜力分析,中国养老保险领先企业经营分析,中国养老保险行业发展趋势与前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询