一、有机硅行业概述

有机硅是指含有硅碳键(Si-C)、且至少有一个有机基团是直接与硅原子相连的一大门类化合物,包括各类小分子化合物和高分子聚合物。其中,以硅氧键(-Si-O-Si-)为骨架组成的聚硅氧烷,是有机硅化合物中为数最多、研究最深、应用最广的一类,约占总用量的90%以上。因此,狭义上的有机硅材料主要是指聚硅氧烷。

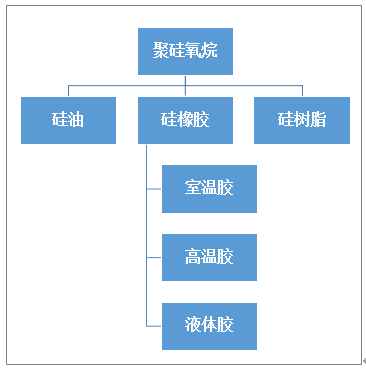

聚硅氧烷下游制品一般包括硅橡胶、硅油、硅树脂三大类产品

聚硅氧烷下游产品分类

资料来源:智研咨询整理

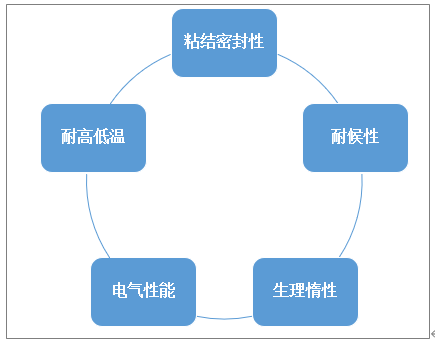

有机硅由硅氧链节构成,促使有机硅集成了有机物和无机物的综合优点,产品特性表现突出,所以有机硅的应用领域和使用效果都具有较强的竞争力。

有机硅产品的特性

资料来源:智研咨询整理

有机硅是国民经济发展的重要组成部分,近几年,国家对新兴产业发展重视程度不断提升,有机硅工业发展获得了有效的驱动力。

中国有机硅行业相关政策内容

时间 | 政策名称 | 有机硅相关内容 |

2017年 | 《战略性新兴产业重点产品和服务指导目录(2016版)》 | 高品质合成橡胶、高性能密封材料、表面功能材料、新型催化材料及助剂等新材料产业以及光伏电池封装材料、高端LED封装材料等均被列入国家战略性新兴产业重点产品和服务指导目录。 |

2017年 | 《重点新材料首批次应用示范指导目录(2017年版)》 | “电子胶有机硅材料”作为电子化工新材料列入先进基础材料。 |

2017年 | 《增强制造业核心竞争力三年行动计划(2018-2020年)》 | 开展市场潜力大、附加价值高的重点新材料关键技术产业化,其中包括:高性能硅树脂及单体,液体硅橡胶、苯基硅橡胶等特种硅橡胶,有机硅改性聚氨酯热塑性弹性体等。 |

2018年 | 《中国制造2025》重点领域技术创新路线图(2017) | 重点发展硅橡胶、硅树脂、硅油等先进石化材料。 |

2018年 | 《战略性新兴产业分类(2018)》 | DMC、D4、硅橡胶、硅油、硅树脂等均被列入战略性新兴产业新材料行业重点产品和服务。 |

2019年 | 《鼓励外商投资产业目录(2019年版)》 | “有机硅新型下游产品开发与生产”、“硅橡胶等特种橡胶生产”及“改性硅酮密封膏配制技术和生产设备制造”被列入全国鼓励外商投资产业目录。 |

资料来源:智研咨询整理

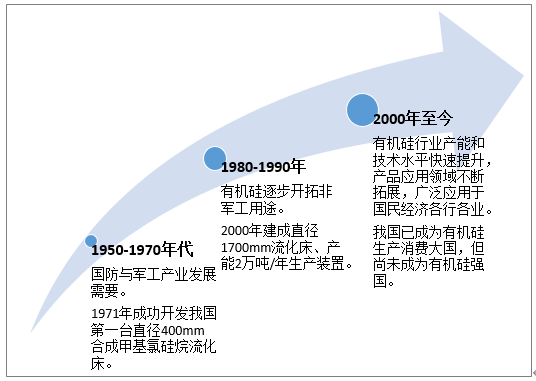

有机硅属于资本、技术密集型产业,1950年以前,国内有机硅工业北美国、德国、日本等少数发达国家垄断。1950年开始,我国在有机硅工业打破国外垄断,走上了独立自主的发展道路。

中国有机硅发展历程

资料来源:智研咨询整理

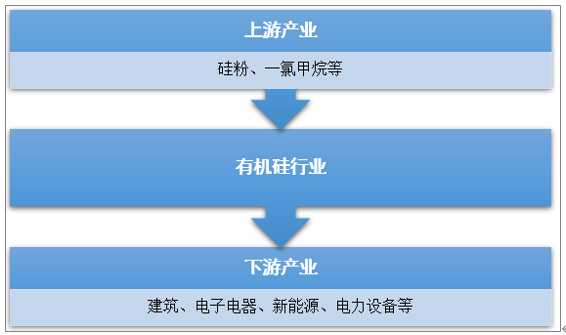

有机硅行业上游生产原料为硅粉和一氯甲烷,我国金属硅资源丰富,有利于我国有机硅工业的持续发展。有机硅的下游应用行业非常广泛,包括建筑、电子电器、新能源、电力设备等。

有机硅产业链结构示意图

资料来源:智研咨询整理

有机硅产品成本包括直接材料、制造费用以及人工成本,其中直接材料占到有机硅产品成本的70%,其中金属硅和一氯甲烷是有机硅的主要原材料,占比分别为47.25%和13.2%,金属硅和一氯甲烷的价格波动对于有机硅产品生产以及定价起到了重要影响作用。

中国有机硅产品生产成本结构图

资料来源:智研咨询整理

二、中国有机硅行业供需概况

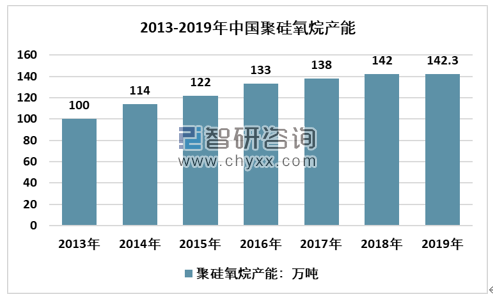

聚硅氧烷是有机硅最主要产品,用量在90%以上,所以聚硅氧烷的供需现状对于有机硅行业的发展存在重大影响。2013-2019年我国聚硅氧烷产能稳步提升,到2019年中国聚硅氧烷产能142.3万吨,均占全球总量的一半以上。

2013-2019年中国聚硅氧烷产能走势图

资料来源:SAGSI、智研咨询整理

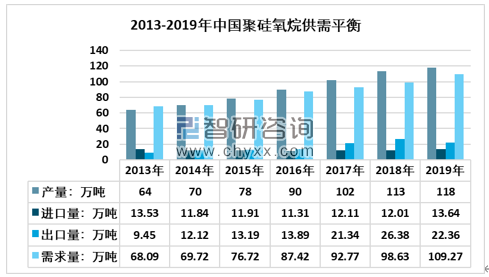

2013-2019年中国聚硅氧烷产量从64万吨上升至118万吨,复合增长率10.73%。

2013-2019年中国聚硅氧烷产量走势图

资料来源:SAGSI

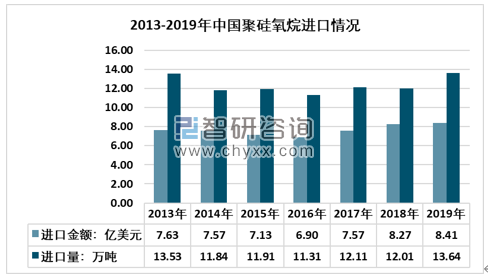

2017年至今,中国聚硅氧烷进口规模整体有所提升,到2019年中国聚硅氧烷进口量13.64万吨,进口金额8.41亿美元。

2013-2019年中国聚硅氧烷进口情况统计

资料来源:中国海关

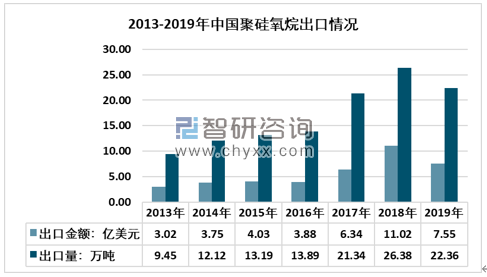

2019 年,受中美贸易摩擦等外部因素的冲击,聚硅氧烷出口明显下滑,2019年中国聚硅氧烷出口量22.36万吨,同比下降15.21%,出口金额7.55亿美元,同比下降31.56%。

2013-2019年中国聚硅氧烷出口情况统计

资料来源:中国海关

根据智研咨询发布的《2020-2026年中国有机硅材料行业市场供需规模及发展趋势研究报告》显示:2019年中国聚硅氧烷需求量突破100万吨,2013-2019年中国聚硅氧烷需求量复合增长率8.2%。

2013-2019年中国聚硅氧烷供需平衡走势图

资料来源:SAGSI、中国海关、智研咨询整理

2016-2018年中国聚硅氧烷价格大幅上涨,国内有机硅工业技术明显提升,有机硅在产品丰富度、产品档次方面均有不同程度的改善,促使国内聚硅氧烷市场规模大幅增长。2019年,受中美贸易摩擦影响,聚硅氧烷价格骤降,市场规模从2018年的293.77亿元,下降至207.32亿元。

2013-2019年中国硅氧烷市场规模走势图

资料来源:SAGSI、中国海关、智研咨询整理

三、中国有机硅行业竞争格局

有机硅是典型的资金、技术密集型行业,长期以来为少数外国公司所垄断。但自21世纪初以来,随着中国企业的崛起,市场格局逐步发生变化,中国企业在市场所占的比例快速提高,而国外企业所占比例逐步下滑。

中国有机硅行业主要企业统计

企业名称 | 主营业务 | 有机硅产品 |

蓝星集团 | 蓝星集团通过旗下挪威埃肯公司从事有机硅业务,是全球领先的有机硅生产商之一。 | 107胶、110生胶、混炼胶 |

新安股份 | 新安股份围绕有机硅单体合成,形成了从硅矿冶炼、硅粉加工、单体合成到下游制品加工的完整产业链。 | DMC |

合盛硅业 | 合盛硅业是我国目前最大的工业硅生产企业,同时也是我国有机硅行业中生产规模最大的企业之一,拥有从上游原材料到下游深加工产品的完整产业链。 | 110胶、107胶、混炼胶 |

兴发集团 | 兴发集团于2008年进入有机硅行业 | DMC107胶 |

三友化工 | 有机硅是其子公司唐山三友硅业有限责任公司的主要产业。 | 室温胶高温胶 |

资料来源:智研咨询整理

2019年中国DMC平均价格为18970元/吨,同比下滑36.3%,单体企业利润缩水明显。2019年国内有机硅产品生产企业收入有不同程度的下降,2019年新安股份有机硅材料业务收入52.45亿元,同比下降9.19%,合盛硅业有机硅业务收入38.03亿元,同比下降26.45%,兴发集团、三友化工以及山东东岳分别下降28.04%、15.13%和19.77%。

2017-2019年中国有机硅行业主要企业有机硅业务收入

资料来源:公司财务报告

四、中国有机硅行业发展前景

随着国民经济的发展和人民生活水平的不断提高,有机硅产品在越来越多的领域展示其优越 性能并发挥作用,逐步实现对传统材料的替代,应用范围不断扩大。我国有机硅产品主要应用于建筑业、电子电器和新能源领域。上述领域在国内均处于良好的增长趋势。

城市化建设的深入发展,建筑新开工面积保持高位增长,2019年中国房地产开发企业新开工面积达到227154万平方米,同比增长8.41%,建筑幕墙对于室温胶的需求稳定提升;国内新能源产业发展表现突出,风力、光伏、新能源汽车产业规模快速扩张,为有机硅产品提供了充足的新增市场空间;我国是全球最大的消费电子生产国和消费国,半导体产业作为我国重点战略产业之一,有机硅产品中的高温胶和液体胶在电子电器领域的应用规模具有极强的拓展潜力。

另一方面,中美贸易擦抹对国内有机硅工业影响力度逐渐削弱,国内有机硅产品竞争力不断提升的同时,产品国际市场有望打开新局面。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国有机硅行业市场全景评估及发展策略分析报告

《2025-2031年中国有机硅行业市场全景评估及发展策略分析报告》共八章,包含2020-2024年中国有机硅竞争态势,行业企业竞争力分析,2025-2031年产业发展前景及机会分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国有机硅产业供给及格局概况分析:产能粗放式扩产周期步入尾声[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2024年中国有机硅行业特性、产量、消费结构及发展趋势研判:随着有机硅下游应用领域的发展,我国有机硅行业产量不断上涨 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)