一、新能源车热度依旧,增长强劲不减速

新能源汽车热度不减,产销持续攀升,高速增长趋势不减。2018年全球新能源车产量为192.4万辆,同比增长52.5%,中国新能源车产量为122万辆,同比增长51%。预计未来五年,新能源车市场将继续以20%-40%的速度高速增长。

全球新能源汽车需求预测

数据来源:公开资料整理

中国新能源汽车需求预测

数据来源:公开资料整理

二、整车厂布局积极,加速布局新能源车

1)政策市场双重驱动,国内新能车产业蓬勃发展。作为国家战略性产业,推广智研咨询发布的《2020-2026年中国汽车动力电池行业市场行情动态及投资规模预测报告》数据显示:新能车有利于改善我国能源消费结构并减少石油等资源的对外依赖。国内新能车最初发展的动力源于政府补贴的强力推动。补贴退坡背景下,双积分政策推动力强劲。由于19年起考察新能源积分比例,各车企加码布局新能车,新合资、新品牌、新平台层出。2)海外主机厂开启电动化量产周期。以特斯拉为代表的新能源车企已经受到市场的认可,而大众、宝马、奥迪等传统主机厂纷纷加快在新能源领域的布局,随着供应链的敲定,量产周期已然开启。

各大国际车厂新能源车布局

各大国际车厂新能源车布局 | |||

整车厂 | 2017年 | 目标 | 计划 |

大众 | 6.2万 | 2025年年销量达到200-300万辆,30+新款电动车,占比25%-30% | 旗下80款电动车面世,包插30款纯电动车和30款混合动力车 |

通用 | 6.69万 | 2026年全球电动汽车的年销量提高到100万辆 | 2020年前在中国市场至少推出10款新能源车 |

戴勒姆 | 3.54万 | 2020年10万辆;2022年推10款电动车;2025年15-25%的销售量为新能源车 | 2020年以后SMART将只推出电动车,到2020年奔驰全部车型均实现电动版本 |

奥迪 | - | 计划2025年纯电动车和混动车销量达80万辆 | 在2025年前将推出20余款电动车型 |

宝马 | 8.1万 | 2019年实现销量50万辆,到2025年电动车销量占比达到15-25% | 到2025年推出25款电动车(12款EV) |

现代 | - | 2030年2/3的车为电动车;2020年销量达20万辆 | 投资专门的电动车平台,2020年4PHEV4BEV |

沃尔沃 | - | 2025年全球100万辆;占比超过10% | 打造全新的电动车平台MEP |

雷诺日严 | 17.55万 | 到2020年电动车销量提升至100万辆,到2025年电动车销量占比40% | 计划到2022年推出12款纯电动汽车 |

丰田 | 4.87万 | 到2030年实现全球550万辆的销量,其中纯电动及燃料电池销量达100万辆 | 2025年前,全球纯电动车型达10款以上 |

特斯拉 | 8.12万 | 2020年100万辆 | |

数据来源:公开资料整理

各大国际车厂在华新能源车布局

各大国际车厂在华新能源车布局 | |

整车厂 | 计划 |

大众 | 到2020年实现在华销售新能源汽车40万辆,2025年实现150万辆的目标 |

通用 | 到2020年在中国市场推出10余款新能源车,上汽通用销量每哺超过10万辆,累计占总销量的5% |

戴勒姆 | 加速混动车型国产化,到2025年推出的10款电动车型多数将采用国产化 |

宝马 | 在华提供5个车系9款新能源车型 |

现代 | 2030年2/3车为电动车(包括PHEV,BEV和FCEV)2020年达20万辆 |

沃尔沃 | 2019年开始生产纯电动车型以及搭载全新48V电气系统的混动车型 |

雷诺日产 | 到2020年时旗下超过20%的车辆实现零排放的;三大汽车品牌未来将共享平台创造纯电动车型 |

丰田 | 未来在华销售车型中,混合动力销售占比将达30%-40%,2020年向中国市场推出PHV,未来几年在华陆续推出多款新能源车型和加速车型国产化,到2025年推出的10款电动车型多数将采用国产化 |

特斯拉 | 投资100亿美元在中国建立电池级整车工厂,生产Model3和ModelY |

数据来源:公开资料整理

国内各大车厂新能源车布局

国内各大车厂新能源车布局 | ||

整车厂 | 战略 | 计划 |

比亚迪 | 542&7+4战略 | 到2020年,新能源汽车占比达90%,到2030年完全实现私家车电动化 |

吉利 | 蓝色吉利行动 | 到2020年,新能源车销量占比90%,其中混动车型占新能源车的65%,纯电动车占35% |

上汽 | 2020计划 | 到2020年,新能源车销量目标为60万辆,自主晶牌20万辆 |

广汽 | 2020计划 | 未来5年内陆续推出6款新能源车,2020年新能源年销量达20万 |

北汽 | 蜂鸟&5615计划 | 到2020年,形成80万辆以上生产能力,年产销50万辆规模,打造年营业收入600亿元 |

江淮 | 2020-2025计划 | 2020年,推出第三代全固态电池车型,续航里程达到400公里;到2025年销量目标30万辆 |

长安 | 香格里拉计划 | 2020年,完成三大新能源专用平台的打造,至2025年,开始全面停止销售传统恿义的燃油车,实现全谱系的电气化 |

奇瑞 | 全系列四五七计划 | 至2020年,按照一年一款新品的速度密集向市场投放新产品,实现20万辆销售规模 |

一汽 | 一汽新能源汽车战略规划 | 到2020年,实现6个新能源整车平台、16款车型全系列产业化准备,市场份额15%以上 |

东风 | 2020计划 | 到2020年,新能源汽车市占率要达到18%,销量达到36万辆 |

数据来源:公开资料整理

各大外资车厂在华投资扩产

各大外资车厂在华投资扩产 | ||

外资车企 | 国内车企 | 具体投资情况 |

大众汽车 | 江淮汽车 | 合资成立江淮大众,并投资50.61亿元,建设年产10万辆纯电动乘用车生产项目 |

戴姆勒 | 北汽集团 | 双方将共同投资50亿元人民币,引入梅赛德斯-奔驰品牌的纯电动汽车产品,在北京奔驰建立纯电动汽车生产基地及动力电池工厂。 |

福特汽车 | 众泰汽车 | 双方签署合作备忘录,为消费者提供经济实惠又性能强劲的电动车产品 |

特斯拉 | - | 独资成立特斯拉(上海)有限公司,特斯拉与上海临港管委会、临港集团签署投资协议,特斯拉将在上海临港地区独资建厂(研发、制造、销售等功能于一体的特斯拉超级工厂),项目达到年产量50万辆整车生产规模。 |

数据来源:公开资料整理

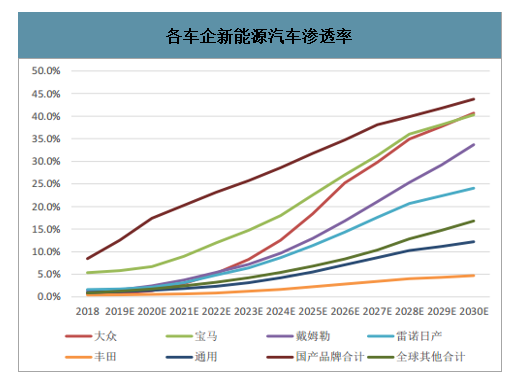

三、未来全球汽车电动化渗透率

依据对应车企公布的新能源战略或透露的建厂规划,估算各企业新能源汽车销量(纯电+插电,且均为乘用车)和汽车总销量。我们设定电动化渗透率=(纯电+插混)/乘用车销量,得到主要时间节点的渗透率预测结果:2018年渗透率2.5%,2020年4.6%,2025年15%,2030年26%。

全球新能源汽车销量及汽车电动化渗透率预测(万辆)

数据来源:公开资料整理

在上述未来车企销量推演过程中,考虑到德系车企大众、宝马、戴姆勒近期的工厂和电池合同落地、德国政府补贴、将传统车投入转移至新能源的各项举措(裁员、节省成本)等动向,显示出传统车巨头调头转向新能源领域的决心,预计形成“后发赶超”之势。尽管中国国产品牌、特斯拉已取得较好的基础,但德系三巨头,尤其大众借助规模优势推出的MEB纯电平台车型正稳步落地,未来崛起确定性较高。

尤其注意到在2019年11月底,德系BBA集中发布新闻,为节省成本,加强电动化转型投入,纷纷宣布裁员或降薪计划。奥迪宣布计划到2025年裁员9500人,占员工总数的10.6%,以节省约60亿欧元的成本。宝马争取在2022年之前节省120多亿欧元成本,包括通过减少员工奖金等方式。戴姆勒宣布未来三年全球裁减至少1万份就业岗位(约占总员工数3%)分车企来看电动化渗透率,除特斯拉100%外,国产品牌总体上还会继续保持领先,德系三巨头追赶迅速,2030年模型结果预测大众、宝马电动化渗透率达到40%。另外,12月3日工信部发布《新能源汽车产业发展规划(2021-2035年)(征求意见稿)》,提出2025年新能源汽车销量占比目标为25%,在本模型里国产品牌乘用车2025年占比将达到31.7%,但由于商用车和合资品牌的电动化渗透率相对较低预计会对整体目标的达成造成拖累。

各车企新能源汽车渗透率

数据来源:公开资料整理

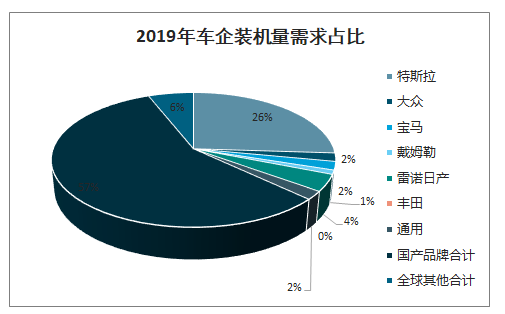

四、全球动力电池装机量预测

根据公布的车型规划,假定各车企主力车型的单车带电量大小。除特斯拉平均带电量在70kWh以上外,其他车企纯电带电量平均在30-40kWh之间,假设远期提升至50-70kWh;插电当前平均10kWh左右,未来提升至15kWh。通过测算我们预计在2025年前,动力电池仍将维持30%及以上增长,2025年装机量需求达到636GWh,2030年达到1514GWh。

全球动力电池装机量需求及增速(GWh)

数据来源:公开资料整理

从各车企装机量来看,当前电池需求较大的主要是国产品牌新能源车和特斯拉,全球装机量占比分别达到57%和26%。随着外海车企电动化加速,国产品牌装机量占比逐渐下降,大众占比提升至20%,雷诺日产、戴姆勒、宝马由于纯电/新能源未来占比在60%-90%,且新能源总体增长较快,因此电池装机量占比也有不同程度提升,分

2019年车企装机量需求占比

数据来源:公开资料整理

2030年车企装机量需求占比

数据来源:公开资料整理

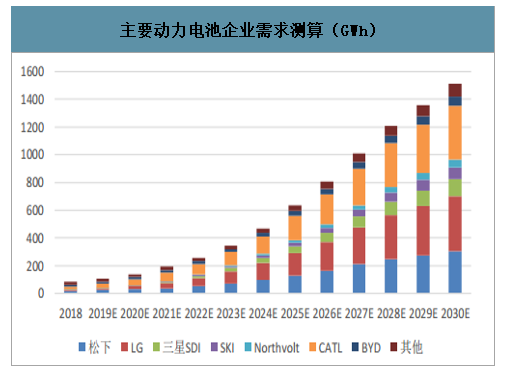

五、全球主要动力电池企业需求预测

根据目前公开和调研得到的情况,我们对未来电池企业和车企的配套关系进行假定。详细拆分的电池企业包括:松下、LG、三星SDI、SKI、Northvolt、CATL、BYD,剩下的企业统一归入其他。测算得到电池企业的动力电池需求。先看2018年基年的测算情况,全球动力电池前三企业为CATL、松下、BYD,需求分别为21.1GWh、19.5GWh、10.3GWh,该结果与GGII公布数据的出货量和全球市场份额数据相吻合。再看2025年预测结果,排名前三的企业变为CATL、LG、松下,需求分别达到174GWh、161GWh、130GWh,2018-2025年复合增速为35.2%、56.6%、31.1%。相比2018年产量,由于LG定点覆盖更广,预计未来扩产速度更快,或将取代松下成为全球第二大电池厂。松下在过去由于特斯拉放量因此产量基数较高,但从未来预期获得的订单情况来看,大众(部分欧洲)、宝马(被CATL抢走一供)、戴姆勒(份额趋于稀释)对其拉动要弱于CATL和LG,因此增速受到一定影响。

主要动力电池企业需求测算(GWh)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国船用动力电池行业市场运行态势及产业需求研判报告

《2025-2031年中国船用动力电池行业市场运行态势及产业需求研判报告》共十章,包含中国船用动力电池行业重点企业推荐,2025-2031年中国船用动力电池产业发展前景与市场空间预测, 2025-2031年中国船用动力电池行业投资机会及风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国动力电池热管理系统行业产业链、发展现状、竞争格局及未来前景研判:动力电池热管理技术向着更高效率、更安全、更环保的方向发展[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)