一、截至2019年底我国城轨运营里程突破6700公里

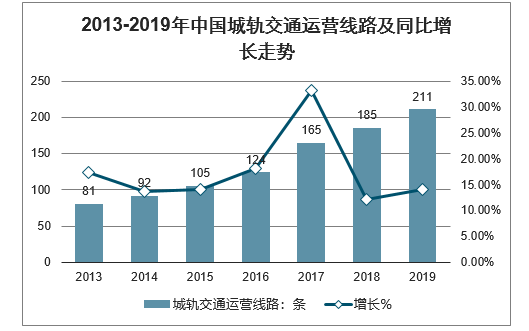

近年来,我国城市轨道交通行业发展迅速,城轨交通运营线路不断增加。2019年我国新增城市轨道交通运营线路26条,累计达到211条。

2013-2019年中国城轨交通运营线路及同比增长走势

数据来源:公开资料整理

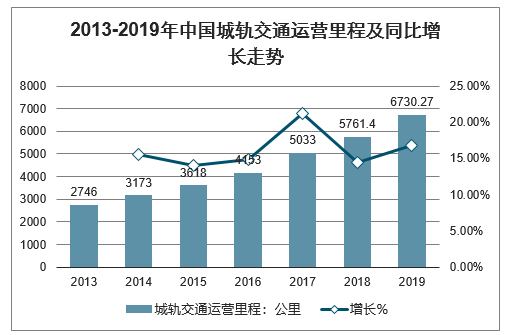

智研咨询发布的《2020-2026年中国轨道交通装备行业市场专项调查及投资规划分析报告》显示:2013-2019年我国城轨交通运营里程也呈现逐年增长态势。根据中国城市轨道交通协会数据,截至2019年底,中国内地累计有40个城市开通城轨交通运营,运营线路达到6730.27公里,同比增长16.8%。

2013-2019年中国城轨交通运营里程及同比增长走势

数据来源:公开资料整理

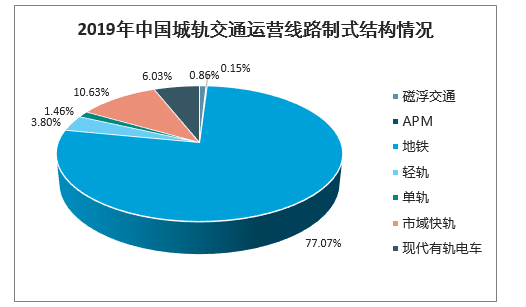

从不同的运营线路制式来看,截至2019年底,我国城轨交通运营线路长度方面,地铁占比77.07%,占主导地位,占有率较上年有所上升;轻轨占比3.08%;单轨占比1.46%;市域快轨占比10.63%;现代有轨电车占比6.03%;磁浮交通占比0.86%;APM占比0.15%。

2019年中国城轨交通运营线路制式结构情况

数据来源:公开资料整理

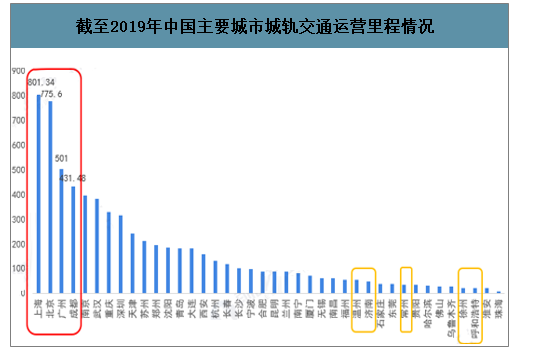

从全国主要城市的城轨运营情况来看,截至2019年中国内地累计40个城市开通城市轨道运行,其中2019年中国新增5个城市轨道运营城市,分别为温州、济南、常州、徐州以及呼和浩特。

从主要城市的城轨交通运营里程对比来看,截至2019年底,中国城市轨道交通运营里程超过400公里的城市有4个,分别为上海、北京、广州以及成都。其中上海市的运营总里程仍然排列第一,达到801.34公里;其次是北京市,总里程为775.6公里。

截至2019年中国主要城市城轨交通运营里程情况

数据来源:公开资料整理

二、轨道交通行业投资情况分析

轨道交通行业迎来新一轮发展周期。无论行业政策面、资金面,还是项目审批、开工速度,轨交行业都在发生积极变化。

4月13日,多位受访的轨交行业人士称,“整体来看,轨交项目审批、开工明显提速,考虑到国铁基数庞大,城轨投资会是未来基建投资增长的重点领域。”轨交新基建将成为拉动投资扩大需求的重要方向。随着动车组迎来一轮交付高峰、城轨高速发展、轨交新项目审批加速,轨交行业成长空间将打开。

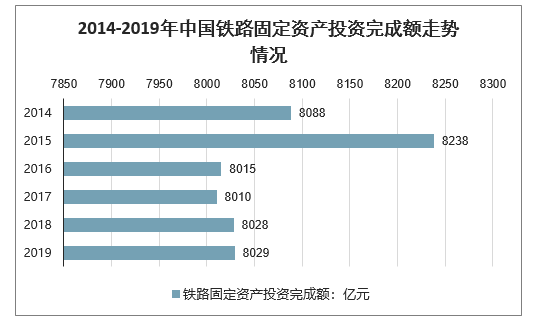

轨道交通主要包括国铁和城轨两大领域,投资额是评估整个行业发展空间的重要指标。2014-2019年全国铁路固定资产投资完成额分别为8088亿元、8238亿元、8015亿元、8010亿元、8028亿元、8029亿元。交通运输部此前召开的2020年全国交通运输工作会议指出,2020年全国将完成铁路固定资产投资8000亿元。

2014-2019年中国铁路固定资产投资完成额走势情况

数据来源:公开资料整理

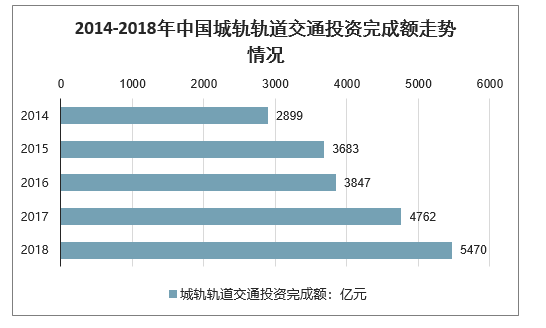

相比国铁,城轨领域的投资增长要迅猛得多。2014年-2018年,我国城轨轨道交通投资完成额分别为2899亿元、3683亿元、3847亿元、4762亿元、5470亿元,呈现逐年上升态势。

2014-2018年中国城轨轨道交通投资完成额走势情况

数据来源:公开资料整理

轨交项目审批提速。2020年一季度,国家发改委先后批复徐州市城市轨道交通第二期建设规划(2019-2024年)、合肥市城市轨道交通第三期建设规划(2020-2025年),深圳市城市轨道交通第四期建设规划调整(2017-2022年),涉及线路投资额分别为798亿元、536亿元、914亿元。相比2019年全年4座城市的批复,2020年一季度批复了3座城市建设规划,批复节奏显著提速。

2020年3月国家发展改革委印发《长江干线过江通道布局规划(2020—2035年)》(简称《规划》),到2025年,要基本形成规模适度、资源节约的长江干线过江通道系统,建成过江通道180座左右,其中包含多个轨道交通项目。中国证券报记者注意到,从四川、重庆、恩施等地政府发布的2020年重点项目名录看,长江经济带沿江高铁通道亦加快了建设步伐。

2019年中国内地新增城轨运营线路长度共计968.77公里,再创历史新高。截至2019年12月31日,中国内地累计有40个城市开通城轨交通运营线路6730.27公里,同比增长16.8%。该协会常务副会长周晓勤此前预计,每年4000亿-5000亿元的投资规模、800多公里/年建成运营的规模仍会持续一段时间。

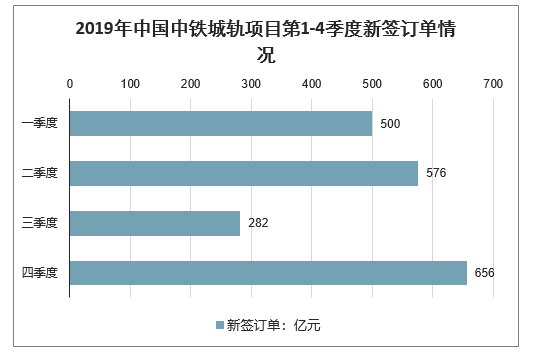

2019年中国铁建城轨项目第1-4季度新签订单分别为203亿元、456亿元、396亿元、732亿元;而中国中铁城轨项目同期新签订单分别为500亿元、576亿元、282亿元、656亿元。2019年第四季度两家公司城轨新签订单均有显著提升。

2019年两家轨交建设龙头新签城轨订单合计为4627亿元,比2018年新增143亿元。作为城市轨道交通信号系统龙头企业,交控科技2019年在手订单金额60.07亿元。其中,信号系统总承包业务在手订单金额57.25亿元,公司新增订单金额33.41亿元。

2019年中国铁建城轨项目第1-4季度新签订单情况

数据来源:公开资料整理

2019年中国中铁城轨项目第1-4季度新签订单情况

数据来源:公开资料整理

二、三大因素影响铁路设备市场空间

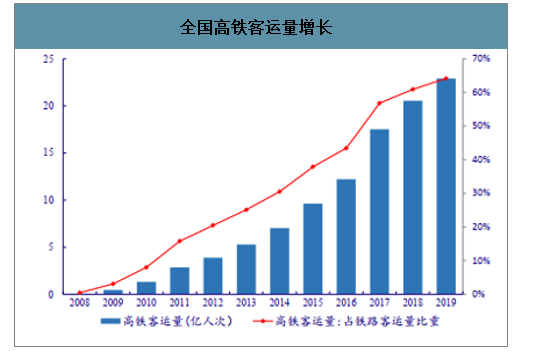

1、客运设备:高铁客运量快速增长拉动动车组需求

铁路客运量保持快速增长,高铁比重持续提升。由于高铁客运的普及推广,2011-2019年我国路旅客发送量从18.62亿人次增长到35.78亿人次,CAGR约为8.5%。其中,高铁客运量从2.85亿人次增至22.9亿人次,CAGR接近30%。高铁出行占比逐年上升,2019年高铁客运量占全部铁路客运量的64.0%。随着高铁网络加密以及人民出行方式的改变,预计未来高铁客运量仍将保持稳定较快增长。

全国高铁客运量增长

数据来源:公开资料整理

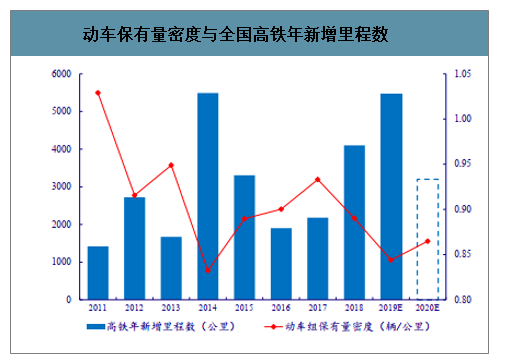

高铁运营负荷较高,客运量增长将直接影响动车组需求量。受高铁客运量持续稳定增长影响,高铁运营负荷保持在高位。2018年高铁列车平均客座率达74.6%,其中复兴号列车的平均客座率为78.8%。由于铁道线路设计与安全性的影响,目前运营线路大幅提速的可能性相对较低。因此,为满足持续增长的高铁客运需求,预计列车班次将有所增加,提升动车组需求。以动车组保有量密度(动车组保有量/高铁总里程)为基础测算,未来高铁设备需求空间。动车保有量密度变动受到两方面因素影响:1)新增线路的车辆密度;2)建成线路的车辆加密。从历史数据来看,国内动车保有量密度保持在0.83-0.95辆/公里区间内波动。2014年,由于新线路的车辆密度相对较低,随着大量高铁新线路开通,动车保有量密度从0.95辆/公里下滑至0.83辆/公里。2014-2017年,由于新通车里程数相对较低,在运营线路加密的需求下,整体密度逐步增加至0.93辆/公里。2018-2019年,新增里程影响动车组密度,再度下滑至0.844辆/公里。

动车保有量密度与全国高铁年新增里程数

数据来源:公开资料整理

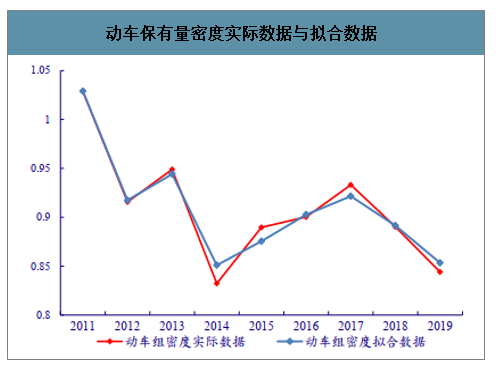

建立了模型对历史数据进行了分析与拟合。模型假设,新通车线路的车辆密度逐步增加,通车后1-3年内的密度分别0.6辆/公里、0.8辆/公里、0.95辆/公里。

根据这一数据的拟合结果,与每年实际的保有量里程密度基本一致。其中需要强调的是,根据2018年的数据测算,2016年通车里程仅进行了一次加密(从0.6辆/公里提高至0.8辆/公里)。这主要由于动车网络布局基本完善,新开通线路的客运需求相对较低,线路最终密度有下降。此外,由于2019年新通车里程数大幅增长,经拟合计算新线路密度预计低于0.5辆/公里。

动车保有量密度实际数据与拟合数据

数据来源:公开资料整理

2019年铁路通车里程大幅增长,预计2020年高铁通车里程将超过3000公里。铁路总公司在2019年初工作会议总结中指出,2019年计划开通高铁3200公里,实际新增高铁历程5474公里,远超此前的计划。根据梳理,目前在线路中,计划在2020-2022年的通车高铁在建项目合计超过7000公里,预计2020年高铁通车里程将超过3000公里。

全国高铁年新增里程数

数据来源:公开资料整理

2019年新通车里程快速增加影响了新线路的密度,预计这一状况将在2020年得到改善。根据模型测算,2020年动车组保有量密度将达到为0.869辆/公里,对应动车组需求为434标准组。

新增动车组数量(标准组)

数据来源:公开资料整理

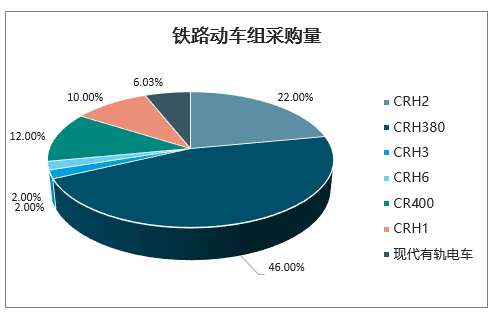

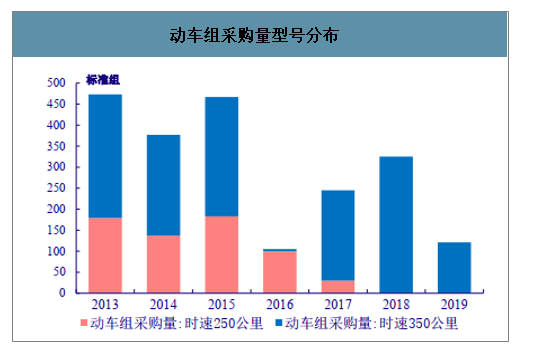

综上所示,未来动车组采购与交付量将保持相对稳定,市场空间并不悲观。从历史数据来看,2019年新通车高铁里程数接近2014年历史高点。但受时速250公里动车组招标延后到影响,国内动车组预计交付量保持相对稳定。随着时速250公里的动车组在2020年启动招标,已建成铁路的加密需求将影响2020年动车组交付量持续增长。此外,考虑到高铁客运量快速增长的背景下,部分线路的密度仍有上行空间。即使未来通车里程数下降,预计加密需求将支撑动车组采购与交付量保持相对稳定。目前CRH380仍占主要地位,预计未来采购将以高速动车组复兴号为主。2019年4月,我国运营的高铁动车组列车中,和谐号CRH380共计1,484标准组,占比达46%,而于2017年启动投产的复兴号CR400目前共有373标准组,占比达12%。从2018、2019年的采购招标来看,铁路总公司采购的均为时速350公里的复兴号CR400列车。考虑到复兴号各项性能指标更好,采购价格相对更低(约1.73亿元/标准组),预计复兴号未来将作为高速铁路的主要采购产品,时速250公里动车组采购需求也将随着CR300系列的认证完毕逐步释放。

铁路动车组采购量

数据来源:公开资料整理

动车组采购量型号分布

数据来源:公开资料整理

动力集中动车组(CR200J)落地也为动车组采购提供了增长契机。复兴号CR200J型电力动车组是复兴号系列中速度最低一级的产品,由中国国家铁路集团有限公司和中国中车牵头,中车唐山、浦镇、青岛四方、株洲等六家公司联合研制的动力集中式列车。该车最高运营时速为160km/h,既可开行长途列车,也可开行短途和城际列车,目前已在京沪铁路、沪昆铁路沪杭段、兰渝铁路等若干条客运专线或客货混线上投入运用。2019年至今国铁集团共招标动集两次,合计134组,平均单价约6300万元/列。在客运品质提升的目标指引下,动集未来有望逐步形成对普通客车的存量替代,远期采购招标量或将稳步增长。

2、维修收入:动车组提前进入大修期,预计维修业务大幅增长

目前,目前动车组检修共有五个级别,其中一、二级修为低级修,多由铁路路局负责,而三、四、五级修则属于高级修,需在具备相应车型检修资质的检修单位进行。三级修主要对转向架进行分解检修,对制动、牵引、空调等系统进行性能测试和维护保养;四级修主要对动车组各系统进行分解检修;五级修是对全车进行分解检修,较大范围更新零部件。随着存量动车组的持续增长,维修服务市场具有良好发展前景。

动车组检修标准

动车组 | ||||

维修等级 | 一、二级修 | 三级修 | 四级修 | 五级修 |

检修标准 | 日常检修 | 120万公里或3年 | 240万公里或6年 | 480万公里或12年 |

价值量 | - | 约整车的价值的5% | 约整车价值的10% | 约整车价值的20% |

数据来源:公开资料整理

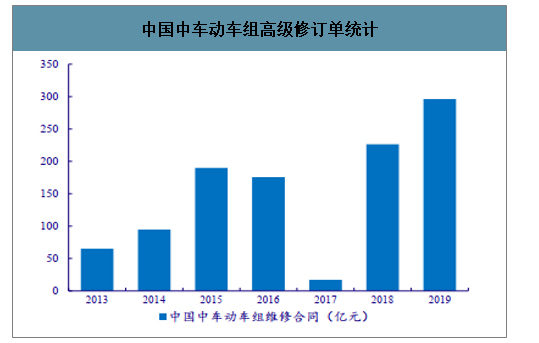

从整车厂商的报表来看,维修市场已提前进入了高增长期,未来将成为重要的业绩支撑。2019年中国中车公布的铁路装备修理改装业务收入达到381.58亿元,同比增长15.7%,其中动车组维修收入大约在50-60%。据统计,2019年全部修理订单达到401.7亿元,其中动车组高级修订单为303.2亿元。从以上数据可以明显看到,动车组高级修的订单已进入高速增长期,未来将成为整车厂商的重要业绩支撑。

中国中车动车组高级修订单统计

数据来源:公开资料整理

维修市场提前进入高速增长期主要由于动车的高负荷运转。动车组三、四、五级修的标准分别为3年/120公里、6年/240公里、12年/480公里,由于我国高铁动车组保持高负荷运行,里程标准会先于时间标准达成。根据调查研究,按照目前的高铁运营状态,一般在2年动车组运行里程就已达到120万公里,因此实际的高级修周期约为2、4、8年。基于上述情况,对于未来动车组维修市场空间进行了测算。模型具体假设如下:

1)时间起点:以每年新增加的动车组作为交付投产的节点计算,检修按照三级修-四级修-三级修-五级修的修程进行,之后进入下一个循环。

2)维修周期:三级修2年,四级修4年,五级修8年。

3)价值量:三、四、五级修价值量占比分别为整车售价的5%、10%、20%。

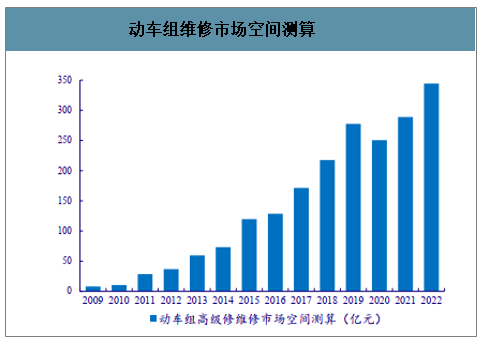

未来两年动车组高级市场规模预计将突破250亿元。根据模型测算,动车组四级修、五级修车辆于2018年快速增长,成为拉动维修市场的主要动能;2020-2021年市场规模将分别达到250、289亿元,到2022年市场规模将超过340亿元。尽管由于实际维修订单根据各车的交付时点与运行状况存在一定偏差,但从大趋势来看,动车组高级修市场规模已步入新的阶段,这与前述中国中车的高级修订单趋势相一致。

三、四、五级修动车组数量测算(标注组)

数据来源:公开资料整理

动车组维修市场空间测算

数据来源:公开资料整理

3、货车机车:利用率提高影响短期采购,但看好远期“公转铁”的拉动作用

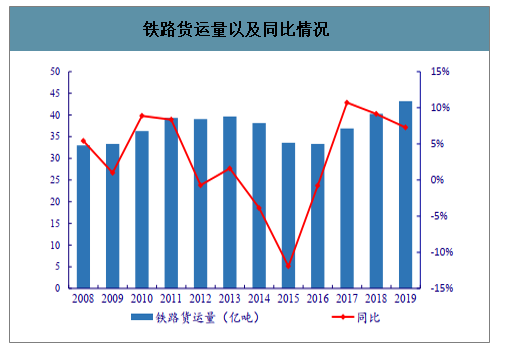

“公转铁”政策下,铁路货运量预计将保持快速增长。2017年起,为防治大气污染,环保部开始大力推动“公转铁”。2018年7月铁总公司发布《2018~2020年货运增量行动方案》显示,到2020年全国铁路货运量较2017年增长30%。2018年9月国务院发布《推进运输结构调整三年行动计划(2018-2020年)》,继续强调到2020年全国货物运输结构明显优化,全国铁路货运量与2017年相比增加11亿吨(+30%)。

铁路货运量以及同比情况

数据来源:公开资料整理

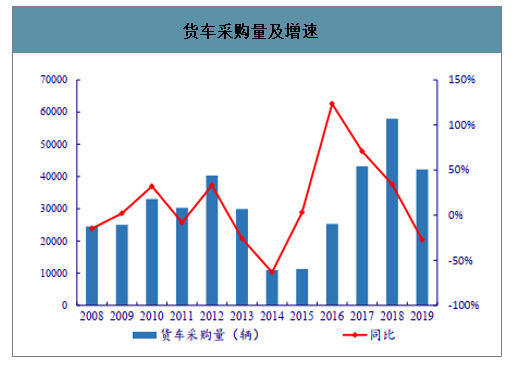

2019年铁路货运量稳定增长,预计2020年货运量增速有望提升。2019年全国铁路货运量累计值达43.18亿吨,同比增长7.3%;其中国家铁路货运量为34.40亿吨,同比增长7.8%,圆满完成2019年铁总工作会提出的33.68亿吨的目标。随着《货运增量行动方案》进入收官之年,从目前货运量增长的进度来看,若要完成计划目标,2020年铁路货运增速需超过11%。为确保顺利完成行动计划目标,政策力度可能加码,铁路货运增速或将加速提升。货车采购量与铁路货运量高度相关,2019增长略低于预期。2014-2016年铁路货运量由于公路运输竞争持续下滑,货车采购量额位于低谷,年均采购量不足2万辆。2017年随着铁路货运量回升,货车采购量增长到4.3万辆;2018年铁路货运量保持较快增长,货车采购量同步达57,940辆,创下历史新高。2019年,全国货车采购量4.22万辆,同比下降27%。一方面是由于2018年的采购基数较高,另一方面由于铁路存量货车运营效率提升,影响新采购需求。

货车采购量及增速

数据来源:公开资料整理

货车更新替换将确保远期采购量保持稳定。截至2019年底,全国铁路货车拥有量达87.8万辆,同比增长5.8%。随着铁路货运计划的推进,预计货车拥有量仍将稳定增长。铁路货车的设计试用寿命为25年,在存量规模稳定增长的背景下,预计未来远期每年更新替换需求将维持在3-4万辆,更新替换将成为铁路货车需求的重要支撑。

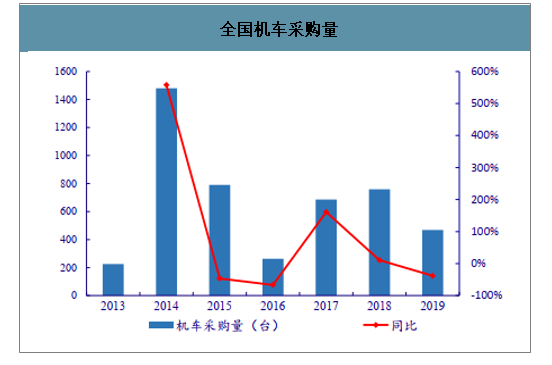

全国机车采购量

数据来源:公开资料整理

修程修制改革影响2019年机车采购量,预计未来影响将逐步减弱。2019年铁路机车采购量469台,低于此前预期。这主要由于货运增长主要通过了提高机车使用效率而非增购机车。而修程修制的改革延长了部分机车的维修周期与使用寿命,也一定程度上影响了短期内机车的采购数量。但修程修制影响短期内较为明显,相关需求只是延后而非消失,随着时间的推进,相关车辆将继续进行更新替换,预计2020年机车维修市场将保持较快增长。远期来看,铁路货运增长是未来重要的大趋势,货车、机车需求存在提升空间。“公转铁”是国家交通运输的重要发展战略,相关的政策与配套设施也逐步推进,预计2020年的铁路货运目标有望得以实现,全年铁路货运增速实现两位数增长。国内机车使用效率处于高位,随着货运量的进一步增加,提高货车与机车数量将是主要手段。货车、机车未来将具有较好的需求,采购量存在较高的提升空间。

4、更新替换:高负荷运营缩短客运车辆报废周期,替换需求可能提前到来

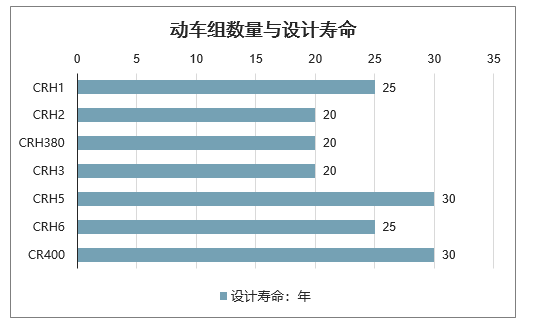

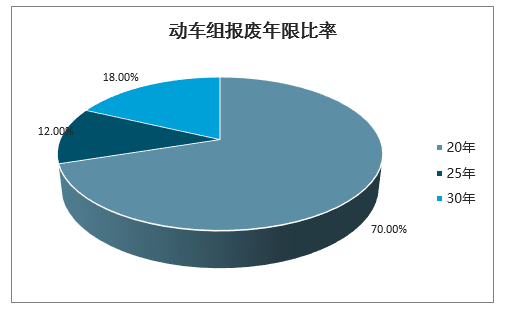

目前在运营的动车组中,绝大多数动车组设计寿命为20年。根据《动车组运用维修规程》披露的情况来看,各型号动车组的设计寿命不同,其中CRH2、CRH3以及CRH380为20年,CRH1与CRH6为25年,CRH5与我国自主研发的复兴号CR400则为30年。而根据我国目前在运行的各类型动车组的型号比率来看,20年设计寿命的动车组数量占比达70%,其生命周期内将经历1次五级修与2次四级修。

动车组数量与设计寿命

数据来源:公开资料整理

动车组报废年限比率

数据来源:公开资料整理

车辆报废周期可能提前到来。由于CRH2与CRH3型的动车组投放时间较早,首批投放于2006-2007年;而CRH380的首批投放则为2011年。根据时间测算,原本应于2026年-2031年逐步引来动车组替换需求。但从目前的状况看,由于铁路客运量维持快速增长趋势,动车组运营负荷量保持在高负荷。在整体修理周期加快的背景下,原本的设计寿命内经历的四级修与五级修将有所增加。

考虑到动车组对应安全性具有重大的要求,铁总可能会加速车辆的更换,车辆原本20年的使用寿命可能会缩减至15年以内。我国第一轮动车组投产高峰期自2010年启动,因此预计报废的周期高点将于2020-2025期间提前到来,成为车辆采购重要的影响因素。

2008-2019年动车组交付情况

数据来源:公开资料整理

三、城市轨道高歌猛进,城际铁路方兴未艾

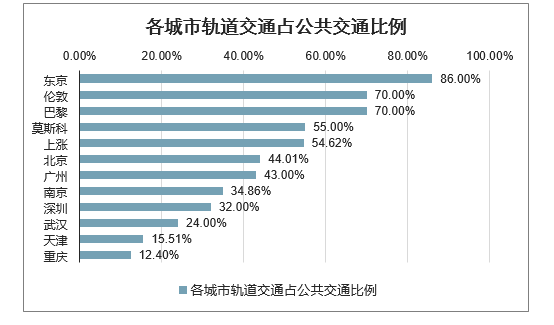

我国轨道交通占公共交通比例低于要国际城市。城轨出行是国际绝大部分都市最主要的公共交通方式,东京轨道交通占公共交通客运量达到86%,巴黎和伦敦达到了70%,我国的主要城市上海、北京轨交占公共交通出行比例目前仅为54.6%和44.0%,距离国际主要城市仍有较大提高空间。

各城市轨道交通占公共交通比例

数据来源:公开资料整理

一二线城市轨交密度(里程/面积)

数据来源:公开资料整理

我国大部分一二线城市轨交密度(里程/面积)远低于国际水平。我国几乎所有城市的城轨地理密度都落后于国际主要都市的城轨地理密度。纽约的城轨密度可达到0.47公里/平方公里,伦敦、东京、莫斯科的城轨密度分别为0.26、0.14、0.13公里/平方公里。而我国地理密度最高的城市上海密度为0.11公里/平方公里,北京仅为0.04公里/平方公里。从未来的规划来看,我国一二线城市的轨交密度仍有较大提升空间。

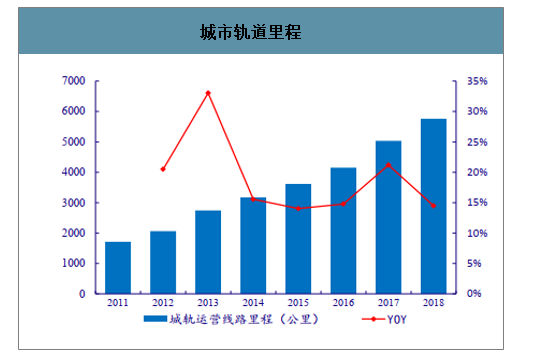

城市轨道里程

数据来源:公开资料整理

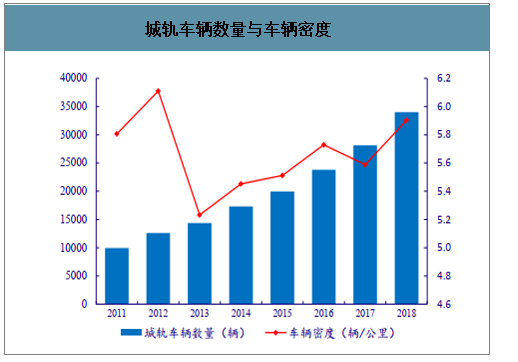

城市轨道里程保持快速增长,未来空间广阔。2018年城市轨道运营里程达到了5761.4公里,同比增长14.9%;2019年运营里程达到6,730.3公里,同比增长16.8%,保持较快增长趋势。2014年至今,城轨运营里程增速基本维持在15%-20%之间,整体景气度持续向好。截至2018年底,我国在建的城轨线路总规模6374公里,规划的城轨线路总长7611公里。从在建和规划项目来看,预计未来城市轨道里程可以保持两位数以上的增长速度。城轨车辆与里程数密切相关,且密度持续提升。根据交通部发布的城市轨道交通运营车辆的数据来看,整体轨道里程数呈同步增长。且伴随着车辆信号系统的提升以及负荷量增加,城轨车辆密度自2013年起持续提升,已达到5.9辆/公里。远期来看,按照目前在建和规划的线路测算,假设车辆密度保持不变的情况下,我国未来城轨车辆将超过11.6万辆,较2018年底的3.4万辆尚有240%的增长空间。

城轨车辆数量与车辆密度

数据来源:公开资料整理

城际、市域铁路发展方兴未艾,未来发展潜力巨大。2019年,中共中央、国务院印发了《交通强国建设纲要》,提出分两个阶段推进交通强国建设。到2035年基本形成“全国123出行交通圈”(都市区1小时通勤、城市群2小时通达、全国主要城市3小时覆盖)和“全球123快货物流圈”(国内1天送达、周边国家2天送达、全球主要城市3天送达);到本世纪中叶全面建成人民满意、保障有力、世界前列的交通强国。为了实现两个“123交通”目标,需要融合发展干线、城际、市域、城轨等多维度交通,打造城市群一体化网络。目前,干线投资保持较高规模强度,城市轨道交通实现高速增长,城际、市域将势必成为发展重点。城际铁路作为打通区域化经济的重要枢纽,已成为“新基建”的重点目标。我国经济步入高质量发展阶段,珠三角、长三角以及京津冀等区域经济一体化发展成为目前重要战略方向。在干线基本完成的背景下,区域内部的连接需要通过市域和城际铁路来完善。以长三角中心的上海为例,根据“上海2035”规划,未来将形成市区线、城际线、局域线“三个1000公里”的轨道交通网络。根据此前央视的新闻报道,“新基建”中也包括了城际轨道交通,这侧面反映了国家对城际铁路高层次定位。长三角、珠三角、京津冀、山东半岛、成渝平原等地区将成为城际铁路发展的重要市场,为轨道交通开辟重要的增量空间。建设主导权和运营权加速下放,城际铁路“公交化运营”将逐步提速。由于城际铁路涉及跨区域建设,此前原本由国家铁道部主导工程建设。2011年,国家发改委提出城际轨道交通以地方为主投资建设,建设主导权逐步从由中国铁路总公司逐渐过渡到地方政府和社会资本,国家铁路总公司的参股比率相对下降。

2019年国务院办公厅印发《交通运输领域中央与地方财政事权和支出责任划分改革方案》提出,城际铁路、市域(郊)铁路、支线铁路、铁路专用线的建设、养护、管理、运营等具体执行事项,由地方实施或由地方委托中央企业实施。近年来城际铁路主导权的改革仍在推进,此《方案》对未来方向进一步加以明确。随着铁路总公司的改革的逐步落地,在公司化结构框架下,便于铁总与地方政府的深化合作,未来城际铁路的项目审批、建设或将提速。另一方面,目前我国建成的城际铁路委托国铁运营,与城市地铁相比检票、发车时间、换乘仍相对不变,便利性有待提高。2019年3月29日,广州地铁宣布将承接珠三角四条城际铁路运营管理,构建“一张网、一张票、一串城”的粤港澳大湾区轨道交通运营模式,这是继温州S1市域铁路之后,首次地方完全自主按照城轨模式运营城际铁路,有助于实现城际铁路的公交化、高密度运营,将为未来城际铁路的运营管理作为示范,城际铁路的改革或将提速。互联互通将成为打通多层级轨道交通、构建一体化网络运作重要的课题。我国目前轨道交通包含形成了铁路干线、城际市域、城轨地铁等多种层级,但各层级运营和管理存在较大差异,区域一体化网络的构建任重而道远。以铁路发发展较早的日本为例,JR、私铁、地下铁等各类型的铁路形成了较好的连接,实现了互联互通,构建成完善的铁路网络,提高出行效率。因此,在交通强国的战略指引下,伴随着城际铁路公交化运营的逐步推进,我国也正在加速对互联互通的尝试。重庆已启动地铁互联互通国家示范工程项目,相关技术应用也在逐步扩散。

中国城市轨道交通正在向着规模化、结构网络化、制式多样化、装备智能化方向发展。城市轨道交通要实现高质量发展,要在自主创新创优工作中,牢牢把握信息化、数字化、智能化、智慧化方向,发展智能系统,建设智慧城轨。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国柿子行业市场政策、产业链图谱、供需现状及发展趋势研判:海外市场持续火爆[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![趋势研判!2025年中国数字化医院行业整体发展形势分析:行业蕴藏着巨大的发展潜力,市场规模有望达到525亿元,其中硬件规模约占58.90%[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![趋势研判!2025年中国健康管理行业全景分析:市场规模将达到13225.5亿元,具有巨大的市场需求潜力,行业发展前景广阔[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![研判2025!中国特种聚醚行业产业链、市场规模及产量分析:市场规模受需求疲软影响大[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![研判2025!中国钴酸锂行业产业链、价格及产量分析:钴价上行推高钴酸锂成本,产业链韧性成行业突围关键[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)