一、国际油价走势

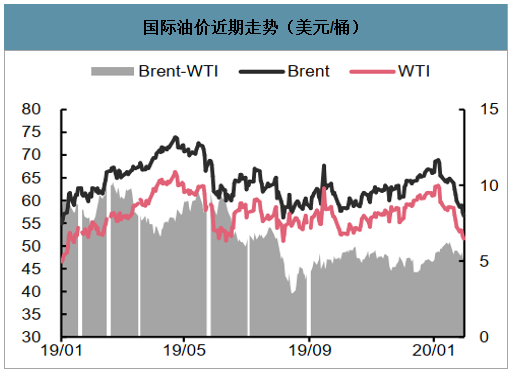

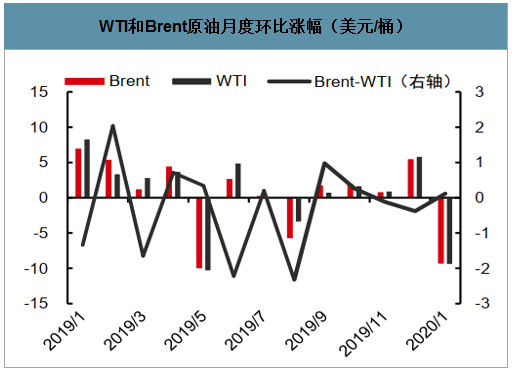

美伊冲突叠加中美第一阶段协议签署,月初油价冲高。自2019年12月起,美军与伊拉克境内的亲伊朗武装冲突不断,1月3日美国对伊拉克巴格达机场附近发动袭击,伊朗海外军事行动最高指挥官苏莱马尼遇袭身亡。事件引发市场对中东局势动荡加剧的担忧,月初油价延续19Q4上行走势。1月8日伊朗以数十枚导弹袭击美国在伊拉克的阿萨德空军基地,Brent、WTI冲高至71.75、65.65美元/桶,创2019年6月以来新高。

国际油价近期走势(美元/桶)

数据来源:公开资料整理

WTI和Brent原油月度环比涨幅(美元/桶)

数据来源:公开资料整理

美国进入原油累库季,新型冠状病毒肺炎疫情拖累需求预期,导致油价承压。1月上中旬美国原油去库趋势放缓,1月24日当周美国商业原油库存431.65百万桶,较上周增加354.8万桶,预计美国将进入原油累库季,符合我们此前预期。1月下旬以来,国内新型冠状病毒肺炎疫情突然爆发并持续加剧,引发市场对中国一季度经济表现和原油需求的担忧。油价自1月中下旬以来持续下行,1月31日Brent、WTI油价分别为56.62、51.56美元/桶,较19年12月底分别-9.38(-14.21%)、-9.50(-15.56%)美元/桶。

二、供需与油价预测

供应:OPEC+深化减产难以全部抵消非OPEC增量,美伊冲突短期推高油价但对基本面影响有限

预计一季度OPEC和非OPEC协议国同比减产120万桶/天

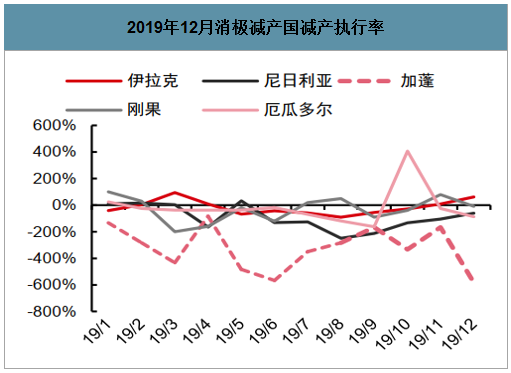

智研咨询发布的《2020-2026年中国原油行业市场现状调研及发展趋向分析报告》数据显示:12月OPEC+继续扩大减产。2019年12月OPEC协议国产量为2550万桶/天,环比-9.8万桶/天,减产执行率(按80万桶/天协议额计算)高达153.8%。2019年1-12月OPEC协议国月均产油2561万桶/天,月均减产114万桶天,月均减产执行率为140%。但截至2019年12月,伊拉克、尼日利亚、加蓬、刚果、厄瓜多尔等消极减产国仍未达到19年的减产配额。

2019年OPEC协议国产量(千桶/天)及减产执行情况

数据来源:公开资料整理

2019年12月消极减产国减产执行率

数据来源:公开资料整理

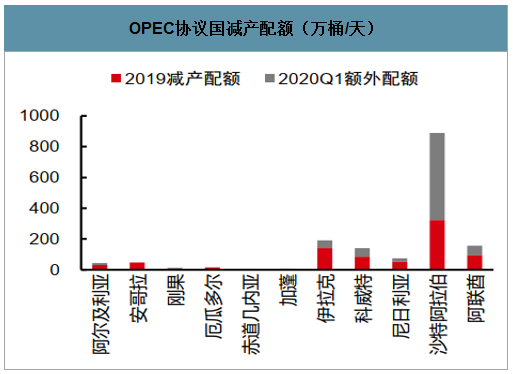

OPEC+将于1季度扩大减产协议额至210万桶/天。12月6日OPEC+决定2020年1季度扩大减产50万桶/天,此外沙特自愿额外减产40万桶/天,合计提升减产额度90万桶/天。2020Q1减产额度达到210万桶/天,其中OPEC、非OPEC协议国分别承担158.4、51.4万桶/天。深化减产后的OPEC协议国产量配额为2516.5万桶/天,与12月产量相比仍有33.5万桶/天的减产空间。

OPEC协议国减产配额(万桶/天)

数据来源:公开资料整理

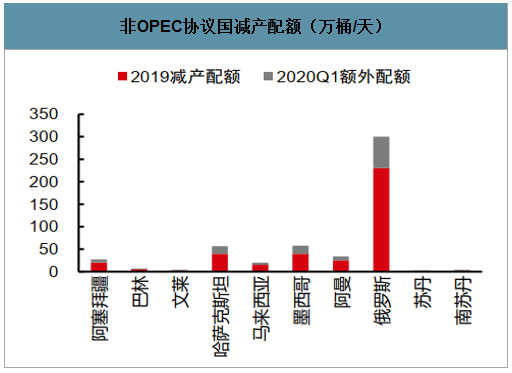

非OPEC协议国减产配额(万桶/天)

数据来源:公开资料整理

预计1季度OPEC+协议国合计减产约50~55万桶/天。若OPEC协议国2020Q1达到158.4万桶的减产配额,则相对2019Q1减产64.2万桶/天,但由于伊拉克、尼日利亚等国一向减产消极,因此预计OPEC协议国很难完全达到减产配额。

非OPEC协议国自2020Q1起不再计入凝析油产量,仅俄罗斯、墨西哥、哈萨克斯坦、文莱和墨西哥5国2019年1-7月的凝析油产量为148.3万桶/天,不计入凝析油后可轻松达到减产配额,并有充足的增产空间。

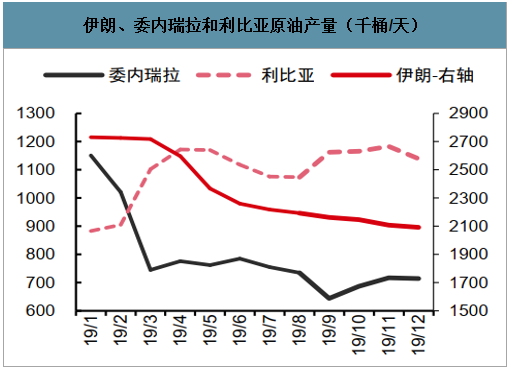

伊朗原油产量再创新低,且主要满足国内需求。伊朗和委内瑞拉受制裁影响,利比亚受经济恶化、资本投资不足的拖累,三国产量均处于低位。19年12月伊朗原油产量209.2万桶/日,自1988年以来首次降至210万桶/天以下。若20Q1三国维持19Q4的低产量水平,则同比19Q1减产68.4万桶/天。

伊朗、委内瑞拉和利比亚原油产量(千桶/天)

数据来源:公开资料整理

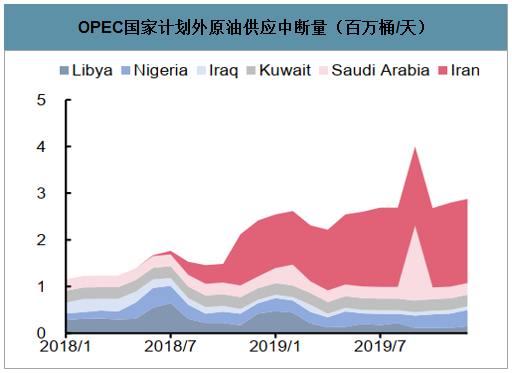

OPEC国家计划外原油供应中断量(百万桶/天)

数据来源:公开资料整理

预计OPEC和非OPEC减产协议国2020Q1同比减产120万桶/天。预计OPEC协议国未完全达到减产配额,20Q1同比减产60万桶/天,非OPEC协议国增产8万桶/天,伊朗等3国同比减产68万桶/天,合计同比减产120万桶/天。

美伊冲突短期引发市场担忧推升油价,但对供需基本面影响有限

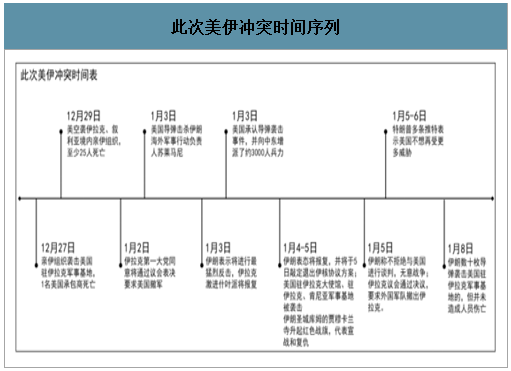

美伊冲突引发市场对中东局势担忧,油价短期冲高。2019年12月27日美国驻伊拉克军事基地遭遇亲伊朗民兵组织攻击,29日美国空袭伊拉克、叙利亚境内民兵组织“人民动员”的5处据点,引发多国谴责,31日美国驻伊拉克大使馆遭受民众冲击。1月3日美国导弹袭击伊拉克巴格达机场区域,伊朗海外军事行动最高指挥官苏莱马尼遇袭身亡。事件后伊朗及相关组织表态将报复,伊朗多次发动对美驻伊拉克机构的袭击,但均未造成人员伤亡。美伊冲突引发市场对中东局势的担忧,月初油价不断冲高,1月8日Brent、WTI冲高至71.75、65.65美元/桶,创2019年6月以来新高。

此次美伊冲突时间序列

数据来源:公开资料整理

预计美伊局势进一步升级可能性很小,对基本面影响有限。由于美国大选在即,且伊朗也不希望将战火引至本土,预计双方矛盾很难升级为大规模军事冲突。目前伊朗原油产量已降至历史低位,且据IHSMarkit消息,伊朗原油出口自19年7月以来就降至20万桶/天以下,对国际原油市场影响极为有限。

中东地区政局动荡,潜在影响原油供给,风险溢价仍存。2019Q4以来中东地区动荡频频,阿尔及利亚、伊拉克、黎巴嫩、伊朗先后发生大规模民众反政府示威游行。10月以来,伊拉克多地爆发抗议示威活动,12月1日总理阿卜杜勒⋅迈赫迪迫于压力主动辞职。12月底至1月初美国与伊朗冲突不断。土耳其积极插手叙利亚、利比亚国内冲突。中东地缘政治风险溢价居高不下。

一季度非OPEC国家预计同比大幅增产220万桶/天,但后续增长有限

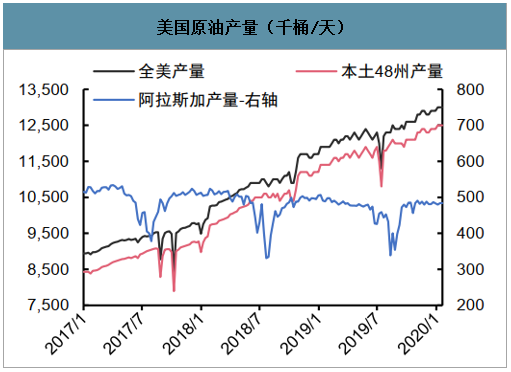

美国原油产量再创新高。1月10日当周美国原油产量增至1300万桶/天,再创历史新高,并维持在这一水平,预计20Q1仍将缓慢增长,预测2020Q1同比19Q1增产约140万桶/天,我们根据模型预测美国原油和凝析油2020Q1同比增产135万桶/天(原油90万桶/天+凝析油45万桶/天),增速逐渐放缓,2020年全年同比增产120万桶/天(原油80万桶/天+凝析油40万桶/天)。

美国原油产量(千桶/天)

数据来源:公开资料整理

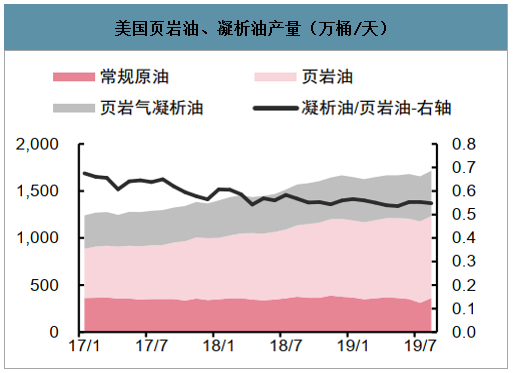

美国页岩油、凝析油产量(万桶/天)

数据来源:公开资料整理

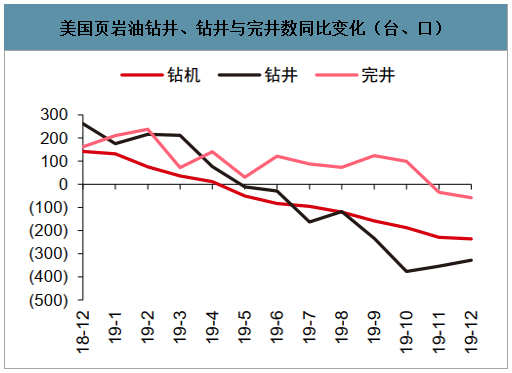

美国页岩油钻井、钻井与完井数同比变化(台、口)

数据来源:公开资料整理

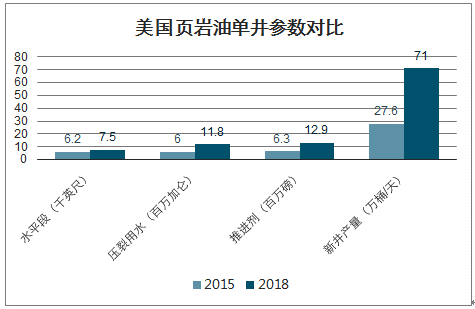

美国页岩油单井参数对比

数据来源:公开资料整理

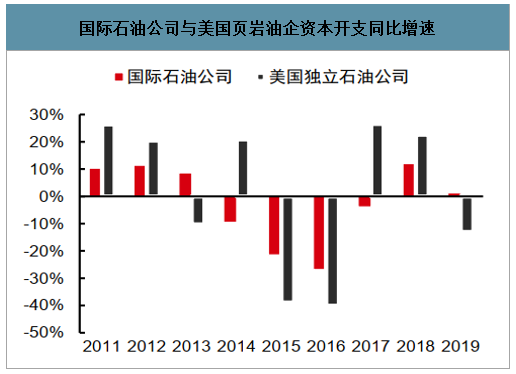

国际石油公司与美国页岩油企资本开支同比增速

数据来源:公开资料整理

美国页岩油钻井数预测(千口)

数据来源:公开资料整理

美国页岩油产量预测(万桶/天)

数据来源:公开资料整理

巴西、挪威、加拿大、圭亚那均有新增产能投产,预计20Q1同比增产85万桶/天。巴西2018-2019年Santos新建110~120万桶/天的FPSO产能,抵消Campos等老油田衰减后,预计2020Q1将为巴西带来约30万桶/天的同比增产。

挪威JohanSverdrup油田于2019年10月投产,预计2020年中产量将达约45万桶/天,产量爬坡期抵扣老油田衰减后预计2020Q1挪威同比增产约35万桶/天。加拿大原油增量主要来自油砂项目,预测2020Q1同比增产19万桶/天,我们认为油砂受高成本、重污染、基础设施较差等因素制约,难以大幅放量,预计2020Q1加拿大原油增产约15万桶/天。圭亚那Liza油田投产,产出该国史上第一桶原油,该油田预计2020Q1将为圭亚那带来约5万桶/天的原油增量。巴西等国近期无大项目投产,2020年后续增量有限。巴西、挪威、圭亚那的产量增长均来自于深水项目,深水项目周期一般为4~7年。2020年,除圭亚那可能会有后续的新项目投产外(约5万桶/天),其余国家均无新增产能计划,预计上述国家的产量将不会再有大幅增长,2020年后3个季度的原油供应端压力相对较缓和。

预测的巴西等国2020Q1和2020同比增量(百万桶/天)

数据来源:公开资料整理

需求:2020年增幅有望回升,但Q1中国疫情拖累需求

中国:新型冠状病毒肺炎疫情拖累一季度原油需求预期,相关行业或出现超跌买入窗口

新型冠状病毒疫情可能将于2月中旬达到高峰。1月23日,浙江、广东和湖南率先启动重大突发公告卫生事件一级响应,新型冠状病毒肺炎迅速引起全国关注。截止2020年2月3日17:30,全国累计确诊新型冠状病毒肺炎17332例,疑似病例21558例,34个省级行政区均已出现确诊病例,海外22个国家共确诊152例。2月2日钟南山接受新华社记者采访时表示预计疫情有望在未来10天至两周左右出现高峰。

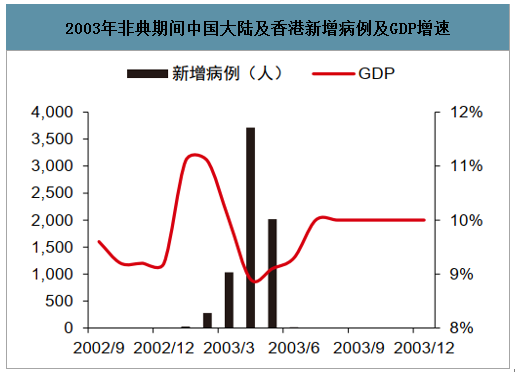

预计一季度中国经济和原油需求将受疫情拖累,但疫情结束后有望迅速反弹。2003年非典高峰期在3-5月,期间中国经济增速从11.1%回落至8.9%附近,增速下降11%。世界卫生组织(WHO)估算此次新型冠状病毒的感染系数R0为1.4至2.5,和2002-2003SARS爆发时初步阶段的R0值相似,也与2009年导致大流行的H1N1的R0相似。但由于此次疫情发现较SARS及时,政府采取有力措施进行预防和管控,预计严重程度和对经济的影响程度均相比非典时期较轻。

中国GDP增长与原油消费量关系

数据来源:公开资料整理

2003年非典期间中国大陆及香港新增病例及GDP增速

数据来源:公开资料整理

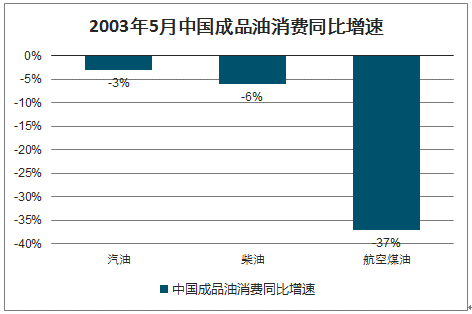

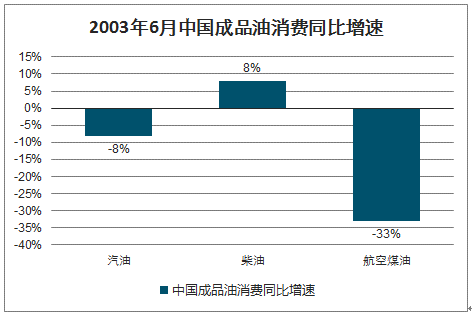

疫情将导致成品油需求明显减少。原油下游消费主要包括燃料需求和化工需求。燃料需求方面,预计将受累于全国限行、客运车辆停运、出行旅游人数大幅缩减。非典期间,2003年5/6月份国内汽油、柴油、航空煤油表观消费量同比分别为-3%/-8%、-6%/8%和-37%/-33%。预计本次疫情对成品油需求的影响程度大小仍为航煤>汽油>柴油。

2003年5月中国成品油消费同比增速

数据来源:公开资料整理

2003年6月中国成品油消费同比增速

数据来源:公开资料整理

化工需求方面,目前全国紧缺的医用口罩和医用防护服,主要材料均为高熔指聚丙烯(PP)制成的无纺布,国内丙烯多由石脑油路线制成,但由于2019年无纺布材料仅占国内PP消费的11%,因此短期医用防护物资的需求爆发很难拉动国内PP整体需求和价格。下游需求不足或导致炼化企业库存积压。由于炼化企业的下游厂家多为人员密集行业,疫情期间强制停产,因此炼化企业预计将出现销售难和累库存的情况。若疫情管制持续时间较长,炼化企业将被迫采取降负(负荷率)措施,产业环节较为单一、对累库存承受能力较差的地方炼厂开工率将率先回落。自12月中旬至1月23日,中国炼厂总开工率维持在83.84%的较高水平,但1月23日山东地炼开工率61.93%,较12月底已降低5.34pct。

中国炼厂开工率(%)

数据来源:公开资料整理

中国原油进口量及加工量(百万吨)

数据来源:公开资料整理

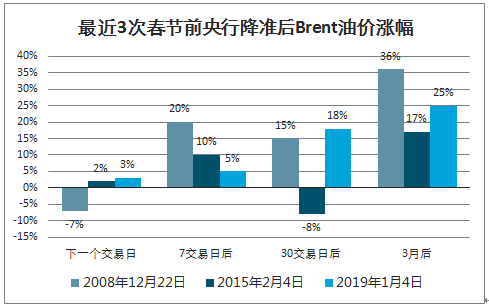

央行降准短期提振市场情绪,长期看对基本面影响有限。2020年1月1日央行宣布降准0.5个百分点,预计将释放8000亿元长期资金。2月3日央行12000亿元逆回购利率均下降了10个基点。降准和逆回购利率下调较有助于维持市场流动性,提振市场情绪。以往3次央行春节前降准后,短期(1月以内)油价表现不一,但3个月后油价均有较大幅度上涨。但此次降准对油价的影响应合理评估。此次降准可以维持流动性环境的合理宽裕,但无明显超预期成分。长期来看,预计此次降准对基本面的影响相对有限。

最近3次春节前央行降准后Brent油价涨幅

数据来源:公开资料整理

最近3次春节前央行降准后WTI油价涨幅

数据来源:公开资料整理

原油及炼化相关板块或出现超跌买入机会。量化宽松环境下,疫情的悲观预期或会导致油价和原油开采、炼化行业公司股价出现过度回调情况,带来超跌买入的机会。

预计美国将进入原油累库季,一季度油价承压

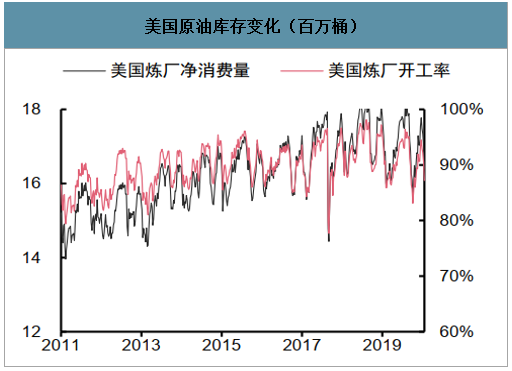

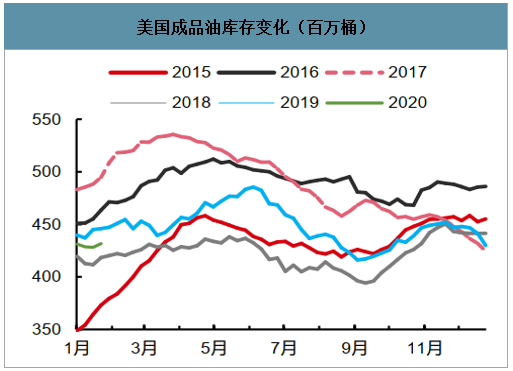

美国取暖油旺季结束,炼厂开工率高位回落。11月中下旬-1月中旬通常为美国的冬季取暖油消费旺季,随着取暖油旺季结束,美国炼厂开工率自12月底持续下行,1月24日当周美国炼厂开工率回落至87.2%,自19年11月以来首次降至90%以下。炼厂原油加工量为1641万桶/天,较12月底-136万桶/天。预计美国已进入累库周期,一季度油价承压。历史数据表明美国通常会在1月中下旬进入原油累库季,并在4-6月再次迎来去库拐点。2~3月累库将导致油价承压。预计美国1月、2~3月原油消费同比+25、+15万桶/天。

美国原油库存变化(百万桶)

数据来源:公开资料整理

美国成品油库存变化(百万桶)

数据来源:公开资料整理

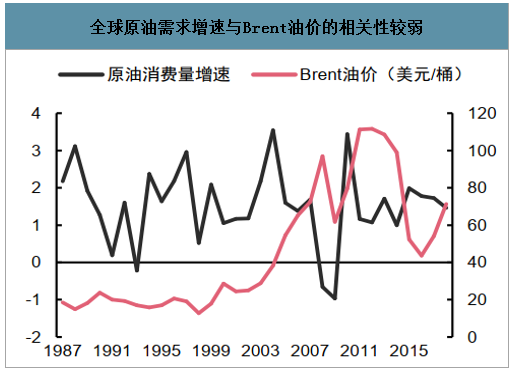

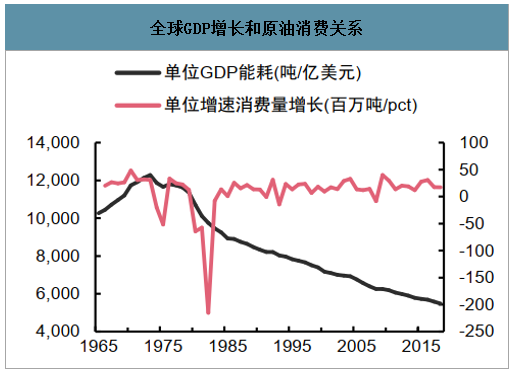

维持全年经济和原油需求预期小幅回升观点,但预计Q1需求增幅收窄2019年经济增速预期继续走低,但2020年有望触底回升。IMF、OECD和世界银行预计2020全球GDP增速分别为3.41%、2.94%和2.70%,同比+0.4pcts、0.03pcts和+0.1pcts。2020年世界经济有望走出底部位置,边际改善预期有望带动原油需求小幅回升。全球原油需求增速与油价相关性较弱,而与GDP增速密切相关,全球单位GDP对应原油消费持续下降,但单位GDP增速对应原油消费增长基本稳定。2011年以来GDP每增长0.1pcts,全球原油需求平均增长约3.88万桶/天。

全球原油需求增速与Brent油价的相关性较弱

数据来源:公开资料整理

全球原油需求增速与GDP增速密切相关(%)

数据来源:公开资料整理

主要经济组织预测的全球经济增速(%)

数据来源:公开资料整理

全球GDP增长和原油消费关系

数据来源:公开资料整理

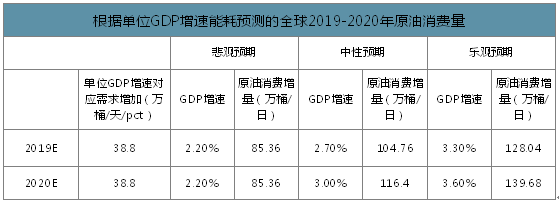

对悲观、中性和乐观三种情况下的单位GDP增速对应的原油需求增量进行测算:假设2020年全球GDP增速2.2%-3.6%,对应的原油需求增量为85-140万桶/天,其中中性假设下2020年GDP增速3.0%对应需求增加约116万桶/天,较2019年的100~105万桶/天小幅回升。

根据单位GDP增速能耗预测的全球2019-2020年原油消费量

数据来源:公开资料整理

经济和疫情双重拖累,预计中国和全球一季度原油需求增幅较小一季度中国、欧洲经济预计将进入经济触底阶段,叠加疫情拖累,一季度中国原油需求增幅较小。美国经济保持平稳,全球经济回暖将推动原油需求增长边际改善。预计一季度全球需求同比增长90~100万桶/天,其中中国约35万桶/天,美国1月增长25万桶/天,2-3月增长15万桶/天,其他国家增长约40万桶/天。

供需与油价预测:2020年需求触底回升,供给增速放缓,油价中枢回升

2020Q1原油市场主要假设:

1)供给:全球原油供给增加约100万桶/天。1季度OPEC+深化减产,叠加伊朗等国维持低位,OPEC和非OPEC减产国20Q1同比19Q1减产120万桶/天;美国、巴西、挪威、加拿大等国合计同比增产220万桶/天。

2)需求:全球需求增量约90-100万桶/天,中国疫情引发对经济和原油需求增长的担忧,下调20Q1原油需求同比增幅预期至35万桶/天;其中预计美国1月取暖季需求同比+25万桶/天,2、3月降至15万桶/天;其他国家需求同比+40万桶/天。

短期来看,一季度全球原油基本面供应小幅过剩。中国疫情和美国进入原油累库季导致油价承压。预计1季度布油中枢60美元/桶左右,1-3月分别为63、56和59美元/桶。2-3月累库周期致油价持续承压,但3月中国疫情预期有望明显好转,提升市场情绪,油价有望小幅回升。

中期维度上,此次疫情高峰期(2月中下旬)可能会成为全年油价底部。之后油价和相关股票标的价格有望反弹,全年油价有较大幅度上行的可能的两个窗口为:(1)二季度美国原油的库存拐点;(2)四季度中国、欧洲经济复苏叠加美国原油去库季。

长期来看,2020年很可能是原油市场逐渐消化美国页岩油增量的转折之年,2020年后美国页岩油增幅将大幅放缓,OPEC等传统产油国有望重新迎来市场份额的提升。2020年供给端压制油价难以大幅上行,2021年及以后国际油价有望持续回升。

关注中国疫情发展动向、中美贸易谈判后续进展、OPEC+减产执行情况和中东局势。

2019-2020年全球原油供需增量(百万桶/天)及库存预测(百万桶)

数据来源:公开资料整理

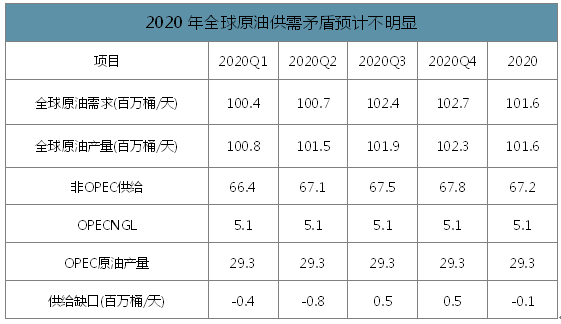

三、新型冠状病毒肺炎疫情对原油价格的影响

我们采用 IEA、 OPEC、 EIA 三大机构的平均需求预测来进行供需平衡表的测算。考虑到沙特在其他国家满足减产条件的情况下可能会额外减产40 万桶/天,我们假定有 50%概率其他国家履行减产协议,则一季度OPEC 原油产量为 2930 万桶/天。我们以 2930 万桶/天作为 OPEC 全年平均产量, 则 2020 年全年供给过剩不足 10 万桶/天,供需矛盾不突出( 三大机构的需求预测并未将中美贸易形势缓和以及疫情对原油需求冲击因素考虑在内)。

2020 年全球原油供需矛盾预计不明显

数据来源:公开资料整理

1、中性情形假设下我们预计疫情对原油价格影响偏短期情绪面,一季度原油价格受疫情影响较大弱势运行,全年对供需基本面影响较小

在没有疫情影响下,我们预计2020年全年布伦特原油价格波动区间为60~70美元/桶。全年原油价格走势呈现两头高,中间低的状态。我们预计一四季度布伦特原油价格核心波动区间为65~70美元/桶,二三季度原油价格核心波动区间为60~65美元/桶。全年布伦特原油价格中枢落在65~70美元/桶之间,中枢高于2019年。

考虑到在中性情形假设下,全年全球原油需求将受到疫情影响减少 29.7万桶/天,我们判断 2020 年布伦特原油价格中枢或低于 65-70 美元/桶的波动区间 2~3 美元/桶。疫情对一季度原油需求预期冲击较大,我们预计短期原油价格在情绪影响下将继续弱势下跌,但下探空间有限。当疫情得到控制时原油价格将出现反弹,疫情对原油需求的消极预期将逐渐减弱。 总体来看疫情将原油需求后推,下半年需求情况将好于上半年。

2、OPEC提前召开会议及利比亚地缘政治事件对原油价格形成下方支撑

由于担忧疫情对潜在原油需求增长预期的影响,OPEC+可能将原定于3月份召开的会议提前至2月份商讨延长减产以应对疫情对原油需求的潜在冲击影响。尽管我们认为OPEC+进一步减产力度有限,但考虑到沙特的外部盈亏平衡油价在54美元/桶左右,因此布伦特原油价格接近54美元/桶时,沙特有较强动力采取行动维护原油价格,对原油价格形成下方支撑。

另一方面,利比亚近日的地缘政治冲突导致产量大幅下滑,造成供应端的减少。利比亚的地缘事件持续的情况下也将部分对冲疫情影响,对原油价格形成支撑。1月中旬利比亚东部武装“国民军”领导人哈夫塔尔的武装力量控制并封锁了利比亚东部5个石油港口,导致利比亚国家石油公司被迫减产,石油出口大幅度下滑。在截止1月23日的六天,利比亚主要油田设施关闭导致近2.6亿美元的损失,原油日产量从120万桶/天下滑至32万桶/天。28日利比亚国家石油公司称,产量已经下滑至26万桶/天。

利比亚原油产量由于地缘政治事件快速下滑

数据来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![成品油价年内5连降!国内汽、柴油价格每吨下调205元及200元[图]](http://img.chyxx.com/general_thumb/news/8.png?x-oss-process=style/w320)

![2019年中国油价走势分析及影响原油价格的主要因素分析[图]](http://img.chyxx.com/2020/11/20201102140617.png?x-oss-process=style/w320)

![2025年中国血管介入耗材行业市场政策、产业链提图谱、发展现状、竞争格局及发展趋势研判:集采加速行业洗牌[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2025年中国酸奶行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:低糖、低脂、高钙、富含益生菌等功能性产品更受消费者青睐[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)