在产业链中锂电池隔膜处于中游,其上游为制造锂电池各类原料,其终端产品广泛的应用于数码产品、动力能源、储能电站三大领域。

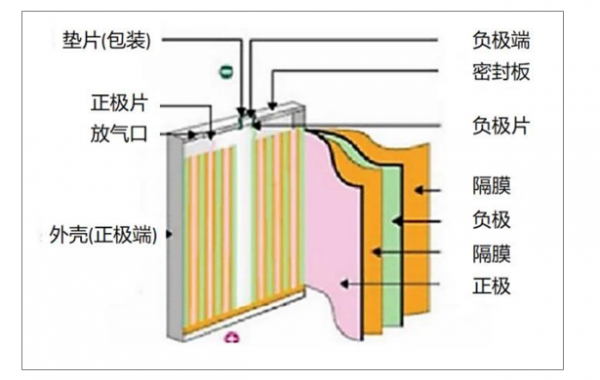

锂电池结构示意图

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国锂电池隔膜行业竞争格局及投资战略研究报告》

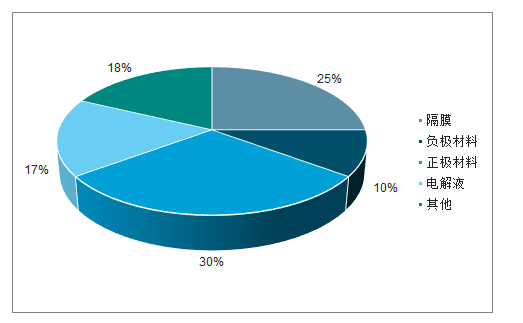

锂电池隔膜位于电池的正极和负极之间,主要作用是将正负极活性物质分隔开,防止两极因接触而短路,与正负极材料和电解液是组成锂离子电池最重要的材料,在锂电池的成本构成中占据了25%的比重。

锂电池的成本构成

数据来源:公开资料整理

锂电池隔膜的生产工艺主要分干法工艺和湿法工艺,目前市场上的生产工艺主要是干法单向拉伸、干法双向拉伸和湿法拉伸技术。与干法工艺相比,湿法工艺生产的隔膜微孔尺寸和分布均匀,适宜生产较轻薄的隔膜产品。

湿法隔膜优势明显,需求大幅增加。受益于新能源汽车行业的快速发展,锂离子电池及隔膜产品的市场需求仍将维持较快增长。2018年全球对锂电池隔膜的需求约为17.6亿平方米,其中对湿法隔膜需求达到12.4亿平方米,占总需求量的70.45%,湿法隔膜逐渐成为市场的主流工艺产品。

2013-2018年国内新能源汽车销量快速上涨

数据来源:公开资料整理

2016-2018年全球隔膜需求情况

数据来源:公开资料整理

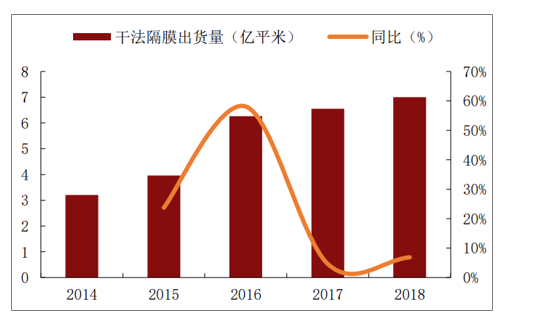

锂电池隔膜出货量持续上升,湿法占比反超干法。2018年,国内锂电池隔膜出货量达20亿平方米,同比增长39.4%,较2017年增速上涨6.9个百分点;其中,7亿平方米为干法隔膜出货量,同比增长6.9%,湿法隔膜出货量为13亿平方米,同比增长66.7%,处于需求激增阶段。2018年湿法隔膜出货占比首次超过干法隔膜,比重达到65%。

2014-2018年国内锂电池隔膜出货量及同比

数据来源:公开资料整理

2014-2018年国内干法隔膜出货量及同比

数据来源:公开资料整理

2014-2018年国内湿法隔膜出货量及同比

数据来源:公开资料整理

2014-2018年国内干、湿法隔膜出货占比情况

数据来源:公开资料整理

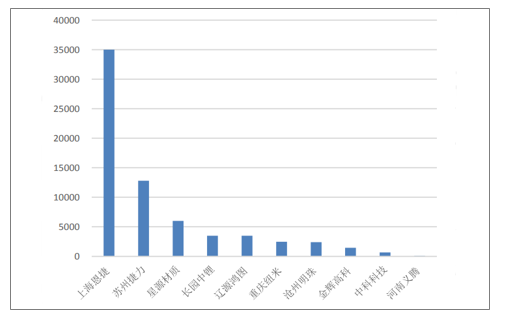

2019H1我国主要隔膜企业出货量(万平)

数据来源:公开资料整理

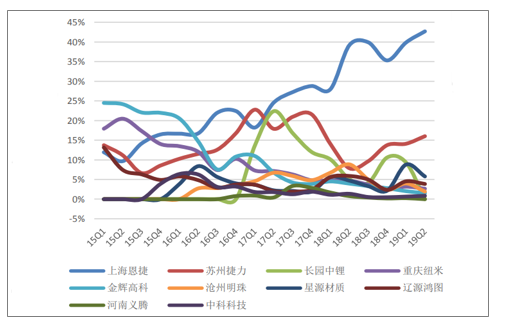

主要隔膜企业市占率变化

数据来源:公开资料整理

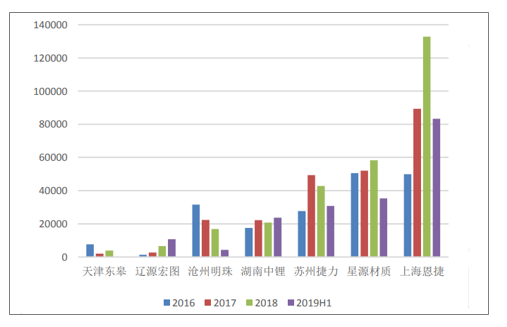

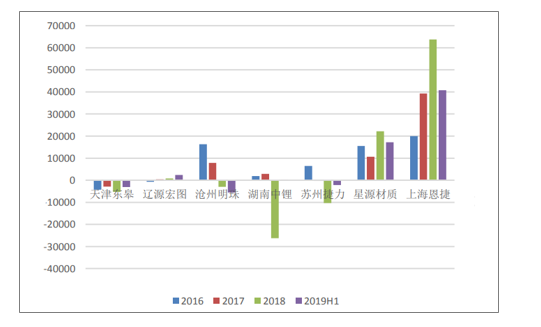

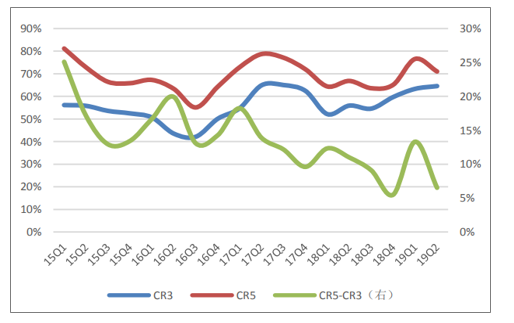

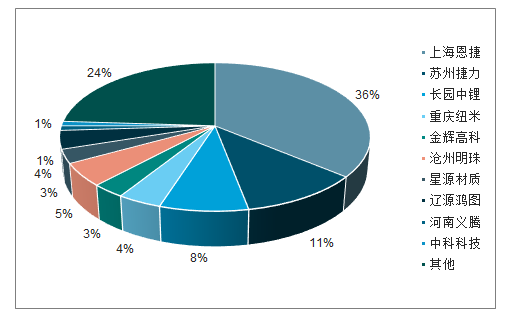

近年来随着补贴退坡,隔膜价格承压严重,湿法隔膜尤甚,2017、2018、2019H1价格同比降幅分别为-19%、-39%和-44%,行业内尾部企业开始出现大规模亏损。截止2019年上半年,仅上海恩捷、星源材质盈利能力优秀,湖南中锂在盈亏平衡边缘。在此背景下,隔膜行业加速并购重组,市场份额逐渐向龙头企业倾斜,上海恩捷等龙头企业凭借优秀的工艺积累和技术积淀,实现成本的良好下压,继续保持优秀的盈利能力。

主要隔膜企业收入(亿元)

数据来源:公开资料整理

主要隔膜企业归母净利润(亿元)

数据来源:公开资料整理

隔膜企业市场集中度

数据来源:公开资料整理

随着国内隔膜厂商工艺技术有所突破,产能加速释放,隔膜国产化率进一步提升。2017年我国隔膜国产化率为90%,2018年上升至93%。随着锂电池隔膜向轻薄化发展、国内技术工艺水平的不断提升,锂电池隔膜的国产化水平逐年上升,打破了日韩隔膜企业的市场主导地位,实现了大部分国产替代。

但国产隔膜目前主要仍集中于中低端市场,未来在中高端市场发展潜力较大。

2013-2018年隔膜国产化率持续提升

数据来源:公开资料整理

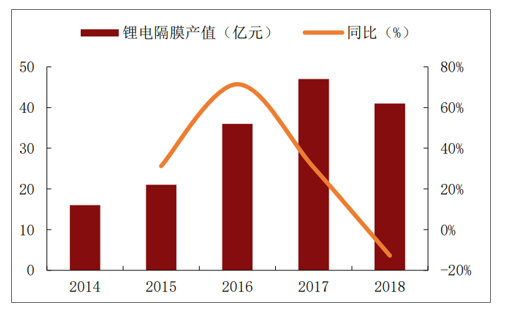

2018年国内锂电隔膜产值约为41亿元,同比下降12.8%。产值增速远小于产量增速(39.4%),主要因为隔膜价格下行:一方面由于技术成熟度提升、国产化比例上升,另一方面由于下游电池企业议价能力提升,倒逼隔膜企业降价。

2014-2018年国内锂电隔膜产值

数据来源:公开资料整理

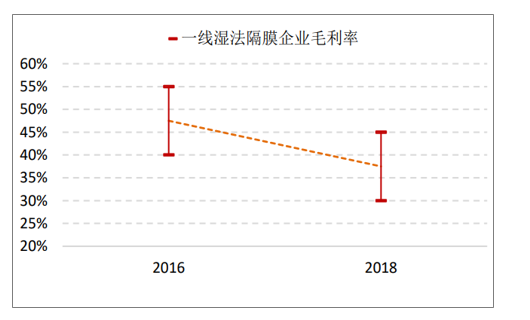

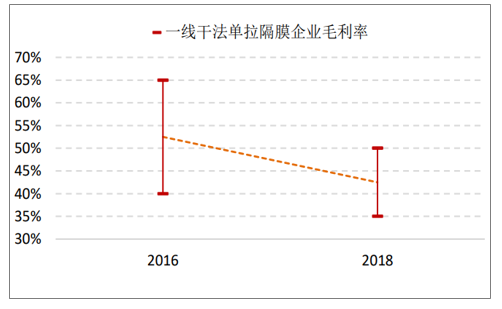

一线隔膜企业的毛利率均有下降。一线湿法隔膜企业的毛利率从2016年的40%-55%下降到2018年的30%-45%,一线干法单拉隔膜企业的毛利率从2016年40%-65下降至2018年的35%-50%。

一线湿法隔膜企业毛利率有所下降

数据来源:公开资料整理

一线干法单拉隔膜企业毛利率有所下降

数据来源:公开资料整理

主要隔膜企业均有重要扩产计划。国内知名的锂电隔膜生产商在近年内纷纷扩产,且壁垒较高的湿法涂覆隔膜生产线新增产能计划占压倒性优势,加码湿法隔膜产能倾向可见国内湿法工艺技术扩散,锂电隔膜技术壁垒有所降低。

国内锂电隔膜生产商近年来重要扩产项目

公司 | 工艺 | 项目名称 | 规划年份 | 总产能(亿平米) | 产线数量(条) | 单线产能(亿平米/条) | 投资额(亿元) | 进度 |

星源材质 | 湿法 | 年产36000万平方米锂离子电池湿法隔膜项目 | 2017 | 3.6 | 8 | 0.45 | 19.96 | 实施中 |

干法 | 超级涂覆工厂项目 | 2018 | 4 | 8 | 0.5 | 29.64 | 实施中 | |

沧州明珠 | 湿法 | 年产10500万平方米湿法锂离子电池隔膜项目 | 2016 | 1.05 | 3 | 0.35 | 5.82 | 建成投产 |

干法 | 年产5000万平方米干法锂离子电池隔膜项目 | 2017 | 0.5 | 2 | 0.25 | 0.8 | 实施中 | |

恩捷股份 | 湿法 | 珠海恩杰投资建设第一期锂电池隔膜项目 | 2018 | 4.2 | 5 | 0.83 | 9 | 实施中 |

干法 | 无锡恩捷新材料产业基地项目一期 | 2018 | 15 | 8 | 1.88 | 22 | 实施中 | |

中材科技 | 湿法 | 2.4亿平米锂电池隔膜生产线项目 | 2017 | 2.4 | 4 | 0.6 | 9.95 | 建成投产 |

干法 | 年产4.08亿平方米(含2亿平方米涂覆隔膜)动力锂离子电池隔膜生产线建设项目 | 2019 | 4.08 | 6 | 0.68 | 15.47 | 实施中 | |

纽米科技 | 湿法 | 新建3×5000万平方米/年高性能锂离子电池微孔隔膜项目 | 2018 | 1.5 | 3 | 0.5 | 7.5 | 实施中 |

辽源鸿图 | 湿法 | 锂离子电池隔膜三期工程项目 | 2018 | 0.9 | 2 | 0.45 | 2.97 | 实施中 |

数据来源:公开资料整理

美国Celgard与日本旭化成最先突破隔膜生产工艺,分别拥有干法单向拉伸技术和湿法技术。2015年8月,日本旭化成收购美国Celgard母公司Polypore,至此同时掌握干湿法核心技术。目前日本、韩国和中国占据全球主要隔膜市场份额,代表公司有掌握干法单向拉伸技术的日本宇部、星源材质、沧州明珠等公司,拥有干法双向拉伸技术的中科科技、河南义腾、纽米科技等公司和突破湿法技术的韩国SKI、金辉高科、上海恩捷等公司。另外,在湿法技术不断改进的基础上,国内湿法隔膜性能逐渐向国外领先水平靠拢,逐渐成为市场主流技术路线。

2018年湿法隔膜市场份额

数据来源:公开资料整理

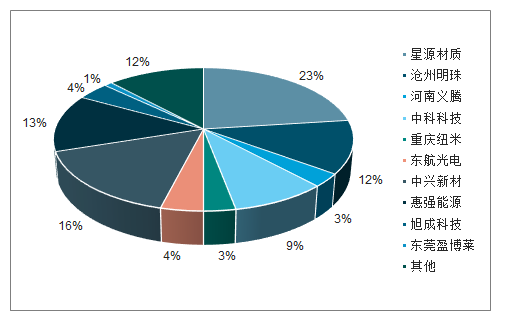

2018年干法隔膜市场份额

数据来源:公开资料整理

企业数量转增为减,中小企业淘汰加速。2017年国内共有55家隔膜生产厂商,在2015-2017年期间国内新增隔膜企业数量超过10家,但到2018年年底,具备量产能力的隔膜企业数量已少于40家。

尽管技术壁垒有所降低、行政壁垒消除,锂电隔膜市场全面开放,但随着加工技术的成熟,早期进入者通过扩张和产能释放形成规模效应,先手优势明显,中小型企业追赶乏力被迫出局。

2009-2018年新增隔膜企业数量

数据来源:公开资料整理

新能源汽车行业发展正值风口,锂电池产业链已进入全方位竞争阶段,隔膜作为锂电池核心材料之一,正处于战略机遇期。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国锂电池隔膜行业市场现状分析及投资前景评估报告

《2026-2032年中国锂电池隔膜行业市场现状分析及投资前景评估报告》共七章,包含全球及中国锂电池行业分析,全球锂离子电池隔膜厂商,中国锂离子电池隔膜厂商等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国锂电池隔膜供需及格局现状分析:需求爆发同时出口快速扩张,高壁垒下格局继续集中[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2022年中国锂电池隔膜行业市场现状及湿法隔膜龙头企业分析:恩捷股份[图]](http://img.chyxx.com/2022/03/U8380E87J8_m.jpg?x-oss-process=style/w320)

![2021年中国锂电池隔膜行业情况分析:出货量逐年增加[图]](http://img.chyxx.com/2021/12/F3291IEJZ1_m.jpg?x-oss-process=style/w320)

![2020年中国锂电池隔膜出货量分析:湿法锂电池隔膜出货量占比为70.4%[图]](http://img.chyxx.com/2021/02/20210226125758.jpg?x-oss-process=style/w320)