独角兽公司一般指投资界对于10亿美元以上估值,并且创办时间相对较短(一般为十年内)还未上市的公司的称谓。距2013年美国著名CowboyVenture投资人AileenLee提出“独角兽”概念已经六年,全球成立时间短(不超过10年)、发展迅速(估值超过10亿美元)的新生态公司,诞生速度不断加快,逐渐成为衡量一个国家和地区新经济活跃程度的指标。作为全球最大的两大经济体,中美两国无疑成为孕育独角兽的最佳地。

一、中美比重提升,遥遥领先,但中国新生增速首次低于美国

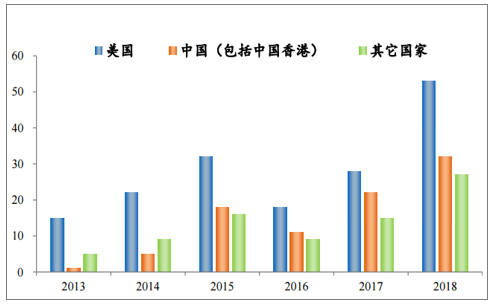

全球独角兽数量创新高,中美比重持续提升。2013年至2018年,全球独角兽总数达到313家。按地域划分,同期对比,排名前五国家名次不变,依次为美国、中国、英国、印度和韩国,数量分别为151家、88家、15家、14家、7家。从占比来看,中美两国依然引领全球独角兽且影响力加强,全球占比76.3%,较2017年同期占比提升0.4个百分点。

2018年全球独角兽主要分布在中美两国

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国商贸服务行业市场行情动态及投资策略建议报告》

全球独角兽新生数量

数据来源:公共资料整理

中美霸占超级独角兽,占比超八成。在独角兽的基础上,估值超过100亿美元的初创企业被称作超级独角兽。2018年全球共有22家企业被列入阵营,其中,蚂蚁金服以高达1500亿美元估值排为第一。从国家和地区来看,美国和中国数量最多,分别为12家和7家,占比86.4%,其余为英国、印度和新加坡,数量各为一家。

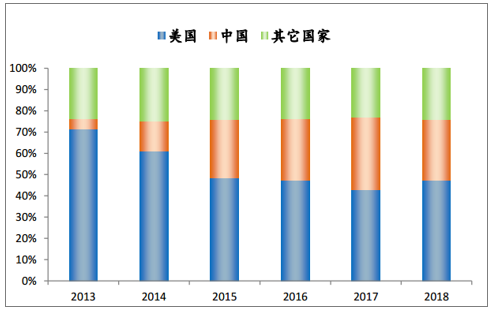

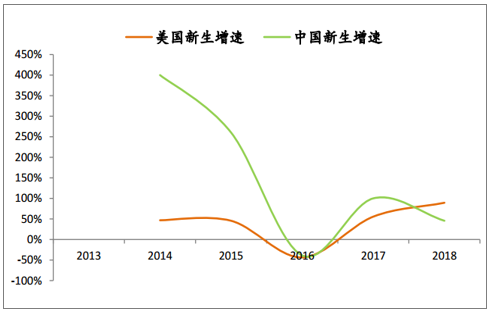

中国独角兽新生数量增速首次低于美国。从新生数量来看,中美两国合计全球占比超七成,保持自2013年以来的优势。2018年,美国新生独角兽数量53家、排为第一;中国新生32家,排为第二。对比新生数量占比和新生数量增速发现,中国首次出现占比下滑和增速低于美国现象,占比28.6%同比下滑5个百分点,与美国新生占比差距从9.2%扩大至18.8%,新生增速45.5%,仅为美国一半。中美独角兽数量差距扩大。

中国市场金融去杠杆、风口破灭、监管趋严,行业开始“自查”和“淘汰出清”是造成此次差距的重要原因之一。随着2017年国内最热风口加密货币、共享单车等接连破灭,并在例如《私募基金管理人登记须知》、《关于开展2018年私募基金专项检查工作的通知》等严监管背景下,资金端趋于理性,投资人对新生、前景未知的初创企业保持更谨慎态度,更倾向头部成熟企业,从而一定程度上限制了独角兽诞生。

中国新生独角兽占比首次下滑

数据来源:公共资料整理

中国新生独角兽增速不及美国

数据来源:公共资料整理

从各国平均估值来看,首先,中国独角兽全球最贵,平均估值59.6亿美元,约为其余国家和地区平均估值2倍。其次,韩国独角兽增长最快,平均估值从29.5亿美元涨至39.3亿美元,主要由于出现三家高估值独角兽,一家为已有的电子商务公司Coupang,另外两家为新生独角兽,分别为外卖配送平台WoowaBrothers和游戏制作公司Bluehole。第三,印度是前十国家中平均估值降低最多国家,平均估值从39.4亿美元降至27.9亿美元,主要由于印度最大独角兽、电子商务行业的Flipkart被沃尔玛收购,收购前估值116亿美元。

2018年各国独角兽平均估值情况

数据来源:公共资料整理

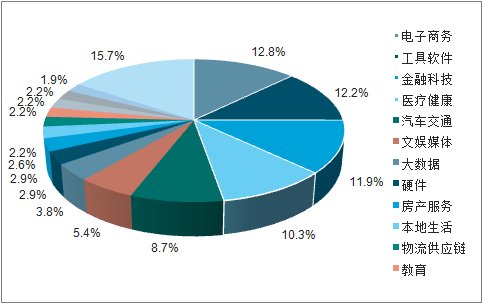

新生高新科技企业增多。从行业分布来看,企业主要分布在互联网、高端制造和高新科技这三大类。前三行业依次为电子商务、工具软件和金融科技,分别为40家、38家、37家。主要由于新生独角兽中,以技术为导向的高端制造和高新科技企业增多。2018年全球新生独角兽中,包括新能源汽车、人工智能芯片、机器人、大数据、计算机视觉、云计算等在内的企业共28家,较2017年增长9家,增长近50%。

新生高新企业美国占半成,继续引领全球新技术发展。从28家新生高端制造和高新科技企业来看,中国共有8家,较平均分布在人工智能、机器人、新能源汽车和大数据。美国共有14家,新生总数占比50%,行业种类更丰富,另外包括生物制药、3D打印、DevOps等。其中,美国新生高新企业较为知名的包括估值最高120亿美元的针对脱发问题的Samumed、为企业提高数据分析和云服务的SnowflakeComputing、机器人流程自动化管理的Uipath等。

2018年全球独角兽行业分布

数据来源:公共资料整理

2018年中国新生独角兽行业分布

数据来源:公共资料整理

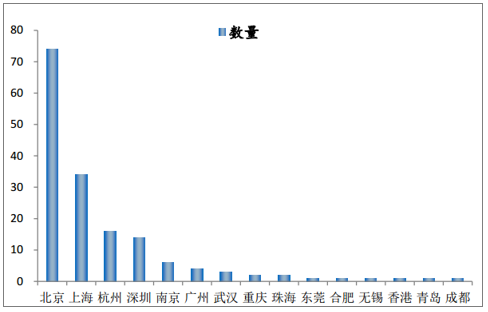

二、中国独角兽分布情况:北京保持领先,政策支持下新一线城市独角兽发展迅速

北京吸纳和催生独角兽74家全国第一。从地域分布来看,独角兽集中“北、上、杭、深”的特征维持不变,四城无论是在经济发达度、制造业成熟度、人才质量、政策优惠度和基础设施完善度都处全国前列,2018年四城数量占比达85.7%、估值占比达94.5%。其中,北京独角兽共74家、较上期增加16家、总估值2979.4亿美元荣登第一,数量占比46%,较上期增长1个百分点,比重持续增加;上海共34家、较上期增加6家、总估值1325.1亿美元;杭州共16家、较上期增加2家、总估值1946.5亿美元;深圳共14家、较上期增加4家、总估值490亿美元。北京继续引领高估值独角兽,估值前十企业北京占一半。

2018年中国独角兽地域分布

数据来源:公共资料整理

巨头带动成为独角兽诞生另一大影响因素,且影响比重加强。在当前企业生态化的趋势下,独角兽企业已经成为企业生态链的重要构成。通过自孵化或战略投资等方式,众多巨头企业开始搭建生态系统,并逐渐完善。从榜单中可以看出,大约50%的企业或多或少与阿里巴巴、百度、腾讯、京东等有关联。其中,企业估值越高,巨头对其影响力更强。从估值前十企业来看,与巨头关联程度高达100%,较去年同期增长10%。

估值增长前十企业

数据来源:公共资料整理

从投资端来看,ATD(阿里巴巴、腾讯、京东)代替BAT成为投资新经济领域前三互联网巨头。从结果端来看,阿里巴巴和腾讯对独角兽带动作用更强。2018年腾讯共捕获30家中国独角兽,包括小红书、车好多、快手、猿辅导等细分领域头部企业。阿里巴巴快速提升,从第七升至第四,全年共包揽17家独角兽,包括今日头条、小猪短租、旷视科技、商汤科技等。

腾讯和阿里捕获独角兽数量增加

数据来源:公共资料整理

二、行业亟待解决的三大问题

1.科技含量不高

尽管科技头部企业发展良好,然而整体高新科技和高端制造企业增长并不快,中国独角兽以互联网企业为主的格局很难撼动。从增速来看,汽车交通和医疗健康发展最为迅速,但是两类行业中科技含量并不高,50%以上是互联网型公司。

2.企业运营的持续性不强

独角兽成长快、爆发强是特点,但发展到一定规模会陷入瓶颈,突破困境可持续性发展是众多独角兽都需面对的问题。持续性包括企业品牌和文化价值维持并不断输出、高素质人才召集、企业内部结构不断优化、产品或者服务更贴合用户需求、提质增效并形成盈利。即使如ofo、滴滴出行等上期著名头部独角兽,在补贴退坡后,因无法深入了解消费者和时代发展需求、结合自身优势作出良好规划,早期资本充裕而提升的企业规模和估值,面对激烈竞争,很难继续维持优势。

3.诞生地局限

局限分为两方面,一方面是二线城市的突围,另一方面是一线城市的固守。从行业分布来看,全国50%以上的独角兽都集中在文娱媒体、汽车交通、电子商务、金融科技和医疗健康这五个行业,说明独角兽具有明显的强行业属性,其诞生需要成熟完善的产业链配套资源。尽管今年南京突破重围,其余省会城市、新一线城市发展不及预期,如何活化新经济、在城市差别的压力下培育独角兽是这些城市需要考虑的重要问题。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国汽车安全气囊气体发生器政策汇总、产业链图谱、发展现状、竞争格局及未来前景展望:外资企业占据主导地位[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![趋势研判!2025年中国演唱会直播行业全景分析:作为现场演唱会的“替代品”,随着技术的不断进步和市场需求的持续增长,演唱会直播将保持高速增长态势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2025年中国BOPE薄膜行业相关政策、产业链、发展现状、竞争格局及未来趋势研判:下游包装领域需求旺盛,BOPE薄膜市场前景广阔[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2025!中国玻璃绝缘子行业发展背景、产业链、市场规模、竞争格局、企业分析和发展趋势分析:行业市场规模达到26.41亿元,未来发展空间广阔[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判2025!中国毛细管电泳仪行业产业链、市场规模及未来前景展望:生物医药研究爆发与环境监管趋严,驱动全球毛细管电泳仪需求持续攀升[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)