一、按摩椅产业链及市场规模分析

按摩椅,利用机械的滚动力作用和机械力挤压来进行按摩,人工推拿按摩能够疏通经络,使气血循环,保持机体的阴阳平衡,所以按摩后可感到肌肉放松,关节灵活,使人精神振奋,消除疲劳,对保证身体健康有重要作用。

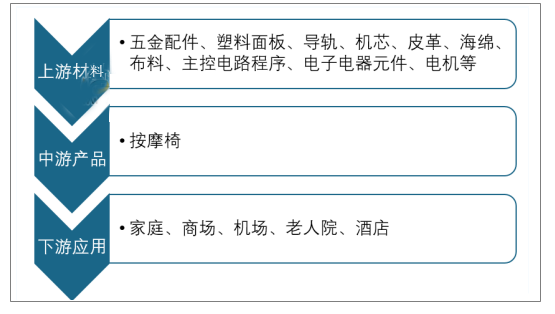

按摩椅一般由塑料面板、五金、电机、机芯、电路板等材料制作,而根据功能的不同也会采用不同的配件。目前,按摩椅的主要应用场景在家庭,其次在机场的部分候机室、酒店、老人院等地方也会根据需求而进行配置。此外,随着共享经济的盛行,共享按摩椅也成为一种趋势,在商场、电影院等地方也能见到按摩椅。

按摩椅产业链

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国按摩椅行业市场监测及未来前景预测报告》

随着人们对大健康理念的追崇,健康、养生类的产品受到欢迎。大健康产业涉及领域很广,而休闲产品逐渐受到追捧。按摩椅作为其中一种产品,成为消费者已经购买或考虑购入的产品。

2015年全球按摩器具首次超过100亿美元,2017年,全球按摩器具市场规模超过125亿美元,到2018市场规模一直维持增长趋势。

全球按摩器具市场规模

数据来源:公开资料整理

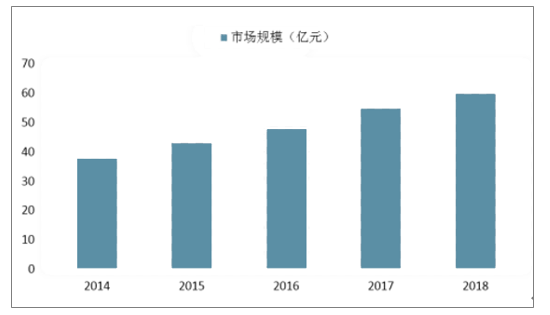

数据显示,2017年中国按摩椅市场规模达55亿元左右。近年来,按摩椅市场需求进一步打开,市场规模持续增长,2018年按摩椅市场规模将达60亿元。

中国按摩椅市场规模

数据来源:公开资料整理

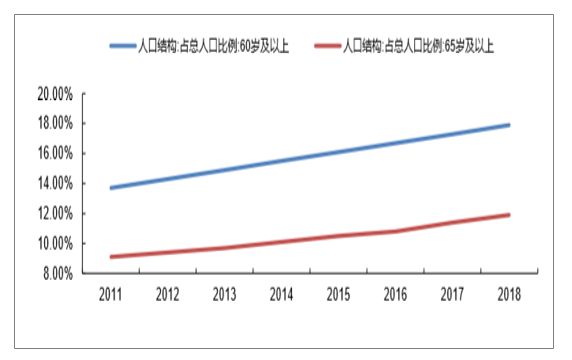

按摩文化起源于我国中医经络理论,主要用于缓解人体腰酸背痛等亚健康症状,主要的消费群体是老年人,近年来随着亚健康群体年轻化,按摩器具的消费群体也随之年轻化。按照联合国的标准,一个国家65岁以上的老年人口占比超过7%,则视为进入老龄化社会。我国2018年60岁以上的人口占比达17.90%,65岁以上的人口占比达11.19%,已进入了老龄化社会,且据全国老龄工作委员会办公室、中国老龄协会编印的《奋进中的中国老龄事业》数据,我国在2035年前后,老年人口占总人口的比例将超过1/4,2050年前后将超过1/3。

我国65岁以上的人口占比不断上升

数据来源:公开资料整理

近年来,受益于居民收入水平提升,对按摩保健器具特别是花费较高的按摩椅的消费观念在逐渐发生变化,国内按摩器具的市场规模在逐年上升,2010年至2016年,按摩椅市场规模从48.6亿元增长至106亿元,复合增长率为13.88%,至2016年,中国按摩椅市场首次突破百亿大关。

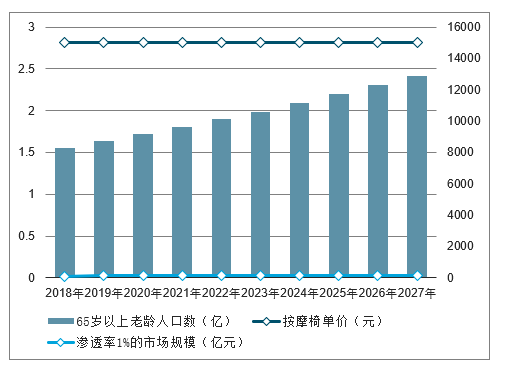

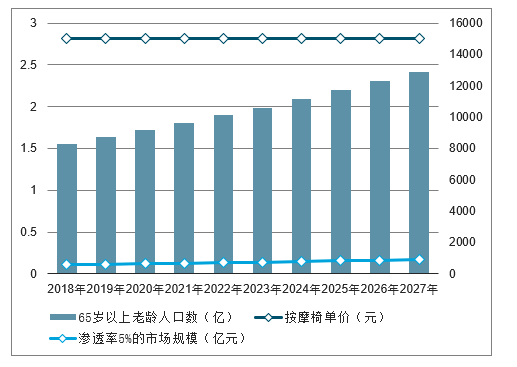

根据国家统计局数据,2018年我国人口数为13.95亿,其中65岁以上老龄人占总人口比重为11.19%,因此65岁以上老龄人口数为1.56亿。为了测算我国按摩椅市场内销空间,以2018年为基础,以未来十年65岁以上老龄人口每年的增长率为5%为预测基础,并将每台按摩椅的售价定位15000元的标准,对每百户老龄人口渗透率为1%、3%、5%时分别进行了测算。

我国国内按摩椅渗透率1%的市场规模测算

数据来源:公开资料整理

我国国内按摩椅渗透率3%的市场规模测算

数据来源:公开资料整理

我国国内按摩椅渗透率5%的市场规模测算

数据来源:公开资料整理

我国目前按摩椅的渗透率不到1%,市场规模从2016年开始跨入百亿行业,从测算表中看,与2018年1%渗透率下的测算数据较接近。

按摩椅市场规模的增加,主要是依靠渗透率的提升。渗透率的提升主要取决于购买力的提升和人口老龄化双重因素的影响。按摩椅作为可选消费,现阶段主要定位于中高端奢侈品,因为渗透率的提升需要一定的时间积累。根据测算,到2027年,按照1%、3%、5%渗透率,我国按摩椅市场规模将分别达到181.62亿元、544.87亿元、908.11亿元。

二、国内公司与国外公司对比

按摩椅行业呈现生产企业数量众多、规模化生产企业较少的特点,行业集中度不高。

1傲胜OSIM:按摩椅品牌先驱

公司成立于新加坡,主要经营以OSIM品牌为主的按摩椅产品,公司创立于1980年11月,1981年起从日本制造商大东电机采购按摩椅等保健产品,现阶段OSIM所有系列按摩椅均由大东傲胜生产,自身专注于设计、开发及营销等环节。

OSIM品牌以按摩椅为主,按摩椅产品全方位覆盖,分中、低、高端运营,其中1000美元以下为中低端,1000~3000美元为中高端,3000美元以上为高端。整体来看,OSIM品牌按摩椅价位较高,以高端奢华产品为主。

1995年至2016年,公司营业收入从0.31亿新元增加至5.78亿新元,归母净利润从0.5亿新元增加至0.52亿新元,发展经历了不同周期。公司毛利率水平近年来持续提高,2017年上半年达到73.6%,净利率为7.06%。费用率方面,公司总体费用率水平较高,2014年到2017年H1费用率分别为54.83%、64.28%、64.00%、64.50%,具体来看,由于公司定位高端奢侈品,租金、营销推广、明星代言等费用较高,2017H1销售费用率达41.27%,管理费用率达20.43%,财务费用率达2.79%。

截至2018年初,OSIM分销网络包括334家自营门店,其中中国香港35家,中国台湾55家,中国大陆172家,新加坡26家,马来西亚46家。公司在大中华区门店销售占比达76.8%,南亚地区销售占比17.5%,全球其他地区销售占比达5.7%。

2、BODYFRIEND:韩国中高端按摩椅产商,市占率第一

BODYFRIEND是韩国主要的中高端按摩椅厂商,在韩国地区市占率第一。BF近年来发展迅速,2011年至2016年营收收入从2亿元增长到21.54亿元,利润从0.35亿元增加到4.6亿元。

目前在韩国全域拥有126家直营门店,也已进驻北美、澳大利亚、欧洲、亚洲的主要城市,在中国上海拥有井亭大厦、正大广场、环球港三家直营门店。

3、奥佳华:出口型按摩椅厂商,品牌齐全布局全球

公司是国内按摩椅行业龙头,公司集品牌、营销、研发、制造、服务为一体,是国际化保健按摩器械产业集团,具有保健按摩器械行业完整产业链,技术研发实力强并在全球具有一定影响力,主要经营包括保健按摩器械(按摩椅、按摩小电器)、健康环境(空气净化器、新风机)、家用医疗(血压计、血糖仪、血氧计)等系列产品。

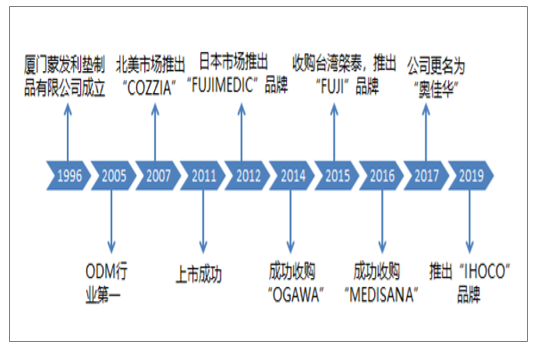

奥佳华发展历程

数据来源:公开资料整理

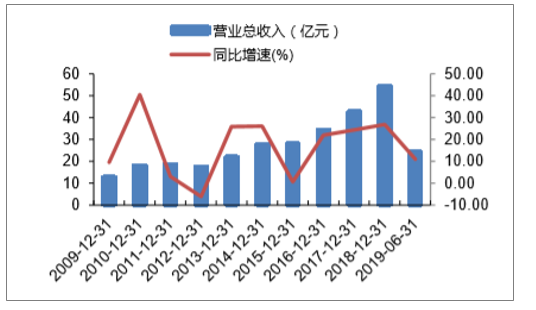

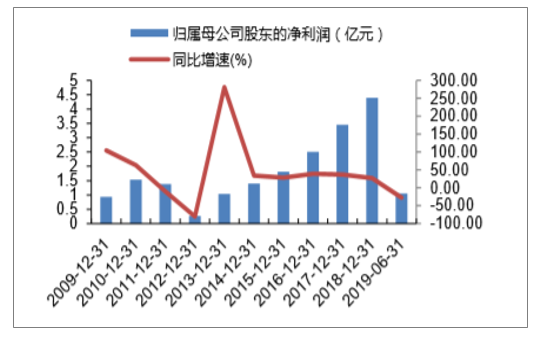

公司自2016年以来,保持稳定的盈利能力,2016年至2018年分别实现营收34.51亿元、42.94亿元、54.47亿元,增速分别为21.93%、24.41%、26.86%,2016至2018年归母净利润分别为2.51亿元、3.45亿元、4.39亿元,同比增速分别为39.03%、37.51%、27.22%。公司2019年上半年实现营业收入24.52亿元,同比增长11.01%,归母净利润1.05亿元,同比下降27.17%,扣非归母净利润0.99亿元,同比增长0.89%。2019年Q2公司实现营业收入12.09亿元,同比增长2.94%,归母净利润0.68亿元,同比下降41.25%。

奥佳华历年营业收入及同比增速

数据来源:公开资料整理

奥佳华历年归母净利润及同比

数据来源:公开资料整理

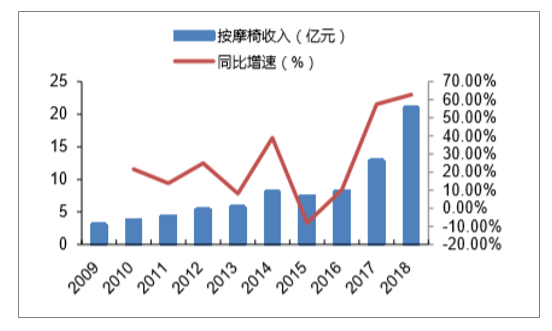

2015年以来,公司按摩椅业务保持高速发展,2018年按摩椅收入达20.96亿元,同比增长62.86%。公司自主品牌主要有奥佳华“OGAWA”、轻松伴侣“IHOCO”、台湾“FUJI”和美国“COZZIA”。2018年奥佳华“OGAWA”实现收入11亿元,同比增长28.55%。国内增长69.91%,其中线下增长45.60%,线上增长154.65%。截至2018年底,奥佳华“OGAWA”全球门店共846家,其中国内门店573家,国外门店273家。

奥佳华按摩椅收入及同比增速

数据来源:公开资料整理

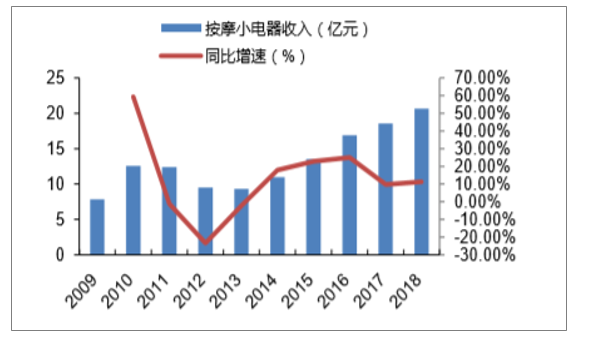

奥佳华历年按摩小电器收入及同比增速

数据来源:公开资料整理

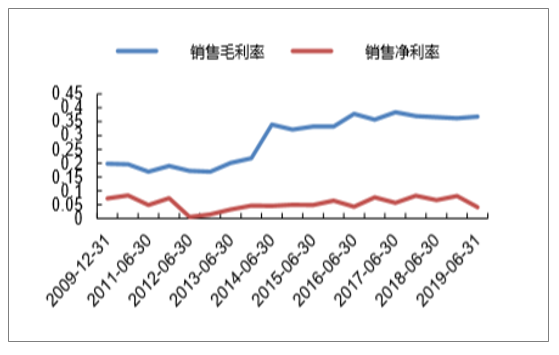

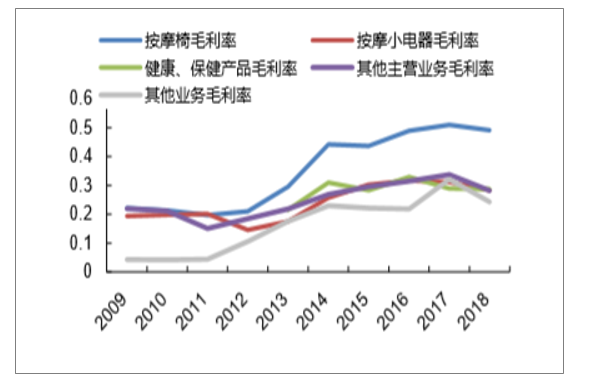

盈利能力方面,公司毛利率、净利率保持稳中有升,2018年公司毛利率、净利率分别达到36.2%、8.13%,其中高毛利的按摩椅业务占比提升对公司整体毛利率提高做出较大贡献,2011至2018年,按摩椅毛利率从19.74%增长至49.14%。

奥佳华历年毛利率及净利率

数据来源:公开资料整理

奥佳华各产品毛利率情况

数据来源:公开资料整理

公司目前拥有自主品牌奥佳华“OGAWA”、“FUJI”、“FUJIMEDIC”、“COZZIA”和“MEDISANA”,覆盖了亚洲、北美、欧洲三大按摩保健器械核心市场。公司业务以外销为主,截至2019年上半年国外业务占比达76.20%,国内业务占比达22.36%。

亚洲市场主要集中在日韩及中国台湾地区,2018年公司与韩国第二大按摩椅器具公司合作,快速获取市场份额,对韩国第一大按摩椅器具公司形成了一定的威胁。中国台湾市场主打“FUJI”品牌,市占率达40%左右。北美市场2018年收入共计11.8亿元,COZZIA品牌收入约为2.1亿元,其余为ODM,公司为美国客户代工的产品以按摩小家电及空气净化器为主,按摩椅占比较小。

奥佳华国内外市场占比

数据来源:公开资料整理

4、荣泰健康:行业龙头,按摩椅品类丰富

公司成立于1997年,主要业务为按摩器具的设计、研发、生产、销售,是国内主要的按摩器具产品与技术服务提供商之一。

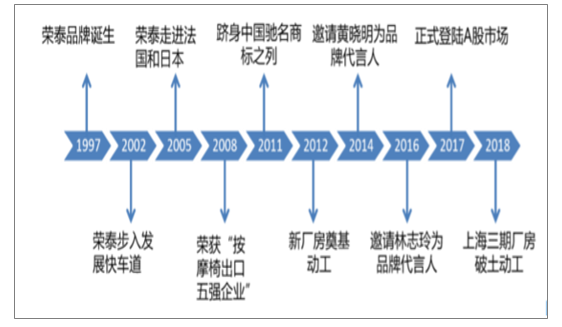

荣泰健康发展历程

数据来源:公开资料整理

荣泰健康注重研发,随着按摩椅市场不断发展,竞争愈发激烈,公司为维持技术优势,持续加大投入研发,2019年上半年推出了RT7709瑜伽椅,进一步丰富了公司的产品体系。该产品灵感来源于瑜伽体式,将拉伸动作融合与身体,采用3D深层筋膜按摩机芯,通过新曲臂的设计,可完成指压、揉捏和揉敲等手法。

荣泰健康发展呈阶段性特点,2013年至2017年保持高速发展,期间营收增速均保持在25%以上,2018年至今,受宏观经济下行以及共享按摩椅热潮的减退影响,公司营收增速放缓,2018年全年实现营业收入22.96亿元,同比增长19.70%。盈利方面,2013年开始改变以往下滑态势,至2016年持续高增长,2017年至今,盈利能力减弱,2019年上半年公司实现净利润1.37亿元,同比下滑3.09%。

荣泰健康营业收入及同比增速

数据来源:公开资料整理

荣泰健康归母净利润及同比增速

数据来源:公开资料整理

2012年至2017年,荣泰健康毛利率持续提升,2018年开始出现较大幅度下滑,2018年毛利率为34.07%,2019年H1毛利率为29.41%,净利率从2012年至2016年持续提升,2017年开始不断下滑,2017年及2018年净利率分别为11.81%、10.89%。

荣泰健康毛利率及净利率

数据来源:公开资料整理

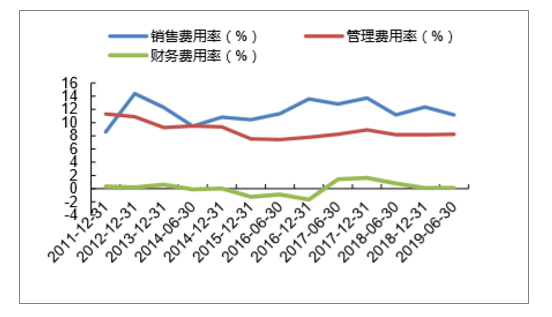

荣泰健康费用率

数据来源:公开资料整理

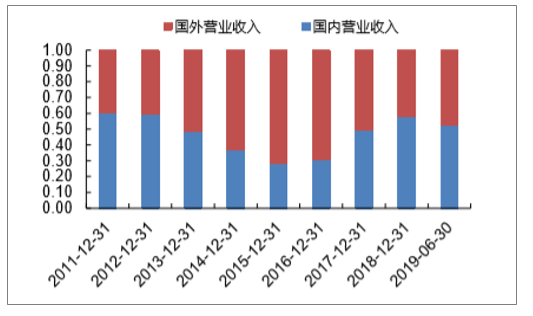

公司在2018年以前,主要以出口为主,出口业务占比高于国内业务,到2018年,随着国内按摩椅业务的增长,以及公司第一大客户韩国BODYFRIEND在韩国境内市占率大幅下降,国内业务首次超过国外业务,成本主要业务。2018年国内业务与国外业务营收占比分别为58.10%、41.90%,2019年上半年,国内与国外业务占比分别为51.96%、48.04%。国内业务毛利率始终高于国外业务,2019年上半年,国内与内外业务毛利率分别为36.11%、22.40%。

荣泰健康国内外业务

数据来源:公开资料整理

荣泰健康国内外业务毛利

数据来源:公开资料整理

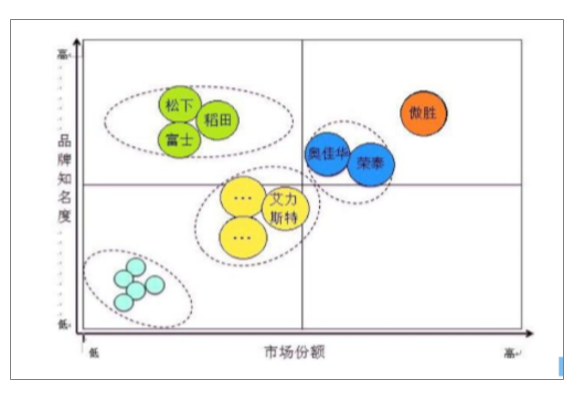

在中国的按摩椅市场中,傲胜(OSIM)不论是从市场份额还是品牌知名度,都占据第一的位置;国内的荣泰健康与奥佳华则位于第二梯队;日资品牌很多,且生产量较大,

但主要在日本本土销售居多,因此在中国的市场份额不高;其他品牌如豪中豪的艾力斯特(iRest)等也拥有一定的市场知名度;低端市场,品牌差异化程度不高,各家的市场占有率和知名度均较低。

中国按摩椅市场份额及各品牌知名度

数据来源:公开资料整理

三、按摩椅行业投资建议分析

随着人口老龄化的加剧,以及渗透率的逐步提升,按摩椅行业空间较大。由于按摩

器具产品属于非生活必需品,价格较高,其产品需求的收入弹性较高,宏观经济波动所致的居民收入水平变动对产品的市场需求影响较大。若未来经济下滑程度较大,行业将面临较大的下行压力。个股方面,建议关注荣泰健康和奥佳华。

从业务结构来看,荣泰健康主营产品有按摩椅(营收占比79.02%),按摩小器具(营收占比3.66%)等,奥佳华主营产品有按摩椅(营收占比38.48%)、按摩小器具(营收占比31.12%)等。从各项业务占比可看出,荣泰健康更专注于按摩椅的研发及生产,而奥佳华的按摩器具类产品线更为丰富与齐全。

从区域来看,荣泰健康国内业务占比达58%,国外业务占比为42%,奥佳华国内业务占比为23%,国外业务占比为77%,荣泰健康不断向国内市场发力,奥佳华业务主要依靠出口。

可比公司估值表

数据来源:公开资料整理

奥佳华财务预测简表

奥佳华 | 2018 | 2019E | 2020E | 2021E |

营业收入(百万元) | 5,447.0 | 6,300.0 | 7,434.0 | 9,143.9 |

营业收入同比增长率 | 26.86% | 15.66% | 18.00% | 23.00% |

净利润(百万元) | 439.1 | 484.8 | 544.7 | 677.1 |

净利润同比增长率 | 27.21% | 10.41% | 12.34% | 24.31% |

每股收益(元/股) | 0.78 | 0.86 | 0.97 | 1.21 |

毛利率 | 36.25% | 36.64% | 36.63% | 36.78% |

ROE | 13.5% | 12.8% | 12.8% | 14.1% |

PE | 16.05 | 14.53 | 12.94 | 10.41 |

数据来源:公开资料整理

荣泰健康财务预测简表

荣泰健康 | 2018 | 2019E | 2020E | 2021E |

营业收入(百万元) | 2,295.6 | 2,410.4 | 2,651.5 | 2,969.7 |

同比增长率 | 19.69% | 5.00% | 10.00% | 12.00% |

净利润(百万元) | 249.2 | 256.0 | 296.3 | 372.5 |

同比增长率 | 15.27% | 2.72% | 15.74% | 25.73% |

每股收益(元/股) | 1.78 | 1.83 | 2.12 | 2.66 |

毛利率 | 34.07% | 32.50% | 33.00% | 33.12% |

ROE | 16.7% | 15.2% | 15.5% | 16.9% |

PE | 14.38 | 14.00 | 12.10 | 9.62 |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国按摩椅行业竞争格局分析及投资发展研究报告

《2025-2031年中国按摩椅行业竞争格局分析及投资发展研究报告》共十二章,包含按摩椅行业投资与趋势预测分析,按摩椅行业发展预测分析,按摩椅企业管理策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![趋势研判!2025年中国按摩椅行业产业链图谱、产业环境、市场现状及未来趋势:居民健康意识及消费升级,为按摩椅市场发展奠定重要基础[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022年中国按摩椅行业重点企业对比分析:奥佳华vs荣泰健康[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)