一、基金行业发展历程回顾

1.萌芽期:1985-1990年。改革开放后,海外成熟金融工具逐步介绍到中国,而逐渐富裕起来的国人,对于理财也开始表现出朦胧的意向。

2.初创期:1991-1997年。1991年10月我国第一批老基金“武汉证券投资基金”和“深圳南山风险投资基金”成立。

3.规范期:1997-2001年。1997年11月14日国务院颁布《证券投资基金管理暂行办法》,标志着我国基金业从此进入一个规范化发展时期。

4.创新期:2001-2005年。“基金整风运动”后,我国基金业经历相对平稳的五年成长期。

5.快速成长期:2005-2007年。2005年以前基金销售依靠政策性摊派,银行经常由员工依照由上而下分配比例认购基金。

6.徘徊期:2007-2014年。受次贷危机影响,我国证券市场出现震荡下跌,基金净值大幅缩水,众多投资者纷纷赎回已投资份额,导致公募基金份额也大幅度缩水,2008年公募基金净值缩减至1.9万亿。

7.新增长:2014年-2015年上半年。2014年底新一轮牛市开启,基金行业迎来快速增长。

8.规范向上:2015下半年至今。2015年下半年股市发生反转,基金市场规模增速放缓,规模扩张维持在合理水平。

二、基金行业市场现状

1.稳健壮大,行业规模增速趋稳

公募基金公司业务可分为两类,一是公募类业务,二是专户类业务,专户业务可分为主动管理型业务和通道业务。近年来,基金整体规模稳健发展壮大。自2016年底,基金行业受市场行情影响,尤其是基金专户监管趋严,通道业务承压,基金专户规模进入平台期,增速放缓。总体来看,基金整体规模和净值增速趋稳,截至2019年第二季度末,全部基金公司管理公募基金资产净值已达13.3万亿。

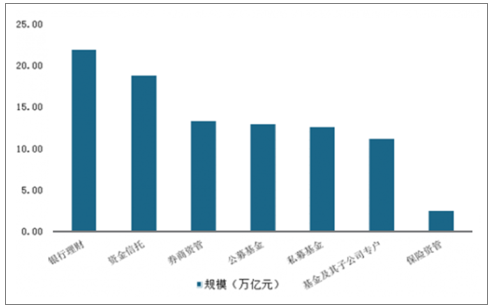

公募基金作为资管行业的关键参与者,行业变革将驱动其升级优化,同时也为其打开广阔发展空间。当前,公募基金站在历史新起点,新一轮大发展即将启程。2018年末,资产管理市场规模近94万亿元。

2018年末大资管行业规模情况

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国基金行业市场营销模式及投资规划分析报告》

合资公募基金起步于加入中国WTO后,并在政策调整、市场发展等多位因素影响下,先后经历了起步、发展、繁荣和调整等四个阶段。当前,在金融市场和金融行业对外开放进程稳步推进背景下,公募基金行业开放进程正面临全面加速。2018年以来,监管市场行业释放积极信号,对外开放稳步推进。2019年7月,国务院金融稳定发展委员会将外资持股公募基金管理公司比例放宽至100%的时间由2021年提前至2020年。

公募基金行业双向开放主要监管政策变迁

发布日期 | 文件/会议 | 主要内容 |

2015年5月22日 | 《香港互认基金管理暂行规定》 | 正式允许符合条件的香港公募基金在内地注册并销售 |

2018年6月10日 | 《合格境外机构投资者境内证券投资外汇管理规定》 | 取消QFII每月资金汇出不超过上年末境内总资产20%的限制;取消QFII、RQFII本金锁定期要求 |

2018年6月28日 | 《外商投资准入特别管理措施(负面清单)》(2018年版) | 将基金管理公司的外资股比放宽至51%,2021年取消外资股比限制 |

2019年6月13日 | 第十一届陆家嘴论坛 | 证监会拟推出九项对外开放政策,拟允许合资证券和基金管理公司的境外股东实现“一参一控” |

2019年7月20日 | 国务院金融稳定发展委员会办公室关于金融业进一步对外开放的政策措施 | 将外资持股公募基金管理公司比例放宽至100%的时间由2021年提前至2020年 |

数据来源:公共资料整理

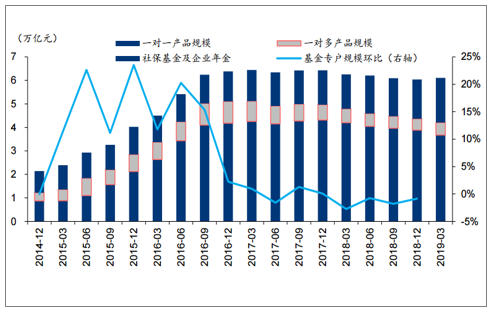

基金专户通道业务承压,整体看行业主动管理优势明显。基金专户业务自2014年兴起并初具规模,至2017年Q1末,规模达到历史最高值6.44万亿,此后进入波动下行区间,至2019年第一季度末,专户业务规模6.11万亿。资管新规推出后,通道业务承压下滑。但整体看,基金行业通道业务占比相对较低,主动管理优势明显,未来应发挥主动管理优势,促进整个行业发展。

基金专户资产规模

数据来源:公共资料整理

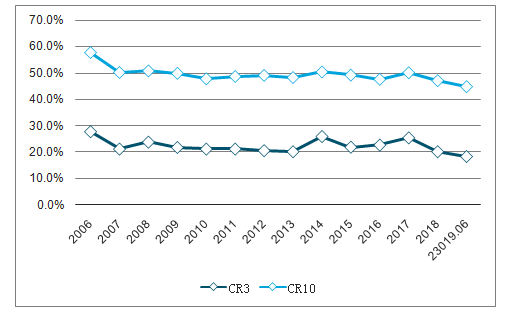

2.竞争加剧,市场集中度下滑

近几年基金市场集中度有所下滑。2007年证券市场迎来单边上涨行情,基金公司管理规模呈现井喷式增长,中小型基金公司迎头赶上,CR3和CR10大幅下降。2008-2014年行业徘徊期,基金公司之间竞争与博弈开始出现白热化态势,行业集中度稳中有降。2017年以来,受宏观环境影响,行业集中度呈现下滑趋势,至2019年6月底,CR3和CR10的份额分别达18.4%和44.9%。

近十年基金行业市场集中度

数据来源:公共资料整理

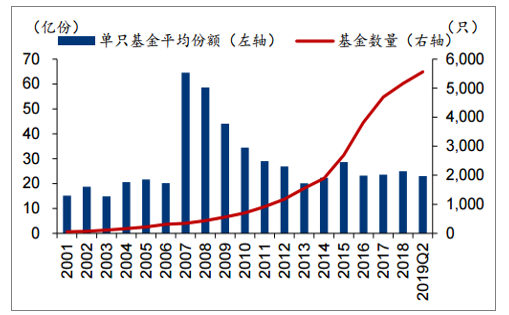

基金公司体量增加,基金产品竞争日趋激烈。货币型基金的发展促进了基金公司市场份额的增加,各基金公司产品竞争更加激烈。从2015年底至2019年6月,基金公司平均份额由693亿上涨到887亿,基金数量几近翻倍,单只基金份额稳定在略高于20亿元的水平,基金规模发展迅速、行业竞争日趋激烈。

近年来基金公司数量及平均份额

数据来源:公共资料整理

近年来基金产品数量及平均份额

数据来源:公共资料整理

机构投资者占比自2015年大幅扩张,近两年略有回落。2007年以来,基金持有人结构机构化趋势明显,机构投资者占比自2007年的8.9%稳健提升至2014年的28.4%,并于2015年跨越提升至56.3%,首次超过个人投资者占比。虽2017以来受委外新规等监管政策影响,机构投资者占比在近两年有所回落,到2018年小幅下降至47.3%,但整体维持相对高位

近年来基金行业投资者分类份额及占比

数据来源:公共资料整理

3.交易活跃,资金来源日趋广泛

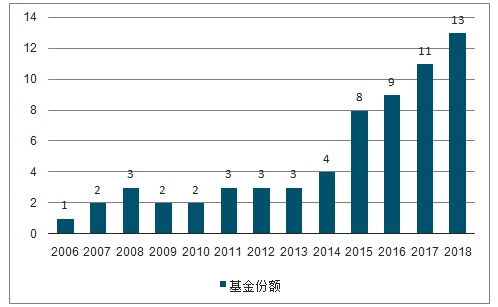

中国基金行业发展过程中,一直伴随着较高份额换手率,每年申购赎回规模维持在高水平。2004至2007年,申购赎回规模超过了规模存量,2008至2011年期间,申购意愿有所回落,2012至2013年申购赎回日渐活跃。2014年中国基金业申购赎回频率不断提升,规模扩张近200%,货币基金不断发展与应用。2015年牛市行情助推申购规模进一步提升,达到基金份额3.5倍。2016年及2017年申购规模维持在基金份额3倍左右,2018年增加至3.7倍。

近年来基金份额份额

数据来源:公共资料整理

个人持有期限短,产品设计应迎合投资者多样化需求。中国基金行业的高申购和赎回率一方面由货币型基金的情景支付功能所致,另一方面也由我国个人投资者基金持有期短导致。近4成投资者单只基金持有期限在3个月至1年之间。在赎回基金的个人投资者中,三分之一是由于个人流动性安排问题需要赎回。当前市场短期流动需要及短线交易需求仍在,但投资投资风格渐趋价值投资,公募基金应前瞻性地看到市场需求变化端倪,在产品设计和投资策略上着力优化提升。

4.完善优化,产品线持续丰富调整

(1)产品线类型丰富完善

国内公募基金产品线日趋完善。产品类别从最初的权益型逐步覆盖债券、货币、商品乃至海外市场资产。经过10多年发展,目前国内投资范畴已经覆盖了股票型、债券型、混合型、货币市场等多种类型,交易类型包含传统封闭式、ETF、开放式、LOF以及创新封闭式、分级基金等多种交易方式,投资区域覆盖国内外。

跨界创新不断涌现。混合所有制改革、REITs、国企改革等是近年投资热点,公募基金公司正逐渐探索将投资范围拓展至全新领域。同时,资本市场工具创新也将带动基金公司产品创新。2018年12月初,股指期货在受限三年后获得松绑,令基金公司可继续布局量化对冲产品,2019年年初,证监会发布公募基金投资信用衍生品指引,增加公募基金的投资标的,也将成为基金公司产品线布局中的新方向。未来,权益、固收、商品和外汇衍生品的持续发展,将丰富基金公司投资品种和投资策略,成为产品创新的重要驱动。

(2)随市场及客户动态调整

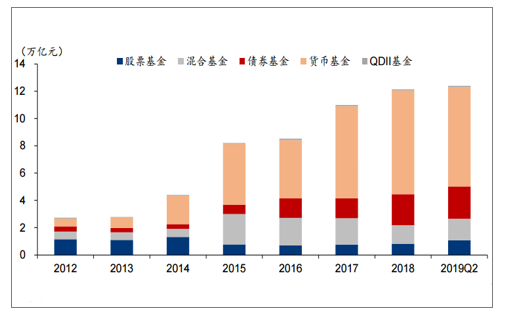

截至2019年6月,股票型基金净值维持在1万亿元的水平,占比达8.65%,相比2018年末小幅上升1.86个百分点;混合型基金净值为1.59万亿元,占比为12.80%,相比2018年末上升1.59个百分点;债券型基金净值为2.37万亿元,,占比为19.11%,相比2018年末小幅上涨0.46个百分点;货币型基金净值为7.28万亿元,占比为58.79%,相比2018年末下降3.98个百分点。基金行业根据市场状况调整投资资产类别,2019年第二季度市场疲软,货币型基金产品更为受投资者欢迎。

近七年开放式基金产品分类净值

数据来源:公共资料整理

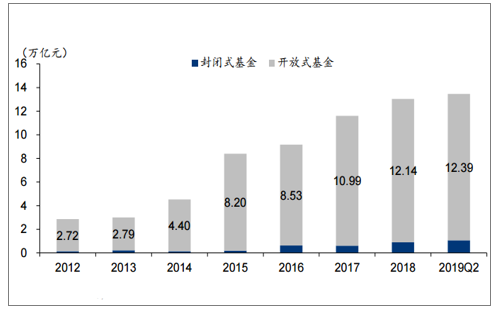

开放式基金异军突起成主导。封闭式基金是我国最早的基金产品类型,但自2001年开放式基金出现以来,后者因交易灵活而规模快速做大。根据证券基金业协会统计,截至2019年Q2末开放式基金总净值达12.39万亿元,占总规模92%。

2012-2019Q2开放式基金与封闭式基金产品净值

数据来源:公共资料整理

货币型基金蔚然成风。2014年末股市开始强势上行,2015年股市先牛后熊,天弘基金余额宝等货币基金飞速发展。受此市场环境影响,基金业开放式基金产品结构再次发生变化,2015年起货币型基金稳占半壁江山,混合型基金紧随其后。

ETF市场规模快速拓展,2009-2018年总规模复合增速达26%。截至2019年Q2末,我国ETF总规模为6531亿元,占我国开放式基金规模的比重为5.3%。2009-2018年我国ETF基金规模由684亿元增长至5558亿元,9年CAGR达到26.2%。产品结构多元化程度低,以股票型和货币型ETF为主导。

未来,基金产品开发思路将进一步由“先有产品再找客户”的模式,向针对市场环境和客户需求开发专业化产品。基金公司需持续顺应市场趋势和客户需求动态调整优化产品线,实现效益发展最优化。

(3)全产品线+差异化发展

头部基金公司基本具有较为完整的产品线战略布局,且身为“开拓者”的角色开创多种产的先河,在部分领域享有特色优势。充分覆盖了股票、债券、货币、商品、指数、QDII等多个产品。纵观总规模排名前15的各家基金公司,货币型基金产品均占据了其规模的主要份额,占比多为总规模的50%以上。

截至2019年第二季度基金总规模前15的基金管理公司产品线构成情况

总规模排名 | 公司名称 | 股票型规模占比 | 混合型规模占比 | 债券型规模占比 | 货币型规模占比 | 另类投资型规模占比 | QDII型规模占比 |

1 | 天弘基金 | 1.17% | 0.52% | 2.02% | 96.28% | 0.00% | 0.00% |

2 | 易方达基金 | 13.04% | 17.99% | 13.09% | 54.02% | 0.23% | 1.64% |

3 | 南方基金 | 11.10% | 12.75% | 15.10% | 59.81% | 0.09% | 1.16% |

4 | 建信基金 | 2.49% | 2.58% | 16.25% | 78.65% | 0.00% | 0.02% |

5 | 博时基金 | 5.85% | 7.33% | 33.18% | 52.35% | 0.69% | 0.60% |

6 | 工银瑞信基金 | 8.20% | 4.38% | 13.87% | 73.23% | 0.02% | 0.30% |

7 | 汇添富基金 | 8.38% | 22.06% | 12.81% | 56.28% | 0.20% | 0.28% |

8 | 嘉实基金 | 17.23% | 14.64% | 11.34% | 54.13% | 0.07% | 2.59% |

9 | 华夏基金 | 25.08% | 19.39% | 9.47% | 43.76% | 0.00% | 2.30% |

10 | 广发基金 | 6.73% | 11.85% | 22.86% | 57.75% | 0.05% | 0.77% |

11 | 招商基金 | 5.72% | 10.42% | 33.97% | 49.88% | 0.00% | 0.02% |

12 | 中银基金 | 0.90% | 5.54% | 49.16% | 44.30% | 0.00% | 0.10% |

13 | 鹏华基金 | 6.46% | 8.68% | 18.26% | 65.13% | 0.89% | 0.58% |

14 | 华安基金 | 11.77% | 17.35% | 9.81% | 58.37% | 1.83% | 0.87% |

15 | 平安基金 | 3.12% | 1.72% | 25.97% | 69.20% | 0.00% | 0.00% |

数据来源:公共资料整理

中小公募机构夹缝生存,探寻差异化道路。行业竞争日趋激烈背景下,中小公募机构产品线布局未全面、创新能力弱、规模效应不显著、降费空间小、人员流动频繁等特征,均可能导致其被激烈的竞争筛选淘汰。中小公募基金公司探寻差异化道路,通过打造特色产品或探寻有效机制,实现突围。此外,未来公募基金若实行分类监管,将公募基金公司分为不同评级并实行区别对待的监管政策。中小公募若评级不佳,将会面临品牌声誉不足、新业务拓展困难等困境,从而加剧市场马太效应。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国基金行业市场运营态势及投资趋势研判报告

《2025-2031年中国基金行业市场运营态势及投资趋势研判报告》共十五章,包含中国基金创新发展方向分析,中国基金产品调整及创新分析,中国基金营销创新及服务网络化等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询