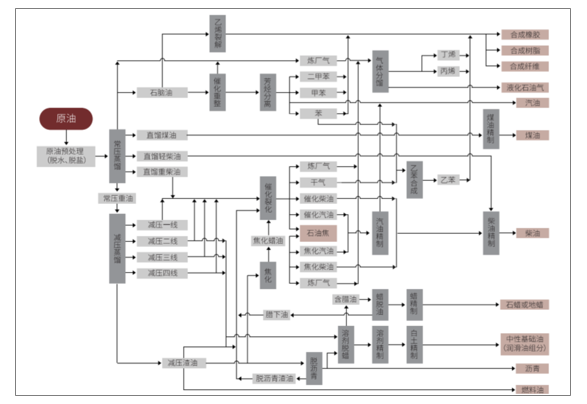

一、炼油:对不同分子重量(沸点)组分进行分类的工程

炼油的本质是对原油中不同分子重量或者说沸点的成分进行分离,分离的主要手段是蒸馏,但由于轻组分需求量远大于重组分,所以需要对于蒸馏出来的重组分进行裂化加工,于是乎出现了蒸馏+裂化工艺的不同组合。因为内燃机对汽油存在高辛烷值的要求,重整工艺便是用于改变汽油中烃类的分子结构以提高芳烃成分占比。

炼油厂主要工艺及对应产品

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国炼油工业行业市场深度评估及市场前景预测报告》

在炼油工艺中,主要的大类工艺有蒸馏、裂化和重整三大工艺,其中蒸馏分为常压蒸馏、减压蒸馏两道工序,裂化存在热裂化、催化裂化和加氢裂化三小类,重整存在热重整和催化重整两小类。

蒸馏:按照三段式汽化蒸馏工艺,对于一个采用大庆油的典型燃料-化工型炼厂而言,原油拔顶气一般为汽油,工序温度为95-100ºC,收得率一般为5%,组分以丙烷和丁烷为主;常压一线为煤油,工序温度为145-150ºC,收得率一般为9%;常压二线为轻柴油,工序温度为267-270ºC,收得率一般为6%-7%;常压三线为重柴油,工序温度为330-335ºC,收得率一般也为6%-7%;常压塔底重油工序温度为345-350ºC,收得率一般为65-75%。减压蒸馏则需要根据炼厂类型,以生产催化裂化原料或者润滑油料。

裂化:直馏汽油占原油质量比重一般不超过25%,且辛烷值较低(只有50左右),发动机无法直接使用,与此同时,用途较窄的高分子量渣油质量占比又偏高(部分油种高达30%),于是乎产生了渣油裂化工艺。当下热裂化辛烷值偏低,有恶臭,基本被催化裂化取代。加氢裂化则是对催化裂化工艺的改进,主要是抑制催化裂化过程中发生的缩合反映和焦炭的生成,该工艺可以获得不含烯烃、收得率高达100%的液体产物。催化裂化工艺的主要产物是气体和液体,固体焦炭占比不高,其中气体收得率一般为10-17%(占裂解原料油质量比例),其中烷烃占比约50%,烯烃占比约30-50%;液体以催化裂化汽油居多,占裂解原料油总质量的40%-50%,催化裂化柴油占30-40%,其中催化裂化汽油辛烷值可以达70-90。焦化本质上属于裂化中的一种,主要用于处理难以处理重残油,以生成汽油、柴油、蜡油等轻组分,主流工艺为延迟焦化。

重整:重整是将轻质原料油中烃类重新调整结构、生成大量芳烃的工艺,主要是为了提高汽油的辛烷值。热裂化因为辛烷值偏低,所以热重整也基本被催化重整所替代,其中催化剂一般是铂,该催化剂对砷等杂质较为敏感。

在炼油的产品结构中,汽油、柴油以代表的成品油是最主要的,其次是LPG、石脑油和石油焦等副产物。

不同区域成品油收得率

数据来源:公开资料整理

二、炼油利润:将区域差异纳入裂解价差核算模型

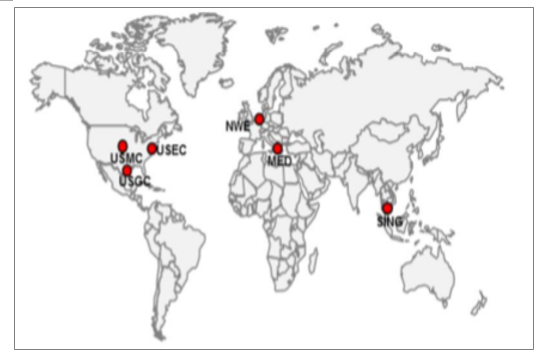

1、全球三大炼油增量炼油产能主要来自于亚太

截至2018年,全球有1亿桶/天的炼油产能,其中北美、欧洲和亚太产能依次有2233万桶/天、1568万桶/天和3475万桶/天,为全球三大炼油中心,其中增量自1990年以来持续来自于亚太。其中北美以美国为中心(1876万桶/天),美国PADDI、PADDII、PADDIII工艺相近,但因为油源存在较大差别需要加以区分,西北欧以ARA(阿姆斯特丹、鹿特丹、安特卫普三个港口)地区为代表,亚太区域则一般以新加坡、韩国为代表,重要的增量来自于中国和印度。

全球炼油中心取样

数据来源:公开资料整理

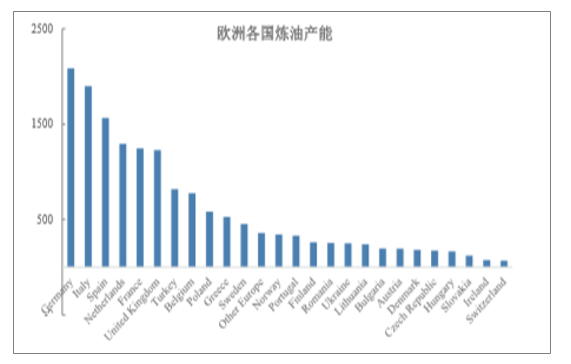

欧洲各国炼油产能(千桶/天)

数据来源:公开资料整理

2、炼油中心对比:区域市场特征孕育不同的工艺路线

因为需求结构和历史成因,美国没有HCU(加氢裂解)和TCU(热裂解)装置,西北欧和新加坡没有COK(焦化)装置。在典型工艺中,二次加工工艺以FCC(催化裂解)最为关键和普遍。

典型炼油厂工艺组合

数据来源:公开资料整理

究其原因,区域的工艺选择主要来自于成品油消费结构决定和区位约束(油源)。若以全球为基准,2018年全球成品油消费总量1亿桶/天,其中汽油占比26%,柴油占比28%,煤油占比8%,燃料油占比7%。

而在三大炼油中心,2018年全球汽油消费量2586万桶/天,区域消费占比中北美42%,亚太27%,欧洲8%;柴油消费量2826万桶/天,区域消费占比中亚太33%,欧洲24%,北美19%;煤油费量781万桶/天,区域消费占比中亚太36%,北美25%,欧洲20%;燃料油费量725万桶/天,区域消费占比中亚太37%,欧洲13%,北美7%;可见汽油消费中心在北美,柴油、煤油和燃料油消费中心在亚太。

从体量来分析,美国成品油消费量占北美的83%,中国占亚太的38%,欧洲单个国家占比均较小,在炼油利润核算中常以ARA地区为代表。在美国,2018年汽油消费占成品油消费的比例高达46%,欧洲柴油消费占比45%,中国汽油柴油消费占比依次为22%和26%,印度柴油消费占比33%。可见美国炼油工艺核心在于深度裂化,常用工艺有FCC和COK,欧洲、亚太则以FCC和HCU为主。

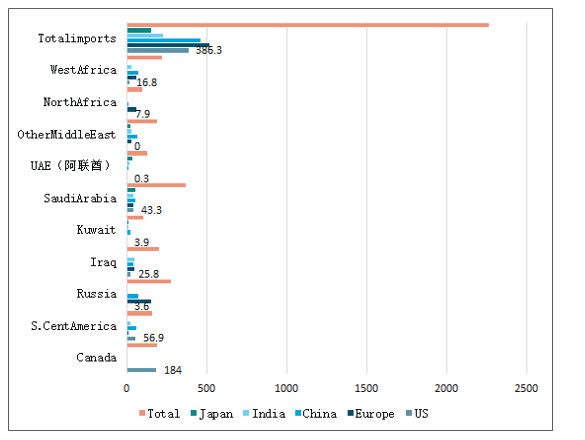

而区位(油源)格局上,美洲基本处于自平衡的格局下,由加拿大和中南美洲向美国出口;俄罗斯、中东和非洲为全球三大油库,俄罗斯主供欧洲,剩余大部分供中国;中东主供亚太地区的中国、印度和日本,但沙特和伊朗两国向欧美也存在较大的供应量;北非供应欧洲,西非则同时供应欧洲和亚太。

2018年全球石油贸易格局

数据来源:公开资料整理

2018年全球主要国家地区之间的原油贸易情况(百万吨)

数据来源:公开资料整理

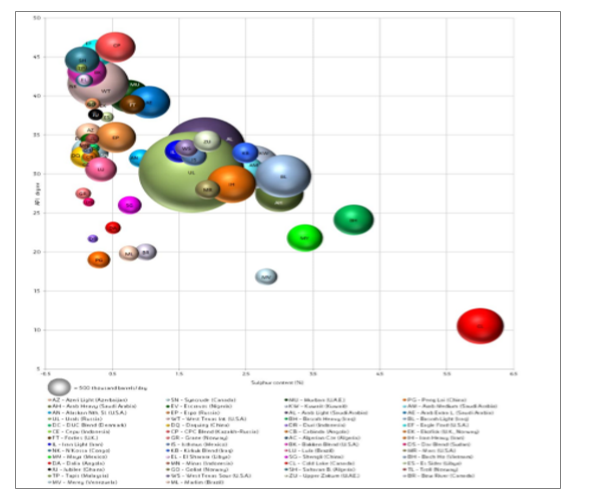

在油质上,主要采用API和硫含量两个坐标轴构成的坐标系,API=(141.5/相对密度)-131.5,相对密度为原油相对15.6℃的水密度,API大于34为轻油,API小于20为重油;S含量低于0.5%为低硫甜油,高于2.0%为高硫酸油(硫含量高于0.5%均可称为酸油)。

在炼油厂投料特点上,美国以自产页岩油为主,搭配加拿大重质酸油(美西用得相对较多)使用,西北欧炼厂以加工资产和西北非进口轻质甜油为主,亚太炼厂以中东、俄罗斯进口的中质酸油为主。

各产区2018年主产油种

地区 | 主流油种 | 区域产量(万桶/天) | 主流油种占当地原油产量比例 |

美洲 | 轻质甜油,重质酸油 | 2318 | 轻质甜油34%,重质酸油25% |

美国 | 轻质甜油 | 1096 | 66% |

加拿大 | 重质酸油 | 430 | 53% |

欧洲 | 轻质甜油,轻质中酸油 | 309 | 轻质甜油32%,轻质中酸油21% |

俄罗斯 | 中质酸油 | 1116 | 83% |

非洲 | 轻质甜油 | 807 | 54% |

中东 | 中质酸油 | 2686 | 75% |

全球 | 轻质甜油,中质酸油 | 8229 | 轻质甜油21%,中质酸油40% |

数据来源:公开资料整理

全球主要油种产量和质量分布图

数据来源:公开资料整理

3、炼油利润核算理念:模拟总产值-动态投料油成本-近似常数成本

对于油价而言,在供给端没有极端事件出现时,仍是一个关乎需求的故事;而决定原油需求的关键,便是炼油厂产能投放的进程和生产的积极性,背后的决定因素则是当下的利润和远期的利润预期。

在炼油利润核算中,两大核心问题是:1)如何确定炼油产品总价值;2)在区域主流参考油价的基础上,如何设置运费、操作费用、添加剂费用和折旧摊销等其他相对固定的成本。按照国际惯例,产品总价值一般采取“321”或者“532”的办法进行简化处理,其中需要重点关注的是价格税的问题;而对于区域差异,则以当地的基准油价作为投料油的成本,其他作常数项处理,用以近似拟合。

炼油成本核算模型

数据来源:公开资料整理

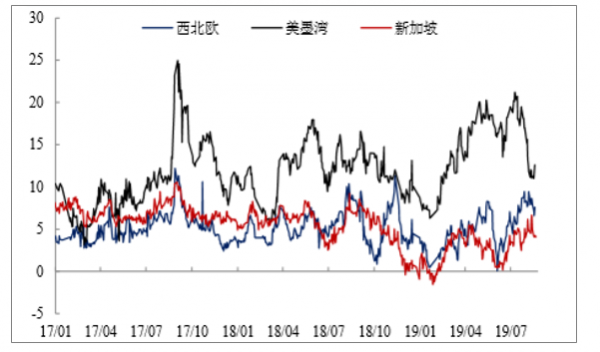

选取美国PADDIII(USGC)、NEW(西北欧)、SING(新加坡)作为计算范本。USGC投料设定为WTI原油,NWE投料设定为Brent原油,新加坡投料设定为OPEC原油。工艺设置上,USGC设置为COK工艺,NWE设置为FCC工艺,新加坡也设置为FCC工艺。在总收入拟合值上,美国选取3:2:1(3桶原油产2桶汽油和1桶柴油)规则,NWE选取5:3:2(5桶原油产3桶柴油和2桶汽油)规则,SING选择2:1:1(2桶原油产1桶汽油和1桶柴油)规则。其中。

成本项中的常数值常包含批发和市场费用、运费、操作费用、折旧摊销等科目,最重要的是批发和市场费用。

炼厂利润模拟公式中主要变量

- | 工艺 | 总收入模拟公式 | 油源 | 运输线路 | 运费(美元/桶) | 折旧摊销 | 其他近似成本(美元/桶) |

USGC | COK | 3:2:1 | WTI | 库欣管道 | 3.0 | 1.5 | 7 |

NWE | FCC | 5:3:2 | Brent | 英-欧陆海运 | 0.6 | 1.3 | 5 |

SING | FCC | 2:1:1 | OPEC | 波斯SING海运 | 1.3 | 0.9 | 5 |

数据来源:公开资料整理

美国汽油、柴油零售价的组成结构

数据来源:公开资料整理

三大炼油区裂解价差(不含折旧摊销)

数据来源:公开资料整理

三、我国炼油化工行业发展现状与趋势分析

1、我国炼油化工行业发展现状

目前,我国主要石化产品生产能力位居世界前列,2018年炼油能力大8.31万吨,但产业一体化水平偏低,高端石化产品发展滞后,供给存在结构性短缺,部分传统领域行业产能过剩严重,短期内化解产能过剩的压力巨大。为完善我国石化产业布局和安全环保集约发展,我国提出将重点建设大连长兴岛(西中岛)、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波、广东惠州、福建古雷七大石化产业基地建设,并鼓励支持民营和外资企业独资或控股投资石化产业。而随着民营大型炼化项目的投产,炼油化工行业产能将进一步过剩。

目前,我国主要石化产品生产能力位居世界前列,但产业一体化水平偏低,高端石化产品发展滞后,供给存在结构性短缺,部分传统领域行业产能过剩严重,短期内化解产能过剩的压力巨大。

我国炼油能力结构性过剩趋重,预计2019年过剩能力达到1.2亿吨/年

自2002年中国成为全球第二产能炼油国后,中国炼油能力结构性过剩趋重。2016-2018年,国内炼油能力已连增三年,2018年中国炼油能力为8.31亿吨/年,较上年净增2225万吨/年;其中新增能力3390万吨/年,淘汰落后能力1165万吨/年。中国新增炼能扩张势头强劲,落后产能淘汰速度和幅度不及预期,原油一次加工能力净增超过全球净增能力的一半,但全国炼厂平均开工率72.9%,为全球最低。

2012-2018年中国炼油产能增长情况(单位:万吨/年)

数据来源:公开资料整理

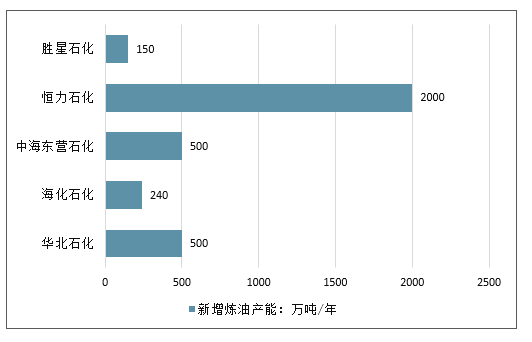

2018年我国全年新增产能3390万吨/年,其中国内三大石油公司新增能力1240万吨/年,余下新增产能均来自于民营企业和地方炼厂,民营炼化巨头恒力石化新增2000万吨/年。

2018年中国新增炼油产能情况

数据来源:公开资料整理

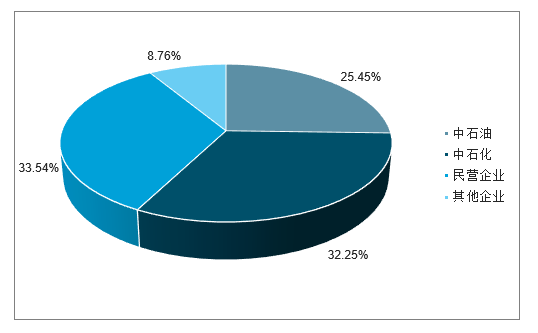

由于恒力石化在大连长兴岛建成我国首家2000万吨级别炼油企业,打破了我国之前国企主导、民营紧跟的炼油格局。数据显示,2018年,中石油、中石化分别占25.45%、32.25%,民营企业占比则达33.54%,高于中石油、中石化。

中国炼油市场格局分布情况

数据来源:公开资料整理

虽然我国炼油能力持续上升,炼能不断提高,但整体上我国当前的炼油产能是属于过剩,主要表现在结构性产能的过剩,即一次加工能力过剩、炼能区域分布不均、炼厂平均规模较小等特点。

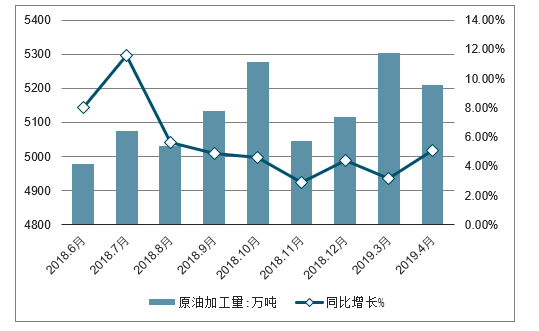

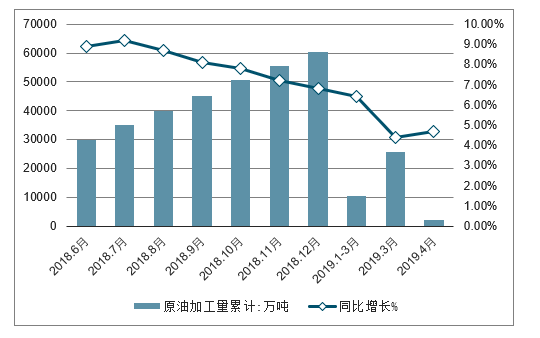

具体来看,2018年,我国原油一次加工能力达8.3亿吨,但全年原油加工量仅6亿吨,产能过剩现象较为严重。2019年4月全国原油加工量为5210.3万吨,同比增长5.1%,增速比上月加快1.9个百分点。日均加工173.7万吨,比上月增加2.6万吨。2019年1-4月全国原油加工量达到20747万吨,同比增长4.7%。

2018-2019年4月各月当月全国原油加工量及增长情况

数据来源:公开资料整理

2018-2019年4月各月全国原油加工量累计及增长情况

数据来源:公开资料整理

炼厂规模方面,2018年,我国炼厂平均炼能仅412万吨,远低于世界炼厂759万吨的平均规模,且国内只有19家炼化一体化企业,总产能约2.3万吨。炼油装置规模较小直接导致我国现阶段炼厂的单位能耗水平较低,且各炼厂技术水平参差不齐——标准油单位能耗低于8.5kg/吨的产能仅占总产能的21%,炼油总能耗过大,落后产能依旧严重,具有先进技术水平的产能相对较少,从而变相提高我国炼厂生产成本。

针对国内炼油产能局面,我国已经加快淘汰落后产能。2018年,我国总共淘汰落后产能1165万吨/年,淘汰的产能主要集中于山东地炼。

2018年中国炼油企业淘汰落后产能情况

数据来源:公开资料整理

2、我国炼化行业发展趋势分析:炼油行业向规模化、大型化发展,产业集中度进一步提高,一体化成必然趋势

面对炼油产能过剩、化工产能不足的结构性矛盾,我国炼化结构转型升级的首要方向是从燃料型炼油向燃料/化工型炼油转变,通过提升产品附加值来拓展燃料型炼厂的发展空间,以此推动产业转型升级。

燃料型炼厂转型可通过新建乙烯裂解装置、芳烃联合装置等,多生产三烯、三苯等基础有机化工原料;也可对现有炼油装置挖潜增效,多产化工原料,例如利用催化裂化多产丙烯,催化重整多产芳烃,以及加氢裂化向化工型转变,多产裂解原料和重整原料或者多产航煤等。

其次,炼化生产向安全清洁绿色高效生产转型,是企业实现可持续发展的需要。我国密集出台了一系列安全环保法规,监管日趋严格,行业发展约束增大,我国炼化行业必须积极应对,合法合规经营,同时要继续加大安全环保、节能降耗等方面的资金投入,例如应用更先进的环保技术,提高企业环保指标等。

最后,一体化是炼化行业发展的必然趋势。炼化一体化,就是集上游炼化到下游产品生产、销售于一体,其核心是实现工厂流程和总体布局的整体化与最优化,其最大的优势就是能有效整合资源,提升企业的整体效益水平。在国内炼油产能过剩、竞争加剧的大格局下,未来我国炼化领域将朝着一体化、规模化、集群化的方向发展,而我国一体化程度低、受原料及成品油价格波动影响较大的小型燃料型炼厂将逐步被淘汰,行业整体集中度和竞争力将大幅提高。

随着大型炼化项目的不断投产,炼油生产向规模化、大型化发展。截至2018年底,我国1000万吨/年及以上规模级别的炼厂有28家,合计炼油能力3.7亿吨/年,占全国总炼油能力的44.5%;中国石油、中国石化的炼厂平均规模分别为765万吨/年和844万吨/年,已超过759万吨/年的世界平均水平。

近年来,中国新投产、在建/规划的炼油项目体现了明显的基地化、大型化趋势。这些项目的炼油能力都达到1000万吨/年以上的规模,采用世界先进的技术,其设计、建设、生产运行和管理都能达到世界先进水平。同时,民营企业成为中国炼油化工发展的生力军。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国炼油行业发展现状调查及市场分析预测报告

《2024-2030年中国炼油行业发展现状调查及市场分析预测报告》共九章,包含2024-2030年全球炼油产业发展趋势分析,2024-2030年中国炼油行业投资战略分析,2024-2030年中国炼油行业发展策略分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。