特钢是钢铁材料的一个细分行业;相对普钢而言,特钢一般是指具有特殊化学成分、特殊组织性能、满足特殊需要的钢种,个别产品甚至被誉为“工业皇冠上的明珠材料”。正是这类特殊性,导致特钢并不像螺纹钢、线材、热轧板卷、中厚板等一样具有大宗属性。因此分析研究特钢企业,不能采取类似普钢的套路;本报告想从以下两方面解析投资特钢类上市公司的逻辑。

1、在经济进入高质量发展、投资增速下滑、制造业转型升级的大背景下,特钢的未来需求空间在哪?

2、受产品特性的影响,钢铁企业的长期盈利能力往往受制于不同的因素,以螺纹建材为主的企业体现在成本、运营效率,以汽车高端板材为主的企业体现在产销研服务体系、成本;而特钢类企业由于面对下游客户多、产品规格广泛、单一品种需求量少,影响它长期盈利能力的因素又不同于之前两类

一、进入高质量发展期,我国特钢竞争力逐步提升、但高端特钢比例仍低于国外

我国特钢产量占比偏低,但未来消费增长空间较大。日本、德国和美国等制造业发达国家的特钢产量在全球的占比高,一方面来自于发达国家的特钢消费高,另一方面也是粗钢消费减少带来的结果。2019年我国的粗钢表观消费量有望达到10亿吨,同时随着城镇化率的提升和国家步入后工业化阶段,我国的特钢消费量理论上最高可以达到1.9亿吨,增长空间高达300%,增量主要来自于汽车、飞机高铁和高端装备制造业等领域。

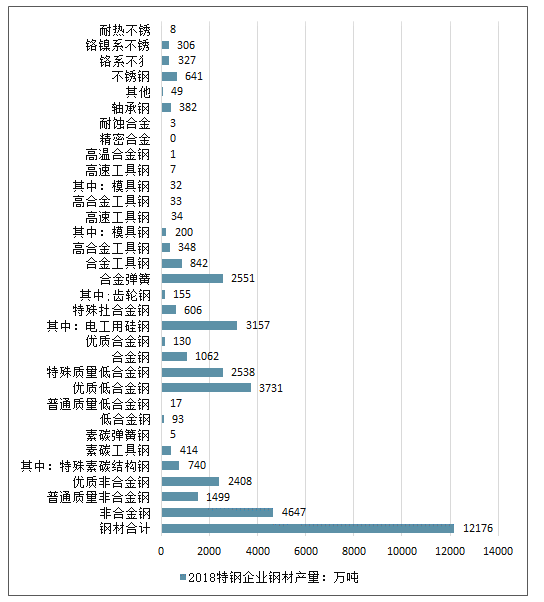

在具体的特钢产品构成方面,我国与国外发达经济体亦有一定的差距。国内特钢企业产品中,合金钢和不锈钢产品比重只有31%左右,与欧美国家以及日本韩国等国家还有较大的差距。我国主要特钢企业的产品一般分为非合金钢、低合金钢、合金钢和不锈钢,国内高附加值的合金钢,尤其是高合金钢的比例明显低于国外。

2018年中国重点优特钢企业钢材产品构成(单位:%)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国特钢行业市场运营态势及未来前景预测报告》

2018年,我国重点优特钢企业共产钢材1.2亿吨,比2017年同期上升0.062亿吨,同比增长5%。其中非合金钢产量4647万吨,同比上升7%;低合金钢产量3731万吨,较上年稍有下降;合金钢产量3457万吨,同比增长11%。

2018年中国重点优特钢企业钢材产量情况(单位:万吨)

数据来源:公开资料整理

2018年中国重点优特钢企业钢材产量同比增减情况(单位:万吨)

数据来源:公开资料整理

依赖进口

特钢是钢铁材料的主要组成部分,相对普钢而言,特钢一般具有特殊化学成分、特殊组织性能、满足特殊需要的钢种;广泛应用于汽车零部件、航天航空、军工、电力、机械制造、石化等等国民经济部门,是重大装备制造、重大工程建设、战略性新兴产业及国防先进武器所需的核心、关键材料。

特钢产业链

数据来源:公开资料整理

随着我国经济进入高质量发展期,经济增速调档、动力转换、结构优化,固定资产投资和重化工业增速均出现下滑,包括特钢在内的钢材消费也出现不同程度的增速下滑。

宏观经济与特钢、粗钢增速

数据来源:公开资料整理

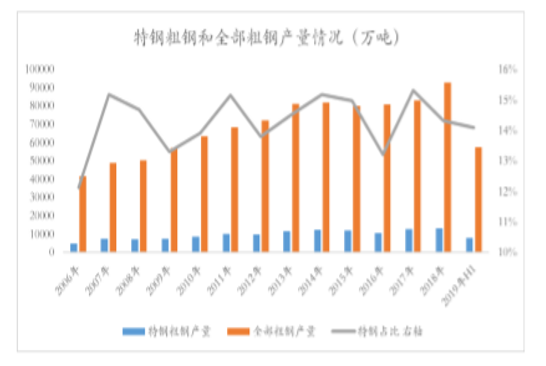

供给结构上,近十四年我国特钢与粗钢增速保持一致,占比相对偏低;截止2018年末国内特钢粗钢产量1.33亿吨,2019年上半年6993.4万吨,占全部粗钢的比重分别是14.3%和14.2%。从年均同比增速上,特钢波动稍大于全部粗钢,但从04年到18年复合增速来看,两者分别是8.76%和8.85%,两者增速基本一致。但相比日本2018年特钢比24.5%,我国的特钢占全部粗钢的比重相对偏低。

特钢粗钢和全部粗钢产量情况

数据来源:公开资料整理

日本特钢产量及占

数据来源:公开资料整理

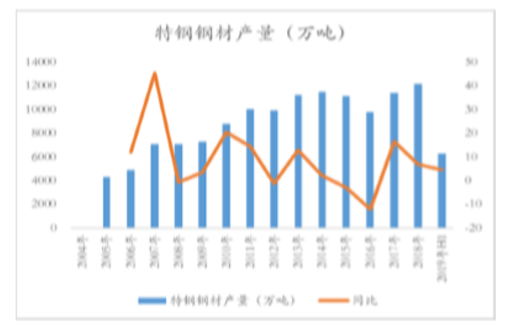

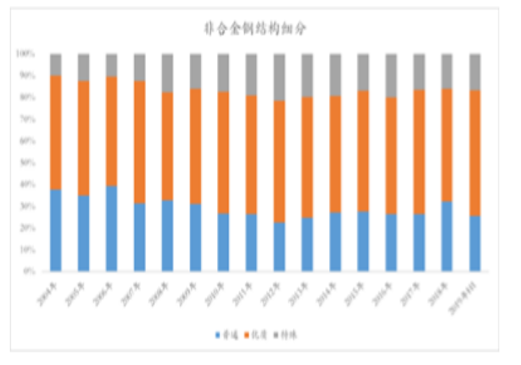

产品结构上,高端和优质成品材的占比逐步上升。截止2018年末特钢成品材产量1.22亿吨,2019年H1产量6274万吨,同比增速7%和4.5%;从特钢成品材的品质来看,除不锈钢外,以非合金钢和低合金钢为代表的特殊钢为低端特钢,以合金结构钢和轴承钢、弹簧钢为代表的合金钢为中端特钢;而以合金工模钢、高速钢、高温合金钢、精密合金钢、耐蚀钢等高合金钢为高端特钢。从2004年到2018年,合金钢占比逐步从23.2%上升到26.9%,非合金钢由24.8%上升到31.4%,低合金钢由49.3%下降到36.9%。而非合金钢中,普通品种占比下降12.3%,优质品种占比上升4.6%,特殊品种占比上升7.7%。整个特钢产品结构中,高端和优质成品材的占比逐步上升。

特钢钢材产量

数据来源:公开资料整理

特钢四大品种占比

数据来源:公开资料整理

非合金钢结构细分

数据来源:公开资料整理

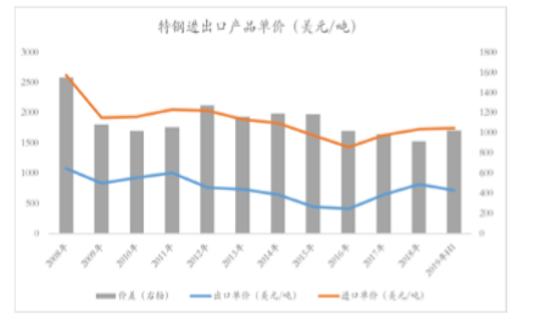

我国特钢出口竞争力逐步提升、但高端特钢仍依赖进口。从2008年到2018年,特钢成品材出口由1323万吨增加到2620万吨,除去2014-2016三年的大幅上升和之后的回落外,特钢成品材出口整体呈现上升趋势。从出口占产量的比重来看,2018年特钢成品材中21.5%的用于出口,而同期全部钢材只有6.3%出口,这也说明我国特钢在海外市场份额提升,出口竞争力逐步增强;同时2015-2016年特钢出口短暂性大幅攀升,也说明了特钢具备较大出口潜力。但另一方面,从相对价格来看,国内仍然有部分高端品质特钢依赖进口;2008年以来,我国进口的特钢占每年成品材表观消费量的比重是3-4%;进口产品与出口产品保持着较高的价格差,基本在1000-1200美元/顿左右,最新2019年H1是1025美元,相比18年全年出现一定上升;大价差的背后反映了国内高端特钢仍然依赖进口。

特钢成品材出口情况

数据来源:公开资料整理

特钢成品材和全部钢材出口占比情

数据来源:公开资料整理

特钢成品材进出口单价对比

数据来源:公开资料整理

二、特钢行业发展前景分析特钢“十三五”需求潜力大

下游需求不断扩大,特钢“十三五”需求潜力大

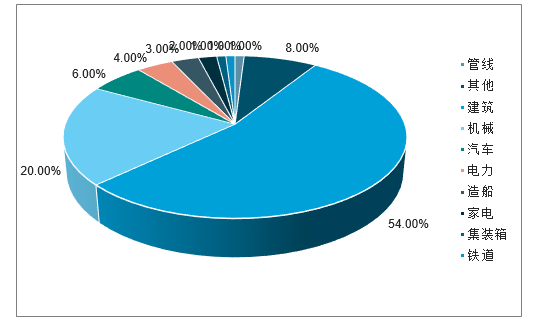

我国特钢产业最初是为国防军工、航空航天配套而建的。近十几年来随着汽车工业的壮大、机械行业向高精尖设备发展转型,特钢产量快速增长,应用领域不断扩大,品种也日渐齐全和多样化。从下游需求行业来看,汽车、机械制造、电力、石油化工等领域在我国优特钢消费结构中各占40%、20%、6%、5%,应用领域较普钢更为高端。

普钢应用领域(单位:%)

数据来源:公开资料整理

特钢应用领域(单位:%)

数据来源:公开资料整理

随着我国经济结构优化调整逐步深化,制造业不断转型升级,以军工产业、核电工业、高速铁路及汽车工业为代表的高端制造业迎来了快速、可持续发展,有望进一步拉动中高端特钢的需求。

以下几种特钢产品具有广阔的市场空间。

——轴承钢

目前,我国轴承钢消费量为350万吨。随着机械工业的发展,特别是汽车工业以及航空航天工业、核工业等行业对轴承提出更高的要求,提高钢水洁净度,延长轴承钢接触疲劳寿命,将成为新的发展趋势。十三五”期间,国内轴承钢的需求量将继续增长。

——弹簧钢

当前,我国合金弹簧钢棒材消费量达220万吨以上,其中汽车和铁路两大行业使用合金弹簧钢材占总消费量的80%以上。同时,适应汽车轻量化需求的高强度、优良的抗弹减性能和抗疲劳性能的汽车悬架用弹簧钢、气门弹簧钢、汽车稳定杆用弹簧钢等产品需求将增加,适应铁路车辆提速、重载需求的高安全性、长寿命、经济性良好的弹簧钢产品需求也将增加。

——齿轮钢

目前,我国齿轮钢消费量为350万吨左右,其中车辆齿轮用钢的市场份额达到了80%以上,部分轿车用高级齿轮钢仍然依靠进口。

此外,目前我国非调质钢的年消费量为90万吨左右,其中汽车行业年用量为70万吨,作为资源节约型材料的非调质钢应用前景广阔。目前,我国高精度、表面无缺陷的银亮材产量较少,仅占优质钢棒材的2%左右,其中又以冷拔材为主,精密银亮材很少。未来,机械行业的技术进步还将推动具有良好机械性能的特殊钢银亮材市场需求量的增长。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国特钢行业市场调查研究及投资策略研究报告

《2025-2031年中国特钢行业市场调查研究及投资策略研究报告》共十三章,包含特钢重点企业竞争力分析,中国特钢营销战略分析,2025-2031年我国特钢行业发展趋势分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国特钢行业全景速览:低碳发展将成为核心战略导向[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国特钢行业发展格局及重点企业分析:特钢企业营收增势稳定,行业集中度有待提升 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)