金刚线切割比砂浆切割方式切割速度更快(4-5倍)、出片率更高(+15~20%)、环境污染更小,2015-2017年先后在单晶、多晶领域开始加速渗透。

渗透初期以低价树脂金刚线为主,但其细线化瓶颈90微米左右,现已无法满足市场需求。电镀金刚线通过规模化已实现价格与性能的全面赶超,目前为市场主流。

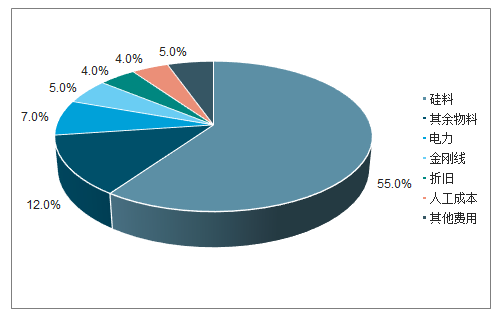

金刚线在单多晶硅片总成本中占比5~8%,在非硅成本中占比15~20%。虽然成本占比较小,但金刚线线径和品质是减少切割损失、实现硅片薄片化以及提升良率的关键,对单位硅耗有决定性作用。

硅片成本构成

数据来源:公开资料整理

光伏晶硅切割占金刚线下游需求的90%以上,光伏下游需求对金刚线市场价格有显著影响,甚至会进一步联动影响上游原材料价格。目前金刚线毛利率水平较高,主流企业毛利率30~65%,已吸引大量厂商扩产,规划产能显著大于需求,预计2019-2020年其价格将进一步下降。此外,成本占比最大的母线尚未完全国产化,随着母线进口替代进行,原材料成本预计仍有下降空间。

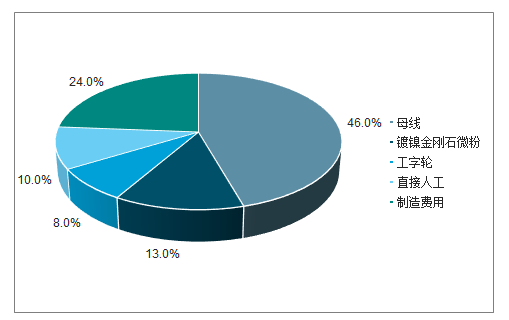

金刚线:2015年实现国产突破,目前技术及产能已基本完成国产替代。母线:成本占比约46%。粗母线生产加工较容易,国内供应充足。50-70um母线早期主要从日本进口,近年宝钢集团开发成功,开始国产化。金刚石微粉:成本占比约13%。行业相对成熟,上游供应厂商较多,供给能力较强。

电镀金刚线成本结构

数据来源:公开资料整理

金刚线切割下游应用分类

用途 | 规格 | 母线直径 | 成品直径 | 最小破断拉力 |

- | 微米 | 微米 | 牛 | |

晶硅切割 | 50-80 | 50-80 | 65~95±5 | 9.5-21 |

水晶材料切割 | 80-110 | 80-110 | 110~150±10 | 20-35 |

磁性材料切割 | 110-130 | 110-130 | 160~200±15 | 35-50 |

蓝宝石切割 | 180 | 180 | 250±20 | 80 |

数据来源:公开资料整理

国内企业凭借成本优势迅速扩产抢占市场规模,目前杨凌美畅为金刚线领域的绝对龙头,市占率超过50%,与东尼电子、岱勒新材、三超新材合计市占率接近70%。

主要金刚线厂商在光伏晶硅切割领域的市占率测算

- | 杨凌美畅 | 东尼电子 | 岱勒新材 | 三超新材 |

*2018年晶硅切割金刚线需求(万km) | 3217 | |||

金刚线销量(万km) | 1743.66 | 421.22 | 190.88 | 166.26 |

*市占率估算 | 52.4% | 13.1% | 5.9% | 5.2% |

数据来源:公开资料整理

金刚线切割环节的优化仍可为硅片带来约0.4元/片的降本空间。其中细线化、薄片化及硅料需求萎缩降价对硅片成本下降的贡献最为显著,目前硅片总成本约2元/片,意味着成本降幅空间20%左右。若进一步考虑电池片效率由21.5%提升至23%,则电池片降本约0.1元/W幅,降幅27%。

硅耗下降及效率提升约变相减少约20%多晶硅需求,带动硅料跌价,本节约成本0.12元/片。若未来2-3年,金刚线线径降至50微米且硅片薄至160微米,则单片硅片节省硅料2.09g,单耗降至13.7g/片,降幅13%。若进一步考虑电池片效率由21.5%提升至23%,则单瓦电池片节省硅料0.6g,单耗降至2.6g/W,降幅19%,相当于硅料需求减少19%。若彼时全球新增装机需求达到170GW,则可节省硅料约10万吨。结合多晶硅产能现金成本排序,预计硅耗下降带来的多晶硅需求减少将使硅料价格下降约1.5万元/吨。节约硅片成本0.12元/片。

细线化:50代线替代65低线可使硅片成本降低0.06元/片。更细的线径可大幅减少硅损耗并提高出片率,但更细的线径也意味着破断力更低、电阻更大,对设备的运行速度、匹配度要求更高。2016年主流金刚线线径70-80微米,2017年降至65-70微米。2018年以60线及65线为主,50线及55线也有小批量出货。测算显示,若线径由65微米减至50微米,则单片硅耗减少0.9g,当前硅料价格下(7.5万元/吨),可使硅片成本下降0.06元/片。

低TTV(薄片):硅片厚度降至160微米可使硅片成本降0.08元/片。降低TTV意味着切割出的硅片厚度均匀、碎片率低,帮助实现薄片化。目前单晶硅片的主流厚度为180微米,现有产品规格最低140微米,已具备110微米技术。若硅片厚度降至160微米,则单片硅耗量减少1.2g,当前硅料价格下(7.5万元/吨),硅片成本下降0.08元/片。

省线化:本金刚线线耗减少叠加单价下降可节约成本0.02元/片,技术方面的决定因素是金刚石线钢丝镀层对金刚石颗粒的把持力。2018年12月杨凌美畅金刚线价格已降至0.08元/m,未来线径变细、供过于求利润率下降,预计价格还将显著下降。若金刚线降至0.05元/m,切割单晶线耗降至0.6m/片,则可节约成本约0.02元/片。

快切化:提高产能、加大装载量、减少设备设施节约成本0.09元/片。切割速度可以提高切割设备利用率,提升下游硅片厂单机产能,在不增加投入的情况下大幅增加产量,从而摊薄折旧、电费和人工成本。测算,快切提高产能、加大装载量、减少设备设施节约成本约0.09元/片。技术方面,快速切割时由于进给速度快,可能会使金刚石线工作量骤增,金刚石颗粒易脱落,金刚石线更易出现疲劳断线、切片磨损、质量不佳等问题,因此对金刚石线性能提出了更高的要求,关键在于通过合理的调控使镀层与钢丝母线之间的强度与延展性等参数尽量匹配,以提高镀层与基底材料之间的结合力。

金刚线切割环节硅片成本下降空间(元/片)

数据来源:公开资料整理

金刚线行业的渗透率提升红利期已过:单多晶硅片由砂线切片转换为金刚线切割、电镀金刚线替代树脂金刚线、金刚线国产替代均已完成。而未来的发展趋势或将抑制行业需求与市场规模的增长:电池片效率提升将减少同等装机需求下硅片的需求量,进而减少切割需求;金刚线省线化趋势下切割线耗将显著下降;金刚线企业陆续上市募资扩产,未来大概率供大于求,将导致金刚线单价下降及利润率压缩。未来三年光伏领域金刚线需求及市场容量均将萎缩。预计光伏领域金刚线需求2500~3000万公里/年,行业市场规模降至25亿元以下。2018年末13家金刚线供应商规划总产能超过9000万公里,供给3倍于需求。金刚线企业未来将主要比拼成本及优质细线供应能力。

光伏晶硅切割领域金刚线需求

- | 单位 | 2018 | 2019E | 2020E | 2021E | |

全球光伏组件需求量 | GW | 104 | 120 | 140 | 170 | |

单晶 | - | 45% | 60% | 80% | 85% | |

多晶 | - | 55% | 40% | 20% | 15% | |

CTM | - | 97% | 98% | 99% | 100% | |

电池片效率 | 单晶 | - | 21.5% | 22% | 22.5% | 23% |

多晶 | - | 19.8% | 20.2% | 20.4% | 20.6% | |

金刚线线耗 | 单晶 | m/片 | 1.1 | 0.9 | 0.8 | 0.7 |

多晶 | m/片 | 1.8 | 1.6 | 1.4 | 1.3 | |

金刚线需求 | 单晶 | 万km | 1014 | 1235 | 1653 | 1807 |

多晶 | 万km | 2203 | 1594 | 798 | 661 | |

合计 | 万km | 3217 | 2829 | 2450 | 2468 | |

金刚线价格 | 元/m | 0.125 | 0.08 | 0.07 | 0.06 | |

行业市场规模 | 亿元 | 40 | 23 | 17 | 15 | |

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国金刚石线行业市场发展模式调研及投资趋势分析研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国金刚线行业市场现状调查及投资前景研判报告

《2025-2031年中国金刚线行业市场现状调查及投资前景研判报告》共十三章,包含中国金刚线产业市场竞争策略建议,2025-2031年中国金刚线行业未来发展预测及投资前景分析,对中国金刚线行业投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![趋势研判!2024年中国金刚线行业产业链图谱、市场需求量及竞争格局分析:市场需求持续增长,金刚线细线化替代趋势明显[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国金属成形机床产业供给、经营、利润及进出口现状简析:存量阶段性放缓,出口贡献显著增量[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)