一、中国养宠人群增长持续提速,已成为年轻人的时尚

2018年中国养宠用户达到7355万人,增长持续提速。2014年以来,中国养宠家庭数量持续增长,年增速保持在10%以上且呈现持续加快的态势,2017年,中国养宠家庭数量已经达到5912万户,同比增长17%。2018年,中国城镇养宠用户已经达到7355万人,其中城镇养狗、养猫人数达5648万人。

城镇人口养宠比例持续提升,2017年达到17%。城镇居民是养宠的主要人群,据统计,2015年-2017年城镇居民养宠比例从10%迅速提升至17%。

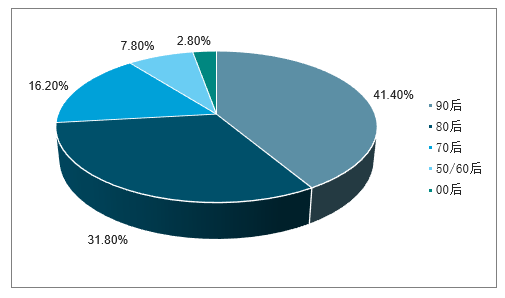

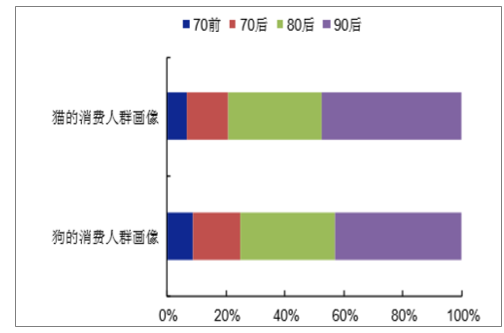

养宠越来越成为以80后、90后为主体的年轻人的时尚。在当前的养宠群体中,狗主人和猫主人均以80后、90后为主,占比皆在75%以上。养狗人群90后占比43%,80后占比32%;而养猫人群中90后占比47.5%,80后占比32%,可见养猫在年轻人中相对于狗更受欢迎。

80后、90后为养宠的主要群体(2017年)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国宠物食品行业市场运营态势及投资前景评估报告》

90后在养宠人群中的比例持续提升(2018年)

数据来源:公开资料整理

养宠人群向内陆转移,亦是增量的所在。数据显示,2016年养宠大省主要集中在从广东省北至河北省一线的东部沿海省份以及河南、湖北两大内陆省份;2017年,养宠TOP10的省份从地域分布来看更为分散:辽宁省较去年快速增长,跃居养宠TOP10;另陕西省、四川省两大西部省份也入选了养宠TOP10,可见养宠物作为生活方式中的一种已逐步向经济发展水平相对欠发达的中西部地区渗透。

2018年宠物市场规模增速高于预期,达到1708亿元。2017年我国宠物行业市场规模达到了1340亿元,预计2018-2020年将以不低于10%的复合增速增长,其中2018年预期市场规模将达到1515亿元,同比增长13%。2018年我国宠物行业市场规模达到了1708亿元,同比增长27%,显著高于预期。宠物市场规模的高增,离不开宠物数量的增长,以及宠物消费的持续升级。

中国宠物行业市场规模(亿元)以及同比增速(%)

数据来源:公开资料整理

二、为宠物买单作为刚性消费,背后的消费升级逻辑

从食品消费结构看,宠物产业处于“消费升级”的进程中。2015年宠物主粮在宠物食品市场中份额占到了57%,其次是市场份额为18%的宠物零食,再者是占据13%份额的宠物保健品。纵向来看,随着人们经济水平的提升,宠物的饮食条件也在进一步改善,2005-2015年宠物主粮所占的市场份额在不断缩小,十年间该份额从73%下降至57%,而作为非必需品的宠物零食以及保健品的市场份额在不断提升。由此可见,宠物主人在不断地提升宠物的生活质量。

从养宠目的来看,养宠已成为一项情感消费,这一点与母婴消费相似。宠物在家庭中扮演的主要角色是孩子和亲人。情感需求和真心喜欢成为养宠物的主要原因。据调查,当前55%的养宠家庭视宠物为自己的“孩子”,28%的养宠家庭则视宠物为自己的“亲人”。宠物所扮演的角色与主人的亲密性不言而喻,两者的所产生的情感联结,令宠物消费跟母婴消费一样,成为“情感消费”。

消费者与购买者分离,购买者决定消费水平。与母婴行业消费类似,宠物消费的一大特点在于消费者和购买者的分离,购买者即宠物的主人的消费能力决定了宠物消费的层次。因为有情感作为后盾,宠物主人愿意在能力范围之内为宠物消费,尽量提升其生活水平。

从养宠人群来看,中高收入群体的养宠比例更高。月收入在6000~20000元之间的群体,其选择养宠的比例明显高于不养宠的比例;而对于月收入在6000元以下的群体来说,养宠作为一项额外的开销负担不小,因此选择不养宠的比例较高。宠物主人具备较强的经济实力,构成了宠物消费升级的基础。

80%以上的养宠家庭视宠物为孩子和亲人

数据来源:公开资料整理

高收入人群养宠比例高

数据来源:公开资料整理

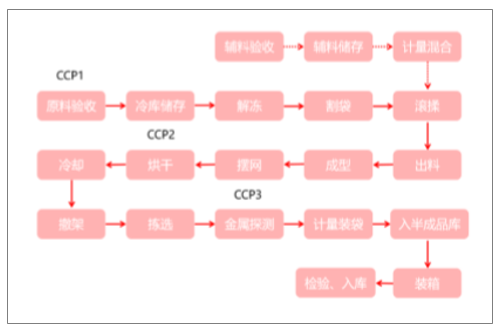

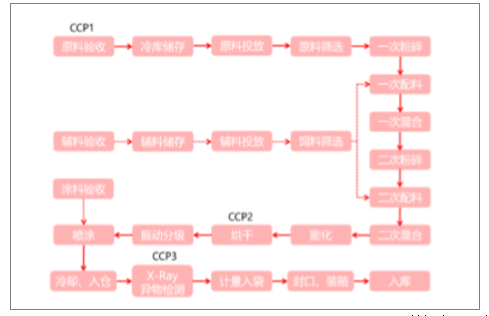

国内宠物行业的竞争门槛较低,本土制造技术已完善。一方面宠物食品制作工艺与家电、化妆品等其他消费品相比较为简单,通常经过原料投放、粉碎、重复搅拌混合、烘干即可制作出适口性较强的宠物干粮与零食;另一方面,我国宠物食品行业正处于专业化与规模化发展的初期,早年间国内缺少明确的宠物食品生产标准,以中宠、佩蒂为代表的优秀本土品牌勤奋耕耘,逐渐积累起完善的生产技术体系,特别在零食领域,已具备与发达国家匹敌的制造能力。

宠物零食(肉干类)生产工艺流程

数据来源:公开资料整理

宠物干粮的生产工艺流程

数据来源:公开资料整理

本土品牌较发达国家的差距主要体现在营养配比与定制化研发,我国宠物食品行业起步较晚,众多企业仍处于作坊式向工厂化转型过渡时期,基础研究薄弱,使得国内厂商的注意力重点放在宠物食品适口性、外形结构及包装上,而对宠物食品专业营养配比的研发目前尚不及发达国家深入。(例如,海外龙头产品可根据宠物的年龄、品种定制食品营养成分、形状;如专门针对运动量大的专业犬等)。

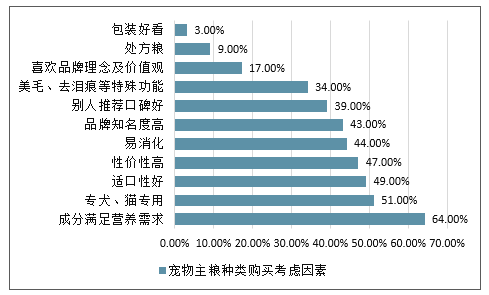

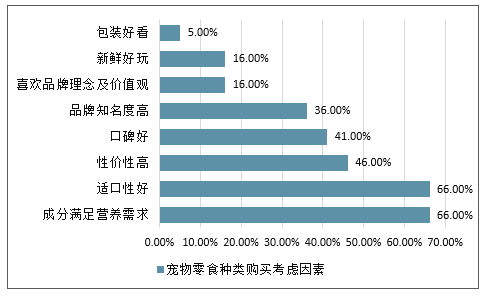

但同时也要注意到,我国正处于专业宠食的普及初期。大众消费者在购买、推荐时通常注重宠物的试吃效果,只要适口性强,满足基本的营养需求,消费者便有意愿去重复购买。根据宠物白皮书所做的消费者调查,目前国内消费者更重视产品的营养丰富、适口性与性价比,而对品牌知名度与价值观要求较弱。因此国产品牌在发展早期,通过合理宣传,配合较强的产品性价比,便能在市场中打造独特竞争力并获取相应的市场份额。

宠物主粮种类购买考虑因素

数据来源:公开资料整理

宠物零食种类购买考虑因素

数据来源:公开资料整理

从产品价格看,根据天猫销量榜头部数据,国产中、低端品牌相比海外品牌具备较强的性价比优势。本土开饭乐、麦富迪等中端价格较海外同类产品低约30%-40%,好之味、Happy100等低端品牌较海外低约40%-50%。

目前国内宠食消费者以年轻人为主,经济实力与消费能力有限,对国产品牌中主打高性价比的品类构成利好。

国产品牌在中低端产品层具备性价比优势

数据来源:公开资料整理

三、宠物食品行业发展空间分析

1、宠物食品空间仍未触顶,渗透率低扩张可期

宠物食品产业主要分为宠物主粮、零食和保健用品三大品类。宠物主粮是专门针对宠物营养需求设计的商业产品,可用于替代自制宠粮或剩饭剩菜喂养,是宠物消费中的刚需产品,并且占据最大比例;宠物零食可作为主粮的有利补充,其口味更佳,并具有刺激食欲、护齿健体和增进感情等辅助功效;宠物保健品则是根据宠物的特定营养需求调制的有针对性的营养品。随着消费升级和宠物地位的提升,宠物零食和保健品在宠物食品消费结构中占比逐步增加。数据显示,2018年全国宠物食品市场规模约为260亿。行业结构方面,根据统计,主粮、零食和保健品占比分别为73%,21%和6%。

2018年国内宠物食品消费结构

数据来源:公开资料整理

市场渗透率提升空间仍大,奠定行业扩张基础。目前中国卡路里转换率较低(宠物一生所摄入的能量中,由专业宠物食品提供的能量所占的比重),2018年仅为22%。相比之下,该指标在美国、英国已超过90%,泰国也已达到50%-60%的水平。同时,中国人均拥有宠物数量和宠食消费额都处于较低水平,存在较大的上升预期。随着中国经济和社会环境的不断发展,未来中国宠物食品的渗透率有巨大的提升空间,国内宠物食品市场规模增长可期。

中国人均宠物、宠物食品消费额存在较大的上升预期

- | 国家人均宠物(只) | 人均宠物食品消费(元)(2015) | 卡路里转换率 |

中国 | 0.06 | 4.0 | 22% |

美国 | 0.58 | 634.8 | 95%-100% |

英国 | 0.31 | 511.1 | 90% |

韩国 | 0.13 | 85.7 | - |

泰国 | 0.15 | 66.6 | 50%-60% |

数据来源:公开资料整理

2、增速:电商助推增势如虹,国内品牌发力迅猛

根据统计,2005-2013年我国宠物食品行业保持10%左右的稳定增长;2014年-2018年,国内宠物食品行业进入发展的快车道,近5年复合增速高达36.7%,远超美国、欧洲及日本等地区。

2013年之前,宠物食品行业规模平稳增长,动力主要来自海外品牌自1993年进入中国市场后深耕市场,普及“科学养宠”观念,但因渠道下沉受限导致行业增速长期较缓;

2014-2017年,宠物食品规模呈现爆发式增长,主要源于2014年电商宠食经济爆发,线上渠道全面铺开,同时宠物食品借助互联网迅速进入消费者视野,进而带动线下规模于15年之后大幅增长;

2018年因社零整体增长承压,宠物食品行业增速随之放缓,但仍保持在30%以上。从国内外经验来看,即使在2008年全球经济危机时期,美、韩、中等国的宠物食品市场依旧可以保持稳定增速,体现出宠物食品消费的刚性需求所带来的较强抗周期能力。

- | 年份 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

- | 增长率(%) | 9.4 | 10.5 | 10.8 | 11.2 | 26.3 | 32.7 | 45.0 | 36.7 | 32.9 |

增长率按线上线下分拆 | 线上销售贡献率 | 1.0 | 2.3 | 3.6 | 5.1 | 18.3 | 18.9 | 22.9 | 20.4 | 18.1 |

- | 线下销售贡献率 | 8.3 | 8.2 | 7.2 | 6.1 | 8.0 | 13.8 | 22.1 | 16.2 | 14.8 |

增长率按国内外品牌分拆 | 国内品牌贡献率 | 2.6 | 3.1 | 6.1 | 9.0 | 7.1 | 13.3 | 17.0 | 21.3 | - |

- | 国外品牌贡献率 | 9.3 | 8.8 | 8.9 | 9.4 | 10.4 | 10.9 | 12.9 | 15.3 | - |

数据来源:公开资料整理

国内品牌增速超过国外品牌,替代趋势明显。国际品牌在进入中国后深耕线下渠道,在线下宠物食品市场占据绝对优势;但随着线上渠道的占比持续提升以及总体规模高速增长,宠物食品行业迎来洗牌机会,国产品牌得以借助电商崛起。2013至2017年中国宠物食品行业中国外品牌占比逐渐下滑,国内品牌占比稳步上升。

零食市场增速强劲。由于国外知名品牌主打宠物主食产品,宠物零食市场集中度较低,国产品牌进入壁垒小。由于宠物在家庭中扮演的角色愈发重要,宠物主人也更加关注宠物的娱乐与营养需求,使得宠物零食市场近年来获得了更高的增长率。

3、消费群体年轻化,意愿与能力齐备

根据《中国宠物行业白皮书》,宠物市场消费主力军为80、90后,客群主体趋于年轻化;高学历者、女性占比过半。年轻群体有消费意愿更强、使用网络更多、更能接受新观念等特点。根据尼尔森《90后消费者行为分析》,泛90后(1985-1995年出生)的消费意愿和消费信心指数都要明显高于总体水平,且增速不断加快。此外,80、90后群体在互联网环境中成长,更容易接触到各种信息并接受新的观念,因此“科学育宠”观念在这一群体中更易传播。

宠物食品消费年轻化趋势显著,泛90后群体消费意愿较高

- | 消费群体变化: | 80后 | 90后 | 本科及以上女性 |

2016年 | 54% | 19% | 60% | 66% |

2017年 | 32% | 41% | 54% | 56% |

2018年 | 32% | 48% | 58% | - |

数据来源:公开资料整理

4、渠道;电商击碎购买障碍,线下渠道持续扩张

从宠物食品渠道分布来看,2014年以来电商发展迅猛,2013-2018年复合增速高达82%,同时份额快速提升,由2010年的1%增至2018年的45%。

线上渠道的普及直击消费者购买宠物食品的痛点,击碎购买障碍。线上渠道打破了地域限制,提供了丰富的宠物食品品类,使消费者可以方便、快捷地触及之前受渠道所限而无法购买的品类,从而迅速成为养宠人群主要的消费渠道。2014年起,线上渠道销售额占比大幅提升,至2018年线上份额已达到45.4%。2015年已有74%的宠物主人会通过淘宝/京东等综合电商平台消费。

2010-2018年电商渠道呈爆发式增长

- | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

实体零售 | 91% | 90% | 89% | 86% | 82% | 71% | 64% | 56% | 49% | 44% |

杂货零售商 | 31% | 31% | 30% | 29% | 27% | 22% | 19% | 15% | 12% | 10% |

专业宠物商店 | 61% | 60% | 59% | 58% | 55% | 49% | 45% | 41% | 38% | 34% |

网络零售 | 0% | 1% | 3% | 6% | 10% | 23% | 31% | 37% | 42% | 45% |

同比增速(%) | - | 337.4% | 194.7% | 111.2% | 84.1% | 181.4% | 84.0% | 73.3% | 54.6% | 42.9% |

兽医诊所(非零售渠道) | 9% | 9% | 8% | 8% | 8% | 6% | 5% | 7% | 9% | 11% |

合计 | 100% | 100% | 100% | 100% | 100% | 100% | 100% | 100% | 100% | 100% |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国宠物食品行业市场全景调查及投资潜力研究报告

《2024-2030年中国宠物食品行业市场全景调查及投资潜力研究报告》共十四章,包含2024-2030年宠物食品行业发展前景预测分析,2024-2030年中国宠物食品行业投资风险分析,2024-2030年中国宠物食品行业发展策略及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国宠物食品行业政策分析:政策不断完善,将加快宠物食品跨境电商零售进口试点 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国宠物食品及用品行业重点企业对比分析:中宠股份VS佩蒂股份[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![乳制品巨头伊利卖宠物食品了?[图]](http://img.chyxx.com/general_thumb/news/43.png?x-oss-process=style/w320)