一、全球半导体设备行业发展分析

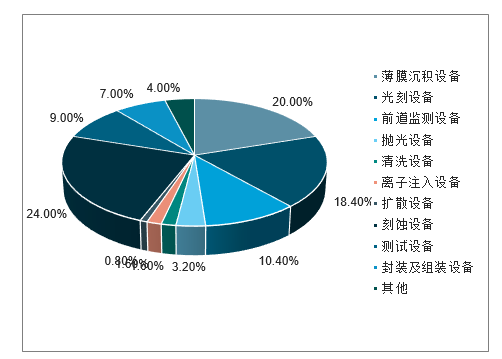

半导体行业技术高、进步快,一代产品需要一代工艺,而一代工艺需要一代设备。IC制造设备主要分为光刻机、刻蚀机、薄膜设备、扩散\离子注入设备、湿法设备、过程检测等六大类,其中光刻机约占总体设备销售额的18%,刻蚀机约占20%,薄膜设备约占20%。

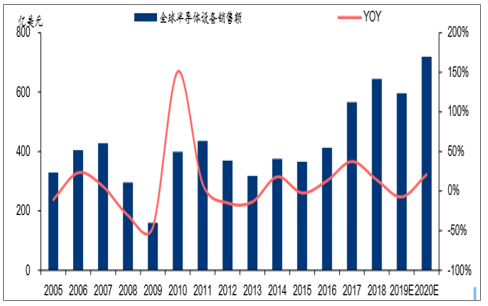

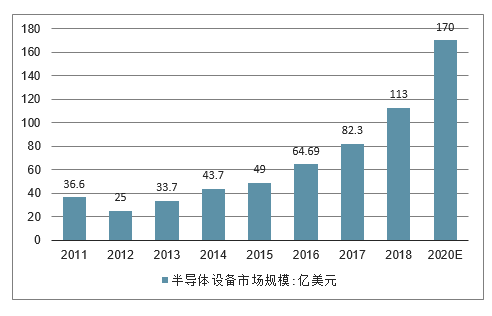

预测2020年全球半导体设备行业市场规模将超700亿美元,达到719亿美元,创历史新高,同比增长20.7%,中国大陆约占20%。2017年中国大陆市场需求规模约占全球的15%左右,2018年中国半导体设备销售将达113亿美元,同比增长49.3%。2020年预计占比将达到20%,约170亿美元。

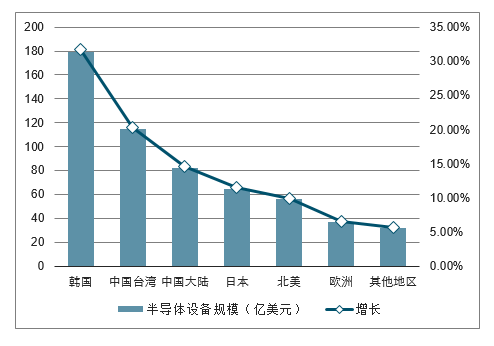

2017年韩国为全球第一大半导体设备市场,市场规模179.5亿美元,占比为31.70%,主要因为三星成立半导体代工业务部门,芯片及芯片外包业务需求持续增长;中国台湾半导体设备市场规模114.9亿美元,占比20.29%,丧失连续五年的第一宝座,主要是因为台湾半导体所依赖增长的PC市场进入衰退期,智能手机增速趋缓;中国大陆是全球第三大半导体设备市场,市场规模为82.3亿美元,占比为14.54%。

全球主要市场半导体设备规模及占比情况

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国半导体设备行业市场供需预测及发展前景预测报告》

全球半导休设备产品市场份额

数据来源:公开资料整理

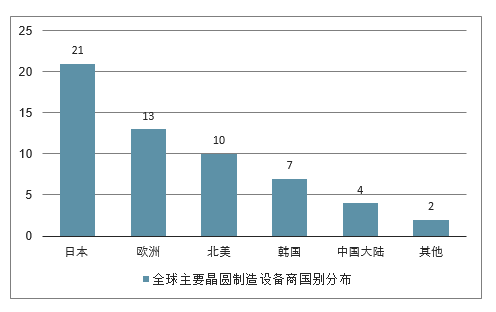

全球列入统计的规模以上晶圆制造设备商共计58家,其中日本企业最多,数量达到21家,占比为36%。其次是欧洲的13家、北美10家、韩国7家。中国大陆仅4家纳入统计,按数量统计占比不到7%,由此可见,国产半导体设备公司整体实力偏弱。

全球主要晶圆制造设备商国别分布

数据来源:公开资料整理

2005~2020年全球半导体设备销售规模及增速

数据来源:公开资料整理

二、2019年中国半导体行业需求及设备企业现业绩分析预测

半导体设备技术突破叠加庞大需求,国产半导体设备正迎来历史性机遇国产半导体设备迎来历史性机遇,有望成为全市场优选投资主线。本土产能投资高涨+国家战略支持,半导体设备企业迎来重大机遇。虽然中国或需较长时间才能出现世界一流半导体设备企业,但边际上的成长和进步正在不断出现。

2019年半导体设备投资机会或在于技术、政策和业绩增长提速。总体来说,技术、政策和业绩增长提速的时点将是国产半导体设备板块的核心变量,或存在投资机会。预计该板块核心企业2019年的收入增幅可能会达到40-50%。从投资时点方面分析,半导体设备板块优势企业的投资机会或集中体现第三季度,主要逻辑是前期新建的国内晶圆制造工厂或逐步进入到设备采购阶段,随着设备的交付有望在Q3看到业绩向上拐点。

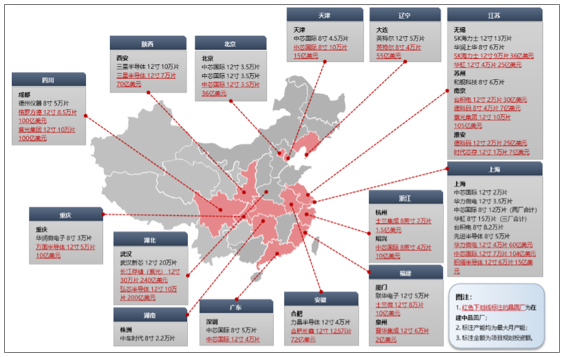

本土产能投资有望孕育全球最大设备市场,本土半导体设备产业有望迎来快速增长期,重塑全球格局。2017~2020年间全球投产的半导体晶圆厂为62座,其中26座设于中国,占全球总数42%。近年来全球各大集成电路企业,如英特尔、三星、格罗方德、IBM、日月光、意法、飞思卡尔等已陆续在中国大陆建设工厂或代工厂,向中国转移产能。中芯国际、长江存储旗下武汉新芯、台积电、晋华集成等都已在内地多个城市布局12寸晶圆厂。内资、外资两大阵营纷纷加码中国大陆建厂投资。2018年中国大陆以131亿美元市场份额首度跃升为全球第二大半导体设备市场,且有望在2020年赶超韩国成为全球最大半导体设备市场。

2011-2020年中国半导体设备市场规模走势

数据来源:公开资料整理

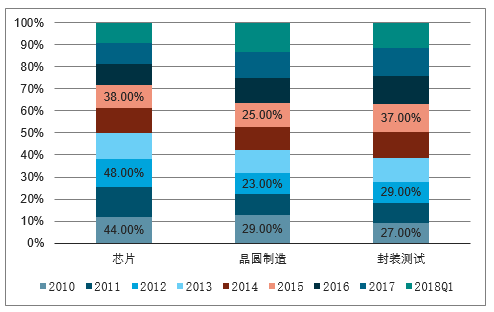

2018年第一季度,中国封测产业贡献了402.5亿元的销售额,占国内半导体产业销售额35%,封装设备市场占全球封装设备市场的36.8%。

2010-2018年中国半导体产业销售结构情况

数据来源:公开资料整理

中国本土投资将成晶圆厂建设主力,国家政策和大基金保驾护航。单纯引进外资建厂对于本土制造业拉动效果有限,本次“建厂潮”中来自大陆的投资大幅增长,SEMI预计2018年中国市场的设备支出中中国本土企业与外企的设备支出几乎持平。晶圆厂投资主体的切换有望是长期性的,内资厂商将有望主导大陆晶圆厂的建设,市场转移之外,半导体制造业的话语权也有望向大陆本土企业转移。目前国家对半导体行业展现出了空前的支持力度,《国家集成电路产业发展推进纲要》的发布为行业的发展描绘了明确的目标,集成电路产业大基金的成立则为行业的发展提供了急需的资金支持。国家的强力支持与广阔的市场空间将有效催化中国大陆晶圆厂的建设进程。

中国大陆建成及规划晶圆厂(8寸、12寸)分布格局(截至2019年4月)

数据来源:公开资料整理

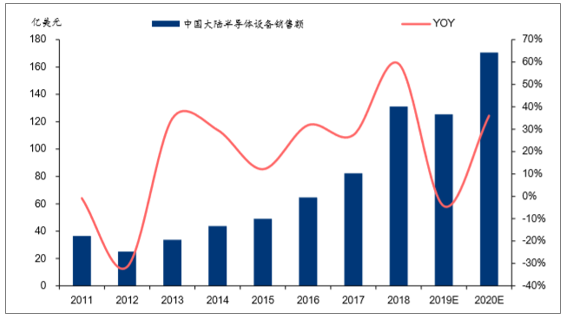

中国大陆设备市场连续五年扩张,2018年首次突破百亿级别达131亿美元/yoy+59%,2020年或将达171亿美元/yoy+36%。中国大陆作为全球最大半导体消费市场,半导体产业规模不断扩大,随着国际产能不断向中国转移,中资、外资半导体企业纷纷在中国投资建厂,大陆设备需求不断增长。2012~2018年,中国大陆地区半导体设备销售规模由25亿美元增至131亿美元,复合增速达32%。受益于中国大陆进入晶圆厂建设高峰,设备市场有望继续保持高速增长。据预计,到2020年中国大陆市场规模有望达到171亿美元。

2011~2020年中国大陆半导体设备销售规模及增速

数据来源:公开资料整理

三、中国半导体产业链分析

目前我国垂直分工模式的芯片产业链已初具雏形,产业上中下游均涌现出一批实力较强的代表性本土企业。其中主要包括:1)以华为海思、紫光展锐等为代表的芯片设计企业;2)以中芯国际、华虹半导体为代表的晶圆代工制造企业;3)以长电科技、华天科技、通富微电为代表的芯片封测企业;4)以上海新昇、天津中环、京东方、郑州合晶、宁波金瑞泓为代表的半导体单晶硅硅片企业等;5)以北方华创、中微半导体、长川科技、晶盛机电为代表的装备企业。渐趋完整的产业生态体系为实现半导体设备的进口替代并解决国内较大市场缺口提供了良好的基础。

大基金一期已实现了国内半导体产业链的全面布局,以投资方式带动本土企业发展。据2018年数据,大基金一期累计募集资金1387亿元,出资方包括国家财政部、中国电信、国家开发银行、中国电子信息产业集团、中国电子科技集团、中国烟草、中国移动通信、亦庄国投、武岳峰资本、武汉经发投、中国联通、大唐电信、华芯投资、紫光通信、上海国盛和赛伯乐投资等16个单位。投资项目覆盖了集成电路设计、制造、封装测试、装备、材料、生态建设等各环节,实现了产业链上的完整布局。至2018年底,大基金一期1387亿募集资金已经基本投资完毕,投资进度与效果均好于预期,另外,大基金已经完成约1200亿元人民币的二期募资,募集资金有望达到1500亿元,按照1:3的撬动比,所撬动的社会资金规模在4500亿元左右,两期加起来将引导万亿资本投向集成电路产业。

大基金一期布局的投资领域及公司

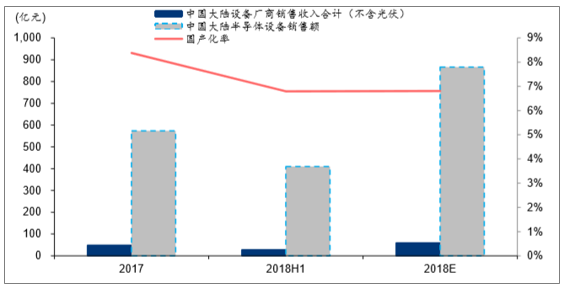

中国半导体设备的进口依赖问题较为严重,2017-2018年间国产化率或在7%-9%之间。半导体装备业具有较高的技术壁垒、市场壁垒和客户认知壁垒,由于我国半导体设备产业整体起步较晚,目前国产规模仍然较小。2018年中国大陆半导体设备销售额为131亿美元,2018年中国国产半导体设备(不含光伏设备)销售额预计为59亿元,据此计算2018年中国半导体设备市场国产化率仅为7%。国内设备市场仍主要由美国应用材料(AppliedMaterial)、美国泛林半导体(LamResearch)、日本东京电子(TokyoElectron)、日本爱德万(Advantest)、美国科磊(KLA-Tencor)等国外知名企业所占据。

2017-2018E中国半导体设备国产化率情况

数据来源:公开资料整理

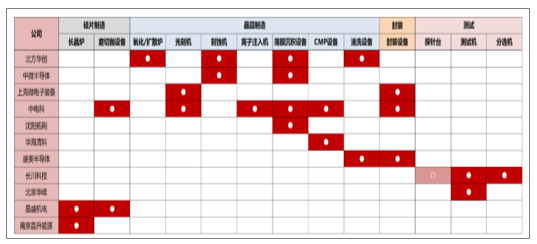

中微半导体、北方华创、长川科技等一批本土设备制造商正在奋起直追,有望逐步实现进口替代。本土企业中,包括上海中微半导体、北方华创、长川科技、北京华峰等业内少数专用设备制造商通过多年的研发和积累,已掌握了相关核心技术,拥有自主知识产权,具备一定规模和品牌知名度,占据了一定市场份额。在02专项和大基金的扶持下,国内的半导体制造企业如:北方华创、中微半导体、沈阳拓荆等已经在技术上取得了一系列突破,多种半导体设备研制成功。随着中国半导体市场越来越大,国产半导体设备制造企业凭借着地理、服务、价格等优势有望速度崛起,或将实现对国外领先公司的技术和业务的弯道追赶。

中国半导体设备代表企业产品分布图

数据来源:公开资料整理

设备国产化是中国承接半导体产业转移和实现产业崛起的关键之一。半导体核心设备涉及国家基础科学综合实力的比拼,具有技术壁垒高、价值量高、研发周期长等特点。由于半导体工艺流程复杂,对设备依赖度较高,设备性能直接影响半导体制造的产品品质、工艺效率及良率,最终影响到半导体企业的盈利能力和全球竞争力,因此中国半导体产业实现以自主可控的模式崛起,完成设备环节的国产化是至关重要的环节之一。

得益于国内需求、政策支持、资本、人才储备,中国半导体制造具备突破的基础。中国IC产业处于“前有追赶目标,后无潜在对手”的国际格局中,“全球最大半导体消费市场”的地位是中国“后发优势”的重要基础之一。叠加国家战略、资本实力、全球主流企业及国内外研发人才的储备,推动硅材料、设计、制造、封装测试及装备实现国产化突破的基础坚实而稳固。

本土设备企业机遇与挑战并存,最“坏”的时代亦是最好的时代。在芯片需求持续上升、国产化投资加快、国家战略支持的大背景下,中国大陆本土半导体制造企业的崛起有望带动一批本土优秀企业共同成长,国产设备有望借助大陆晶圆产线的密集投资而实现渗透率提升,迎来最好的时代。但另一方面,全球设备产业呈少数海外巨头垄断格局,中外技术实力、企业体量差距较悬殊且进口替代时间窗口有限,未来5年或是本土半导体产能投资需求增长最快的阶段,留给国产设备企业的时间窗口其实已不多。因此,本土设备企业也面临最“坏”的时代,因为唯有技术准备充分的企业才能胜出。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国半导体设备电源行业市场竞争态势及未来趋势研判报告

《2025-2031年中国半导体设备电源行业市场竞争态势及未来趋势研判报告》共八章,包含中国半导体设备电源行业链结构及全产业链布局状况研究,中国半导体设备电源行业重点企业布局案例研究,中国半导体设备电源行业市场及投资战略规划策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国半导体专用设备行业全景速览:半导体工艺技术进步推动行业高精密化与高集成化发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)